Comment lancer son propre ETF ?

L’industrie de l’investissement connaît aujourd’hui des changements spectaculaires avec l’avènement des cryptomonnaies, qui sont devenues le fondement de la transformation de l’ensemble du système économique. Malgré cela, les instruments de trading classiques ne perdent pas leur emprise et restent dans la tendance, offrant un moyen non moins rentable de multiplier le capital. Un de ces instruments est le fonds d’investissement négocié en bourse.

Cet article explique ce que sont les ETF et la valeur qu’ils représentent du point de vue de l’investissement. Il présente également les principaux types d’ETF et leurs avantages. Pour finir, cet article vous propose un petit guide sur les étapes de base pour créer votre propre ETF.

Points Clés

- Un fonds d’investissement négocié en bourse est un fonds indiciel dont les unités (actions) sont négociées en bourse. La structure d’un ETF reproduit généralement la structure de l’indice sous-jacent choisi.

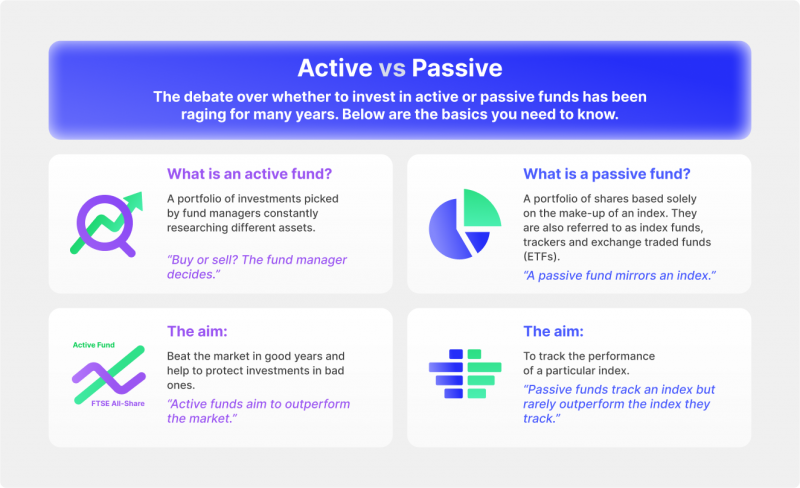

- Les ETF peuvent être actifs ou passifs, où dans le premier cas, il y a des gestionnaires qui constituent un panier d’instruments pour le fonds, et dans le deuxième cas, le fonds est une copie d’un indice dont le prix change lorsque le prix de l’indice change.

Qu’est-ce qu’un ETF et pourquoi est-il intéressant d’un point de vue d’investissement ?

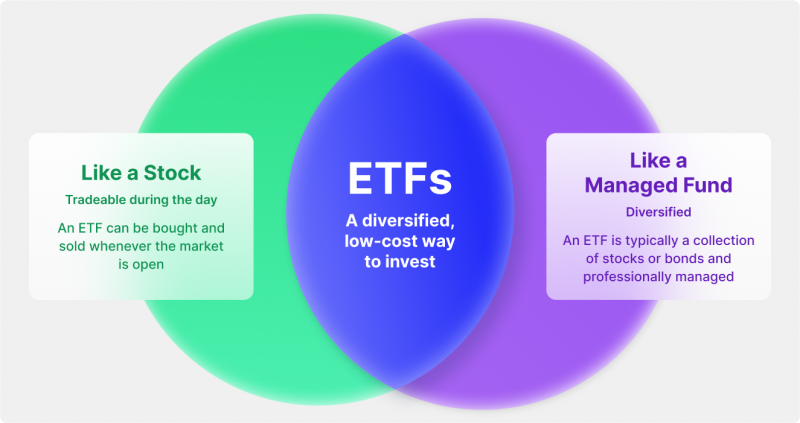

Un ETF (Exchange Traded Fund) est un fonds d’investissement négocié en bourse qui investit dans des groupes d’actifs spécifiques. Le mécanisme des ETF est assez simple. La société (l’émetteur de l’ETF) détient un certain actif (par exemple, des actions d’un indice, de l’or, etc.) et émet des titres sur cet actif, dont la dynamique des prix dépend de la dynamique des prix de l’actif sous-jacent.

Les ETF ont d’abord été créés au Canada. Aux États-Unis, ils ont fait leur apparition en 1993 avec le lancement du premier ETF sur l’indice S&P500, qui a reçu la désignation SPY. Depuis lors, les ETF ont gagné en popularité dans le monde entier, avec des volumes de transactions, des parts d’actifs sous gestion et le nombre total d’ETF échangés sur les bourses mondiales qui augmentent régulièrement.

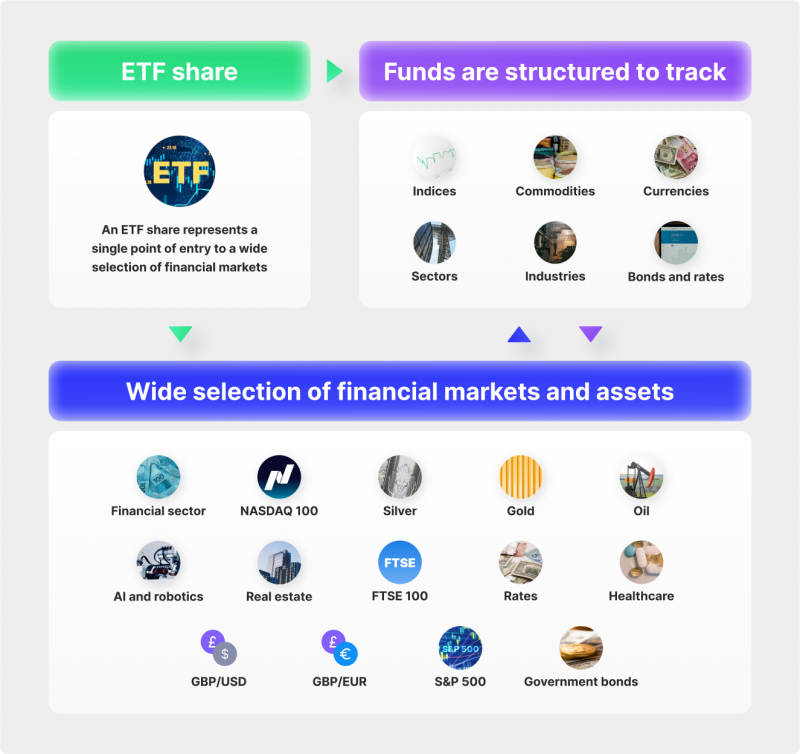

Un fonds négocié en bourse est un portefeuille de valeurs mobilières, parfois appelé “panier”, négocié comme des actions ordinaires. Lorsqu’un investisseur achète un ETF, il achète une partie d’un portefeuille complet de valeurs mobilières, et non les actions qui le composent. Un fonds d’ETF peut également être composé de dérivés choisis pour suivre un indicateur financier particulier ou un actif de matière première.

Les fonds négociés en bourse sont traditionnellement divisés en fonds gérés activement et passivement. Le premier groupe comprend des ETF gérés de manière professionnelle, qui visent à surpasser d’autres instruments en termes de rendement. Le deuxième groupe est constitué de fonds gérés passivement (index ETF), dont la performance est liée à la dynamique de l’indice de référence. Dans ce cas, la tâche de la société de gestion consiste à suivre au plus près l’indice, de sorte que les bénéfices potentiels de ces fonds sont limités par la rentabilité de l’indicateur. Par exemple, une variation de 1,5% de la valeur de l’indice entraînera une variation d’environ 1,5% du prix de l’ETF avant déduction des impôts et des commissions.

Néanmoins, les fonds gérés passivement ont un avantage important par rapport aux ETF gérés activement : leur niveau de frais global est nettement plus bas. En raison de ce facteur, la plupart des fonds gérés passivement sont échangés en bourse, tandis que la part des fonds gérés activement ne dépasse pas 1% du nombre total d’ETF.

Certains ETF versent des dividendes et des coupons. Ces informations peuvent être précisées lors de la sélection d’un ETF.

Principaux types d’ETF

Encore une fois, tous les fonds négociés en bourse sont divisés en deux catégories principales : les fonds gérés activement et passivement. Un fonds négocié en bourse géré activement se distingue en ce qu’il investit dans divers actifs financiers (tels que des actions, des obligations, des devises ou des matières premières) choisis par des gestionnaires, plutôt que de suivre passivement un indice sous-jacent ou une stratégie d’ETF basée sur des règles. Les ETF passifs (indices) reproduisent la dynamique de l’actif sous-jacent, conçu avec un certain nombre de règles à l’esprit. Les gestionnaires de fonds, pour la plupart, reproduisent les mouvements de l’indice.

ETF actifs

Commençons par examiner ci-dessous les principaux types d’ETF actifs.

ETF obligataires

Les ETF obligataires sont des portefeuilles d’investissement complets comprenant des titres de créance gouvernementaux ou d’entreprises et sont étroitement liés à un indice boursier spécifique. Les transactions portant sur des ETF obligataires sont pratiquement indiscernables des autres transactions sur titres sur le marché boursier. Les mêmes programmes et algorithmes sont utilisés, et il faut payer les mêmes impôts sur les revenus que dans le cas des actions.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

ETF de matières premières

Les fonds ETF de ce type investissent de l’argent dans des matières premières physiques. Certains des plus populaires parmi eux sont les matières premières agricoles. Les investissements dans des ressources naturelles comme le pétrole et le minerai, ainsi que dans des métaux précieux comme l’or ou l’argent, sont également courants. Les ETF de matières premières se concentrent généralement soit sur les matières premières détenues en stocks physiques, soit sur les investissements dans des contrats à terme sur les matières premières.

ETF de devises

Les ETF de devises sont des investissements collectifs qui donnent aux investisseurs accès aux devises étrangères. Ils permettent aux investisseurs d’évaluer les fluctuations des taux de change pour une ou plusieurs paires de devises. Comme d’autres fonds négociés en bourse (ETF), les investisseurs peuvent acheter des ETF de devises sur des bourses comme des actions d’entreprises. Ces investissements sont généralement gérés de manière passive, les devises sous-jacentes étant détenues dans un pays ou un panier de devises.

ETF Inversés

Les ETF inversés sont des fonds négociés en bourse liés à un indice dont la valeur varie en sens inverse de celle de l’actif sous-jacent ou de l’indice de référence. Par exemple, un ETF inversé sur le S&P 500 montre une tendance positive lorsque l’indice baisse et une tendance négative lorsque celui-ci augmente.

ETF de marchés étrangers

L’investissement dans des ETF de marchés étrangers permet aux investisseurs de s’exposer à des marchés en dehors des États-Unis, tels que l’indice Nikkei au Japon ou l’indice Hang Seng à Hong Kong. En plus de permettre une exposition à différents pays et régions, ces fonds peuvent également offrir des opportunités de croissance internationale aux investisseurs.

ETF de cryptomonnaies

Les ETF de cryptomonnaies fonctionnent théoriquement comme tout autre ETF. Alors que la plupart des ETF suivent un indice ou un panier d’actifs, un ETF de cryptomonnaies suit un ou plusieurs jetons numériques. Comme tout autre ETF, les ETF de cryptomonnaies sont échangés sur une bourse comme des actions ordinaires et sont également soumis aux fluctuations de prix tout au long de la journée lorsque les investisseurs les achètent et les vendent.

ETF d’investissements alternatifs

Les investisseurs peuvent s’exposer à des classes d’actifs difficiles ou coûteuses à acquérir, telles que l’immobilier et les matières premières, en utilisant des ETF d’investissements alternatifs. Contrairement à un investissement direct dans l’actif sous-jacent, ces fonds offrent une méthode rentable et simple pour investir.

ETF à effet de levier

Un ETF à effet de levier augmente de valeur plus rapidement que l’indice qu’il suit, et un ETF à effet de levier peut cibler des rendements deux ou même trois fois supérieurs au rendement quotidien de son indice. Par exemple, un ETF à effet de levier triple basé sur le S&P 500 devrait augmenter de 3 % le jour où l’indice augmente de 1 %. Un ETF à effet de levier double viserait des rendements doubles. En raison de la structure des ETF à effet de levier, ils conviennent mieux aux traders recherchant des rendements à court terme sur un indice cible sur quelques jours, et non aux investisseurs à long terme.

ETF passifs

Les ETF passifs (également connus sous le nom de fonds indiciels) reproduisent les indices et ne sont affectés que par les changements dans les indices. Des exemples classiques sont VOO (ETF de Vanguard sur l’indice S&P 500) ou QQQ (ETF par Invesco sur l’indice Nasdaq 100).

Principaux avantages inhérents aux ETF

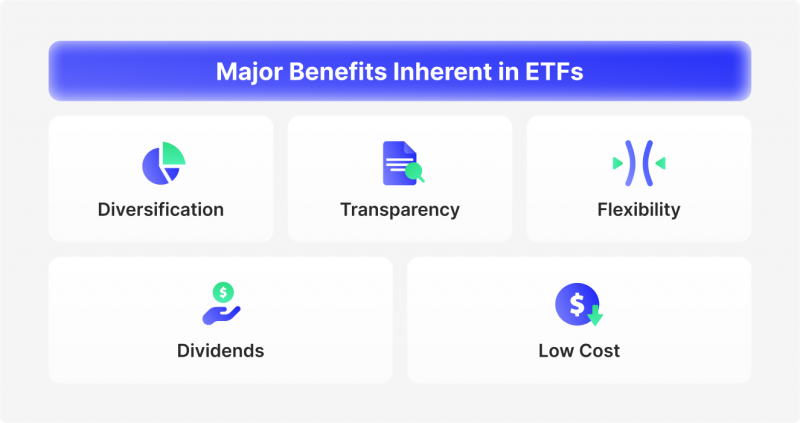

Les fonds, par nature, sont des ensembles de valeurs mobilières prêts à l’emploi, de sorte que les investisseurs n’ont pas besoin de sélectionner des actifs pour leurs portefeuilles et de passer du temps à étudier en détail l’activité des entreprises individuelles. Comme pour les fonds communs de placement, investir dans divers ETF présente certains avantages qui offrent d’excellentes opportunités pour atteindre les objectifs d’investissement. Examinons-les un par un.

Diversification

Les ETF font partie des rares instruments de trading qui donnent accès à une liste incroyablement large d’actifs disponibles pour le processus d’investissement. Comme décrit ci-dessus, les ETF sont un groupe d’instruments où l’actif sous-jacent peut être une cryptomonnaie, un métal précieux, une devise Forex ou un produit agricole. Avec un tel choix étendu de classes d’actifs à trader, les investisseurs peuvent mettre en œuvre les stratégies les plus audacieuses tout en diversifiant leur portefeuille d’investissement. Grâce à ces opportunités, l’activité d’investissement devient plus diversifiée et permet de générer des revenus provenant de différents groupes d’instruments financiers.

Transparence

La structure de portefeuille des fonds ETF (en particulier des fonds indiciels) est totalement transparente. Étant un analogue proche des indices de marché bien connus, les ETF permettent aux investisseurs de comprendre à la fois les risques et les rendements attendus, ainsi que de modifier les caractéristiques de leur portefeuille. Étant donné que le prix d’un ETF est constamment mis à jour en fonction des variations des prix des composants de l’indice sous-jacent, les investisseurs sont toujours informés de la valeur de leur portefeuille d’ETF. Les données sur la valeur nette d’inventaire (VNI) des ETF sont publiées quotidiennement.

Flexibilité

Les ETF n’ont pas de date d’expiration et sont activement négociés tout au long de la session de trading à la bourse. Les investisseurs investissent dans des fonds négociés en bourse en fonction d’objectifs spécifiques : trading à court terme, intraday ou investissement à long terme. En raison de la simplicité des transactions d’ETF, les investisseurs peuvent réaliser une planification d’investissement à long terme efficace. Compte tenu du fait que le lot minimum est égal à une unité (un ETF), un investisseur peut ouvrir des positions sur plusieurs indices différents même avec un petit montant de capital initial.

Dividendes

Lorsqu’un fonds reçoit des dividendes de ses actifs, il a deux choix : verser des dividendes aux investisseurs ou conserver l’argent pour acheter de nouvelles valeurs mobilières et augmenter la valeur de l’ETF grâce aux dividendes. Le choix dépend des politiques du fonds et des lois du pays où il est enregistré.

L’investissement dans un tel ETF ne donne pas droit aux dividendes, mais la valeur des actions de cet ETF augmentera à mesure que le fonds génère des bénéfices. Et l’ETF avec des paiements de dividendes transférera les dividendes reçus sur le compte de l’investisseur avec une certaine périodicité.

Faibles coûts

Un des avantages les plus importants des ETF est leur faible coût. Les ETF ont généralement des ratios de frais inférieurs à ceux des fonds communs de placement, ce qui signifie que les investisseurs peuvent économiser sur les frais. Les faibles frais associés aux ETF peuvent avoir un impact significatif sur les rendements d’investissement à long terme. Il est également bon de savoir que, quel que soit le type d’ETF que vous préférez trader, par rapport à l’investissement dans n’importe quel fonds commun de placement, leur prix d’achat sera bien inférieur.

Principales étapes pour lancer un ETF

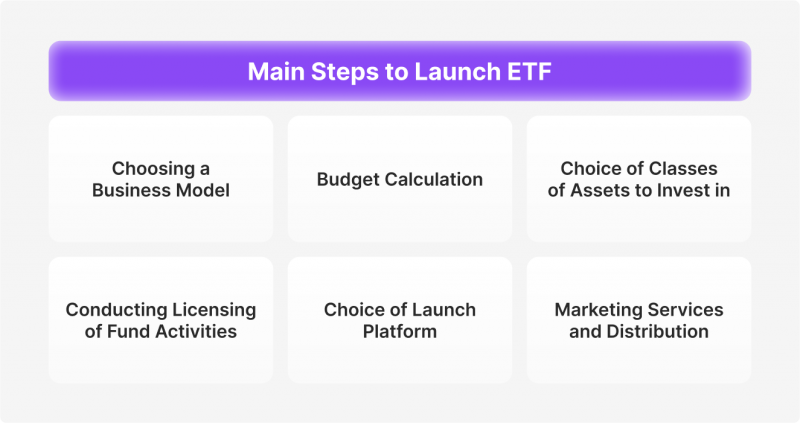

De nombreux investisseurs débutants se posent deux questions clés lorsqu’il s’agit de déterminer où investir leur argent : combien d’actifs disponibles ou d’investissement sont disponibles et quels investissements choisir lors de la constitution d’un portefeuille. Lorsqu’il s’agit de décider quelle destination d’investissement choisir, il existe différentes options, des fonds communs de placement aux fonds négociés en bourse (ETF), en passant par les achats d’actions, etc. etc. Cependant, de nombreux investisseurs avancés se demandent : comment créer son propre ETF ? Voici une série d’étapes pour vous aider à le faire.

Choisir un modèle d’entreprise

La création de votre propre ETF nécessite de prendre en compte plusieurs points importants, dont le premier est le choix d’un modèle d’entreprise pour son lancement. À ce jour, il existe deux alternatives opposées pour cela. La première option consiste à créer le fonds en interne à partir de zéro, en prêtant attention à tous les détails, y compris la comptabilité du fonds, le marketing, l’établissement d’un budget, etc. La deuxième méthode consiste à utiliser des solutions clé en main, qui proposent des solutions prêtes à l’emploi pour les projets d’ETF. Elles sont efficaces et fiables, mais peuvent aussi être coûteuses.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Calcul du budget

La planification de votre budget est la base de tout, car le lancement d’un ETF peut être coûteux. Vous pouvez vous attendre à ce que les coûts varient en fonction du type de fonds et comprennent entre 100 000 et 500 000 dollars de frais réglementaires de l’autorité de régulation de l’industrie financière (par exemple, la SEC). La borne inférieure concerne les fonds conventionnels qui ne dévient pas d’une stratégie de base qui reflète un seul indice large à grande capitalisation. Environ 2,5 millions de dollars pour créer un ETF avec des achats d’actifs initiaux. Environ 200 000 dollars par an pour gérer et superviser correctement le fonds. Une fraction du coût du fonds consiste à le coter en bourse. Ces coûts, bien sûr, augmentent à mesure que la valeur du fonds augmente.

Sélection des classes d’actifs dans lesquelles investir

Après avoir calculé votre budget, il est intéressant de réfléchir à la classe d’actifs dans laquelle votre ETF investira. Aujourd’hui, il existe de nombreuses classes d’actifs différentes qui ont leurs propres avantages et inconvénients, ainsi que des caractéristiques spécifiques. Les crypto-actifs, les paires de devises du Forex et les instruments dérivés CFD tradés sur divers marchés peuvent offrir de bons rendements. Les marchés obligataires, des matières premières et des métaux précieux seront moins rentables, mais restent lucratifs. Dans tous les cas, la diversification est une bonne chose, car elle permet de couvrir les risques d’investissement.

Obtention d’une licence pour les activités du fonds

Pour pouvoir exercer des activités d’investissement sur les marchés de capitaux, il est obligatoire pour tous les participants de détenir une licence, et les ETF ne font pas exception. L’octroi de licences pour les ETF est effectué par la SEC américaine. Il est également important de noter que la procédure de demande de licence implique des frais, ce qui est certainement quelque chose à prendre en compte lors de l’établissement du budget.

Choisir une plateforme de lancement

De toute évidence, la création d’un fonds d’ETF réussi nécessite une expérience en gestion de fonds, en marketing et en conformité, ainsi que dans d’autres domaines spécialisés. Si vous choisissez de créer un ETF avec des solutions clé en main, il est utile de procéder à une analyse minutieuse des nombreux critères qui vous aideront à faire le bon choix d’un fournisseur fiable de solutions d’ETF en marque blanche. Entre autres choses, il convient de prêter attention à l’expérience, à l’expertise et à la disponibilité de toutes les autorisations nécessaires pour que l’entreprise puisse exercer ses activités.

Services de marketing et de distribution

Indépendamment de la solidité de vos concepts de fonds négociés en bourse, le marketing est vraiment la clé du succès de votre fonds, et vous devez planifier et allouer des fonds appropriés et développer un plan d’entreprise complet à long terme pour le lancement et l’exploitation du fonds. Vous devez avoir une vision claire de votre public cible potentiel, en tenant compte des différentes conditions du marché, des tendances d’investissement et des défis du marché. Comprendre votre client cible et son approche de l’investissement est une étape cruciale dans le développement de votre fonds ; il s’agit d’un domaine qui ne doit pas être négligé.

Conclusion

Aujourd’hui, une société d’investissement sur trois est intéressée par l’achat d’instruments ETF. Ainsi, la création de votre propre ETF a le potentiel, tout comme le lancement d’une plateforme d’échange de cryptomonnaies ou d’un courtier Forex, de générer de grands rendements, en particulier grâce à la possibilité d’investir dans une gamme incroyablement large de différentes classes d’actifs de négociation.

Articles recommandés

Actualités récentes