Qu’est-ce que le trading des métaux et comment ça fonctionne ?

Articles

Aujourd’hui, le trading électronique est devenu non seulement un moyen d’augmenter son capital personnel, mais a également ouvert de nouvelles opportunités et solutions dans les activités d’investissement des investisseurs privés et institutionnels. Indices, matières premières, cryptomonnaies et valeurs mobilières ne sont qu’une liste restreinte des instruments de trading les plus populaires, qui comprend également une classe d’actifs spéciale qui ne cesse de prendre de la valeur chaque année malgré les crises économiques et les turbulences. Il s’agit des métaux précieux.

Cet article expliquera le trading des métaux précieux et comment cela fonctionne. De plus, vous découvrirez la liste des métaux précieux les plus populaires demandés par les investisseurs. Enfin, nous dresserons la liste des principales bourses de matières premières où vous pouvez acheter de l’or, de l’argent et d’autres métaux précieux négociés.

POINTS CLÉS

- Le trading des métaux précieux est un processus d’achat ou de vente de dérivés financiers sur ces métaux, ainsi que d’objets physiques sous forme de pièces et de lingots.

- L’or, l’argent, le palladium et le platine sont les principaux métaux précieux qui servent aujourd’hui d’excellent instrument d’investissement et de couverture des risques.

- Les métaux précieux sont tradés sur les bourses de matières premières, la plus célèbre étant la London Metal Exchange.

Qu’est-ce que le trading des métaux ?

Le marché des métaux précieux est un domaine des relations économiques qui réglemente les transactions sur les métaux précieux et les titres cotés en or (certificats d’or, obligations, contrats à terme, etc.). À son tour, le trading des métaux précieux est un processus visant à réaliser un profit en achetant/vendant de l’or, de l’argent physique ou d’autres métaux précieux de valeur, qui sont présentés sous forme de contrats à terme avec une date d’expiration fixe ou de CFD.

Essentiellement, le trading en ligne des métaux précieux tels que l’argent, l’or, le cuivre, le palladium et le platine est effectué pour diversifier les risques et créer un portefeuille de trading plus équilibré. Comme d’autres matières premières, la valeur des métaux précieux et autres métaux non ferreux est déterminée sur les bourses, telles que la London Metal Exchange, la Shanghai Futures Exchange, la Brazilian Commodity Futures Exchange, etc.

Le marché international des métaux précieux est un ensemble de places de négociation individuelles spécialisées dans la conclusion de transactions d’achat et de vente de métaux précieux, tant sur la base de contrats au comptant que de contrats à terme. Contrairement aux contrats à terme sur l’or et l’argent, les contrats au comptant sont plus pratiques pour les investisseurs à long terme car ils n’ont pas de date d’expiration. Cela vous permet d’acheter le métal précieux sur la bourse et de le conserver sur votre compte aussi longtemps que vous le souhaitez. Ces contrats ne sont pas liés à l’étalon international. Ils reflètent la demande et l’offre sur le marché local des métaux précieux d’un pays.

Parallèlement, les prix sont étroitement liés aux prix mondiaux des métaux précieux car Londres est le centre de formation des prix des métaux précieux, où les prix au comptant des métaux précieux sont formés par le biais de la London Bullion Market Association (LBMA). Toutes les places de trading sont orientées vers les prix de cette organisation, et en cas de différence de prix importante, il y a une opportunité d’arbitrage, ce qui permet de rééquilibrer les marchés.

Diverses stratégies de trading peuvent être mises en œuvre en combinant des contrats au comptant et des contrats à terme sur les métaux précieux, telles que la couverture des livraisons au comptant, etc. De plus, le trading des métaux précieux via des contrats au comptant ne présente pas les caractéristiques traditionnelles des contrats à terme, telles que la maturité, la nécessité de garantie, la courbe des taux d’intérêt à terme, etc. Il existe également une différence de frais et de commissions entre la bourse et le courtier.

Le prix des métaux précieux est principalement déterminé par les conditions du marché et les facteurs qui déterminent l’équilibre entre l’offre et la demande. Il s’agit notamment du volume de production de métal d’une part et de la demande parmi les investisseurs, les fabricants, les bijoutiers et d’autres personnes utilisant ce métal dans leur production. La découverte de nouveaux gisements, l’épuisement des anciens gisements, la mise en œuvre de nouvelles technologies minières ou l’amélioration des technologies de traitement. Tous ces facteurs influent sur l’or, l’argent et les autres métaux précieux.

Il est également essentiel de prendre en compte les fluctuations du dollar car les prix mondiaux des métaux précieux sont principalement fixés en dollars. Certains analystes financiers ont même une règle : si le dollar se dévalue, les métaux précieux deviennent plus chers. La situation générale sur le marché boursier influence également le prix des métaux précieux. Par ailleurs, il est possible de distinguer les décisions spécifiques prises par les différents producteurs de métaux précieux. Par exemple, les grands producteurs peuvent prendre une décision stratégique et accepter de suspendre la production de métal afin d’augmenter la valeur marchande de leur production. Une stratégie similaire est utilisée par les producteurs de pétrole sur le marché pétrolier.

Acheter de l’or et d’autres métaux précieux a toujours été considéré comme un investissement conservateur. Les prix de ces actifs augmentent régulièrement sur le long terme. Cependant, il faut compter plusieurs années, voire plus de 10 ans, pour obtenir un bon bénéfice. C’est pourquoi les investisseurs utilisent les métaux précieux comme un actif de défense en temps de crise. L’objectif principal de l’achat de ces actifs est de réduire la volatilité globale du portefeuille. Cependant, contrairement aux obligations et aux actions à dividendes, il faut comprendre que ces instruments ne génèrent pas de flux de trésorerie. Leur rendement est purement spéculatif. Par conséquent, si la valeur diminue en période de crise économique, l’investisseur peut se retrouver avec une position déficitaire à long terme.

Le commerce des métaux précieux est devenu particulièrement populaire grâce à l’or, dont la valeur et les qualités uniques ont grandement contribué au développement de ce secteur.

Comment fonctionne le trading de métaux ?

Le marché des métaux précieux est un centre spécialisé dans le trading de métaux précieux où des achats et des ventes continus ont lieu aux prix du marché pour une consommation commerciale et industrielle, l’investissement, l’assurance des risques, la spéculation, et autres. Les marchés des métaux précieux sont strictement réglementés. Les métaux précieux sont achetés et vendus en onces troy. Le marché des métaux précieux a toujours été utilisé principalement par des investisseurs conservateurs, mais ces dernières années, l’intérêt pour les métaux précieux en tant qu’instrument d’investissement a considérablement augmenté.

Le trading de métaux peut prendre différentes formes, selon les préférences des participants au marché. Chacune d’entre elles a ses propres caractéristiques, avantages et inconvénients, mais toutes ont un certain niveau de popularité. Examinons chacune d’entre elles plus en détail.

ETF

Un ETF (Exchange Traded Fund) est un fonds d’investissement dont les actions sont tradées sur une bourse. Ses cours reproduisent la dynamique du portefeuille, y compris les actions, les contrats à terme sur matières premières, les devises, les obligations et autres actifs. L’ETF peut même reproduire la structure des principaux indices boursiers, comme l’indice américain S&P500.

Aujourd’hui, il existe des ETF pour différents métaux précieux, dont l’achat peut être assimilé à un mécanisme de couverture des risques, car il est bien connu, par exemple, que l’or a toujours été l’actif protecteur le plus populaire qui aide à survivre aux différentes crises économiques. Parmi les autres métaux, on trouve le platine, le palladium, le cuivre, etc.

Contrats à terme et options sur métaux précieux

L’investissement dans la plupart des métaux précieux est possible par le biais de l’achat de contrats à terme et d’options proposés par de nombreuses bourses modernes de valeurs et de matières premières. L’un des avantages essentiels de cette méthode de trading des métaux précieux est que les contrats à terme permettent de multiplier les profits grâce à l’utilisation de l’effet de levier, ce qui peut cependant devenir un inconvénient sérieux si l’effet de levier est utilisé de manière imprudente sans réaliser les risques potentiels de pertes.

Plateformes de cryptomonnaies

Le secteur des cryptomonnaies en plein essor a donné aux investisseurs l’opportunité d’acheter des métaux précieux sur des plateformes spéciales, dont un bon exemple est OneGold, qui leur permet d’investir dans les métaux précieux en utilisant des actifs de cryptomonnaie, ce qui augmente considérablement l’efficacité du trading grâce aux faibles commissions et à un large éventail de métaux.

Actifs physiques

L’achat de métaux physiques est l’une des plus anciennes et, en même temps, la plus simple façon d’investir. L’achat de lingots est effectué par des financiers spécialisés. Le métal précieux convient pour être stocké à domicile, par exemple, dans un coffre-fort ou dans tout autre endroit offrant une bonne protection. L’un des principaux avantages de cette méthode d’investissement dans les métaux précieux est la conservation des actifs hors ligne. L’absence d’accès en ligne aux métaux précieux exclut la possibilité de vol à distance, c’est pourquoi cette méthode d’investissement dans les métaux précieux est si populaire aujourd’hui.

Principaux types de métaux précieux tradés sur le marché

Le système moderne de trading des métaux précieux est une association de plusieurs bourses de matières premières, chacune offrant l’accès à la possession d’une grande liste de métaux dont la valeur sert de référence en termes de rentabilité. Les options les plus populaires parmi les métaux précieux pour l’investissement sont les suivantes.

Or

Tout investisseur expérimenté sait que l’investissement dans les métaux précieux, notamment l’or, est le meilleur moyen de préserver son argent, car il va toujours à l’encontre du marché. Par exemple, si les actions et les obligations baissent, la valeur de l’or augmentera, car en période de crise, les investisseurs l’achètent activement pour sauvegarder leurs économies.

Historiquement, l’or est un instrument d’investissement sûr avec un faible rendement. Même si la spéculation sur l’or n’est pas possible, et que des profits considérables à court terme sont tout aussi impossibles, il peut protéger les finances des crises économiques, de l’inflation, de la dévaluation des devises, etc. L’or est conservé dans les réserves de toutes les banques mondiales et est un instrument de paiement universel : il peut être vendu contre la monnaie locale n’importe où dans le monde. C’est pourquoi en période de crise, les investisseurs essaient de sauvegarder leur argent en vendant des titres et en achetant de l’or.

L’un des moyens les plus rentables d’investir dans l’or est d’acheter des actions de sociétés minières d’or. Leur valeur est déterminée par le prix d’échange du métal précieux. Pratiquement toutes les sociétés minières d’or versent un dividende annuel, ce qui constitue un rendement supplémentaire sur la valeur de l’action dans le cadre d’un investissement à long terme.

Argent

La popularité de l’argent en tant qu’instrument d’investissement ne fait guère débat. L’argent possède la plus grande conductivité électrique parmi les métaux et est facile à travailler. En raison de ces qualités, il est largement utilisé dans diverses industries.

Les cotations de l’argent sont influencées non seulement par la demande d’investissement, mais aussi par la demande industrielle. Cela permet de prédire les futures dynamiques de prix en analysant les facteurs fondamentaux à l’avance. La demande des investisseurs est influencée par la situation de l’économie mondiale, tandis que la demande industrielle est influencée par la situation dans les secteurs de l’exploitation minière et de la fabrication.

On peut investir dans l’argent sous une forme physique – lingots et pièces de monnaie ; sous une forme impersonnelle – en ouvrant un ICO, en achetant de l’argent à la bourse ; ou sous forme de titres d’entreprises minières d’argent – actions, ETF, fonds communs de placement, etc. Chaque investisseur peut choisir l’objet d’investissement en fonction des paramètres dont il a besoin.

Platine

Investir dans le platine a longtemps été considéré comme une option d’investissement peu rentable. Cependant, ces dernières années, cet actif gagne en popularité et devient de plus en plus pertinent. Aujourd’hui, le platine est une excellente opportunité pour investir de l’argent en vue d’épargner pour le futur. Selon les statistiques et les dynamiques qui montrent le taux du platine, l’argent investi dans son achat sera préservé et multiplié.

Les principales raisons de la forte demande de platine résident dans ses caractéristiques, qui sont uniques à certains égards dans la production de différentes pièces et dans l’industrie de la bijouterie, faisant du platine l’un des métaux les plus rares et les plus efficaces utilisés depuis de nombreuses années.

La structure de la demande de platine est assez diversifiée, les autocatalyseurs représentant seulement environ 40 %, les bijoux environ 30 %, et les 30 % restants étant répartis entre les applications chimiques, verre, électrique, combustible et médical.

Palladium

Le palladium est l’un des métaux du groupe du platine, très proche des propriétés physiques et chimiques du platine et de l’or. En raison de sa rareté et de sa bonne résistance à diverses influences corrosives, il appartient aux métaux nobles (précieux). Cependant, il est rarement utilisé comme matériau de bijouterie. Son utilisation principale est industrielle. La principale matière première pour sa production est les minerais de cuivre-nickel, lors du traitement desquels le palladium est un sous-produit. Le palladium est maintenant disponible sur toutes les bourses de matières premières sous forme d’ETF, de contrats à terme, de lingots, de pièces de monnaie, etc.

Les meilleures bourses de matières premières pour trader les métaux

L’état actuel de l’économie mondiale permet un accès facile aux marchés des métaux et constitue la première étape vers l’investissement dans les métaux précieux. L’abondance des bourses de matières premières qui offrent tous les outils nécessaires à l’activité d’investissement donne aux traders de métaux précieux la liberté de choix, qui peut se faire en faveur de l’une des bourses de matières premières suivantes.

1. London Metal Exchange (LME)

La London Metal Exchange est le centre mondial du trading des métaux industriels. La plupart des contrats à terme et d’options pour les métaux de base sont négociés sur cette bourse, avec des options de livraison réelle. Le parquet de trading de la LME réunit les acteurs industriels et les marchés financiers et leur permet d’échanger des marchandises et de l’argent à n’importe quel moment de la journée ou de la nuit.

La LME propose des contrats à terme et des options pour l’aluminium, le cuivre, l’étain, le nickel, le zinc, le plomb, l’alliage d’aluminium, l’alliage d’aluminium nord-américain spécial (NASAAC), le cobalt, le molybdène, les billettes d’acier, le polypropylène et le polyéthylène basse densité linéaire. Les producteurs ou les trader en cuivre, étain ou tout autre métal figurant sur la LME peuvent vendre le métal à l’un des nombreux grands entrepôts de la London Metal Exchange dans le monde entier et obtenir un certificat de dépôt.

2. Chicago Mercantile Exchange (CME)

Le Chicago Mercantile Exchange, l’une des plus grandes bourses de matières premières au monde, est une société à but non lucratif dont la mission est de fournir un espace pour le trading de contrats à terme et d’options, de collecter et de diffuser des informations sur le marché, de gérer un mécanisme de compensation et d’appliquer les règles de trading.

Aujourd’hui, le CME négocie des contrats à terme et des options sur les cultures, l’énergie, les indices boursiers, les paires de devises, les taux d’intérêt, les métaux, la météo et les valeurs immobilières dans les régions les plus développées des États-Unis, ainsi que des options appropriées et des actifs de marché de gré à gré.

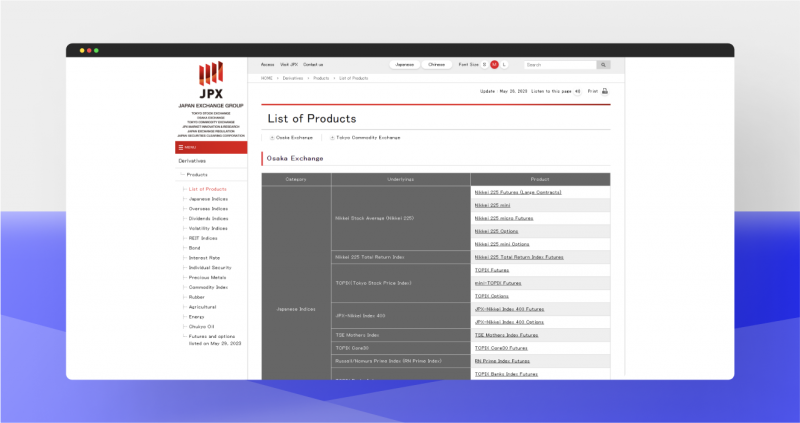

3. Tokyo Commodity Exchange (TOCOM)

Cette bourse représente le plus grand marché des matières premières au Japon, car la Tokyo Commodity Exchange représente plus de 88% des transactions de dérivés de matières premières dans ce pays. TOCOM négocie des contrats à terme et des options sur des produits tels que les métaux, le pétrole et les produits pétroliers, ainsi que le caoutchouc et les indices. Les contrats d’options ne sont disponibles que pour l’or. La Bourse des matières premières de Tokyo est considérée comme un marché universel.

4. New York Mercantile Exchange (NYMEX)

La Bourse des matières premières de New York est la bourse à terme la plus célèbre au monde, spécialisée dans le négoce de contrats à terme sur le pétrole. La Bourse de New York a été fondée en 1882 pour le négoce de produits agricoles. Au fil de l’histoire, la bourse a attiré de plus en plus de nouveaux groupes de matières premières et occupe aujourd’hui une place de premier plan dans le trading de l’énergie, des métaux précieux et non ferreux, attirant de nombreux investisseurs privés et institutionnels.

Conclusion

Trader les métaux précieux n’est pas seulement un moyen populaire d’augmenter son capital, mais aussi une méthode classique de couverture des risques dans des situations imprévues. L’or, l’argent, le platine et le palladium sont des références en termes de fiabilité et de stabilité, des investissements qui rapporteront toujours malgré les crises économiques et les effondrements du marché.