मार्केट मेकर क्या है और बाज़ार को इसकी आवश्यकता क्यों है?

वित्तीय बाज़ारों का ऐतिहासिक क्रम-विकास उनकी उत्पत्ति और विकास से जुड़ा है, जो अनौपचारिक समारोहों से संगठित एक्सचेंजों तक विकसित हुआ है। एक महत्वपूर्ण परिवर्तन तब हुआ जब बाज़ार खुली चिल्लाने वाली प्रणालियों, जहाँ ट्रेडर भौतिक रूप से बातचीत करते थे, इलेक्ट्रॉनिक ट्रेडिंग प्लेटफॉर्म पर, प्रक्रियाओं को सुव्यवस्थित करने और दक्षता बढ़ाने के लिए स्थानांतरित हो गए। इस बदलाव ने बाज़ार की गतिशीलता पर गहरा प्रभाव डाला है, जिससे बाज़ार की गति, पहुँच और स्वचालन में वृद्धि हुई है।

मार्केट मेकर्स (MMs) इस क्रम-विकास के केंद्र में रहे हैं, क्योंकि वे लिक्विडिटी और निरंतर ट्रेड के अवसर सुनिश्चित करते हैं। लेख में चर्चा की जाएगी कि मार्केट मेकर्स क्या हैं और वे बाज़ार में क्या भूमिका निभाते हैं।

मुख्य बातें

- मार्केट मेकर एक एंटिटी है जो दी गई कीमतों पर सेक्योरिटीज़ को खरीदने और बेचने में सक्रिय रूप से शामिल होते हैं।

- लिक्विडिटी प्रदान करना और बिड-आस्क स्प्रेड से मुनाफा कमाना MM के मुख्य कार्य हैं।

- स्वचालित, नामित और क्रिप्टो मार्केट मेकर MM के तीन मुख्य प्रकार हैं।

- बाज़ार-निर्माण का भविष्य तकनीकी प्रगति, वैश्विक बाज़ार एकीकरण और उभरते नियामक परिदृश्यों पर काबू पाने में निहित है।

मार्केट मेकर की परिभाषा

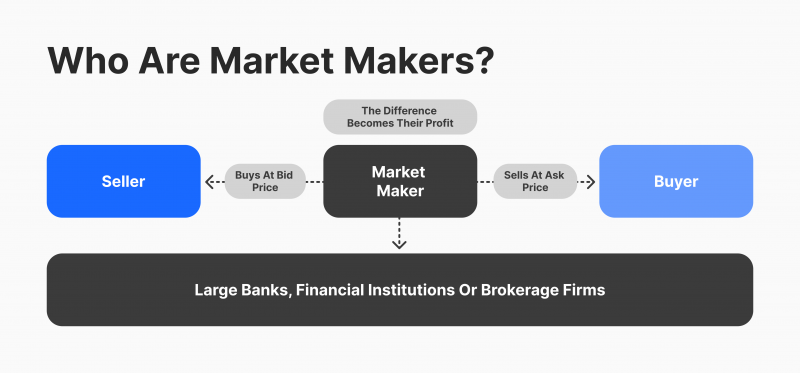

आधुनिक मार्केट मेकर एक ऐसी वित्तीय मध्यस्थ या संस्था है जो लिक्विडिटी प्रदान करके और उद्धृत कीमतों पर एसेट्स खरीदने या बेचने के द्वारा वित्तीय साधनों में ट्रेड की सुविधा प्रदान करते हैं। वे वित्तीय बाज़ारों में महत्वपूर्ण भूमिका निभाते हैं, लिक्विडिटी बढ़ाकर, कम किया हुआ बिड-आस्क स्प्रेड, और मूल्य दक्षता को बढ़ावा देकर, समग्र बाज़ार स्थिरता में योगदान देते हुए। MM सक्रिय रूप से सेक्योरिटीज़ को खरीदने और बेचने में भाग लेते हैं, एक सुचारू और व्यवस्थित बाज़ार सुनिश्चित करने के लिए लगातार कीमतें क्वोट करते हैं।

कार्य

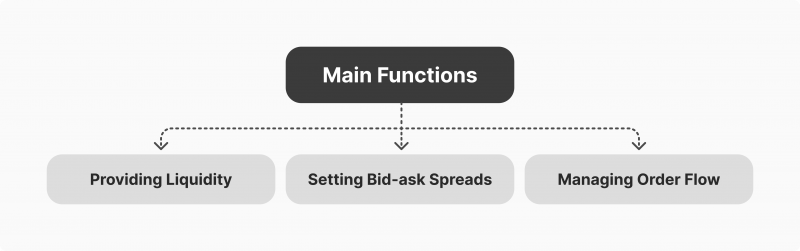

आइए मार्केट मकेर्स की प्राथमिक भूमिका और प्रमुख कार्यों को निर्धारित करें:

लिक्विडिटी प्रदान करना

मार्केट मेकर्स ऐसी वित्तीय एंटिटी हैं जो वित्तीय बाज़ारों को लिक्विडिटी प्रदान करने में महत्वपूर्ण भूमिका निभाते हैं। लिक्विडिटी से तात्पर्य उस आसानी से है जिसके साथ किसी परिसंपत्ति को उसकी कीमत पर महत्वपूर्ण प्रभाव डाले बिना खरीदा या बेचा जा सकता है। MM क्वोट की गई कीमतों पर वित्तीय टूल खरीदने या बेचने की पेशकश करके सुचारू ट्रेड की सुविधा प्रदान करते हैं।

बिड-आस्क स्प्रेड सेट करना

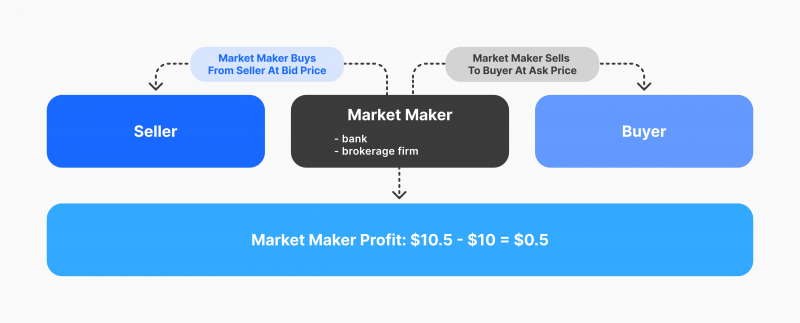

बिड प्राइस वह अधिकतम राशि है जिसे खरीदार किसी सेक्योरिटी के लिए भुगतान करने को तैयार है, जबकि आस्क प्राइस यानि मांग का मूल्य वह न्यूनतम राशि है जिसे विक्रेता स्वीकार करने को तैयार है। बिड-आस्क स्प्रेड इन दो कीमतों के बीच का अंतर है और मार्केट मेकर्स के लाभ मार्जिन को दर्शाता है।

मार्केट मेकर्स एसेट की अस्थिरता, ट्रेडिंग वॉल्यूम और बाज़ार में प्रतिस्पर्धा के स्तर सहित विभिन्न कारकों के आधार पर बिड-आस्क स्प्रेड निर्धारित करते हैं।

ऑर्डर फ्लो को प्रबंधित करना

MM बाज़ार में खरीद और बिक्री के ऑर्डरों के निरंतर प्रवाह का प्रबंधन करते हैं। वे बिचौलियों के रूप में कार्य करते हैं, खरीदारों को विक्रेताओं से मिलाते हैं और इसके विपरीत भी। उनका लक्ष्य बाज़ार की स्थितियों के अनुसार अपनी बिड और मांग की कीमतों को समायोजित करके आपूर्ति और मांग को संतुलित करना है।

सक्रिय रूप से ऑर्डर के प्रवाह की निगरानी करके और इन्वेंट्री को समायोजित करके, मार्केट मेकर मूल्य के बड़े उतार-चढ़ाव को रोकने और स्थिर बाज़ार स्थितियों को बनाए रखने में मदद करते हैं। ऑर्डर प्रवाह के प्रबंधन में यह सक्रिय भूमिका समग्र बाज़ार की स्थिरता और निवेशकों के विश्वास के लिए महत्वपूर्ण है।

आधुनिक मार्केट मेकर्स और उनकी भूमिकाएँ

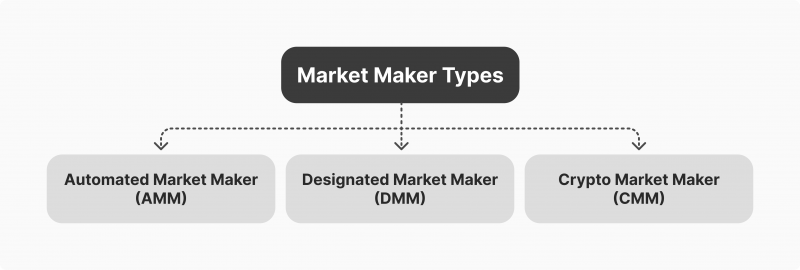

आधुनिक वास्तविकता में, तीन प्रकार के MM ने लोकप्रियता हासिल की है: स्वचालित मार्केट मेकर्स (AMM), नामित मार्केट मेकर्स (DMM) और क्रिप्टो मार्केट मेकर्स (CMM)। आइए उन्हें निर्धारित करें।

AMM

एक स्वचालित मार्केट मेकर (AMM) एक विकेन्द्रीकृत वित्तीय प्रोटोकॉल है जो एक्सचेंज जैसे पारंपरिक मध्यस्थों की आवश्यकता के बिना डिजिटल एसेट्स के ट्रेड की सुविधा प्रदान करता है। AMM ब्लॉकचेन प्लेटफॉर्मों पर काम करते हैं, लिक्विडिटी प्रावधान और एसेट स्वैपिंग की प्रक्रिया को स्वचालित करने के लिए स्मार्ट अनुबंधों को नियोजित करते हैं।

पारंपरिक ऑर्डर बुक-आधारित प्रणालियों के विपरीत, AMM लिक्विडिटी पूल का उपयोग करते हैं जहाँ उपयोगकर्ता विभिन्न ट्रेडिंग जोड़ो के लिए लिक्विडिटी प्रदान करते हुए अपने एसेट्स जमा कर सकते हैं। इन पूलों को एल्गोरिदमिक तरीके से प्रबंधित किया जाता है, और कीमतों को गणितीय फॉर्मूले, जो कि अक्सर कांस्टेंट प्रोडक्ट होता है, के आधार पर निर्धारित किया जाता है। उपयोगकर्ता सीधे पूल के विरुद्ध ट्रेड कर सकते हैं, और स्मार्ट अनुबंध संतुलन बनाए रखने के लिए कीमतों को गतिशील रूप से समायोजित करता है।

विकेंद्रीकृत वित्त (DeFi) प्लेटफार्मों द्वारा लोकप्रिय, AMM ने दुनिया भर में उपयोगकर्ताओं के लिए अनुमति रहित और सुलभ ट्रेड को सक्षम करके वित्तीय सेवाओं के लोकतंत्रीकरण में योगदान दिया है।

DMM

नामित मार्केट मेकर्स वह विशेष व्यक्ति या फर्म हैं जिन्हें स्टॉक एक्सचेंजों द्वारा ट्रेड की सुविधा प्रदान करने और विशिष्ट प्रतिभूतियों के लिए बाज़ार में लिक्विडिटी बनाए रखने के लिए नियुक्त किया जाता है।

सामान्य MM के विपरीत, DMM को बाज़ार की स्थिरता बढ़ानी चाहिए और निरंतर बिड प्रदान करनी और निर्दिष्ट स्टॉक के लिए क्वोट पूछने चाहिए। वे ऑर्डर बुक को सक्रिय रूप से प्रबंधित करके, बिड-आस्क स्प्रेड को कम करके और अस्थिरता को कम करके कीमत की खोज में महत्वपूर्ण भूमिका निभाते हैं।

DMM खरीदारों और विक्रेताओं के बीच मध्यस्थ के रूप में भी कार्य करते हैं, जिससे निष्पक्ष और व्यवस्थित बाज़ार सुनिश्चित करने में मदद मिलती है। यह अवधारणा आमतौर पर पारंपरिक स्टॉक एक्सचेंजों में नियोजित होती है, जहाँ DMM बाज़ार के सुचारू कामकाज में योगदान देते हैं और निवेशकों का विश्वास बढ़ाते हैं।

CMM

क्रिप्टो बाज़ारों के संदर्भ में, MM पारंपरिक वित्तीय बाज़ारों के समान ही काम करते हैं, लेकिन विकेंद्रीकृत और अक्सर डिजिटल एसेट्स की 24/7 दुनिया के अंदर।

वे लगातार विभिन्न क्रिप्टोकरेंसी के लिए खरीद और बिक्री की कीमतें क्वोट करते हैं, यह सुनिश्चित करते हुए कि ट्रेडरों के लिए एक आसानी से उपलब्ध बाज़ार रहे। CMM केंद्रीकृत एक्सचेंजों पर काम कर सकते हैं, जहाँ वे ऑर्डर बुक करने में योगदान देते हैं, या DeFi के वातावरण, स्वचालित बाज़ार निर्माता प्रोटोकॉल में भाग लेते हुए।

गहन उद्योग अंतर्दृष्टि का अन्वेषण करें

उन विशेषज्ञों से सीखें जो वित्तीय सेवाओं के भविष्य को आकार दे रहे हैं — नवीनतम रणनीतियाँ और रुझान प्राप्त करें।

कार्य सिद्धांत और रणनीतियाँ

चर्चा किए गए उपरोक्त कार्यों को लाभप्रद ढंग से करने के लिए, मार्केट मेकर्स ने अपनी दैनिक गतिविधियों में विभिन्न रणनीतियों को लागू किया है।

अंतरपणन अवसर

अंतरपणन (आर्बिट्रेज) में अलग-अलग बाज़ारों में या अलग-अलग समय पर एक ही एसेट के मूल्य अंतर का फायदा उठाना शामिल है। मार्केट मेकर मूल्य निर्धारण में अक्षमताओं से लाभ कमाने के लिए अंतरपणन में लगते हैं।

वे विभिन्न बाज़ारों या एक्सचेंजों में बिड और पूछी गई कीमतों के बीच विसंगतियों की पहचान करते हैं और अस्थायी मूल्य निर्धारण असंतुलन का फायदा उठाते हुए कम कीमत पर खरीदने और अधिक कीमत पर बेचने के लिए ट्रेड निष्पादित करते हैं। यह रणनीति सभी बाज़ारों में कीमतों को संरेखित करने में मदद करती है और बाज़ार की दक्षता में योगदान देती है।

जोखिम प्रबंधन

MM सक्रिय रूप से अपनी ट्रेडिंग गतिविधियों से जुड़े जोखिमों का आकलन और प्रबंधन करते हैं। इसमें बाज़ार की अस्थिरता की निगरानी करना, इन्वेंट्री के स्तर को समायोजित करना और संभावित नुकसान की भरपाई के लिए हेजिंग रणनीतियों को नियोजित करना शामिल है। वित्तीय स्थिरता बनाए रखने के लिए जोखिमों की पहचान करना और उन्हें कम करना महत्वपूर्ण है।

उन्नत तकनीकी टूलों और एल्गोरिदम बाज़ार निर्माता जोखिम प्रबंधन में महत्वपूर्ण हैं। स्वचालित प्रणालियाँ वास्तविक समय में बाज़ार की स्थितियों की निगरानी करने में मदद करती हैं, जिससे बदलती परिस्थितियों में त्वरित प्रतिक्रियाएँ सक्षम होती हैं। ये प्रौद्योगिकियाँ ट्रेडों को निष्पादित करने, पोज़िशन्स की हेजिंग करने और जोखिम शमन रणनीतियों को तेजी से और कुशलता से लागू करने में सहायता करती हैं।

रुझान के विरुद्ध ट्रेडिंग – विरोधाभासी रणनीतियाँ

MM अक्सर विरोधाभासी रणनीतियों को अपनाते हैं, प्रचलित बाज़ार रुझानों के खिलाफ ट्रेड करते हैं। ऐसा करके, वे रुझान से अल्पकालिक विचलन का लाभ उठाते हैं, गिरावट के रुझान के दौरान खरीदारी करते हैं और तेज़ी के रुझान के दौरान बिक्री करते हैं।

जब बाज़ार अस्थायी रूप से अपने दीर्घकालिक प्रक्षेप पथ से भटक जाता है तो यह विरोधाभासी दृष्टिकोण उन्हें मुनाफा कमाने की अनुमति देता है। प्रवृत्ति के विरुद्ध ट्रेड करना बाज़ार में स्थिरता लाने का कार्य भी करता है।

मार्केट मेकर्स लाभ कैसे कमाते हैं

मार्केट मेकर्स प्रतिभूतियों की बिड और आस्क प्राइस के बीच के अंतर का लाभ उठाकर मुनाफा कमाते हैं। क्योंकि वे किसी विशेष सेक्योरिटी को होल्ड कर रखने का जोखिम उठाते हैं, जिसके मूल्य में गिरावट का अनुभव हो सकता है, उन्हें इस जोखिम को उठाने के लिए मुआवजा मिलता है।

उदाहरण के लिए, एक निवेशक की कल्पना करें जो यह देख रहा हो कि एप्पल स्टॉक के लिए बिड प्राइस $60 है जबकि आस्क प्राइस $60.10 है। यह इंगित करता है कि मार्केट मेकर ने एप्पल के शेयर $60 में हासिल किए और अब उन्हें $60.10 में बेच रहा है, जिससे $0.10 का लाभ हुआ।

Citadel Securities LLC, एक अमेरिकी बाज़ार-निर्माता फर्म जिसका मुख्यालय मियामी में है, दुनिया के सबसे बड़े मार्केट मेकर्स में से एक है और 50 से अधिक देशों में सक्रिय है।

मार्केट मेकर बनाम अन्य मार्केट सहभागी

राजकोषीय बाज़ारों की जटिलताओं को दूर करने के लिए, बाज़ार सहभागियों की विशिष्ट भूमिकाओं की गहरी समझ होना महत्वपूर्ण है। यहाँ मुख्य बाज़ार सहभागियों की तुलना दी गई है।

ब्रोकरों और डीलरों से अंतर

मार्केट मेकर्स, ब्रोकर, और डीलर वित्तीय बाज़ार क्षेत्र में अलग-अलग इकाइयाँ हैं। MM लिक्विडिटी प्रदान करके और लगातार बिड और आस्क प्राइस क्वोट करके ट्रेडिंग को सुविधा प्रदान करते हैं।

ब्रोकर, दूसरी ओर बिचौलियों के रूप में कार्य करते हैं, प्रतिभूतियों की इन्वेंटरी को होल्ड किए बिना खरीदारों और विक्रेताओं को जोड़ते हैं। डीलर अपने स्वयं के खातों के लिए प्रतिभूतियों की खरीद और बिक्री करके ट्रेड में संलग्न होते हैं।

जब कि मार्केट मेकर्स लिक्विडिटी की सुविधा प्रदान करते हैं, ब्रोकर लेनदेन की सुविधा प्रदान करते हैं, और डीलर अपने लाभ के लिए ट्रेड करते हैं।

लिक्विडिटी प्रदाता बनाम मार्केट ट्रेडर

वित्तीय बाज़ारों में, एक लिक्विडिटी प्रदाता परिसंपत्ति खरीदने या बेचने के ऑर्डर देकर बाज़ार की गहराई में योगदान देता है। मार्केट मेकर एक विशिष्ट प्रकार का लिक्विडिटी प्रदाता होता है जो बिड-आस्क स्प्रेड से लाभ कमाने के लक्ष्य के साथ बाज़ार के दोनों हिस्सों पर सक्रिय रूप से कीमतें क्वोट करता है।

हालाँकि सभी मार्केट मेकर्स लिक्विडिटी प्रदाता हैं, लेकिन सभी लिक्विडिटी प्रदाता मार्केट मेकर्स के रूप में कार्य नहीं करते हैं। दोनों भूमिकाएँ बाज़ार की लिक्विडिटी बढ़ाने में महत्वपूर्ण योगदान प्रदान करती हैं, जहाँ MM निरंतर क्वोट करने और स्प्रेड के प्रबंधन पर अधिक ध्यान केंद्रित करते हैं।

संस्थागत निवेशकों के साथ इंटरेक्शन

मार्केट मेकर्स म्यूचुअल और हेज फंड्स जैसे संस्थागत निवेशकों के साथ इंटरेक्शन करने में महत्वपूर्ण भूमिका निभाते हैं। संस्थागत निवेशक अक्सर बड़े ट्रेड करते हैं, और MM बाज़ार मूल्य पर महत्वपूर्ण प्रभाव डाले बिना इन ट्रेडरों को अवशोषित करने के लिए आवश्यक लिक्विडिटी प्रदान करते हैं।

बातचीत के माध्यम से लेन-देन और ऑर्डर बुक के प्रबंधन से, MM संस्थागत निवेशकों को कुशलतापूर्वक और न्यूनतम बाज़ार प्रभाव के साथ ट्रेड निष्पादित करने में सहायता करते हैं।

बाज़ार नियम और निरीक्षण

निष्पक्ष और पारदर्शी बाज़ार संचालन सुनिश्चित करने के लिए वित्तीय उद्योग नियामक प्राधिकरण द्वारा नियामक ढांचा स्थापित किया गया है।

अधिकारी अक्सर बाज़ार में हेरफेर को रोकने, निवेशकों की सुरक्षा सुनिश्चित करने और समग्र बाज़ार अखंडता बनाए रखने के लिए नियम निर्धारित करते हैं। मार्केट मेकर्स को विशिष्ट अनुपालन आवश्यकताओं का पालन करना चाहिए, जिसमें आवधिक रिपोर्टिंग, वित्तीय प्रकटीकरण और पूंजी पर्याप्तता का एक निश्चित स्तर बनाए रखना शामिल है।

अनुपालन नैतिक विचारों तक भी फैला हुआ है, जैसे हितों के टकराव से बचना और सभी बाज़ार सहभागियों के साथ उचित व्यवहार सुनिश्चित करना। MM को कानूनी रूप से और ज़िम्मेदारी से ऑपरेट करने के लिए इन आवश्यकताओं को पूरा करना महत्वपूर्ण है।

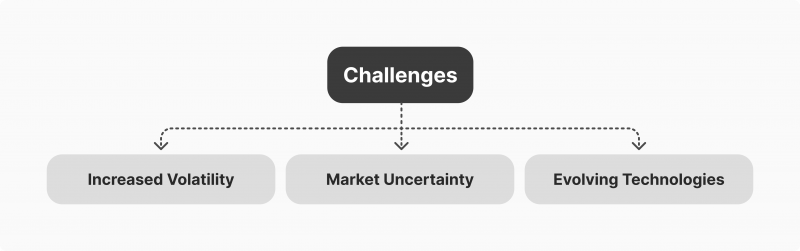

चुनौतियों का सामना

मार्केट मेकर्स को बढ़ती अस्थिरता और बाज़ार अनिश्चितता से निपटने में चुनौतियों का सामना करना पड़ता है। कीमतों में अचानक उतार-चढ़ाव और अप्रत्याशित बाज़ार स्थितियाँ बाज़ार को व्यवस्थित बनाए रखने की उनकी क्षमता को प्रभावित कर सकती हैं, जिससे उच्च जोखिम और संभावित व्यापारिक नुकसान हो सकता है।

इसके अलावा, प्रौद्योगिकी की चुनौतियों का भी उल्लेख किया जाना चाहिए। MM को लगातार विकसित हो रही प्रौद्योगिकियों के अनुरूप ढलना होगा। शेयर बाज़ार की तेज़ गति वाली प्रकृति के कारण ऑर्डर निष्पादन, जोखिम प्रबंधन और बाज़ार विश्लेषण के लिए मजबूत और कुशल प्रणालियों की आवश्यकता होती है।

प्रौद्योगिकीय गड़बड़ियाँ या विफलताएँ परिचालन को बाधित कर सकती हैं और समय पर लिक्विडिटी प्रदान करने की क्षमता को प्रभावित कर सकती हैं।

बाज़ार-निर्माण में भविष्य के रुझान

बाज़ार-निर्माण का भविष्य प्रौद्योगिकीय प्रगति और बाज़ारों के वैश्वीकरण में निहित है। बाज़ार निर्माण कृत्रिम बुद्धिमत्ता और मशीन लर्निंग से प्रभावित होता है, जो पूर्वानुमानित विश्लेषण और जोखिम प्रबंधन को बढ़ाते हैं।

इसके अलावा, उच्च-आवृत्ति ट्रेडिंग तेज़ी से निष्पादन के लिए उन्नत एल्गोरिदम का लाभ उठाते हुए, बाज़ार-निर्माण को आकार देना जारी रखे हुए है। परस्पर जुड़े वैश्विक बाज़ारों की ओर रुझान मार्केट मेकर्स को प्रभावित करता है, जिसके लिए विविध ट्रेडिंग वातावरण में अनुकूलन की आवश्यकता होती है।

चल रहे विनियमन बदलाव अनुपालन रणनीतियों और परिचालन प्रथाओं को प्रभावित करते हुए बाज़ार-निर्माण के भविष्य को आकार देते हैं।

मार्केट मेकर का व्याख्यात्मक उदाहरण

XYZ स्टॉक के ट्रेड में लगे एक मार्केट मेकर से जुड़े एक काल्पनिक परिदृश्य पर विचार करें। मार्केट मेकर 100×500 की मात्रा के साथ $10.00 – $10.05 का क्वोट पेश करता है। इस संदर्भ में, मार्केट मेकर $10.00 के बिड प्राइस पर 100 शेयर खरीदने और साथ ही $10.05 के आस्क प्राइस पर 500 शेयर बेचने को तैयार है।

इसके बाद, बाज़ार में अन्य प्रतिभागी $10.05 पर ऑफर स्वीकार करके (ऑफर उठाते हुए) मार्केट मेकर से खरीदना चुन सकते हैं या $10.00 (बोली को हिट करते हुए) की आस्क प्राइस पर मार्केट मेकर को बेच सकते हैं। यह गतिशीलता ट्रेडों को सुविधाजनक बनाने और बिड-आस्क स्प्रेड स्थापित करने में मार्केट मेकर की भूमिका को दर्शाती है।

चतुर लोग दूसरों की विफलताओं का अध्ययन करते हैं, तो आइए उल्लेखनीय बाज़ार-निर्माण विफलताओं और सीखने योग्य सबकों का विश्लेषण करें:

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

2012 में, Knight Capital के ट्रेडिंग एल्गोरिदम में हुई खराबी के कारण बहुत बड़ा नुकसान हुआ। इस बग के कारण सिस्टम में हड़कंप मच गया, बिजली की तेज गति से शेयरों की खरीदारी और बिक्री हुई और केवल 45 मिनट में लाखों डॉलर का नुकसान हुआ।

जब तक Knight Capital Group को एहसास हुआ कि क्या हो रहा है, उसे $440 मिलियन का नुकसान हो चुका था। इस घटना ने एल्गोरिदमिक ट्रेडिंग से जुड़े जोखिमों और मजबूत जोखिम प्रबंधन प्रणालियों के महत्व पर रौशनी डाली।

यह मामला बाज़ार बनाने वाली कंपनियों की सफलता या विफलता में प्रौद्योगिकी, जोखिम प्रबंधन और अनुपालन की महत्वपूर्ण भूमिका पर जोर देता है।

सफल कंपनियाँ नवाचार और अनुकूलनशीलता के लाभों को प्रदर्शित करती हैं, जबकि विफलताएँ विवेकपूर्ण जोखिम नियंत्रण के महत्व और परिचालन कमियों के संभावित परिणामों को रेखांकित करती हैं।

उल्लेखनीय मार्केट मेकर्स

मार्केट मेकर्स वैश्विकसे क्योरिटीज़ बाज़ार में निवेशकों को ट्रेडिंग सेवाएँ प्रदान करते हुए लिक्विडिटी बढ़ाने में महत्वपूर्ण भूमिका निभाते हैं। यहाँ विभिन्न एक्सचेंजों के कुछ उल्लेखनीय दिए गए हैं:

NYSE और Nasdaq (संयुक्त राज्य): NYSE एक प्रमुख मार्केट मेकर को “ETP धारक या पंजीकृत फर्म” के रूप में परिभाषित करता है। Nasdaq मार्केट मेकर को एक “सदस्य फर्म जो प्रदर्शित कीमतों पर सेक्योरिटीज़ खरीदती और बेचती है” के रूप में पहचानता है। उल्लेखनीय न्यूयॉर्क स्टॉक एक्सचेंज बाज़ार निर्माताओं में Credit Suisse, Deutsche Bank, Goldman Sachs, KCG Americas, और Timber Hill शामिल हैं।

फ्रैंकफर्ट स्टॉक एक्सचेंज (जर्मनी): Deutsche Börse AG द्वारा संचालित, फ्रैंकफर्ट स्टॉक एक्सचेंज अपने मार्केट मेकर्स को “नामित प्रायोजक” कहता है। Xetra प्लेटफॉर्म के प्रमुख खिलाड़ियों में Berenberg, JPMorgan, Morgan Stanley, Optiver, और UBS Europe शामिल हैं।

लंदन स्टॉक एक्सचेंज ग्रुप (यूनाइटेड किंगडम): लंदन स्टॉक एक्सचेंज विशाल लंदन स्टॉक एक्सचेंज ग्रुप का हिस्सा है। लंदन में प्रमुख MM में BNP Paribas, GMP Securities Europe, Liberium Capital, Mediobanca, और Standard Chartered. शामिल हैं।

टोक्यो एक्सचेंज ग्रुप (जापान): टोक्यो स्टॉक एक्सचेंज और ओसाका सेक्योरिटीज़ एक्सचेंज के विलय से गठित, टोक्यो एक्सचेंज ग्रुप विश्वसनीय ट्रेडिंग स्थान सुनिश्चित करता है। JPX के अनुसार, उल्लेखनीय MM में ABN AMRO Clearing, Nissan Securities, Nomura Securities, Phillip Securities, and Societe Generale शामिल हैं।

टोरंटो स्टॉक एक्सचेंज (कनाडा): कनाडा के वित्तीय केंद्र टोरंटो में सबसे बड़ा एक्सचेंज, टोरंटो स्टॉक एक्सचेंज (TSX) है, जिसका स्वामित्व TMX ग्रुप के पास है। TSX पर सूचीबद्ध मार्केट मेकर्स में BMO Nesbitt Burns, Integral Wealth Solutions, Questrade, Scotia Capital, और TD Securities शामिल हैं।

निष्कर्ष

सार के रूप में, MM लिक्विडिटी प्रदान करते हैं, व्यवस्थित बाज़ार बनाए रखते हैं, और बिड और आस्क प्राइस को क्वोट करके कुशल ट्रेडिंग की सुविधा प्रदान करते हैं। वे वित्तीय बाज़ारों में लिक्विडिटी, स्थिरता और समग्र कार्यक्षमता को बढ़ावा देने में महत्वपूर्ण भूमिका निभाते हैं, एक मजबूत और कुशल ट्रेडिंग पारितंत्र की नींव में योगदान देते हैं। बाज़ार-निर्माण का भविष्य प्रौद्योगिक प्रगति, वैश्विक बाज़ार एकीकरण और उभरते नियामक परिदृश्यों पर काबू पाने में निहित है।

अक्सर पूछे जाने वाले प्रश्न (FAQ)

मार्केट मेकर क्या करता है?

एक मार्केट मेकर निवेशकों के लिए ट्रेडिंग सेवाएँ प्रदान करके और बाज़ार में लिक्विडिटी बढ़ाकर सेक्योरिटीज़ बाज़ार में भाग लेता है। वे विशेष रूप से किसी विशेष सेक्योरिटी के लिए बिड और ऑफर प्रदान करते हैं, उसके बाज़ार आकार के अतिरिक्त।

क्या बाज़ार निर्माण अवैध है?

एक ब्रोकर, ब्रोकर/डीलर, वित्तीय संस्थान, या मार्केट मेकर को दायित्व के गंभीर आरोपों का सामना करना पड़ सकता है यदि वे अवैध लाभ कमाने के इरादे से स्टॉक या अन्य सेक्योरिटी की कीमत या बाज़ार की चाल को कृत्रिम रूप से बदलने का प्रयास करते हैं।

क्या मार्केट मेकर्स बहुत पैसा कमाते हैं?

इस सेवा को प्रदान करने के बदले में, मार्केट मेकर्स दो तरह से लाभ कमाते हैं। बिड लगाने और आस्क प्राइस के बीच के अंतर को हार्वेस्ट कर: हालाँकि यह अंतर आम तौर पर प्रति शेयर केवल एक पैसे का होता है, लेकिन एक दिन में सैकड़ों, हज़ारों या यहाँ तक कि लाखों शेयरों का कारोबार करने पर यह लाभ बढ़ सकता है।

नवीनतम समाचार