Che cos’è il bid-ask spread?

Il panorama del trading globale si è evoluto enormemente negli ultimi decenni. Invece di un semplice mercato azionario, oggi abbiamo un vasto ambiente di trading internazionale che cresce senza interruzioni e invita tutti gli aspiranti investitori. A partire dal 2023, abbiamo assistito a volumi di trading senza precedenti nella storia del mercato finanziario.

Oggi vogliamo parlare di un concetto cruciale che funge da meccanismo fondamentale nel mercato del trading globale: lo spread bid-ask. Senza questa pratica metodologia di trading, i nostri mercati globali non sarebbero così attivi e accoglienti per i trader e gli investitori. Ma cos’è esattamente lo spread bid-ask?

Bid-ask Spread Spiegato

Lo spread Bid-ask è la variazione tra il prezzo bid e il prezzo ask di una particolare valuta o attività finanziaria sul mercato.

È risaputo che qualsiasi mercato finanziario ha bisogno di un’ampia liquidità per prosperare ed espandersi. Senza il concetto di bid-ask spread, i mercati monetari perderebbero un aspetto essenziale: i fornitori di liquidità, poiché non avrebbero più un incentivo al profitto per acquistare e vendere attività.

Per comprendere appieno questo concetto, dobbiamo definire i concetti di prezzo bid e ask. I mercati del trading si basano sulla stabilità relativa e sull’anticipazione dei prezzi. Dopotutto, i trader hanno bisogno di una solida quotazione di prezzo presente sul mercato per eseguire le transazioni. Trattandosi di un mercato libero, i prezzi di domanda e offerta si accumulano grazie all’accumulo di interessi in tutto il mondo.

Bid Price vs. Ask Price

In breve, la domanda di mercato determina il valore di una determinata valuta in termini di prezzi di acquisto e di vendita. Per visualizzare ulteriormente questo concetto, immagina di essere un trader sul mercato monetario e di voler acquistare una particolare valuta Y. Il prezzo di questa valuta presentato da varie borse, broker, banche e altre parti in tutto il mondo è il prezzo richiesto.

Al contrario, se vuoi vendere la valuta Y, il tuo obiettivo è il prezzo d’offerta – il prezzo più alto che le controparti ti offriranno in cambio di questa transazione.

Lo spread, come detto, è l’importo compreso tra queste cifre. È qui che i numerosi partecipanti al mercato generano il loro reddito, facendo funzionare il mercato finanziario senza intoppi. Ma chi sono queste controparti disposte ad acquistare e vendere elevati volumi di attività liquide sul mercato?

Market Makers

Ora siamo arrivati all’ultimo pezzo del puzzle dello spread bid-ask. I market maker sono soggetti di varie dimensioni e funzionalità che acquistano e vendono materie prime finanziarie sul mercato. Utilizzano lo spread bid-ask come fonte primaria di reddito, sfruttando questa variazione di prezzo per rendere redditizi i loro sforzi di fornitura di liquidità.

Per questo motivo, i market maker agiscono come pilastri della stabilità e dell’attività del settore monetario. Assicurano che il mercato abbia sempre la liquidità adeguata in cambio di piccoli profitti in termini di spread bid-ask.

L’intera metodologia degli spread bid-ask è stata creata per soddisfare la loro continua fornitura di liquidità e, di conseguenza, la finanza gode di volumi di trading crescenti. Ora, per sottolineare ulteriormente l’importanza degli spread bid-ask, esaminiamo un esempio pratico:

Caso d’uso:

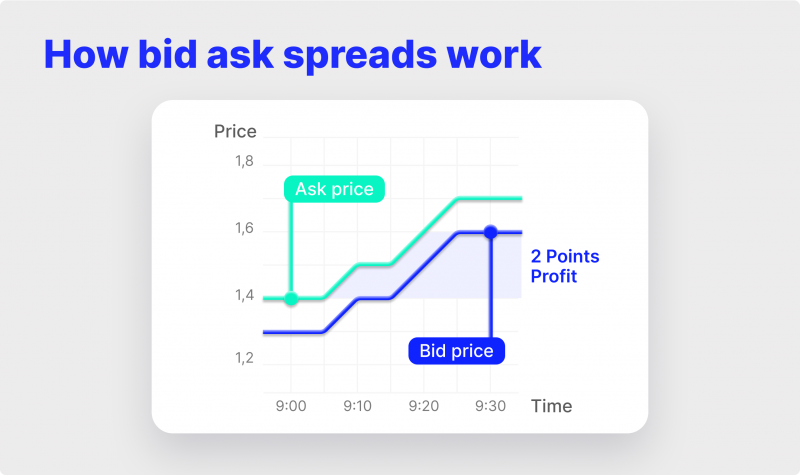

Come funziona lo spread bid-ask nella pratica

Per un esempio semplificato, immaginiamo un piccolo mercato di scambio con un’unica valuta e due partecipanti: un acquirente e un venditore. Queste due controparti hanno interessi allineati nello stesso stock di valuta X. La valuta X è attualmente valutata a 1,6 dollari e il venditore la possiede tutta. D’altro canto, l’acquirente vuole acquistare questa attività finanziaria per i propri scopi, ma il suo prezzo di acquisto più alto è di 1,0 dollari. Tuttavia, il prezzo più basso del venditore è di 1,6$.

Questi due partecipanti si trovano in una situazione di apparente stallo senza che una parte intermedia possa alleviare la situazione. Nessuno dei partecipanti vuole accollarsi le perdite dovute ai desideri di un altro. Quindi, l’accordo di scambio è congelato, senza una soluzione prevedibile.

In questo scenario introduciamo un market maker per salvare la situazione. Questa terza parte acquista la valuta specificata a 1,2 dollari e la rivende immediatamente a 1,4 dollari. Ora entrambe le parti hanno una posizione più favorevole da ottenere. Gli acquirenti e i venditori in questo mercato hanno ora un miglioramento di 0,2 dollari sulle loro transazioni, aumentando i loro potenziali profitti e probabilmente facendo in modo che l’affare vada in porto.

Questo è il potere dei market maker: far fluire la liquidità sul mercato e rendere le opportunità di transazione più redditizie per tutti i partecipanti. E per questo, prendono lo spread bid-ask come ricompensa. Senza lo spread bid-ask, che nel nostro esempio è risultato essere di 0,2 dollari, i market maker non avrebbero alcun incentivo a fornire i loro fondi, lasciando così i mercati monetari privi di liquidità vitale.

Punti di forza

- Gli spread bid-ask devono essere calcolati con precisione e con una comprensione ottimale del mercato. I fornitori di liquidità devono mantenere un equilibrio tra la realizzazione di profitti e la soddisfazione dei trader.

- I prezzi bid-ask ristretti demotivano i fornitori di liquidità, mentre gli spread ampi sono sfavorevoli per i trader.

Come calcolare uno spread bid-ask perfetto?

Ora che abbiamo compreso il concetto e il valore critico degli spread bid-ask, vediamo come vengono calcolati. Gli spread vengono calcolati in base alle condizioni di mercato. I fornitori di liquidità spendono tempo e risorse per trovare le cifre più ottimali per accontentare tutti e permettere al mercato di operare attivamente.

Non esiste una strategia oggettiva per determinare gli spread perfetti, ma si tratta delle condizioni attuali di domanda e offerta sul mercato. È importante capire in che posizione si trova un determinato segmento, poiché un’apertura o una chiusura potrebbero facilmente alterare l’equilibrio. Discutiamone.

Perché gli spread bid-ask più ampi non funzionano

Sebbene un market maker possa applicare un ampio spread bid-ask, non si tratta di una pratica commerciale redditizia. Spread più ampi significano meno profitti per entrambe le controparti sui lati opposti di un market maker e, se spinti troppo oltre, queste parti potrebbero semplicemente decidere che l’affare non vale più la pena.

Quindi, i market maker devono analizzare diligentemente il settore e proporre uno spread che abbia senso per tutte le parti coinvolte. Dopotutto, senza l’interesse di venditori e compratori, la liquidità del mercato non avrebbe alcuna utilità pratica.

Il problema degli spread bid-ask ristretti

D’altra parte, uno spread bid-ask stretto presenta dei problemi a sé stanti. I market maker devono ricevere un certo profitto per rimanere nel settore. Se un determinato segmento di borsa diventa troppo rigido nelle sue preferenze di prezzo, un market maker potrebbe semplicemente fare le valigie e spostarsi in un altro settore.

In questo caso, la liquidità potrebbe crollare e tutte le parti coinvolte si troverebbero in una situazione peggiore, poiché non riceverebbero più alcun miglioramento dai prezzi quotati. Quindi, la scelta di uno spread bid-ask ottimale è piuttosto complicata. Tuttavia, i fornitori di liquidità che conoscono bene i mercati monetari hanno imparato l’arte di stabilire spread bid-ask ottimali.

La chiave è capire e tenere conto delle diverse variabili di un determinato segmento. Alcuni settori sono caratterizzati da volumi e richieste elevati, con un gran numero di operatori e transazioni. In questo ambiente, i market maker devono utilizzare spread bid-ask stretti, poiché ci sono molte opzioni sul mercato a causa della maggiore concorrenza. Al contrario, i mercati con una bassa liquidità possono accettare spread più ampi, perché non hanno la libertà di scelta.

Oneri e tariffe aggiuntive

Quando calcoli lo spread bid-ask perfetto per i tuoi scopi, è importante ricordare l’aspetto dei costi di transazione. I diversi mercati monetari prevedono costi variabili per lo scambio di valuta, che verranno detratti dai profitti dello spread. Nella maggior parte dei casi, i market maker sono in grado di superare comodamente questa soglia di costo unitario.

Ci sono però alcuni scenari in cui il margine è sottilissimo e i tuoi spread potrebbero non risultare positivi dopo aver dedotto le commissioni di transazione. Quindi, fai attenzione quando calcoli il prezzo di domanda e di offerta di un’azione su qualsiasi mercato, perché potrebbe fare la differenza tra realizzare profitti consistenti e ammettere costi irrecuperabili.

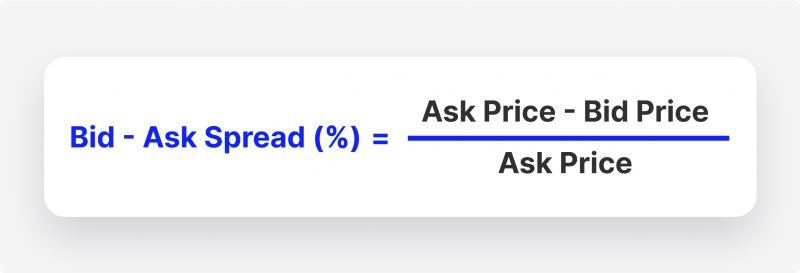

Formula dello spread bid-ask

Ora, possiamo combinare le nostre conoscenze accumulate in una semplice formula – lo spread bid-ask è calcolato come segue:

Prezzo più basso richiesto – Prezzo più alto offerto = Lo spread.

La maggior parte dei trader preferisce calcolare gli spread in formato percentuale:

Anche se si tratta di una semplice deduzione, molti esperti ritengono che le commissioni di transazione debbano essere incluse nel calcolo di ogni spread. Dopo tutto, i costi di transazione sono una parte inevitabile dell’attività sul mercato delle borse e i fornitori di liquidità raramente riescono a trattenere la maggior parte dei loro profitti sugli spread.

Cosa rende un buon spread bid-ask?

Ecco la parte difficile: qual è il prezzo giusto da fissare su entrambi i lati dell’equazione? La risposta varia in modo significativo a seconda delle condizioni di mercato di un determinato fornitore di liquidità. Come abbiamo già detto, gli spread bid-ask spesso agiscono come un’arma a doppio taglio che può danneggiare entrambi i lati del mercato se viene modificata nella direzione sbagliata.

Come market maker che cerca di affermarsi in un determinato settore valutario, devi soppesare i tuoi interessi rispetto alla domanda dei trader. Sebbene spread più ampi possano sembrare invitanti per espandere la tua attività, devi considerare la concorrenza. I segmenti con meno concorrenza ti permetteranno di raccogliere maggiori profitti grazie alla fornitura di liquidità.

D’altra parte, i segmenti valutari altamente competitivi e attivi non si rivolgeranno a te se i tuoi spread non sono all’altezza della concorrenza. La chiave è quindi l’equilibrio. Tuttavia, è anche importante ricordare che la maggior parte dei mercati passa da un’alta a una bassa liquidità. Le condizioni di un determinato segmento possono cambiare rapidamente e i tuoi spread devono seguire questa tendenza.

Proficuità degli spread bid-ask

Comprendere i profitti dello spread bid-ask è fondamentale se stai pensando di diventare un market maker o un fornitore di liquidità. Anche se la formula sopra riportata fornisce una risposta semplificata, devi considerare le tue capacità prima di entrare nel mercato.

In linea di massima, i market maker con fondi limitati ottengono risultati migliori sui segmenti con bassa liquidità. Questo ambiente è più redditizio per gli LP con volumi di liquidità inferiori, in quanto vi è l’opportunità di impostare spread bid-ask più elevati. Naturalmente, il contrario è vero per i market maker di grandi dimensioni, poiché l’aumento del volume dei mercati altamente liquidi può trasformarsi in profitti significativi.

Tuttavia, l’aspetto più importante da considerare è la decisione di fornire liquidità. È fondamentale ricordare che i mercati monetari sono volatili e veloci. I nuovi LP possono spesso ritrovarsi con una valuta svalutata che non offre più un buon spread. Quindi, prima di decidere di iniettare i tuoi fondi in una determinata attività finanziaria, dovresti avere una solida conoscenza delle tendenze di mercato sottostanti.

In sintesi

Gli spread bid-ask esistono fin dall’invenzione dei mercati monetari. Sono il meccanismo necessario per rendere redditizio il coinvolgimento del market maker. Di conseguenza, abbiamo assistito a un miglioramento di Pareto per tutte le parti coinvolte nel trading.

Tuttavia, anche questo concetto è altamente contestuale e varia molto a seconda della nicchia di riferimento. Quindi, gli aspiranti fornitori di liquidità dovrebbero studiare attentamente le condizioni di mercato in continua evoluzione per trovare uno spread fattibile e redditizio.

In molti casi, seguire i trend setter del settore è una strategia dominante. Tuttavia, se il tuo obiettivo è quello di ottenere una crescita significativa partendo da umili origini, correre dei rischi con settori a bassa liquidità potrebbe essere l’ingrediente mancante.

Facendo clic su "Iscriviti", accetti la Privacy Policy. Le informazioni che fornisci non saranno divulgate o condivise con altri.

Il nostro team presenterà la soluzione, mostrerà casi demo e fornirà un'offerta commerciale.