Spiegazione sul trading a margine? – Come funziona

Articoli

Grazie allo sviluppo completo del trading elettronico, è diventato possibile usufruire di numerosi vantaggi offerti dai diversi stili di trading, con le loro caratteristiche e peculiarità. Uno di questi stili ha ricevuto un’incredibile popolarità grazie alla possibilità di operare con fondi presi in prestito dal broker o dall’exchange a condizioni prestabilite: il trading a margine.

Questo articolo spiegherà che cos’è il trading a margine e come è organizzato. Inoltre, imparerai a conoscere i principali punti di forza e di debolezza di questo stile di trading. Infine, ti spiegheremo nel dettaglio alcuni concetti fondamentali legati al trading a margine: la chiamata a margine e la liquidazione della posizione, nonché il margine incrociato e quello di isolamento come modalità principali di utilizzo del margine.

Punti Chiave

- Il trading a margine è uno strumento di moltiplicazione del capitale che utilizza fondi presi in prestito dall’exchange.

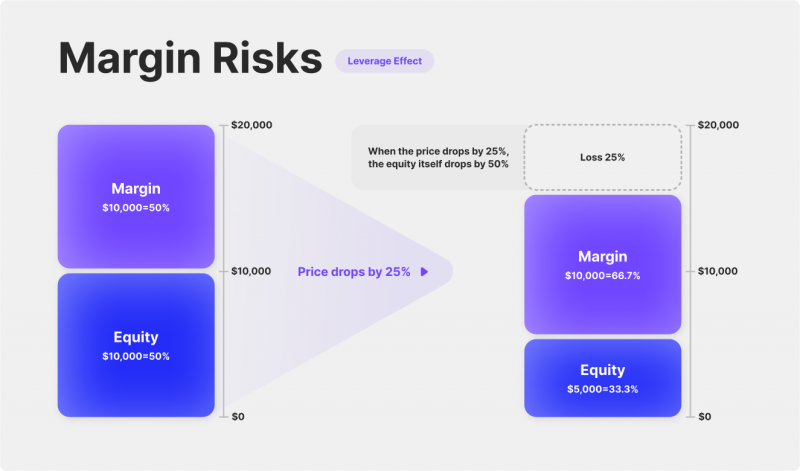

- Anche se il trading a margine offre un’elevata leva finanziaria per moltiplicare il margine iniziale, aumenta anche proporzionalmente i rischi associati alla perdita dell’investimento.

- Esistono due modalità di trading a margine: il margine incrociato, in cui il rischio è distribuito su tutti gli asset di un portafoglio, e il margine isolato, in cui il rischio è concentrato in un singolo asset.

Che cos’è il trading a margine e come funziona?

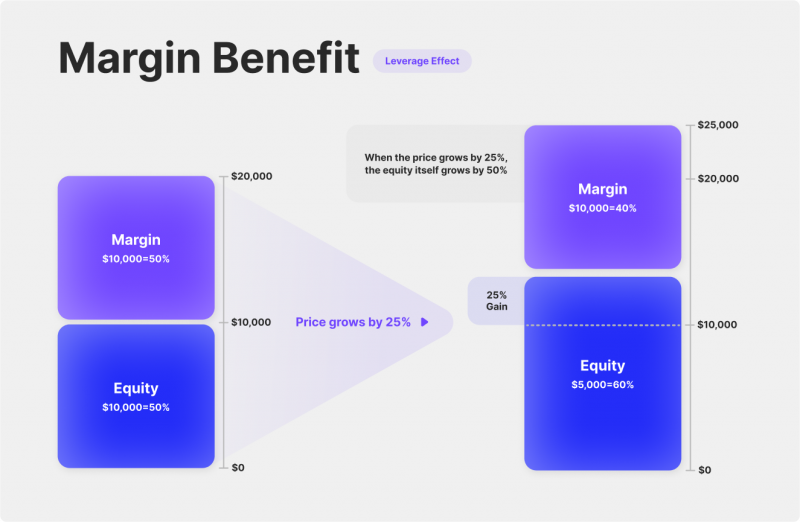

Il trading a margine è un tipo di speculazione sul mercato di azioni o criptovalute che prevede che il trader utilizzi per la sua attività fondi presi in prestito (prestito a margine) forniti dall’exchange o dai suoi utenti (in rari casi). Come in qualsiasi altra situazione di prestito, l’utente deve fornire una garanzia. In questo caso, depositare un importo che garantisca il rimborso degli obblighi di debito secondo le regole stabilite dall’exchange. I fondi propri (margine iniziale) stanziati per aprire una transazione di questo tipo sono il margine (da qui il nome di questo tipo di speculazione). Grazie a questa possibilità, in presenza di determinati requisiti di margine, l’utente può ottenere un profitto molte volte superiore a quello che otterrebbe speculando esclusivamente con i propri fondi.

Le posizioni che possono essere aperte dall’utente sull’exchange che offre questo servizio sono condizionatamente divise in due tipi: lunghe – quando l’utente si aspetta la crescita dell’asset, e corte – quando si scommette sul calo del prezzo. Quando si apre una posizione lunga (acquisto), il broker concede al trader un certo credito (in base all’entità della leva). In questo caso, una parte dei fondi viene investita dal trader stesso (il broker integra il volume necessario per aprire la posizione). Lo stesso vale per operazioni come una posizione corta (vendita).

Se il prezzo dell’asset si muove nella direzione prevista dal trader, il guadagno che può fissare sulla transazione aumenta in proporzione alla leva selezionata. Quando una posizione di questo tipo viene chiusa, l’importo del debito viene restituito al creditore (l’exchange) insieme alle commissioni, mentre il saldo del profitto ricevuto viene accreditato sull’account dell’utente. Inoltre, oltre alle commissioni per l’apertura/chiusura delle operazioni, alcuni exchange possono prevedere i cosiddetti tassi di finanziamento, che vengono pagati reciprocamente dai titolari di operazioni lunghe e corte, a seconda del numero di posizioni aperte di ciascun tipo.

Secondo le statistiche, oltre l’80% dei principianti che utilizzano il trading a margine perdono il capitale investito a causa dell’incapacità di scegliere il giusto livello di leva finanziaria.

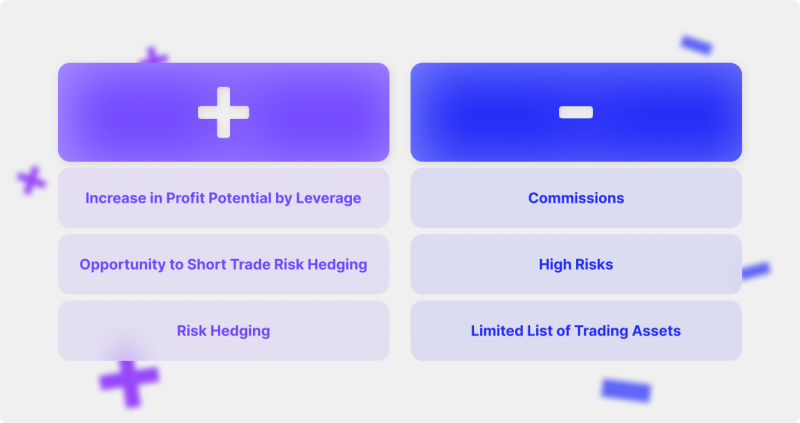

Punti di forza e debolezza del trading a margine

Il trading a margine, essendo uno degli stili di trading più popolari al giorno d’oggi, ha attraversato molte fasi di sviluppo prima di riuscire a diventare uno strumento di trading avanzato e matematicamente complicato in termini tecnici, che offre l’opportunità di aumentare i profitti utilizzando fondi presi in prestito da un creditore (un broker o un exchange). Grazie alle sue peculiarità, questo strumento presenta vantaggi e svantaggi, diventando così la scelta di molti trader principianti e professionisti su diversi mercati finanziari.

Punti di forza del trading a margine

Innanzitutto, consideriamo i vantaggi più importanti dell’utilizzo del trading a margine nella pratica.

Aumento del potenziale di profitto grazie alla leva finanziaria

Il trading su un account a margine ti permette di utilizzare la leva finanziaria, un moltiplicatore tecnico del guadagno (o della perdita) direttamente proporzionale all’aumento del margine iniziale, moltiplicato per il suo livello. In altre parole, maggiore è la leva finanziaria, maggiore è il profitto potenziale che si ottiene con una previsione corretta quando si fa trading lungo o corto, oppure la perdita con una previsione errata in entrambi i casi. A seconda del broker o dell’exchange, il livello di leva viene determinato in base alle condizioni individuali in cui il trader opera. Tali condizioni, di norma, si riferiscono al livello di margine iniziale, alla volatilità dello strumento scelto per fare trading e al coefficiente di rischio.

Opportunità di operazioni corte

Il trading su account a margine offre a trader e investitori l’opportunità di trarre profitto dal calo delle quotazioni degli strumenti finanziari. Dato che il mercato rappresenta un modello ciclico di movimento, costituito da periodi successivi di rialzo e ribasso dei prezzi di qualsiasi asset su qualsiasi mercato, lo stile di trading a margine consente di trarre solidi profitti dal ribasso sui mercati, indipendentemente dalle ragioni che lo hanno determinato. Infatti, il trading corto è l’esatto opposto del trading lungo, aiutando a diversificare la strategia di trading e a sviluppare le capacità di prevedere i movimenti sul mercato per ottenere ulteriori profitti in relazione alla volatilità di alcuni asset.

Copertura del rischio

La copertura è un meccanismo molto diffuso sui mercati finanziari classici che mira a minimizzare le perdite potenziali nel trading di asset finanziari su qualsiasi mercato. In parole povere, una copertura è un investimento in un asset che ha una correlazione di prezzo inversa con l’asset di investimento sottostante (scende quando l’asset sottostante sale e viceversa).

Gli usi più tipici della copertura sono due: formare una posizione neutrale rispetto al rischio e proteggersi da uno scenario catastrofico, ovvero uno scenario in cui l’ammontare della perdita sarebbe inaccettabile per l’investitore. Nel primo caso, al fine di condurre una transazione primaria priva di rischio e garantire la stabilità dei livelli di margine, l’investitore è pronto a rinunciare a un possibile profitto; nel secondo caso, l’investitore attua la strategia di rispetto del limite di rischio.

Punti di debolezza del trading a margine

Ora, vediamo i principali svantaggi correlati allo stile di trading con leva finanziaria.

Commissioni

Quando si utilizza il denaro preso in prestito, l’investitore è obbligato a restituire la somma presa in prestito all’exchange alle condizioni stabilite dall’exchange stesso. Una delle condizioni per l’utilizzo del denaro preso in prestito dal broker è il pagamento di un certo importo da parte dell’investitore durante un periodo specifico, chiamato commissione. La commissione viene calcolata individualmente per ogni asset di trading e deve essere pagata alla scadenza di un determinato periodo. Un esempio ideale, in questo caso, potrebbe essere un normale prestito bancario, in cui il mutuatario deve pagare gli interessi per l’utilizzo del credito.

Rischi elevati

Le caratteristiche del trading a margine implicano rischi elevati associati a un’alta probabilità di perdere il margine iniziale. Dato che per il margine di mantenimento l’exchange utilizza un algoritmo di equalizzazione del saldo dei fondi inizialmente investiti e di quelli prestati al trader, all’aumentare del rapporto di rischio della transazione, il prestito del margine sarà automaticamente rimborsato a seguito di una chiamata a margine. Questa si verifica in caso di deviazione critica del prezzo sul mercato dal prezzo di ingresso della transazione. In ultima analisi, questo comporta il rischio di perdere completamente il capitale iniziale e, in alcuni casi, l’insorgere di un debito nei confronti dell’exchange o della società di brokeraggio.

Lista limitata di asset per fare trading

Nonostante l’opportunità di aumentare l’investimento iniziale, il trading a margine è uno strumento tecnicamente complesso che richiede una gestione attenta e una buona conoscenza finanziaria. Al fine di evitare perdite significative, soprattutto da parte di trader inesperti, molti exchange limitano gli asset disponibili per il trading con leva, indipendentemente dalla loro classe. Questa pratica ha funzionato bene sia sul mercato azionario che in quello delle criptovalute, ma trova ancora resistenza da parte di molti trader professionisti, soprattutto nel trading di criptovalute, dove la leva finanziaria è molto più alta rispetto agli altri.

Che cos’è una chiamata a margine e una liquidazione della posizione?

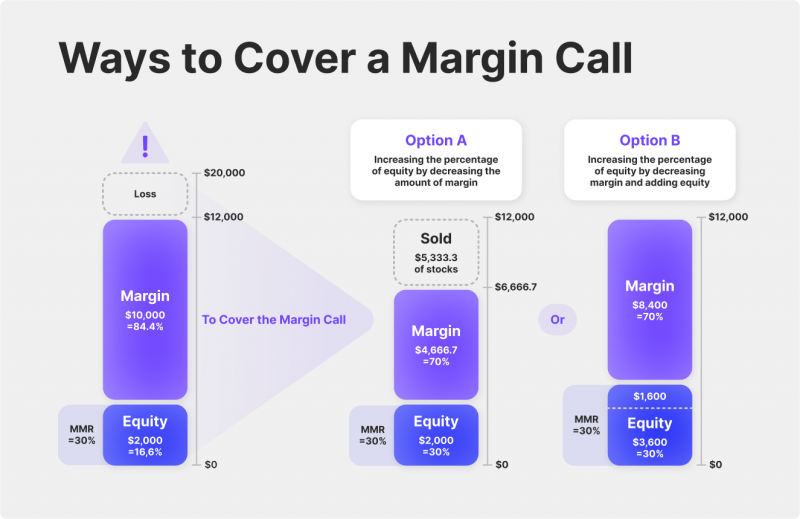

Chiamata a margine e liquidazione della posizione sono termini utilizzati sui mercati finanziari, in particolare su mercati azionari e forex, quando i trader non possono mantenere una posizione aperta a causa di fondi insufficienti (margine iniziale) sull’account di trading.

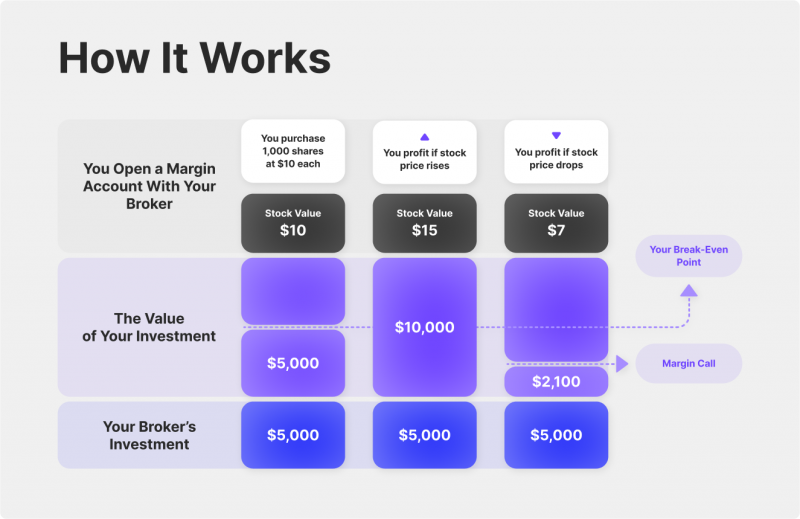

Quando un investitore paga per acquistare e vendere titoli utilizzando una combinazione di fondi propri e di denaro preso in prestito dal suo broker, si parla di acquisto a margine. Il capitale di un investitore in un investimento è pari al valore sul mercato dei titoli meno l’importo del denaro preso in prestito dal broker. La chiamata a margine scatta quando il patrimonio netto dell’investitore, in percentuale del valore sul mercato totale dei titoli, scende al di sotto di una certa soglia (margine di mantenimento). Supponiamo che l’investitore non possa permettersi di pagare l’importo necessario per portare il valore del suo portafoglio al saldo del margine di mantenimento dell’account. In questo caso, il broker potrebbe essere costretto a liquidare i titoli presenti sull’account.

L’utilizzo del trading a margine sarà appropriato per le transazioni di breve durata. Soprattutto nel caso di scalping o di operazioni multiple in un breve periodo di tempo, l’uso di posizioni a margine è comune. In altri casi, i costi e i rischi legati al mantenimento di una posizione aumentano drasticamente. Più alta è la leva finanziaria, più alto è il costo dell’errore. Mentre una leva di 1 a 3 non causerà gravi perdite, una leva di 1 a 10 comporterà una perdita del 30% sul capitale. Nonostante ciò, a seguito di un andamento positivo della posizione, un aumento o una diminuzione del 3% del prezzo di un asset con una leva di 1 a 10 porterà un profitto del 30%. Ecco perché molti operatori stanno iniziando a utilizzare posizioni a margine quando implementano le loro strategie.

D’altra parte, la liquidazione della posizione è un processo in base al quale un broker o un exchange chiudono automaticamente la posizione del trader a causa della mancanza di fondi nel suo account di trading come risultato del superamento del livello consentito di deviazione del prezzo sul mercato dell’asset dal prezzo di apertura di una transazione sia in posizioni lunghe che corte. Questa situazione si verifica quando il trader non ricarica il suo account dopo aver ricevuto una chiamata a margine o se il trader non può mantenere una posizione aperta in caso di forte calo del prezzo dell’asset scelto per le operazioni.

In generale, la chiamata a margine e la liquidazione della posizione sono meccanismi che proteggono il broker e il trader dalle perdite. Quando un trader riceve una chiamata a margine, significa che deve reagire rapidamente e depositare fondi per evitare di liquidare una posizione. Se il trader non rispetta questo requisito, la sua posizione verrà chiusa automaticamente e perderà denaro. Per questo motivo, è indispensabile monitorare il livello di margine del proprio account di trading e reintegrarlo in tempo per evitare le chiamate a margine e la liquidazione della posizione.

Che cosa sono il margine incrociato e il margine isolato?

Il margine incrociato è un margine assegnato a una posizione aperta utilizzando i fondi totali del saldo disponibile, riducendo il rischio di liquidare una posizione perdente. Qualsiasi profitto e perdita realizzato da altre posizioni può contribuire ad aggiungere margine a una posizione perdente. Adoperando il margine incrociato, tutte le posizioni sono garantite dal margine totale e dal saldo dell’account. Ciò significa che la perdita su una singola posizione può essere superiore al margine di quella posizione. Quando le posizioni non redditizie raggiungono il punto di liquidazione, tutte le posizioni vengono liquidate forzatamente e il trader perde tutti i fondi investiti.

Nel margine incrociato, viene riservato un margine per la posizione pari al margine iniziale in base ai requisiti minimi stabiliti. Ad esempio, sul contratto ETHUSD, viene riservato solo l’1% come margine iniziale per l’ingresso nella posizione. Nonostante ciò, se si verifica un movimento negativo in tale posizione, l’intero saldo del trader (della moneta in questione) verrà automaticamente prelevato per coprire le perdite. In altre parole, la perdita massima del margine incrociato è calcolata come la somma del margine iniziale e del saldo dell’account disponibile. Dato che una posizione aperta con margine incrociato può ridurre a 0 l’intero saldo disponibile, il livello di leva predefinito non ha senso. La leva finanziaria effettiva è determinata dal valore della posizione e dal saldo disponibile dell’utente.

Un margine isolato è uno strumento che isola il margine che assicura alcune operazioni dal margine di altre operazioni. L’esempio più semplice di implementazione di questa funzione è il trading su due o più account di trading indipendenti l’uno dall’altro all’interno di un unico account utente. In questo modo, il margine tra gli account sarà isolato; in altre parole, una perdita su un account non comporterà una variazione del saldo di un altro account. Pertanto, questo metodo di margine presenta un rischio di liquidazione più elevato, ma la perdita è limitata a un importo fisso di garanzia, non all’intero account.

Importante sottolineare che il margine isolato può essere utilizzato per le posizioni speculative. Grazie a questa strategia di margine si possono limitare le perdite sul margine iniziale stabilito. Questo aiuta i day trader e gli investitori a breve termine a ridurre la loro esposizione se un’operazione non va come previsto.

Conclusione

Lo stile di trading che utilizza i prestiti a margine è diventato uno strumento popolare per moltiplicare il capitale su vari mercati finanziari. Offrendo un’elevata leva finanziaria e un’ampia varietà di asset disponibili per la speculazione, questa strategia di trading promette di essere sviluppata e di cambiare seriamente l’idea di fare soldi in futuro.

Cerchi risposte o consigli?

Condividi le tue domande nel modulo per assistenza personalizzata

Contattaci