マネーマネージャーとは何ですか?

投資とは多くのリスクと時間がかかるプロセスであり、適切な管理を行わないと多額の負債を抱えたりする可能性があります。また、多大な損失を回避するには詳細な財務計画を立てることも非常に重要となります。

ただし、効果的かつ有益な投資戦略の作成にはある程度のサポートが必要になる場合があることから、ここでマネーマネージャーの助けを借りることが出来るのです。マネーマネージャーの仕事は主に投資アドバイス、日々の取引、パフォーマンスのモニタリング、長期計画サービスなどの提供であり、顧客のポートフォリオを適切に管理することで深刻な負債が残らないように手助けしてくれます。

マネーマネージャーとは何で、どのように最適なマネーマネージャーを選べばいいでしょう?あなたに最も適したマネーマネージャーを選ぶことでこれからのあなたの財務状況に大きな影響を与える可能性があるため、それらを知りたい方はぜひこの記事をご覧ください。

重要なポイント

- マネーマネージャーとは個人または企業の金融資産を処理する人を指します。

- ポートフォリオマネージャーは顧客の財務目標とリスク許容度の両方を達成するための様々戦略を採用します。

- マネーマネージャーは主にパーセンテージまたはコミッションベースでのサービス料金を受けます。

- ファイナンシャルマネージャーになるには金融市場に関する深い知識とそれらに関連した複数の資格を取得する必要があります。

マネーマネージャーとは何ですか?

マネーマネージャー、ポートフォリオマネージャー、インベストメントマネージャーなどは主に個人または機関投資家の金融資産の管理を担当する個人や団体を指しています。

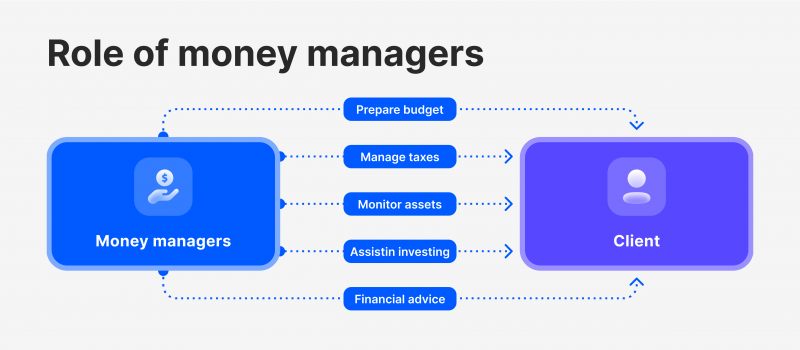

彼らは有価証券の売買、取引の決済、パフォーマンスの測定、経費の追跡、予算の作成、税金の管理、規制当局への報告などを通じて自身の顧客の財務目標の達成の手伝いを行います。

ここでの顧客は元本の安全性の確保、収益の最大化、価値や成長への投資の追求などの様々な個々の目標を持っている可能性があります。

企業のマネーマネージャーは顧客のポートフォリオを担当することから、個別のアドバイスを顧客に提供することで顧客の投資における最善の利益を常に念頭に置いています。また、各マネージャーは顧客がアクセスできない資本市場の領域へのアクセスが認められる場合があります。

個人と組織の両方のポートフォリオを扱うマネー マネージャーは従来の金融機関、ヘッジファンド、年金基金、プライベートエクイティファンド、投資信託などの複数のエリアに存在しています。

ファンドの種類や管理スタイルに応じて、マネーマネージャーは顧客の目標を達成するための様々なポートフォリオの管理スキームを用います。例えば、カナダ年金計画投資委員会のような巨大ファンドは株式、債券、不動産、インフラ、プライベートエクイティなどの様々な資産クラスの多様化を実施しています。

収益の増加を重視する人はよりリスクの高い資産に投資する可能性がありますが、リテールマネーマネージャーは顧客と協力して顧客の目標と逆境リスクを理解して投資ポートフォリオを作成する必要があります。マネーマネージャーには受託者責任があるため、経済データが発表されると顧客が掲げる自身の目標や最善の利益に合わせたポートフォリオの調整を行います。

つまり、マネーマネージャーは財務実績を分析したより適切な意思決定を行うCFAまたは財務、会計、経済学、ビジネスの学位を取得した専門家であり、彼らは個々の調査スキル、専門知識、経験を活用して自身の顧客の利益を最大化することを念頭に置いて行動しているのです。

有名な個人のマネーマネージャーにはウォーレン・バフェット、ベンジャミン・グレアム、ピーター・リンチ、サー・ジョン・テンプルトンなどが挙げられます。トップの投資管理会社にはGoldman Sachs、BlackRock、USB、Morgan Stanley、Vanguard Group、J.P. Morgan & Coなどが挙げられます。

マネーマネージャーの種類

一概にマネーマネージャーと言っても、マネーマネージャには様々な専門知識や専門分野から成る多くの種類が存在しています。一般的なマネーマネージャーの種類としては、以下が挙げられます:

ファイナンシャルアドバイザー

ファイナンシャルアドバイザーは様々な財務問題について専門的なアドバイスを提供する人を指します。自身の顧客の財務管理や情報に基づいた意思決定を行うことで、顧客の財務目標の達成の手助けを行います。

ミューチュアルファンドマネージャー

ミューチュアルファンドマネージャーは、主に株式のポートフォリオに投資するために複数の投資家から資金をプールする投資手段である債券やその他の資産の管理を行います。彼らは有価証券の選択やポートフォリオの管理を行うことで、そのファンドが顧客の投資目標を確実に満たしていることを確認します。

アセットマネージャー

アセットマネージャーは年金基金、寄付金、財団などの機関を代表する株式、債券、オルタナティブ投資などの様々な資産を活用して顧客の投資やリスク管理および収益の最適化を行います。

オルタナティブアセットマネージャー

オルタナティブアセットマネージャーは不動産、プライベートエクイティ、ヘッジファンドなどの資産に対する投資を管理する専門家を指しています。

インスティテューショナルアセットマネージャー

インスティテューショナルアセットマネージャーは年金基金、寄付金、財団などの機関を代表し、独自の金融市場の専門知識を活用して顧客の投資ポートフォリオの管理を行う事で長期的な投資目標に向けた収益の最適化およびリスク管理を行う人を指します。

プライベートウェルスマネージャー

プライベートウェルスマネージャーは主に富裕層の財務を管理する人の個を指しており投資の管理、財務計画の作成、税金対策、不動産、リスク管理などのサービスを彼らに提供します。

ポートフォリオマネージャー

ポートフォリオマネージャーは自身の顧客の投資目標を達成するための投資ポートフォリオの管理から取引までの意思決定の実行をサポートします。つまり、彼らは顧客自身と協力することで顧客の目標やリスク許容度を理解しつつカスタマイズされた投資戦略の作成に取り掛かります。

インベストメントファンドマネージャー

インベストメントファンドマネージャーは主に顧客に代わる直接的な投資信託、ETF、ヘッジファンドやそれらのファンドの資産管理を行う人を指します。

ヘッジファンドマネージャー

ヘッジファンドマネージャーは主にレバレッジや空売りなどの様々な戦略を使用して高い利益を生み出す投資手段を扱い、通常は出来高に沿った分の手数料を顧客に請求します。

マネーマネージャーは何をしてくれますか?

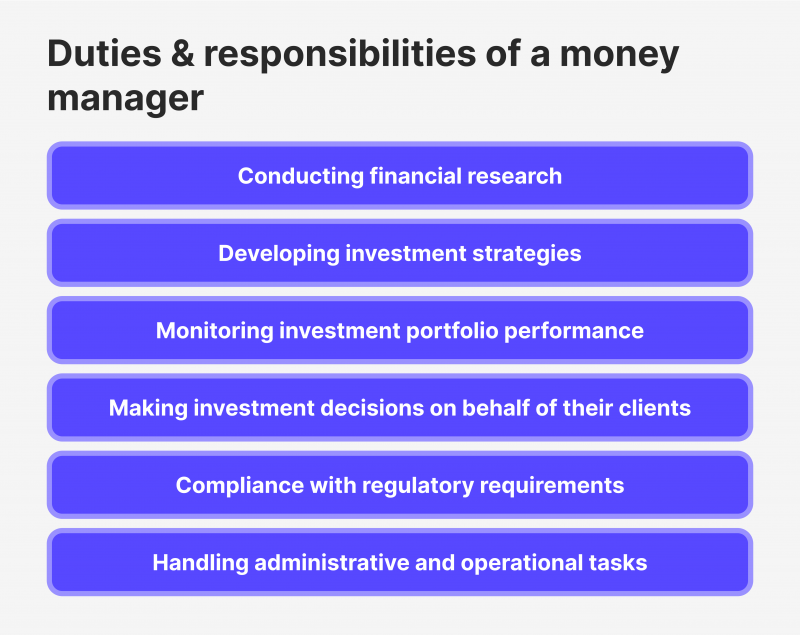

つまり、マネーマネージャーは顧客の財務目標とリスク許容度に合わせた投資戦略の開発や市場の状況変化に応じた長期的な戦略の実行や調整などを行う責任を負っています。

また、良い投資機会を特定する為にも市場の動向、経済状況、投資パフォーマンスに影響を与える可能性のある様々な要因の評価や調査も行います。

マネーマネージャーは様々な技術やツールを駆使して最適な機会を評価し、常に顧客のリスクを管理して時には顧客に代わって投資決定を行ったりします。マネーマネージャは定期的に顧客の投資パフォーマンスを監視し、収益の最適化やリスク軽減を実現するためのポートフォリオの調整などを行います。

基本的にマネーマネージャーは顧客と密に連携することで顧客の財務目標を理解し、定期的に顧客の投資パフォーマンスを調べることで財務計画やその他の財務問題に関するアドバイスを顧客に提供します。

ポートフォリオマネージャーは証券取引委員会 (SEC) および金融業界規制当局 (FINRA) が定めた規制や業界標準に準拠する必要があります。さらに記録の維持、取引の処理、レポートの作成など顧客の投資管理に関連する運用およびタスクの管理を行う場合もあります。

ファイナンシャルアシスタントマネージャーは顧客に対して予算編成、税務計画、資産のモニタリング、ポートフォリオの管理、通貨取引などの様々なサービスを提供します。また、彼らは顧客の収入支出の監視を行う事で取引の評価を行ったり税金の申告などを行ったりもします。

そして顧客に対してパーソナライズされたサービスを提供することで、顧客の保有株の管理やポートフォリオの維持および多様化のサポートを行います。そして、外貨に関連する変動やリスク評価にも非常に役立ちます。

マネーマネージャーの給料はどのように支払われますか?

マネーマネージャに対してはカスタマイズされたポートフォリオを作成するか、事前に設定された資金を維持することで口座価値の割合としての手数料という形で顧客にサービス料金を請求します。前者はリテールバンキングにてより一般的であり、後者は投資信託やヘッジファンドなどの大規模な資金管理の世界でより一般的な方法です。

マネーマネージャーの報酬は非常に様々であり、1度限りまたは定期的な料金を請求するところもあれば投資利益の20%と言った手数料を請求するところもあります。

一般的にマネーマネージャーは固定料金の2%と手数料の20%の2つを組み合わせた変動料金を請求します。この構造によって、投資家の収益を最大化した道徳的リスクを軽減するインセンティブが高まる可能性があります。

ファイナンシャルアドバイザーとマネーマネージャーの比較

ファイナンシャルアドバイザーとマネーマネージャーはお互いを補完するいくつかの役割を持っていますが、大きな違いは主に以下のいくつかが挙げられます。

ファイナンシャルアドバイザーはウェルスマネージャーまたはインベストメントアドバイザーとも呼ばれており、彼らの主な役割は顧客の財務ニーズを深く理解して顧客の目標達成を支援する詳細な投資計画を作成することです。

ファイナンシャルアドバイザーは顧客が掲げる投資、借金、キャッシュフローのニーズや目標などを深く理解することで詳細な投資計画を作成します。適切な資金管理戦略の推奨および定期的な計画の見直しを行う事で、それぞれの顧客に最も適した計画を作る必要があります。

一方で、マネーマネージャーはポートフォリオ内の戦略の管理やポートフォリオを確実に実現することに重点を置いています。マネーマネージャーの主な役割はそれぞれの投資目的に沿った投資ポートフォリオの管理、リスクの適切な管理、売上高の回避や評判を維持するための透明性の高い運営などを行う必要があります。

マネーマネージャーを雇う理由は何ですか?

マネーマネージャーは資金を効果的に管理して顧客に安心感を提供するため、資本市場や金融の専門家ではない人にとっても非常に有益な存在となり得ます。

資本市場への投資には常に潜在的なリスクが潜んでいることから、マネーマネージャーが持つ受託者責任によって顧客の資金は確実かつ安全に管理されます。

特に複数の投資口座や大規模なポートフォリオを持つ個人にとっては多くの時間がかかる場合がありますが、マネーマネージャーは適切なトレーニングを受けている上に分析データ、調査レポート、財務諸表、モデリングソフトウェアなどの貴重な情報にアクセスできるために投資選択においては非常に有益な存在となることでしょう。

平均的な投資家にとってマネー マネージャーのような専門家は不可能な情報に基づいた意思決定を行うことができることから、顧客の財務目標を達成するために資金を効果的に使用する方法を顧客がより理解できるようにサポートしてくれることから、これは金融世界に足を踏み込んだばかりの投資家にとっては非常に有益となります。

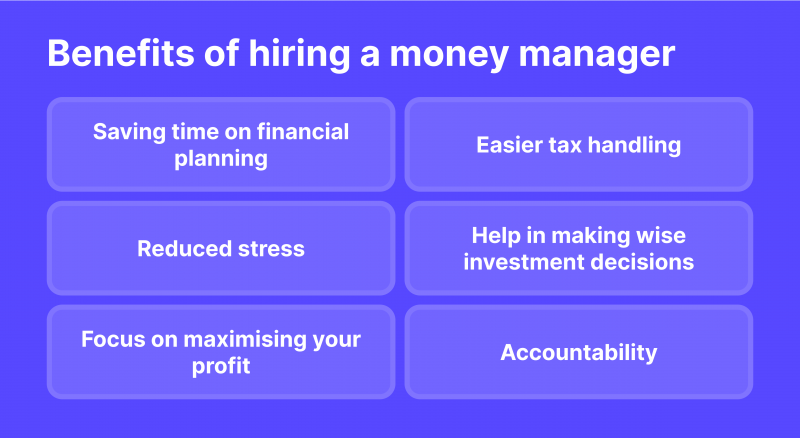

個人のマネーマネージャーを雇うことは、次のような複数の理由において非常に有利となる場合があります:

1. 計画にかかる時間の節約

顧客は自らの目標をマネーマネージャーに伝えることで、自らの時間や労力の節約や収入に基づいた将来の財務計画を立てることができます。

2. 税務処理がより容易になる

マネーマネージャーは個人の税金申告もサポートすることから、これは多額の税金を支払っている企業にとっても非常に重要です。

3. ブローカーよりも有利

投資ブローカーは手数料を請求して収益に基づいて最善の利益を考慮して決定を下しますが、投資運用会社は顧客の利益を最大化する為に必要なサービスを提供するために収益とは関係なく手数料を請求する場合があります。

4. 投資における選択の手助け

投資運用会社は市場主導の調査を通じて政府証券などの最良の投資オプションを顧客に提供することから、株式や暗号通貨などを使用することで投機的な活動を回避します。

信頼できるマネーマネージャーの選び方

最適なマネー マネージャーを選択するには、まずそれぞれのマネーマネージャーのタイプを把握した上で提案されたオプションを検討して各ステップおよび財務上のニーズを徹底的に理解する為の徹底的な調査やインタビューを行うことが非常に大切です。

1. マネーマネージャーの種類を決める

適切なマネーマネージャーを選択するには、自分の財務計画と投資ポートフォリオをしっかりと評価してください。正式な認定を受けているマネーマネージャーは基本的な予算編成、不動産計画、より確実な計画のための投資支援などを行います。

2. 提案されたオプションを検討する

マネーマネージャーを評価するにはまず自らが求めるニーズや好みを決めます。その後にそのマネーマネージャーの身元調査、規制上の資格、経験、以前の顧客からの評判などの調査を行います。

近年のポートフォリオのパフォーマンスや、同様の財務背景を持つ顧客を通常管理しているかどうかを分析します。全てのマネーマネージャーが顧客のポートフォリオの一部を受け取るわけではないことから、彼らがどのように実際にお金を稼いでいるのかを理解することが非常に重要になります。

3. インタビュー

実際にマネーマネージャーを選ぶには、これまでのステップをクリアしたいくつかの候補者と直接インタビューを行うのが良いでしょう。相手のコミュニケーションスタイル、投資に対する哲学、リスク許容度、顧客への態度などを事前に理解することが大事です。

後に顧客とマネーマネージャーの関係が想像していたものと異なる可能性があるため、パーソナライゼーションとサービスのレベルを評価することが重要です。多くのマネーマネージャーはポートフォリオに対して様々なレベルの自律性を持っているため、実際に彼らがあなたのニーズと好みを優先するようにするかどうかを見極めることが非常に重要です。

マネーマネージャーになるには

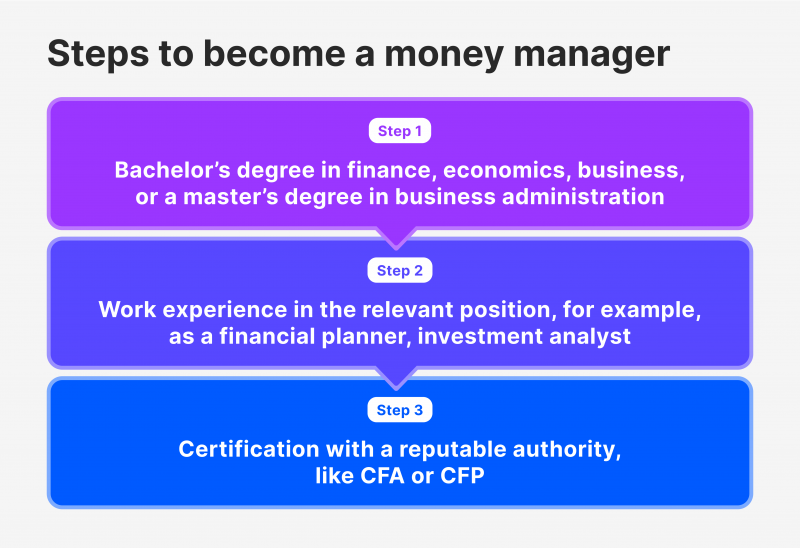

投資アドバイザーになるには専門的な教育、トレーニング、実務経験などの複数の基準を満たす必要があります。

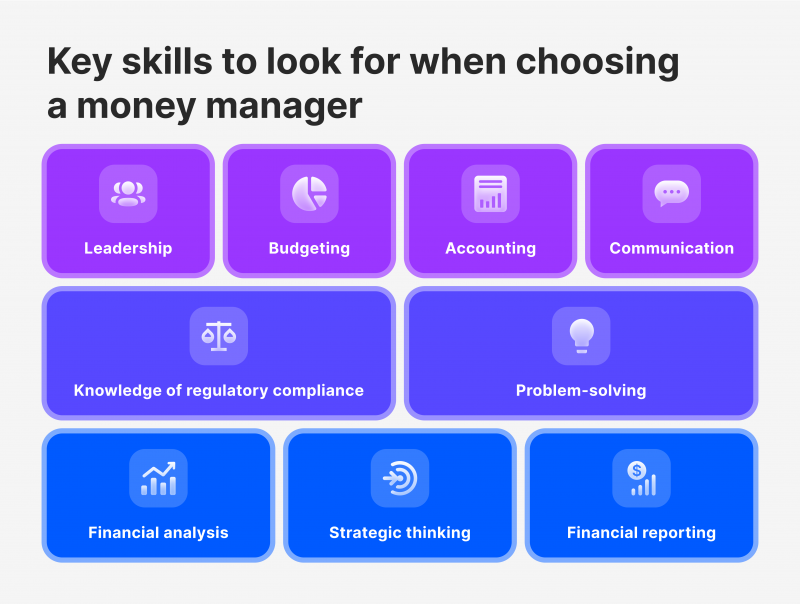

ポートフォリオマネージャーになるには、財務報告書の分析や会計士や経営幹部と議論するための会計スキルが必要になります。さらにQuickBooks、SAP、Hyperionなどのデータおよび金融テクノロジーに関する技術スキルも必要となるでしょう。

現代では、定量的なスキルによって企業および市場の財務データを検討してリスクや投資機会を特定することができます。財務報告は税務規制や法律への準拠を保証した上で財務報告の作成、レビュー、経営陣への提示を行います。

上記の要件や責任を満たすには、その分野における深い知識とそれに対する適切な教育が必要になります。通常であればマネーマネージャーは金融、経済学、ビジネスなどに関連した分野の学士号を取得しているケースが多く、一部の雇用主は経営管理の修士号を持つ人を優先するケースも見られます。

優れたファイナンシャルマネージャーは投資アナリスト、ファイナンシャルプランナー、ポートフォリオマネージャーなどの財務分野での長年の経験や会計およびリスク管理などにも関連した経験も持っている場合もあります。

信頼できるマネーマネージャーになるためのもう1つの重要な点は認定資格です。多くの認定マネーマネージャーはCFAやCFPなどの専門資格を保持する事で財務分析、投資管理、財務計画などに関する専門知識の保有を証明しています。

さらにインベストメントマネージャーは、専門的な知識や豊富な経験に加えて優れたソフトスキルを備えている必要があります。インベストメントマネジメントは顧客との明確なコミュニケーション、組織化、リーダーシップ、各役割における細部への配慮などに対して責任を負うことから、財務データを明確に提示する為に大量の情報分析やコンサルティングチームを率いた報告、予算編成、予測の誤りを法律に沿って修正する必要があります。また、彼らは経営幹部のリーダーシップに昇進する可能性もあります。

マネーマネージャーはカンファレンスやコースなどの継続的な教育や専門能力開発の機会を通じて常に最新の市場動向、経済状況、業界の規制に関する情報を入手する必要があります。

まとめ

マネーマネージャーの選択に関しては、多くの利用可能なタイトルやオプションが多数あるために非常に難しくなる場合があります。投資ポートフォリオの管理を専門として、マネーマネージャーは顧客に対する受託者責任を負います。

信頼できるマネーマネージャーを選ぶのは非常に難しいため、まずはマネー マネージャーとは何かを深く理解することが非常に重要になります。

ポートフォリオマネージャーになるには教育や認定に関する多くの基準を満たしつつ、優れたソフトスキル持ちつつ最新の市場状況やトレンドを常に追う必要があります。

よくある質問

投資を行う全員がマネーマネージャーを雇うべきですか?

時と場合に場合によります。財務教師や学生などの財務に関する知識をある程度持っている人であれば独自で資産を管理できますが、時間が限られている人や専門的なアドバイスを求めている人にとってはマネーマネージャーは非常に有益となります。

インベストメントマネージャーの私にはどのような責務がありますか?

ファイナンシャルマネージャーの仕事は主に顧客の財務データの分析、データの集計、調査結果の報告、市場動向の評価、スタッフの監督、組織予算の策定などが含まれます。

どうしてマネーマネージャーを雇う必要があるのでしょうか?

アセットマネージャーを雇う事で自身のポートフォリオを効果的に管理でき、それに伴うストレスや大きな感情的の起伏を起こさせずに自身のポートフォリオの価値を最大化することが出来ます。

マネーマネージャーの平均収入はいくらですか?

会計、財務管理、税務、投資などの専門サービスを提供するマネーマネージャーの平均収入は$95,445ほどであり、より経験豊富なマネーマネージャーともなれば$200,000近く稼ぐ人もいます。

おすすめの記事

03.09.23

「購読する」をクリックすることにより、プライバシーポリシーに同意したことになります。お客様が提供する情報は、他者に開示または共有されません。

最近のニュース

09.03.23

17.10.23

01.10.23