O que é um Pool de Liquidez e como é que funciona?

Um pool de liquidez é uma coleção de fundos bloqueados num contrato inteligente numa rede de finanças descentralizadas (DeFi). É um pilar de DeFi dado que fornece uma fonte de liquidez para os utilizadores utilizarem a bolsa e interagirem com vários ativos digitais.

Os pools de liquidez destinam-se a substituírem os livros de pedidos associando diretamente compradores e vendedores dentro do protocolo. Eles são o pilar das plataformas DeFi, juntando pessoas que estão dispostas a fornecer os seus ativos e pessoas que procuram negociar ou emprestar esses ativos.

Os participantes contribuem para um pool de liquidez partilhado depositando fundos num pool de liquidez, que assegura a disponibilidade contínua de ativos para negociação, empréstimo e outras operações financeiras.

Os pools de liquidez melhoram a liquidez do mercado, permitindo a descoberta de preços mais eficiente, reduzindo a derrapagem e aumentando a liquidez do mercado. Eles também tornam mais fácil realizar empréstimos e ganhar rendimento passivo através do yield farming e da mineração de liquidez.

Compreender a liquidez

A liquidez é um conceito fundamental em todos os mercados financeiros; sendo comparada à força vital dos ativos financeiros e refere-se à facilidade com que um ativo pode ser adquirido ou vendido sem produzir ajustes de preço substanciais. Simplificando, denota a capacidade de transformar o investimento em dinheiro rapidamente e a um custo razoável. É crítica para uma operação imaculada dos mercados dado que permite que os participantes entre e saiam de posiçóes expeditamente, diminuindo os custos de transação e a volatilidade do mercado.

Os mercados financeiros tradicionais dependem de uma série de fontes de liquidez. Os criadores de mercado, pessoas ou organizações que oferecem regularmente ordens de compra e de venda para um determinado ativo, são uma das principais fontes. Eles aumentam a liquidez reduzindo os spreads compra-venda, permitindo que os traders concluam negociações mais rapidamente.

Os investidores institucionais, tais como fundos de pensão e fundos de investimento são outra fonte de liquidez convencional dado que o fazem juntando enormes quantias de dinheiro. Estes investidores têm o poder de adquir ou de vender ativos significativos, o que complementa a estabilidade e a profundidade do mercado.

Pools de liquidez nas DeFi?

A emergência das finanças descentralizadas (DeFi) levou ao aparecimento de novos mecanismos de liquidez. Estes pools de liquidez utilizam quer a tecnologia blockchain como os contratos inteligentes para estabelecerem mercados descentralizados onde os participantes podem oferecer liquidez e lucro. Os participantes nestes pools podem depositar pares de ativos, habitualmente criptomoedas, para facilitarem o trading dentro do pool. Os prestadores de liquidez são pagos tendo como base a atividade de trading dentro do pool.

Comparadas com as fontes de liquidez tradicional, as vantagens dos pools de liquidez nas plataformas DeFi são incomparáveis. Primeiro, eles oferecem uma abordagem que não requer permissões e que é descentralizada, permitindo que qualquer um com ativos compatíveis se torne num prestador de liquidez sem precisar de permissão de intermediários centralizados. Isto democratiza o acesso à prestação de liquidez e promove a inclusão financeira.

Em segundo lugar, os pools de liquidez nas plataformas DeFi criaram oportunidades para os participantes ganharem rendimento passivo. Ao contribuírem com ativos para um pool de liquidez, os indivíduos podem receber uma porção das taxas de transação geradas pela plataforma. Isto incentiva a prestação de liquidez e alimenta um ecossistema vibrante de prestadores de liquidez.

Além disso, os pools de liquidez DeFi facilitaram a criação de intrumentos financeiros inovadores, tais como bolsas descentralizadas e protocolos de empréstimos. Estes protocolos contam com a liquidez que os pools fornecem para permitirem trading e empréstimos peer-to-peer, reduzindo a dependência em intermediários tradicionais e melhorando a eficiência.

No entanto, é importante notar que os pools de liquidez nas DeFi também acarretam riscos. A perda impermanente, as vulnerabilidades dos contratos inteligentes e a volatilidade do mercado estão entre os desafios que os prestadores de liquidez devem considerar e gerir.

A liquidez é crítica para os mercados financeiros, assegurando o trading imaculado e a descoberta de preço eficiente. Os mercados tradicionais dependem dos criadores de mercado e dos investidores institucionais para disporem de liquidez, enquanto as plataformas DeFi introduziram pools de liquidez como uma alternativa descentralizada. Os pools de liquidez nas DeFi oferecem benefícios tais como acessibilidade, geração de rendimento passivo e a criança de instrumentos financeiros inovadores. Não obstante, os participantes devem ter em consideração os riscos e devem ter cuidado quando se envolvem nestes novos mecanismos de liquidez.

Principais conceitos nos pools de liquidez

1. Criadores de mercado automatizados (AMMs, da sigla em inglês)

Estes são protocolos descentralizados que simplificam a criação e o funcionamento dos pools de liquidez no contexto das plataformas de finanças descentralizadas (DeFi). Os AMMs empregam algoritmos matemáticos para executarem automaticamente negociações entre múltiplos ativos assegurando que há um equilíbrio entre a oferta de tokens no pool de liquidez.

Removem a necessidade de haver livros de pedidos tradicionais e corretoras centralizadas, permitindo que os utilizadores negoceiem diretamente com o protocolo. Os tokens podem obter facilmente liquidez porque os AMMs desempenham um papel vital na facilitação desse processo. Os prestadores de liquidez depositam os seus tokens no pool e, em compensação, recebem tokens de pool de liquidez proporcionais como incentivo por terem contribuído para o pool.

No entanto, estes tokens podem ser resgatados por ativos subjacentes a qualquer altura. Os AMMs utilizam estes pools de liquidez para calcularem os preços tendo como base a razão dos tokens no pool, assegurando o trading junto e eficiente.

Em comparação com os modelos de criação de mercado tradicionais, os AMMs oferecem várias vantagens. Eles fornecem liquidez contínua sem dependerem de criadores de mercado ou de intermediários externos, o que reforça a acessibilidade e reduz os custos.

Os AMMs também permitem maior transparência e descentralização dado que operam em redes de blockchain. No entanto, os AMMs podem ter limitações relativas à derrapagem de preço e ao manuseamento em condições de mercado extremas, dado que dependem de fórmulas matemáticas predefinidas ao invés do julgamento e da intervenção humanas.

2. Prestadores de liquidez (LPs, da sigla em inglês)

Os prestadores de liquidez são como que a essência dos mercados financeiros porque desempenham um papel chave em assegurar a disponibilidade e a estabilidade da liquidez. A sua principal função é fornecer ativos ou fundos aos pools de liquidez, facilitando o trading e assegurando que os compradores e os vendedores possam executar transações eficientemente. Ao contribuírem com os seus ativos, os prestadores de liquidez reforçam a profundidade do mercado e reduzem a volatilidade do preço.

Em compensação pelo seu contributo, tipicamente, os prestadores de liquidez são recompensados com taxas de transação e outros incentivos, tais como recompensas de yield farming ou tokens de governação. Estes incentivos pretendem atrair e reter prestadores de liquidez, encorajando a sua participação contínua no processo de prestação de liquidez.

No entanto, ser um prestador de liquidez também acarreta determinados riscos. A volatilidade do mercado pode resultar em Perda impermanente, onde o valor dos ativos num pool de liquidez flutua quando comparado com os deter fora deste. Além disso, as vulnerabilidades no contrato inteligente, os riscos de ataques informáticos e as alterações súbitas nas condições do mercado podem expor os prestadores de liquidez a potenciais perdas financeiras.

Apesar dos riscos, a prestação de liquidez pode ser rentável para quem está disposto a gerir e a mitigar potenciais contratempos, tornando-a num componente essencial dos ecossistemas de finanças descentralizadas.

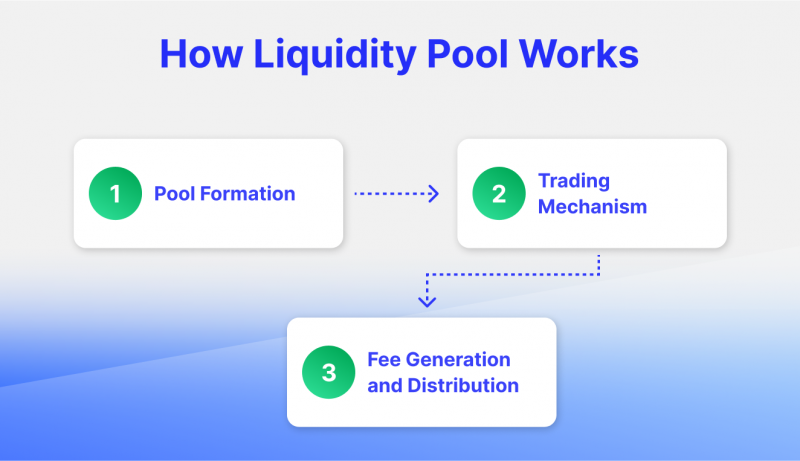

Como funciona o pool de liquidez

1. Criação do pool

A criação de um contrato de pool de liquidez envolve um processo meticuloso. Em primeiro lugar, redige-se um contrato inteligente, definindo-se funcionalidades do pool como a troca de tokens e as taxas. Os pares tokens são, de seguida, selecionados tendo como base a procura no mercado, o volume de negociação e a compatibilidade.

É crucial uma análise meticulosa da economia do token. Uma vez escolhidos, os tokens são depositados no pool, assegurando liquidez suficente. A quantia do depósito inicial deve equilibrar a capacidade de atrair traders e de manter a estabilidade.

As razões dos tokens requer consideração meticulosa para estabelecerse preços justos. A construção do contrato do pool de liquidez exige planeamento estratégico para facilitar o trading descentralizado eficiente e seguro.

2. Mecanismo de trading

A fórmula do produto constante, exemplificada por plataformas como a Uniswap, revoluciona a descoberta de preço e a manutenção do equilíbrio do pool. Esta abordagem algorítmica assegura um produto contínuo de reservas num pool de liquidez, permitindo o trading eficiente sem depender de intermediários centralizados.

No entanto, a derrapagem, a diferença entre o preço esperado e o preço de execução real, pode impactar as negociações nestas bolsas descentralizadas. A derragem elevada surge quando a liquidez é limitada, levando a perdas potenciais ou a ganhos reduzidos para os traders. É crucial compreender a derrapagem e gerir ativamente a liquidez para otimizar as estratégias de trading em plataformas de produto constante.

3. Geração e distribuição de taxas

O cálculo e a recolha das taxas de trading desempenha um papel crucial no ecossistema financeiro. As plataformas determinam as taxas tendo como base fatores como o volume de transação ou o valor. Os processos de recolha eficiente da taxa asseguram a geração de receita precisa e atempada. Igualmente importante é a distribuição justa das taxas entre os prestadores de liquidez. Isto encoraja a sua participação e fornece um mercado equilibrado.

Os algoritmos efetivos e os contratos inteligentes alocam as taxas proporcionalmente, considerando fatores como a contribuição e duração da liquidez. Esses mecanismos promovem transparência, atraem participantes e alimentam um ambiente de trading saudável.

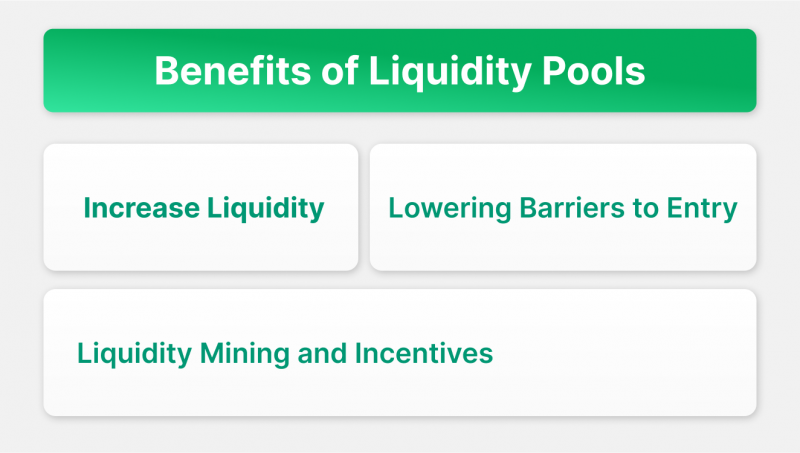

Benefícios e vantagens dos pools de liquidez

1. Aumentar a liquidez

Os pools de liquidez oferecem várias vantagens, incluindo a capacidade de aumentar a liquidez. Estes pools permitem que os participantes contribuam com os seus ativos, criando um pool coletivo de fundos disponíveis para trading.

Esta agregação de liquidez melhor a profundidade do mercado, assegurando que há fundos suficientes disponíveis para facilitar as negociações a reduzir a derrapagem do preço. Adicionalmente, os Pools de Liquidez promover a eficiência do mercado ao eliminarem as limitações do livro de ordens. Ao invés de dependerem unicamente da correspondência das ordens, os participantes podem negociar diretamente a partir da liquidez do pool.

Este processo simplificado melhora a velocidade da transação e reduz os custos. Resumindo, os Pools de Liquidez fornecem maior liquidez, aprofundam a profundidade do mercado, melhoram a eficiência e superam as limitações dos sistemas tradicionais dos livros de ordens.

2. Reduzir as barreiras à entrada

Os pools de liquidez oferecem inúmeras vantagens, entre elas encontra-se a redução significativa nas barreiras à entrada. Estes pools democratizam o acesso aos mercados financeiros permitindo que qualquer um participe, independentemente do seu passado económico ou localização geográfica.

Com os pools de liquidez, a acessibilidade sai muitíssimo reforçada, dado que os investidores individuais podem juntar-se sem enfrentarem as limitações com que se deparam nos mercados tradicionais. Além disso, a natureza sem permissões destes pools elimina a necessidade de intermediários ou de processos de aprovação incómodos, capacitando os indivíduos a envolverem-se diretamente com o mercado.

Esta inclusividade recém adquirida potencia os investidores individuais a contribuírem ativamente com liquidez, a ganharem recompensas e a participarem nas finanças descentralizadas, cultivando um cenário financeiro mais equitativo e inclusivo.

3. Mineração de liquidez e incentivos

A mineração de liquidez e os incentivos são componentes integrais dos Pools de Liquidez, oferecendo muitas vantagens. Eles alimentam o conceito do Yield farming, permitindo que os participantes ganhem rendimento passivo ao fornecerem liquidez às plataformas descentralizadas.

Os programas de mineração de liquidez incentivam os utilizadores a contribuírem com os seus tokens para estes pools, recompensando-os com tokens adicionais como compensação. Esta abordagem assegura liquidez suficiente para a plataforma e alimenta a participação e o envolvimento da comunidade.

Ao contribuírem ativamente para os Pools de Liquidez, os indivíduos tornam-se partes interessadas no ecossistema, alinhando desta forma os seus interesses com o sucesso da plataforma. Esta relação simbólica cultiva uma comunidade vibrante, impulsionando a inovação e conduzindo ao crescimento geral no contexto das finanças descentralizadas.

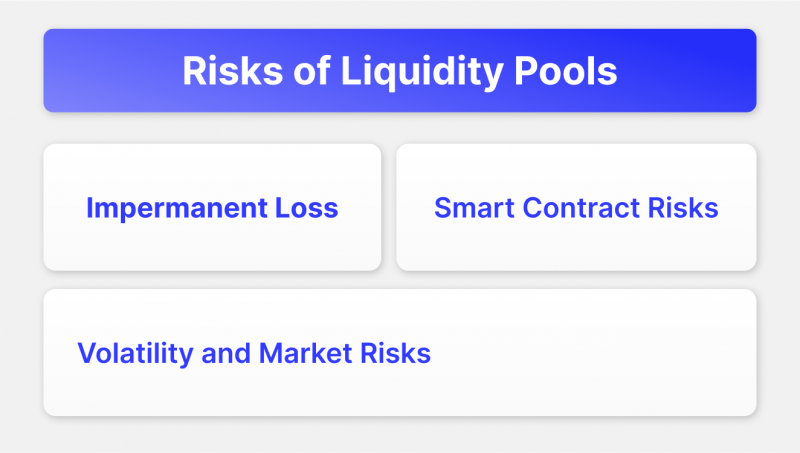

Riscos e considerações nos Pools de Liquidez

1. Perda impermanente

A perda impermanente é um risco significativo associado aos pools de liquidez nas finanças descentralizadas (DeFi). Esta refere-se à redução temporário no valor sentido pelos prestadores de liquidez (LPs) quando participam nestes pools. Quando a razão do preço entre dois ativos num pool muda, os LPs podem sofrer Perdas quando se compara com a simples posse dos ativos. Isto deve-se à necessidade de reequilibrar o pool para manter a razão pretendida para o ativo.

Para mitigar a perda impermanente, os LPs podem implementar estratégias como o seguro contra a perda impermanente, o yield farming ou escolher pools com menor volatilidade. No entanto, é crucial analisar minuciosamente os riscos e as potenciais recompensas antes de participar nos pools de liquidez.

2. Riscos associados a contratos inteligentes

Os contratos inteligentes, enbora revolucionários na sua capacidade de automatizarem as transações na blockchain, acarretam riscos inerentes e vulnerabilidades. Estes acordos digitais são suscetíveis de erros no código, levando a consequências não intencionais e a perdas financeiras. Vulnerabilidades como os ataques de reentrância, chamadas externas não verificadas e o estouro de inteiro podem ser exploradas por intervenientes maliciosos, comprometendo a integridade do contrato.

A importância das auditorias e de medidas de segurança rigorosas jamais são demais realçar. As auditorias regulares ajudam a identificar e a retificar as vulnerabilidades, assegurando que a função dos contratos inteligentes é tal e qual a pretendida e minimizam o risco de explorações. A implementação de medidas de proteção do robustas, como revisão do código, verificação formal e caças a erros alimenta a confiança e protege o ecossistema descentralizado.

3. Volatilidade e riscos do mercado

A volatilidade e os riscos do mercado desempenham um papel significativo nas considerações relativas ao risco dos pools de liquidez. Estes pools, concebidos para fornecerem liquidez às plataformas de finanças descentralizadas (DeFi), são suscetíveis de flutuações de preço que podem impactar a sua liquidez geral, bem como estratégias de gestão de risco. Dado que os preços dos ativos subjacentes passam por volatilidade, os prestadores de liquidez (LPs) podem enfrentar desafios para manterem razões de liquidez estáveis. As descidas de preço súbitas podem levar a perda impermanente, erodindo o valor dos ativos do LPs.

Para mitigar estes riscos, os LPs implementam várias estratégias, como diversificarem as suas carteiras de investimento, utilizando técnicas de hedging e monitorizando ativamente as condições do mercado. A avaliação e adaptação constantes das estratégias de gestão de risco tornam-se imperativas para assegurar a estabilidade e a sustentabilidade dos pools de liquidez durante as flutuações de preço e perante as incertezas do mercado.

Protocolos de pools de liquidez populares

1. Uniswap

A Uniswap, um protocolo de bolsa descentralizada desenvolvida na Ethereum, revolucionou o mundo da prestação de liquidez. A Uniswap permite que os utilizadores negoceiem tokens ERC-20 diretamente a partir das suas carteiras, eliminando desta forma os intermediários. O seu modelo criador de mercado automatizado (AMM) único utiliza contratos inteligentes para facilitar as negociações, com os prestadores de liquidez a contribuírem para as reservas de liquidez dos pools com os seus tokens.

Esta liquidez descentralizada permite o trading contínuo e a descoberta de preço. A popularidade da Uniswap subiu a pique devido à sua simplicidade, taxas baixas e natureza que não requer permissão, potenciado que todos possam tornar-se num prestador de liquidez. Enquanto pioneira nas DeFi, a Uniswap catalisou a inovação e transformou o cenário das finanças descentralizadas.

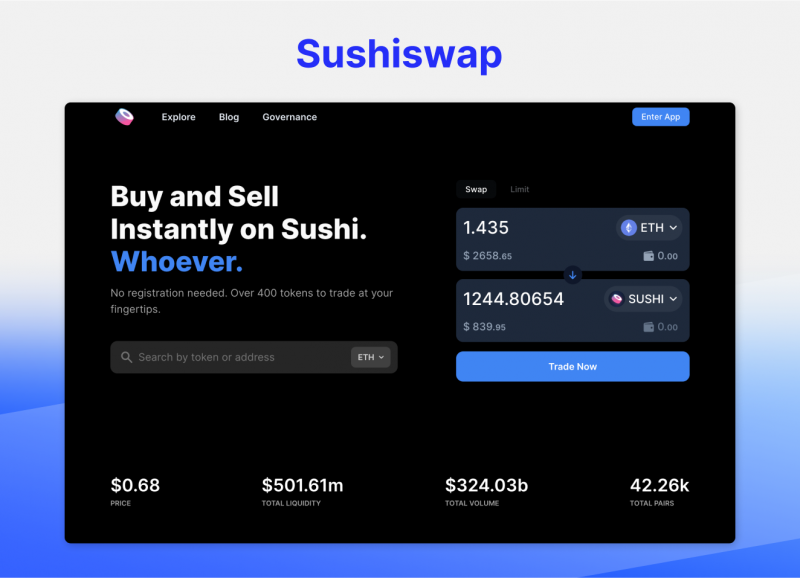

2. Sushiswap

A Sushiswap é um protocolo de liquidez descentralizado desenvolvido na blockchain Ethereum. Esta permite que os utilizadores negoceiem e prestem liquidez a vários tokens através de contratos inteligentes. O recurso único da Sushiswap é a sua utilização do Criador de Mercado Automatizado (AMM), que permite que os utilizadores ganhem taxas fornecendo liquidez aos pares de tokens. Com o seu modelo de governação impulsionado pela comunidade, a Sushiswap ganhou popularidade no espaço DeFi, oferecendo uma interface fácil de utilizar e incentivando os utilizandos com oportunidades de yield farming. Enquanto protocolo de liquidez líder, a Sushiswap continua a inovar e a contribuir para o crescimento das finanças descentralizadas.

3. PancakeSwap

A PancakeSwap é uma bolsa descentralizada e um protocolo de liquidez desenvolvido na Binance Smart Chain. Esta permite que os utilizadores negoceiem e prestem liquidez a vários tokens. Utilizando um sistema de criador de mercado automatizado (AMM), a PancakeSwap elimina a necessidade de livros de ordens tradicionais. Os utilizadores podem ganhar comissões e recompensas por fazerem o staking dos seus tokens nos pools de liquidez.

O token nativo do protocolo, o CAKE, desempenha um papel vital na governação e no incentivo dos participantes. Com as suas taxas baixas e transações rápidas, a PancakeSwap ganhou popularidade como uma alternativa fácil de utilizar e económica relativamente a outras bolsas descentralizadas.

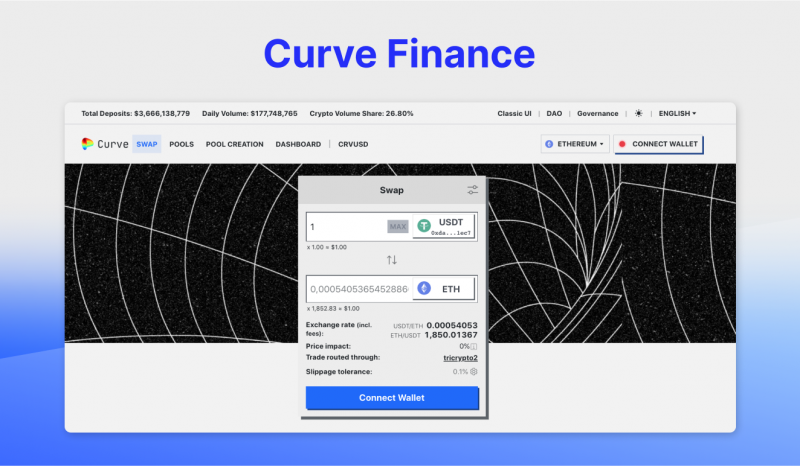

4. Curve Finance

A Curve Finance é um protocolo de liquidez desenvolvido na Ethereum que otimiza o trading de stablecoins. Ao potencializar os criadores de mercado automatizados (AMMs) e a derrapagem baixa, a Curve oferece swapping eficiente e a económico de stablecoins com perda impermanente mínima. O seu design único serve as necessidades dos utilizadores DeFi, particularmente os que participam no yield farming e em estratégias de trading de stablecoins.

Os algoritmos inovadores da Curve e os pools de liquidez aprofundados asseguram que a stablecoin é negociada com elevada precisão, tornando-a numa escolha popular entre os traders que procuram transações de baixo risco e de baixa derrapagem no ecossistema das finanças descentralizadas.

5. Balancer

O protocolo de liquidez Balancer é uma plataforma de finanças descentralizadas (DeFi) que fornece gestão automatizada de carteiras de investimento e prestação de liquidez. Esta permite que os utilizadores criem e façam a gestão de pools de liquidez com vários tokens, permitindo a alocação dinâmica de ativos. Com as ponderações personalizáveis e mecanismos de ajuste automático, a Balancer permite que os utilizadores reequilibrem automaticamente as suas carteiras de investimento, asssegurando o desempenho ideal.

O protocolo também suporta o swapping de tokens e incentiva os prestadores de liquidez através de comissões e de recompensas com tokens. A abordagem inovadora da Balancer oferece maior flexibilidade e eficiência, potenciando os utilizadores a participarem em bolsas descentralizadas e a maximizarem os seus retornos enquanto mantêm o controlo sobre os seus ativos.

6. Convexity Protocol

O Convexity Protocol é um protocolo de liquidez proeminente, que capacita os entusiastas das finanças descentralizadas com implementação eficiente do capital. O proveito do potencial das estratégias financeiras da Convex maximiza os rendimentos dos prestadores de liquidez. Com a sua interface fácil de utilizar e automação avançada, o Convexity simplifica o processo de ganhar retornos atrativos em ativos digitais.

Este protocolo otimiza a prestação de liquidez utilizando tokens Convex, desbloqueando recompensas e incentivos adicionais. Ao oferecer uma experiência imaculada e ao promover a liquidez sustentável, o Convexity Protocol ganhou reconhecimento enquanto plataforma líder no âmbito do ecossistema próspero dos protocolos de liquidez.

7. Kyber Network

O Kyber Network Protocol é um protocolo de liquidez líder reconhecido pela sua eficiência e versatilidade. Este potencia os ecossistemas de finanças descentralizadas (DeFi), permitindo os swaps imaculados de tokens e reforçando a liquidez ao longo de várias redes blockchain. Com uma infraestrutura robusta, o Kyber Network Protocol permite que os utilizadores acedam a ativos digitais com derrapagem mínima e taxas competitivas. Este possui uma arquitetura descentralizada, assegurando transações de confiança e um ambiente de trading seguro.

A interface fácil de utilizar do Kyber Network Protocol e a integração extensiva com outras plataformas DeFi solidificou a sua posição como uma escolha de eleição para os traders que procuram soluções de liquidez no cenário em contínua expansão da blockchain.

8. Bancor Protocol

O Bancor Protocol é um protocolo de liquidez líder que revoluciona o cenário das finanças descentralizadas. O seu design único permite a liquidez instantânea e contínua a uma ampla variedade de tokens. O Bancor alcança isto através de um mecanismo de preços autónomo baseado em contratos inteligentes e numa rede descentralizada de prestadores de liquidez.

Ao eliminar a necessidade de livros de ordens tradicionais, o Bancor oferece swaps de tokens eficientes e seguros enquanto mantém a derrapagem baixa e a estabilidade do preço. A sua inteface intuitiva e integração imaculada tornam-no numa escolha popular entre os utilizadores, capacitando-os com acesso fácil aos pools de liquidez descentralizados e alimentando ecossistemas de tokens vibrantes.

9. DeversiFi Protocol

O DeversiFi Protocol mantém-se firme como um protocolo de liquidez líder, potenciando os utilizadores com capacidades de trading sem igual. Este tira partido das finanças descentralizadas para prestar uma experiência de trading imaculada e segura.

Com a sua infraestrutura robusta e tecnologia topo de gama, a DeversiFi oferece trading a alta velocidade e sem custódia, permitindo que os utilizadores acedam a tokens diversos enquanto mantêm total controlo sobre os seus ativos. O seu motor eficiente de correspondência de ordens e pools de liquidez profundos asseguram condições de trading ideais. O compromisso da DeversiFi para com a transparência, privacidade e centralização no utilizador solidificou a sua posição como uma plataforma de referência para os traders que procuram liquidez e flexibilidade no sempre crescente cenário das criptomoedas.

Casos de estudo e aplicações no mundo real

As finanças descentralizadas (DeFi) ganharam tração significativa nos últimos anos, revolucionando o cenário financeiro tradicional. Dentro do ecossistema DeFi emergiram vários componentes chave, incluindo bolsas descentralizadas (DEXs), plataformas de yield farming, aplicações de finanças descentralizadas e pools de liquidez cross-chain.

Estes elementos demonstram o poder e o potencial das tecnologias descentralizadas. Exploremos alguns casos de estudo e aplicações no mundo real que destacam a sua importância.

Bolsas Descentralizadas (DEXs) — são plataformas que permitem que os utilizadores negoceiem criptomoedas diretamente uns com os outros sem precisarem de intermediários. Um caso de estudo DEX notável é a Uniswap. Desenvolvida na blockchain Ethereum, a Uniswap utiliza um sistema de criador de mercado automatizado (AMM) para facilitar swaps de tokens. A sua interface intuitiva e taxas baixas atraíram uma ampla base de utilizadores, resultando em volumes de negociação substanciais. O sucesso da Uniswap demonstra a eficiência e a acessibilidade das DEXs, promovendo a inclusividade financeira.

Plataformas de Yield Farming — emergiram como uma tendência popular nas DeFi, permitindo que os utilizadores ganhem rendimentos passivos através do empréstimo ou da prestação de liquidez para vários protocolos. Um exemplo proeminente é a Compound Finance. Os utilizadores podem ganhar juros e contrair empréstimos mediante garantias depositando ativos num Compound. A plataforma utiliza um modelo de taxa de juro algorítmico, ajustando dinamicamente os preços tendo como base a oferta e a procura. O sucesso do Compound estimulou o crescimento de inúmeras plataformas de yield farming, fornecendo aos utilizadores oportunidades adicionais de geração de receita.

Aplicações de Finanças Descentralizadas — estende-se além dos meros trading e empréstimo. Uma aplicação notável é o Aave. O Aave é um protocolo de contração e prestação de empréstimos descentralizado que permite que os utilizadores ganhem juros sobre os depósitos e contraiam empréstimos utilizando criptomoedas como garantia. Utiliza um recurso de empréstimo relâmpago único, permitindo que os utilizadores contraiam empréstimos sem precisarem de garantia caso os fundos sejam devolvidos na mesma transação. Os recursos inovadores da Aave contribuíram para a expansão das capacidades da DeFi, apresentando novas possibilidades para os serviços financeiros.

Pools de liquidez cross-chain — facilitam a transferência imaculada de ativos em diferentes redes blockchain. Um exemplo proeminente é o protocolo Thorchain. O Thorchain permite swaps cross-chain fornecendo pools de liquidez que permitem que os utilizadores negoceiem ativos de várias blockchains. Através da sua rede descentralizada, a Thorchain reduz a dependência nas bolsas centralizadas e promove a interoperabilidade entre diferentes ecossistemas blockchain. Os pools de liquidez cross-chain como o Thorchain são fundamentais para alimentar um cenário DeFi mais ligado e mais eficiente.

Os casos de estudo supracitados e as aplicações no mundo real demonstram o potencial transformador das bolsas descentralizadas (DEXs), plataformas de yield farming, aplicações de finanças descentralizadas e pools de liquidez cross-chain. Estas inovações democratizaram o acesso aos serviços financeiros, dando aos utilizadores maior controlo sobre os seus ativos e permitindo novas fontes de receita. À medida que o ecossistema DeFi continua a evoluir, é essencial monitorizar estes desenvolvimentos atentamente dado que eles moldam o futuro das finanças e abrem avenidas para a inclusão e inovação financeira.

Concluindo, as bolsas descentralizadas, as plataformas de yield farming, as aplicações financeiras e os pools de liquidez cross-chain revolucionaram o panorama financeiro. Com casos de estudo e aplicações no mundo real como a Uniswap, Compound Finance, Aave e Thorchain, testemunhamos o potencial destas tecnologias no fornecimento de serviços financeiros eficientes, acessíveis e interligados. À medida que o ecossistema DeFi se expande, estas inovações continuarão a impulsionar a democratização das finanças e alimentarão novas oportunidades para os utilizadores a nível mundial.

Desenvolvimentos e desafios futuros

1. Soluções de camada 2 e escalabilidade

As soluções de camada 2 representam um desenvolvimento futuro promissor para abordar os desafios de escalabilidade nas criptomoedas. Ao permitirem as transações off-chain e ao utilizar protocolos como a Lightning Network, elas melhoram a produtividade da transação e reduzem as taxas. No entanto, a implementação e a adoção destas soluções numa grande escala requer consenso generalizado, formação do utilizador e integração imaculada com a infraestrutura existente. A superação destes desafios abrirá o caminho para um ecossistema de criptomoedas mais escalável e eficiente.

2. Interoperabilidade e liquidez cross-chain

A interoperabilidade e a liquidez cross-chain são desenvolvimento futuros importantíssimos para as criptomoedas, contudo, eles também representam desafios significativos. Com a proliferação de diversas redes blockchain, a capacitação da comunicação e da transferência de ativos imaculada entre chains tornam-se imperativas.

Alcançar a verdadeira interoperabilidade exige a padronização e soluções escaláveis. Da mesma forma, o estabelecimento de liquidez cross-chain precisa de mecanismos de confiança que facilitem trocas de ativos eficientes, assegurando o fluxo de liquidez em várias redes. O endereçar destes desafios desbloqueará todo o potencial das finanças descentralizadas, alimentando um ecossistema de criptomoedas inclusivo e interligado.

3. Considerações regulatórias e conformidade

As considerações regulatórias e a conformidade apresentam desenvolvimentos e desafios significativos no espaço das criptomoedas. À medida que a indústria continua a crescer, os governos a nível mundial esforçam-se por estabelecer enquadramentos para lidarem com os problemas como o branqueamento de capitais, a proteção dos investidores e a estabilidade do mercado. Encontrar um equilíbrio entre a inovação e a regulamentação é crucial para alimentar a confiança e a adoção disseminada. A conformidade com as regras e diretrizes em constante evolução será essencial para os negócios de criptomoedas navegarem com sucesso neste panorama mutável.

Resumo e conclusão

Os pools de liquidez emergiram como um conceito revolucionário nas finanças descentralizadas (DeFi), fornecendo uma solução descentralizada e eficiente para o velhinho problema da liquidez. Estes pools têm implicações significativas para o ecossistema financeiro, proporcionando vários benefícios e oportunidades para os participantes.

Os pools de liquidez são cruciais em facilitar o trading e investimento imaculados nos protocolos DeFi. A liquidez está prontamente disponível agrupando os fundos de vários participantes, assegurando o trading ininterrupto e reduzindo a derrapagem. Esta acessibilidade e eficiência atraíram um número crescente de utilizadores, aumentando a liquidez e a profundidade e, em última instância, reforçando a estabilidade e funcionalidade gerais do ecossistema DeFi.

Além disso, os pools de liquidez abriram novas avenidas para os indivíduos gerarem rendimento passivo. Os utilizadores podem ganhar comissões e recompensas proporcionais aos seus contributos depositando os seus ativos nestes pools. Este mecanismo de incentivos, além de encorajar os utilizadores a participarem, também alinha os seus interesses com o crescimento e o sucesso dos protocolos. Esta relação simbiótica entre utilizadores e plataformas DeFi criou um ecossistema autossustentável que continua a expandir-se.

O potencial de crescimento e de evolução no ecossistema DeFi é imenso. À medida que o panorama das DeFi amadurece, os pools de liquidez, muito provavelmente, tornar-se-ão mais sofisticados, oferecendo recursos e estratégias inovadoras para otimizarem a eficiência do capital. Podemos contar com o surgimento de pools de liquidez cross-chain, permitindo a interoperabilidade imaculada entre diferentes redes blockchain. Adicionalmente, a integração de funcionalidades de contrato inteligente avançadas e de estratégias de criação de mercado algorítmicas reforçarão o desempenho e a rentabilidade destes pools.

Nunca houve uma melhor altura para os indivíduos interessados em explorar e em participar nos pools de liquidez. O envolvimento com estes instrumentos financeiros descentralizados permite que os indivíduos lidem com oportunidades de investimento diversas, independentemente das restrições geográficas ou financeiras. Ao participarem ativamente na prestação de liquidez, os utilizadores contribuem para o crescimento do ecossistema DeFi e beneficiam de potenciais recompensas e retornos.

No entanto, é crucial abordar a participação no pool de liquidez com cuidado. Os utilizadores devem realizar uma pesquisa minuciosa, compreender os riscos associados a cada pool e investir apenas aquilo que podem dar-se ao luxo de perder. Além disso, é essencial acompanhar os regulamentos que vão surgindo, bem como as melhores práticas no espaço DeFi, para assegurar a conformidade e a segurança.

Concluindo, os pools de liquidez revolucionaram o panorama das DeFi, fornecendo uma solução descentralizada e eficiente aos desafios da liquidez. A sua importância reide no reforço da estabilidade do mercado, em facilitar o trading imaculado e na oferta de oportunidades de rendimento passivo. O potencial de crescimento e de evolução neste espaço é imenso e os indivíduos são encorajados a explorar e a participar nos pools de liquidez, contribuindo para o desenvolvimento do ecossistema DeFi enquanto colhem, potencialmente, recompensas significativas.

Artigos recomendados

Ao clicar em “Assinar”, você concorda com a Política de Privacidade. As informações que você fornecer não serão divulgadas ou compartilhadas com terceiros.

Nossa equipe apresentará a solução, demonstrará casos de demonstração e fornecerá uma oferta comercial.