O Que É Uma Chamada De Margem?

Se é novo no mundo da negociação financeira, a palavra “valor de cobertura adicional” pode ser assustadora. Mas depois de compreender o que é e como funciona, verá que é, na verdade, uma ferramenta útil para os investidores, protegendo-os contra perdas em mercados voláteis. Neste post do blog, veremos o que é uma chamada de margem, por que ela ocorre e o que fazer se você a receber.

Definição da chamada de margem

Um valor de cobertura adicional é uma ordem dos serviços de corretagem ou das instituições financeiras a um operador que exige que o cliente deposite fundos ou títulos adicionais na conta. Isto ocorre quando o valor global dos activos numa conta margem cai abaixo de um nível designado – o requisito de margem de manutenção.

Se o comerciante não adicionar dinheiro à conta margem, o corretor pode ser forçado a tomar medidas drásticas, como liquidar as posições actuais e realizar uma perda.

A negociação com margem é uma estratégia popular para aumentar o poder de compra do mercado. Os operadores podem aumentar o tamanho da sua posição para além do que poderiam normalmente pagar com o seu próprio capital, obtendo um empréstimo de margem de um corretor. Basicamente, o investidor pede dinheiro emprestado à corretora para o utilizar na negociação. Mais alavancagem significa mais ganhos potenciais e mais risco se o mercado se mover contra eles.

É por isso que os comerciantes precisam de compreender o conceito de margem e manter fundos suficientes ou outros activos na sua conta de corretagem. Os corretores impõem o requisito de manutenção para se protegerem de potenciais perdas, mas também protegem os investidores de grandes perdas causadas por movimentos negativos do mercado.

Reguladores e Мargin

As entidades reguladoras financeiras são responsáveis pela definição do requisito mínimo de manutenção para garantir que os operadores dispõem dos instrumentos adequados de gestão do risco. Nos Estados Unidos, a Financial Industry Regulatory Authority (FINRA) e a Securities and Exchange Commission (SEC) estabelecem uma margem mínima para os corretores.

Na maioria dos casos, terá de manter pelo menos 25% do valor da sua conta margem em dinheiro ou outros activos facilmente transferíveis. No entanto, algumas corretoras optam por estabelecer os seus próprios requisitos de manutenção, mais elevados, alguns dos quais chegam aos 40%

Estas regulamentações ajudam a proteger tanto os investidores como os corretores de perdas excessivas devido a más decisões de negociação ou à volatilidade do mercado. O nível de margem estabelecido pela FINRA e pela SEC foi concebido para limitar o montante de alavancagem que os investidores podem utilizar, reduzindo assim a exposição ao risco.

Pontos-chave

- Se não conseguir manter os níveis mínimos na sua conta margem, receberá um valor de cobertura adicional, que é um pedido do corretor para depositar dinheiro ou títulos.

- Se um investidor não conseguir adicionar mais dinheiro, as empresas de corretagem obrigam-no frequentemente a vender activos a qualquer preço de mercado para satisfazer o valor de cobertura adicional.

- Os investidores podem evitar os valores de cobertura adicionais controlando o seu capital e tendo dinheiro suficiente na conta para manter o valor acima do nível especificado.

Porque é que isso acontece?

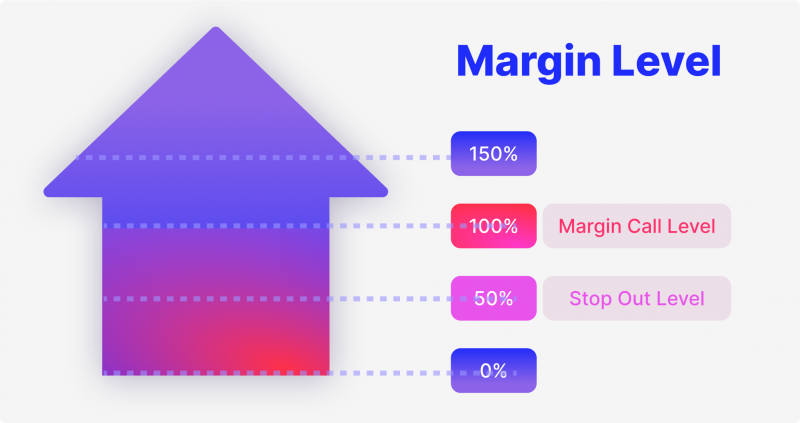

Uma chamada de margem é iniciada quando a volatilidade faz com que o valor da conta do cliente caia abaixo dos requisitos do corretor. Para negociar com margem, os investidores devem depositar uma determinada percentagem do montante da sua posição na sua conta de margem. O proprietário da conta de margem não precisa de fazer mais depósitos desde que o valor dos activos na conta de margem se mantenha acima deste nível. Mas, se o saldo da conta do negociante for inferior aos limites estabelecidos pelo corretor, o utilizador receberá uma chamada de margem.

Compreender o impacto da volatilidade do mercado e modificar o tamanho das suas posições de acordo com a negociação com margem é fundamental. A alta volatilidade do mercado pode aumentar significativamente a probabilidade de receber uma chamada de margem.

Explore insights mais profundos do setor

Aprenda com especialistas que moldam o futuro dos serviços financeiros — obtenha as estratégias e tendências mais recentes.

Quando os mercados são voláteis, os preços tendem a mover-se de forma rápida e imprevisível. Essa imprevisibilidade no mercado torna difícil para os comerciantes manterem o requisito de margem inicial.

Quando o valor de um ativo cai, pode rapidamente tornar-se difícil manter a posição aberta porque o seu tamanho é demasiado grande em relação ao seu valor de mercado atual. Isto pode resultar numa chamada de margem, uma vez que o consumidor não tem fundos suficientes na sua conta de margem para cumprir a margem de manutenção necessária para as suas transacções existentes.

Também é fundamental estar informado sobre os requisitos de margem do seu corretor. Cada corretor pode ter o seu próprio requisito variável de manutenção inicial e de margem, pelo que os comerciantes devem estar cientes destes antes de efetuar uma transação. Isto ajudá-los-á a evitar quaisquer chamadas de margem inesperadas no futuro.

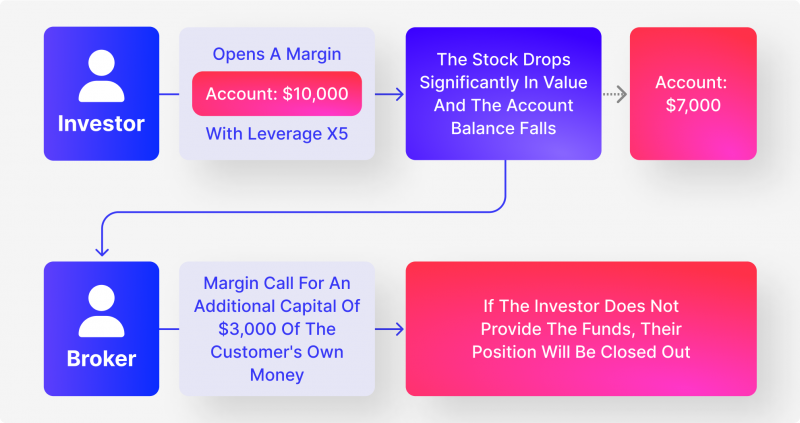

Exemplo de chamada de margem

Um investidor abre uma conta margem com $10.000 e utiliza a alavancagem para aumentar o seu poder de compra para $50.000 e comprar acções. Neste caso, o montante do empréstimo seria de $40.000. Passados alguns dias, as acções caem significativamente de valor e o saldo da conta desce, reduzindo assim o capital da sua conta para $7.000. O corretor emitirá uma chamada de margem para um capital adicional de $3.000 do próprio dinheiro do cliente.

Se o investidor não fornecer os fundos dentro do prazo estabelecido pela empresa de corretagem, a sua posição será fechada para cobrir quaisquer perdas potenciais resultantes de novos movimentos de preços. Neste caso, se o investidor não puder fornecer os fundos necessários, terá de vender algumas ou todas as suas participações existentes e registar uma perda.

O que acontece durante uma chamada de margem?

Durante uma chamada de margem, o corretor notificará o seu cliente de que tem de compensar a diferença para manter as suas posições actuais. É então dado ao operador um prazo para fechar a sua posição ou colmatar a diferença. Se o comerciante não cumprir o pedido, todas as posições activas podem ser liquidadas para satisfazer os requisitos de margem de manutenção.

É de notar que, durante um valor de cobertura adicional, os investidores podem ainda fechar manualmente parte das suas posições para aumentar a liquidez e diminuir o risco. Se for necessário mais, o corretor pode ser obrigado a liquidar as transacções abertas para se proteger de perdas futuras.

Quando confrontado com um valor de cobertura adicional, o investidor tem várias opções de resposta. A opção mais óbvia é depositar o dinheiro do próprio comerciante para atingir o nível estabelecido pelo corretor. Isto permitirá ao negociante manter as suas posições abertas e continuar a negociar.

Outra opção possível é liquidar algumas das actuais participações para minimizar a exposição global ao risco. No entanto, tal deve ser feito com cautela, uma vez que implica incorrer em perdas que podem não ter sido necessárias se outras acções tivessem sido tomadas mais cedo.

Finalmente, os comerciantes podem procurar investidores adicionais ou mutuantes preparados para fornecer rapidamente capital suficiente para satisfazer os níveis de margem de manutenção e evitar a liquidação.

Como evitar chamadas de margem

Embora as chamadas de margem possam ser um problema formidável para os investidores, existem algumas opções disponíveis para as evitar. Conhecer estas estratégias e aplicá-las corretamente pode fazer toda a diferença entre sofrer perdas significativas ou manter-se lucrativo no mercado.

Gerir posições abertas

Monitorizar de perto as posições e manter níveis de margem adequados é uma das técnicas mais eficientes para evitar uma chamada de margem. É importante compreender a tolerância ao risco de um trader e manter um olho nas posições abertas para identificar quaisquer problemas potenciais antes que eles se tornem grandes o suficiente para desencadear uma chamada de margem.

Manter quantidades adequadas de margem na conta de margem também pode ajudar a evitar uma chamada de margem; permite que os comerciantes mantenham o controle de suas posições e reduz as chances de ter seus negócios fechados à força devido a fundos insuficientes.

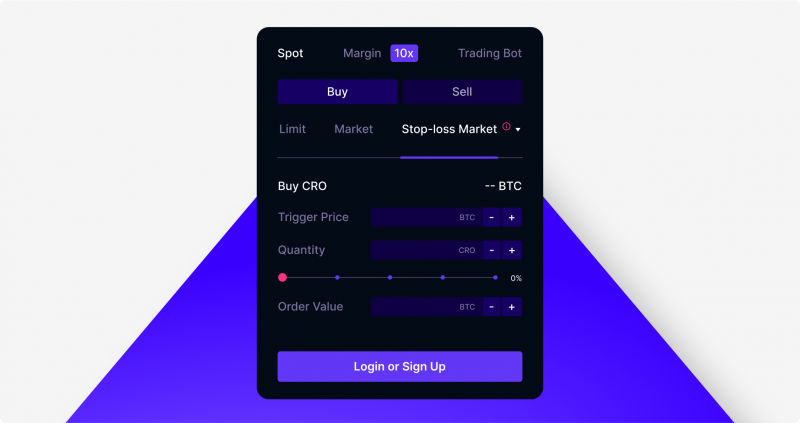

Use Stop-Losses

Os negociadores devem utilizar ordens stop-loss quando negoceiam para se protegerem de perdas significativas. Esta estratégia é especialmente útil quando se utilizam níveis de alavancagem elevados, uma vez que permite aos negociadores estabelecer limites pré-determinados para as perdas potenciais. Uma vez que esses limites são atingidos, as posições do trader serão automaticamente fechadas, e eles não terão que se preocupar em ser atingidos com uma chamada de margem devido a perdas excessivas.

Diversificar a carteira de negociação

Os investidores devem também diversificar as suas carteiras de negociação. A negociação dispersa por várias classes de activos e estratégias pode reduzir o risco de grandes perdas de um único investimento. Isto significa que, se uma posição resultar numa perda significativa, as outras posições podem ainda ser lucrativas, atenuando o impacto global na conta.

Limitar o efeito de alavanca

Os negociadores também devem considerar limitar a sua alavancagem quando negoceiam, especialmente se forem inexperientes ou tiverem um capital limitado disponível. A alavancagem amplifica tanto os ganhos como as perdas, pelo que os investidores devem estar conscientes dos riscos envolvidos. Ao limitar a alavancagem, os investidores podem reduzir a sua exposição ao risco e evitar fazer grandes depósitos para cumprir o requisito de manutenção para evitar uma chamada.

Riscos e armadilhas

O maior risco dos valores de cobertura adicionais é perder mais do que o esperado do seu investimento original. Se não responder com rapidez suficiente a um valor de cobertura adicional e não apresentar os fundos ou títulos adicionais solicitados pelo seu corretor, este pode vender uma parte das suas participações sem aviso prévio. Uma vez que estaria a vender perto do fundo do mercado, as suas perdas poderiam exceder as suas expectativas.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Além da possível perda dos seus fundos, esta situação pode também ter ramificações financeiras substanciais que podem pôr em risco a sua estabilidade económica futura. Se não conseguir satisfazer as exigências de um valor de cobertura adicional e for forçado a liquidar determinadas participações para o fazer, poderá perder mais dinheiro do que aquele que investiu inicialmente.

Por último, se não forem fornecidos fundos suficientes em tempo útil, os valores de cobertura adicionais podem resultar no encerramento da conta margem. Quando é apresentado um valor de cobertura adicional, é fundamental estar ciente de todos os riscos e reagir imediata e adequadamente.

Um investidor pode evitar a temida chamada de margem, e perdas significativas, utilizando ordens de stop loss.

Conclusão

Se os investidores não estiverem preparados, um valor de cobertura adicional pode ser um acontecimento desastroso. Os investidores podem reduzir a sua exposição ao risco e obter um melhor desempenho no mercado com um planeamento e uma preparação minuciosos.

Os negociadores podem proteger-se melhor de possíveis perdas e evitar chamadas de margem, monitorizando regularmente as participações e mantendo níveis de margem adequados, minimizando a alavancagem, diversificando as carteiras e empregando ordens stop-loss. Embora não haja garantia de sucesso, estas medidas podem ajudar a reduzir o risco e aumentar a probabilidade de evitar surpresas desagradáveis.

Este artigo destina-se exclusivamente a fins educativos e informativos e não deve ser interpretado como qualquer tipo de aconselhamento. O desempenho passado não é indicativo de resultados futuros e todos os investimentos implicam o risco de perda. Antes de tomar qualquer decisão relativamente aos seus investimentos, consulte um consultor profissional qualificado. O autor não assume qualquer responsabilidade pelas acções tomadas pelos leitores com base nas opiniões expressas neste artigo.

Artigos recomendados

Notícias Recentes