Melhores Estratégias de Negociação de Futuros para Iniciantes e Profissionais

Uma das ferramentas mais versáteis no arsenal de um trader é a negociação de futuros, que permite alavancar os movimentos do mercado e proteger-se contra riscos. Na negociação de futuros, é firmado um contrato para comprar ou vender um ativo subjacente a um preço predeterminado em um momento específico no futuro.

É um mercado atraente devido à alta liquidez e à disponibilidade de diversos ativos, desde commodities até índices. Embora a negociação de futuros ofereça um potencial significativo de lucro, as estratégias que você emprega podem fazer toda a diferença.

Neste artigo, exploraremos algumas das melhores estratégias de negociação no mercado de futuros para iniciantes e profissionais. Essas estratégias são elaboradas para diferentes níveis de habilidade, permitindo que os traders avancem desde a compreensão básica até a execução avançada.

Principais Pontos

- As estratégias de negociação de futuros variam em complexidade, com opções adequadas tanto para iniciantes quanto para traders experientes.

- O gerenciamento eficaz de risco é crucial na negociação de futuros para o sucesso a longo prazo.

- O backtesting e o desenvolvimento de um plano de negociação abrangente são fundamentais para qualquer trader de futuros.

- Utilizar ferramentas como um simulador de negociação de futuros e estar atento aos horários de negociação pode otimizar significativamente o desempenho e a tomada de decisões no mercado de futuros.

Melhores Estratégias de Negociação de Futuros para Iniciantes

Na negociação de futuros, o sucesso pode significar lucros significativos, mas os erros podem ser extremamente custosos. Por isso, é tão importante ter uma estratégia antes de começar a negociar. Se você é novo neste campo, considere estas estratégias mais simples.

Seguir Tendência Adaptativa

Seguir tendência adaptativa é um excelente ponto de partida para iniciantes na negociação de futuros. Esta estratégia envolve identificar o momentum das tendências estabelecidas do mercado de ações. Ao contrário dos métodos rígidos de seguir tendência, a abordagem adaptativa permite que os traders ajustem suas posições à medida que as condições do mercado mudam.

Componentes-chave:

- Use médias móveis ou o Índice Direcional Médio (ADX) para identificar tendências

- Ajuste o tamanho das posições com base na força da tendência

- Defina stop-loss móveis para proteger os lucros.

Para iniciantes, a beleza de seguir tendência adaptativa está em sua simplicidade e flexibilidade. Ela remove a pressão de cronometrar perfeitamente as entradas e saídas do mercado, permitindo que traders novatos se concentrem em movimentos maiores do mercado.

A Estratégia de Pullback

A estratégia de pullback é outra abordagem amigável para iniciantes que capitaliza retrações de preço de curto prazo dentro de uma tendência maior. Este método requer paciência e um bom olho para identificar níveis de suporte e resistência.

Como funciona:

- Identifique a tendência geral do mercado

- Aguarde por um pullback de preço até um nível de suporte ou resistência

- Entre em uma negociação na direção da tendência primária quando o pullback mostrar sinais de reversão

Ferramentas como níveis de retração de Fibonacci e o Índice de Força Relativa (RSI) podem ajudar iniciantes a identificar oportunidades potenciais de pullback. Esta estratégia ensina novos traders sobre a importância do timing e os ajuda a evitar perseguir preços em níveis desfavoráveis.

Estratégia de Negociação de Breakout

A negociação de breakout é uma estratégia popular que visa capturar lucros de movimentos significativos de preço quando o mercado rompe níveis estabelecidos de suporte ou resistência. Esta abordagem é particularmente adequada para iniciantes devido aos seus pontos claros de entrada e saída.

Passos para implementar:

- Identifique níveis-chave de suporte e resistência nos gráficos

- Configure alertas para potenciais breakouts

- Entre em negociações quando o preço romper claramente esses níveis

- Coloque ordens de stop-loss logo além do ponto de breakout para gerenciar o risco

Para iniciantes, o desafio está em identificar corretamente esses breakouts. Ferramentas como Bandas de Bollinger, indicadores de volume ou padrões de preço como triângulos e bandeiras podem ajudar traders a identificar potenciais breakouts.

Quando um breakout ocorre com alto volume, geralmente é uma forte confirmação de que o preço continuará na direção do breakout. O timing é crucial com esta estratégia, então os traders devem estar prontos para entrar no mercado rapidamente após um breakout ocorrer.

Estratégia de Cruzamento de Média Móvel Simples (SMA)

A estratégia de cruzamento de SMA é um método simples, mas eficaz, para iniciantes identificarem potenciais mudanças de tendência nos mercados de futuros. Esta abordagem usa duas médias móveis – tipicamente uma de curto prazo e outra de longo prazo – para gerar sinais de compra e venda.

Como usá-la:

- Trace duas SMAs no seu gráfico (por exemplo, de 50 dias e 200 dias)

- Compre quando a SMA de curto prazo cruzar acima da SMA de longo prazo

- Venda quando a SMA de curto prazo cruzar abaixo da SMA de longo prazo

Esta estratégia ajuda iniciantes a filtrar o ruído do mercado e focar em mudanças significativas de tendência. No entanto, é importante notar que os cruzamentos de SMA podem atrasar em relação à ação do preço, então combiná-la com outros indicadores pode melhorar sua eficácia.

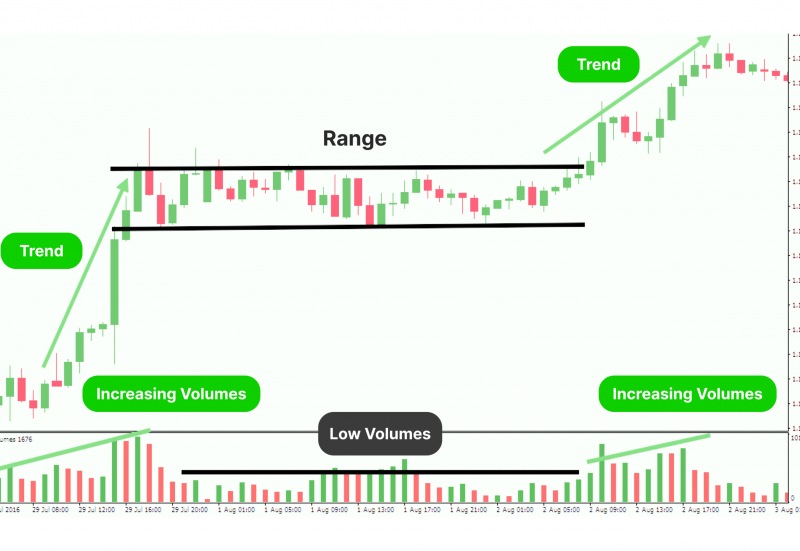

Estratégia de Negociação em Faixa

A negociação em faixa é uma excelente estratégia para iniciantes praticarem em condições de mercado menos voláteis. Esta abordagem envolve identificar faixas de preço onde um contrato futuro tende a oscilar entre níveis de suporte e resistência.

Passos-chave:

- Identifique uma faixa de negociação usando linhas horizontais de suporte e resistência

- Compre perto dos níveis de suporte e venda perto dos níveis de resistência

- Defina ordens de stop-loss logo fora da faixa para limitar perdas potenciais

A negociação em faixa ensina iniciantes sobre a importância da paciência e disciplina na negociação de futuros. É benéfica em mercados laterais onde estratégias de seguir tendência podem ser menos eficazes.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Iniciantes podem usar ferramentas técnicas como o Índice de Força Relativa (RSI) para confirmar condições de sobrecompra e sobrevenda, o que ajuda a determinar pontos ideais de entrada e saída dentro de uma faixa. Ao comprar no nível de suporte e vender no nível de resistência, traders podem gerar lucros em um ambiente relativamente de baixo risco.

No entanto, é crucial estar ciente de potenciais breakouts que possam invalidar a faixa, resultando em um movimento acentuado fora dos limites esperados.

Estratégias Avançadas de Negociação de Futuros para Profissionais

Agora, vamos explorar estratégias mais complexas que requerem mais experiência e conhecimento para serem utilizadas com sucesso.

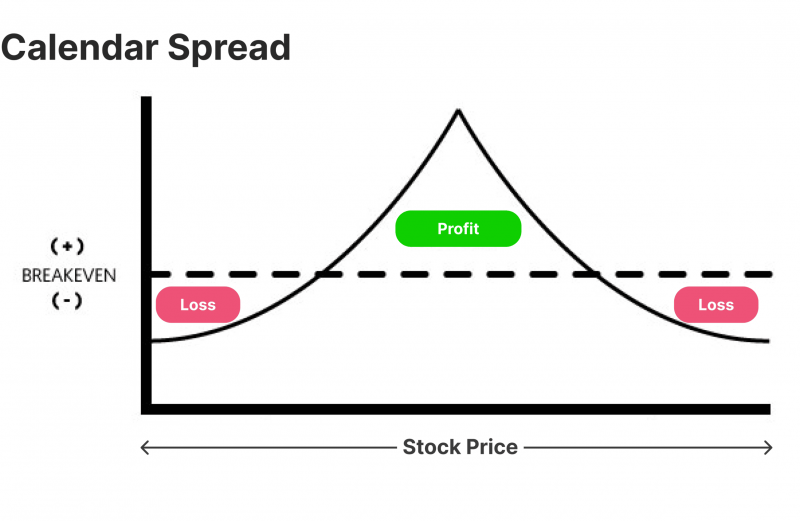

Estratégia de Negociação de Spread

A negociação de spread é uma estratégia mais avançada que envolve comprar e vender simultaneamente contratos futuros relacionados para lucrar com a diferença de preço. Esta abordagem é popular entre traders profissionais devido ao seu potencial de risco reduzido em comparação com posições futuras diretas. Além disso, os requisitos de margem para negociações de spread são frequentemente menores, permitindo um uso mais eficiente do capital.

Tipos de spreads:

- Spreads de calendário: negociar a mesma commodity com meses de entrega diferentes

- Spreads inter-commodity: negociar commodities relacionadas, mas diferentes

- Spreads inter-mercado: negociar a mesma commodity em diferentes bolsas

Traders profissionais usam a negociação de spread para capitalizar ineficiências de mercado e proteger-se contra movimentos gerais do mercado. Esta estratégia é amplamente utilizada em mercados de commodities onde mudanças sazonais podem causar flutuações de preço.

O sucesso na negociação de spread requer uma compreensão profunda das relações de mercado e dos fatores que afetam os valores relativos entre contratos.

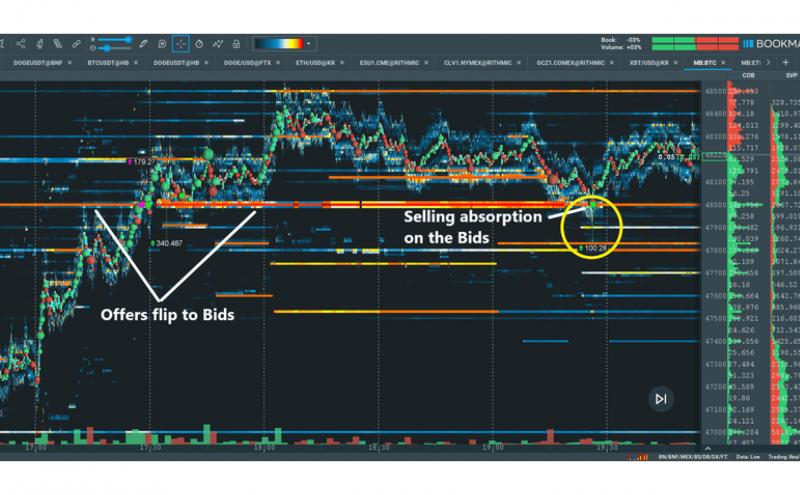

Análise Quantitativa do Fluxo de Ordens

A análise quantitativa do fluxo de ordens é uma estratégia sofisticada que envolve dados de mercado em tempo real para prever movimentos futuros de preço. Esta abordagem é poderosa em mercados de futuros, onde grandes ordens institucionais podem impactar significativamente os preços.

Componentes-chave:

- Analise a profundidade do mercado e os volumes de transação

- Identifique padrões no fluxo de ordens que possam indicar a direção futura do preço

- Use análises avançadas e algoritmos de aprendizado de máquina para processar dados

Traders profissionais que empregam esta estratégia frequentemente usam software especializado e ferramentas de negociação de alta frequência para obter uma vantagem em mercados rápidos. A capacidade de interpretar rapidamente os dados de fluxo de ordens pode fornecer insights valiosos sobre o sentimento do mercado e potenciais movimentos de preço antes que sejam refletidos no mercado mais amplo.

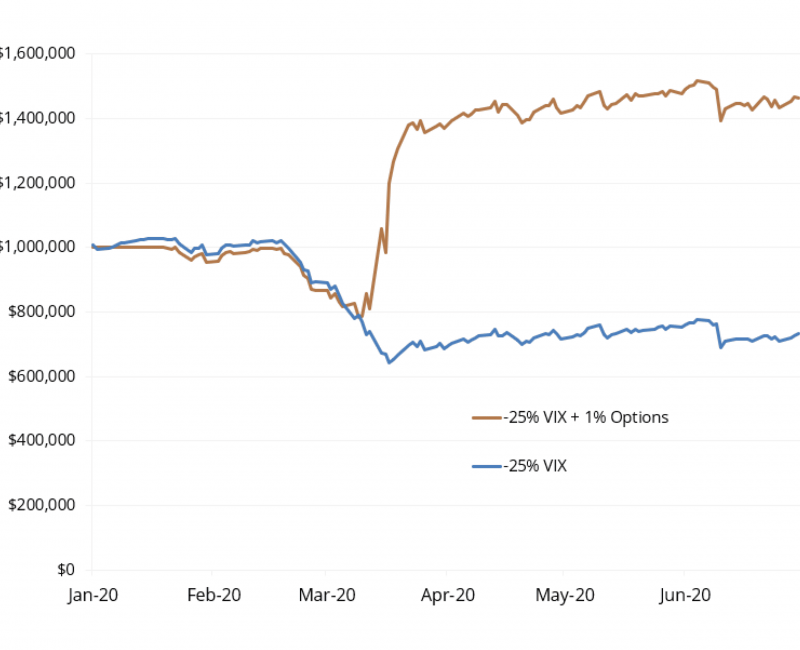

Colheita de Volatilidade

A colheita de volatilidade é uma estratégia avançada que visa lucrar com flutuações de preço independentemente da direção do mercado. Esta abordagem é particularmente relevante no clima econômico incerto de 2024, onde os mercados estão experimentando maior volatilidade devido a fatores como tensões geopolíticas e políticas monetárias em mudança.

Técnicas de implementação:

- Use estratégias de opções como straddles ou strangles para lucrar com a volatilidade

- Empregue estratégias de reversão à média durante períodos de movimentos extremos de preço

- Utilize indicadores de volatilidade como o VIX para cronometrar entradas e saídas

Traders profissionais usando estratégias de colheita de volatilidade devem ter um forte entendimento de precificação de opções e técnicas de gerenciamento de risco para superar as complexidades desta abordagem.

Negociação de Notícias com Precisão

A negociação de notícias sempre fez parte dos mercados de futuros, mas traders profissionais estão elevando-a a novos patamares com timing preciso e análises avançadas. Esta estratégia envolve tomar decisões rápidas de negociação com base em divulgações econômicas, anúncios corporativos e eventos globais que podem impactar os preços futuros.

Elementos-chave:

- Desenvolva um sistema para processar e analisar rapidamente os comunicados de imprensa

- Use negociação algorítmica para executar negociações imediatamente após o lançamento das notícias

- Incorpore análise de sentimento de mídias sociais e fontes de notícias

O sucesso na negociação de notícias com precisão requer reflexos rápidos e uma compreensão profunda de como diferentes tipos de notícias impactam vários mercados de futuros. Traders profissionais frequentemente usam feeds de notícias especializados e infraestrutura de negociação de baixa latência para obter uma vantagem competitiva.

Arbitragem Estatística

A arbitragem estatística, ou “stat arb”, é uma estratégia complexa que usa modelos matemáticos para identificar ineficiências de precificação em múltiplos contratos futuros relacionados. Traders quantitativos e fundos de hedge favorecem esta abordagem devido ao seu potencial para retornos consistentes e de baixo risco.

Como funciona:

- Desenvolva modelos estatísticos para identificar relações históricas de preço entre contratos futuros

- Detecte desvios temporários dessas relações

- Execute negociações para lucrar com a expectativa de que os preços retornarão às suas normas estatísticas

A implementação bem-sucedida da arbitragem estatística requer habilidades matemáticas avançadas, recursos computacionais poderosos e a capacidade de processar grandes quantidades de dados de mercado em tempo real. Traders profissionais usando esta estratégia frequentemente empregam equipes de analistas quantitativos e cientistas de dados para desenvolver e refinar seus modelos.

As estratégias empregadas por Richard Dennis, Paul Tudor Jones, John Henry, Ed Seykota e Larry Williams os destacaram como alguns dos traders de futuros mais bem-sucedidos da história.

Backtesting e Otimização da Sua Estratégia de Futuros

Independentemente do seu nível de experiência, o backtesting é crucial para validar qualquer estratégia de negociação de futuros. Este processo envolve aplicar suas regras de negociação a dados históricos do mercado para avaliar como sua estratégia teria se comportado no passado.

Passos para um backtesting eficaz:

- Reúna dados históricos confiáveis para os mercados futuros escolhidos

- Defina regras claras para sua estratégia de negociação, incluindo critérios de entrada e saída

- Use software de backtesting para simular sua estratégia em dados de mercado passados

- Analise métricas de desempenho como taxa de acerto, fator de lucro e rebaixamento máximo

- Refine sua estratégia com base nos resultados do backtesting

Incorporar ferramentas como simuladores de negociação de futuros pode melhorar dramaticamente seu sucesso no mercado de futuros. Essas ferramentas são inestimáveis tanto para iniciantes procurando testar estratégias básicas quanto para profissionais experimentando técnicas avançadas.

Entender os horários de negociação de futuros também é essencial para otimizar o timing de suas negociações. O mercado global de futuros opera quase 24/7, mas a liquidez e a volatilidade variam dependendo da hora do dia. Traders devem considerar essas flutuações ao planejar seus pontos de entrada e saída.

Mas lembre-se de que o desempenho passado não garante resultados futuros. As condições de mercado mudam, e estratégias que funcionaram bem no passado podem não ser tão eficazes nos mercados atuais ou futuros. Use o backtesting como uma ferramenta para refinar sua abordagem, mas esteja sempre preparado para se adaptar às condições de mercado em mudança.

Desenvolvendo um Plano de Negociação de Futuros

Um plano de negociação abrangente é essencial tanto para iniciantes quanto para profissionais na negociação de futuros. Seu plano deve delinear seus objetivos de negociação, tolerância ao risco e estratégias específicas que você empregará em várias condições de mercado.

Componentes-chave de um plano de negociação de futuros:

- Defina seus objetivos financeiros e tolerância ao risco

- Especifique mercados onde e por que você negociará futuros

- Esboce suas estratégias de negociação escolhidas e as condições para usar cada uma

- Estabeleça regras claras para dimensionamento de posição e gerenciamento de risco

- Estabeleça uma rotina para análise de mercado e execução de negociações

- Crie um sistema para rastrear e revisar seu desempenho de negociação

Seu plano de negociação deve ser um documento vivo que evolui à medida que você ganha experiência e as condições de mercado mudam. Revise e atualize regularmente seu plano para garantir que ele permaneça alinhado com seus objetivos e o ambiente atual do mercado.

Gerenciamento de Risco

O gerenciamento eficaz de risco é crucial na negociação de futuros devido à natureza alavancada desses mercados. Tanto iniciantes quanto profissionais devem implementar práticas robustas de gerenciamento de risco para proteger seu capital e garantir o sucesso a longo prazo.

Técnicas essenciais de gerenciamento de risco:

- Use ordens de stop-loss para limitar perdas potenciais em cada negociação

- Implemente dimensionamento de posição adequado com base no saldo da sua conta e tolerância ao risco

- Diversifique sua carteira de futuros em diferentes mercados e estratégias

- Monitore e ajuste regularmente suas posições com base nas condições de mercado em mudança

- Use estratégias de opções para proteger suas posições futuras quando apropriado

Lembre-se de que nenhum sistema de gerenciamento de risco é perfeito, e sempre há potencial para perdas na negociação de futuros. Esteja preparado para os piores cenários e nunca arrisque mais capital do que você pode perder.

Erros Comuns a Evitar

Um dos erros mais comuns na negociação de futuros é o excesso de alavancagem, onde os traders assumem muita exposição com pouco capital. Isso pode levar a perdas significativas se o mercado se mover contra a posição. Iniciantes, em particular, muitas vezes subestimam o risco da alavancagem e se estendem demais, levando a perdas rápidas.

Outro erro comum é a negociação emocional, onde as decisões são guiadas pelo medo ou ganância em vez de uma estratégia bem pensada. A negociação emocional frequentemente leva a decisões impulsivas, como sair de negociações muito cedo ou perseguir negociações perdedoras, o que pode minimizar os lucros e aumentar as perdas.

Finalmente, falhar em planejar é um erro generalizado que afeta traders novos e experientes. Um plano de negociação bem desenvolvido, que inclui pontos de entrada e saída, níveis de stop-loss e tamanhos de posição, é crítico para manter a disciplina e evitar decisões precipitadas no calor do momento. Quando aplicado consistentemente, o gerenciamento de risco é uma salvaguarda que evita que esses erros comuns derrubem o sucesso de um trader.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Ferramentas e Recursos Avançados para Traders do Futuro

Escolher a plataforma de negociação certa é crítico tanto para iniciantes quanto para profissionais na negociação de futuros, pois pode impactar significativamente a eficiência e o sucesso de suas negociações.

Iniciantes devem procurar plataformas que ofereçam uma interface amigável, recursos educacionais e ferramentas como negociação em papel para praticar sem arriscar dinheiro real. Plataformas como o TradingView são excelentes escolhas para iniciantes porque oferecem designs intuitivos, uma ampla gama de ferramentas de gráfico e acesso a mercados futuros.

Para traders mais experientes, plataformas avançadas como o MetaTrader 5 fornecem recursos de nível profissional, como negociação algorítmica personalizada, ferramentas de gráfico sofisticadas e acesso a bolsas de futuros globais. Essas plataformas também suportam tipos avançados de ordens, estratégias automatizadas e extensas capacidades de backtesting, permitindo que traders experientes refinem e implementem rapidamente estratégias de negociação complexas.

Além disso, muitas plataformas profissionais se integram com APIs e ferramentas de terceiros para executar negociações de alta frequência ou realizar análises de mercado em tempo real.

Notícias de Mercado e Feeds de Dados

Dados de mercado em tempo real e feeds de notícias são essenciais para traders de futuros, pois eventos que movimentam o mercado podem acontecer rapidamente, levando a mudanças significativas de preço. O acesso a dados ao vivo permite que traders reajam a notícias e eventos econômicos à medida que eles se desenrolam, o que é crucial em mercados futuros rápidos.

Serviços como o Bloomberg Terminal, Reuters Eikon e CQG fornecem a profissionais feeds de dados em tempo real, relatórios econômicos detalhados e acesso a notícias de última hora em vários setores, incluindo commodities, ações e eventos globais.

Para iniciantes, plataformas como Yahoo Finance ou Trading Economics oferecem acesso gratuito ou acessível a calendários econômicos, notícias e cotações básicas em tempo real. Traders também podem usar ferramentas como o relatório Compromisso dos Traders (COT), que rastreia as posições de grandes participantes do mercado e pode oferecer insights sobre o sentimento por trás dos mercados de futuros.

Manter-se atualizado com eventos geopolíticos, flutuações de oferta e demanda e políticas governamentais é crucial para fazer negociações de futuros informadas, pois esses fatores podem influenciar dramaticamente os movimentos de preço.

Educação e Mentoria

Tanto traders novos quanto experientes beneficiam-se significativamente da educação contínua, pois os mercados de futuros são complexos e estão em constante evolução. Iniciantes devem se inscrever em cursos online que cobrem os fundamentos da negociação de futuros, gerenciamento de risco e estratégias comuns. Plataformas como Investopedia Academy, Udemy e Coursera oferecem cursos abrangentes de negociação de futuros cobrindo tópicos fundamentais e avançados.

Fóruns e comunidades de negociação como o Elite Trader ou o Futures.io permitem que traders compartilhem ideias, estratégias e insights. Esses fóruns são valiosos para traders que procuram aprender com as experiências de outros ou obter feedback sobre suas abordagens de negociação. Além disso, assinar newsletters de traders ou empresas de futuros respeitáveis pode fornecer atualizações regulares do mercado e dicas de estratégia.

Para aqueles que buscam orientação mais estruturada, programas de mentoria oferecem conselhos e estratégias personalizadas de traders experientes. A mentoria permite que traders recebam feedback sobre seu desempenho, aperfeiçoem suas estratégias e ganhem insights mais profundos sobre o comportamento do mercado. Ter um mentor que possa oferecer insights práticos e conselhos personalizados é inestimável, especialmente para traders intermediários e avançados que procuram refinar suas habilidades ou fazer a transição para técnicas de negociação de futuros mais complexas, como arbitragem ou negociação de spread.

Conclusão

As melhores estratégias de negociação de futuros para 2024 combinam técnicas testadas pelo tempo com abordagens inovadoras que se adaptam às condições de mercado em evolução. Seja você um iniciante começando com estratégias simples de seguir tendência ou um profissional empregando métodos quantitativos avançados, o sucesso na negociação de futuros requer aprendizado contínuo, execução disciplinada e gerenciamento de risco robusto.

À medida que você explora essas estratégias, lembre-se de que não existe uma abordagem única para todos na negociação de futuros. Experimente diferentes técnicas, teste rigorosamente e desenvolva um plano de negociação que se alinhe com seus objetivos e tolerância ao risco. Com dedicação e a abordagem correta, tanto iniciantes quanto profissionais podem encontrar sucesso na negociação de futuros.

FAQ

Como as taxas de juros afetam os futuros?

Os preços dos futuros de taxas de juros se movem inversamente às taxas de juros. Investidores podem especular sobre a direção das taxas de juros com futuros de taxas de juros ou usar os contratos para se proteger contra mudanças nas taxas.

Quais são as estratégias de negociação de futuros mais lucrativas?

Negociação de breakout, estratégia de pullback, seguir tendência, negociação de notícias, negociação longa, negociação em faixa, negociação de fluxo de ordens, scalping, swing trading, negociação de spread e day trading.

Quais são as estratégias de negociação para futuros?

Existem três planos de negociação de futuros: Longo: Comprar futuros e lucrar quando os preços aumentam. Curto: Vender contratos futuros e lucrar quando os preços diminuem. Spread: Comprar simultaneamente diferentes contratos futuros e lucrar quando a diferença de preço relativa dos futuros se amplia (ou estreita).

O que são futuros de petróleo bruto WTI?

Os futuros de WTI (West Texas Intermediate, uma mistura de petróleo bruto leve doce dos EUA) fornecem exposição direta ao petróleo bruto e são a maneira mais eficiente de negociar petróleo após um forte aumento na produção de petróleo bruto dos EUA.