Tempos de CBDCs. O que está acontecendo em 2023?

O surgimento da tecnologia CBDC (Moeda Digital do Banco Central) levou a mudanças de grande escala não apenas no nível dos sistemas financeiros nacionais, mas também no quadro da regulação monetária global, o que abriu novas oportunidades de interação entre governos, instituições financeiras e bancos estruturas. Como resultado, surgiu a questão sobre o que o futuro reserva para a aplicação prática dessa forma de dinheiro e se ela pode substituir o dinheiro usual no curto prazo.

Este artigo ajudará você a entender o que é a tecnologia CBDC e como ela funciona. Além disso, você saberá quais países já estão utilizando essa tecnologia na prática, quais benefícios ela traz para o sistema financeiro e como isso afetará o uso do caixa em 2023.

PONTOS-CHAVE

- Espera-se que em um futuro próximo os CBDCs substituam completamente o dinheiro, oferecendo maior segurança, velocidade de processamento de pagamentos e facilidade de uso.

- Nigéria, Uruguai, Bahamas e China tornaram-se pioneiros na aplicação prática da tecnologia CBDC no sistema financeiro nacional.

- Um dos benefícios mais importantes do CBDC é o controle da corrupção e da lavagem de dinheiro, que se tornou um dos maiores problemas do mundo financeiro atual.

O que é a Tecnologia CBDC e Como ela Funciona?

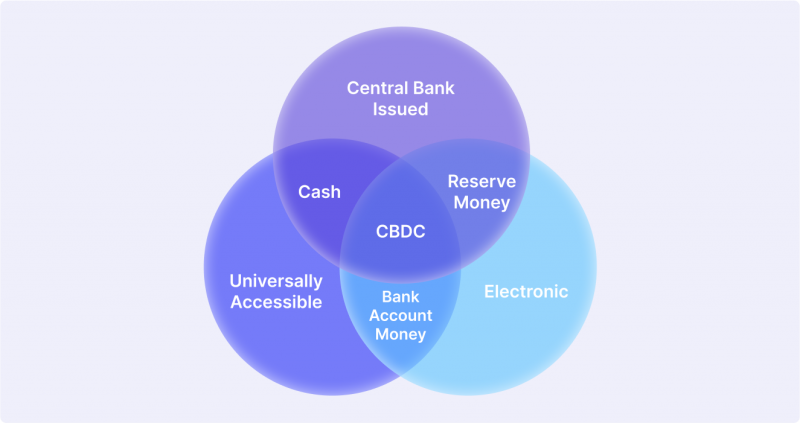

Uma moeda digital do banco central (CBDC) é um tipo de instrumento de pagamento baseado em uma moeda nacional emitida pelos bancos centrais de um estado, que garante a estabilidade dessa moeda em relação à sua contraparte fiduciária (papel e não monetária), regula a circulação dessa moeda e todos os demais aspectos transacionais. Essas moedas estão totalmente dentro do domínio do sistema financeiro tradicional.

As moedas digitais do banco central são um conceito próximo das criptomoedas, tecnologicamente pensando, mas estão longe disso em espírito. No contexto das finanças tradicionais, o CBDC é uma resposta perfeitamente lógica ao mercado de criptomoedas, representando uma tentativa de tirar a o mercado das criptomoedas das sombras, não por meio de proibições totais, mas por meio de uma abordagem competitiva. Ou seja, os governos estão tentando oferecer aos participantes do sistema financeiro uma moeda semelhante a uma criptomoeda na esperança de que, no futuro, ganhe uma parcela significativa do mercado de criptomoedas ou suplante completamente outras criptomoedas.

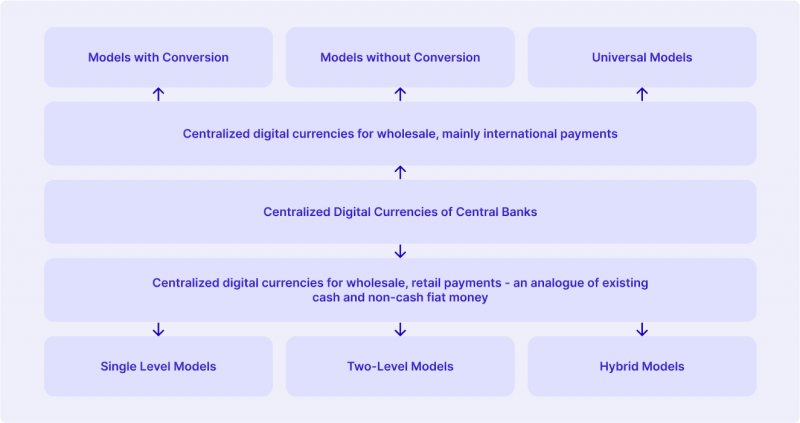

Hoje, a CBDC é categorizada em tipos, que incluem CBDC de atacado e varejo. O CBDC de varejo é usado principalmente para transações de pagamento no segmento B2C, com todos os participantes do sistema financeiro tendo acesso aos passivos do banco central. Essa forma de moeda digital pode aumentar a velocidade e a acessibilidade dos pagamentos eletrônicos para todos os usuários (indivíduos e empresas), reduzir o custo das transações de pagamento e melhorar a qualidade da política monetária.

O CBDC por atacado, por outro lado, implica restrições significativas no acesso às obrigações do banco central. Somente participantes do mercado interbancário (bancos comerciais e instituições de liquidação) têm acesso a esses ativos. O uso dessa forma de moeda digital melhora a qualidade das liquidações interbancárias, aumenta sua velocidade e reduz os custos das transações de pagamento dos bancos. Ao mesmo tempo, os riscos associados às transações de pagamento internacionais para instituições financeiras também são reduzidos, demonstrando a eficácia do CBDC.

Atualmente, a tecnologia CBDC é o último estágio no desenvolvimento de sistemas de pagamento cripto, depois das stablecoins e tokens diversos.

Quais Países já Possuem CBDCs?

Existe um debate considerável entre especialistas da indústria cripto e de outras áreas financeiras sobre se o CBDC é um conceito válido neste momento. Muitos acreditam que a CBDC precisa ser revisada quanto à sua elaboração e implementação. Outros argumentam que essa tecnologia fornecerá uma tábua de salvação para a economia global, principalmente quando as condições econômicas se tornarem difíceis. De uma forma ou de outra, a implementação já começou, então vamos ver o número de países que já possuem CBDCs.

De acordo com o site Atlantic Council, um rastreador on-line de estatísticas relacionadas ao desenvolvimento e uso da tecnologia CBDC, apenas alguns países lançaram com sucesso e estão testando a nova tecnologia dentro do sistema monetário nacional.

Uruguai

O Uruguai conduziu um programa piloto de CBDC em larga escala em novembro de 2017. O Banco Central do Uruguai chamou sua moeda digital de e-Peso. A moeda nacional tokenizada pôde ser transacionada mesmo na ausência de redes de telecomunicações. O Uruguai ofereceu pagamentos em e-Peso sem acesso a um smartphone, sem um aplicativo móvel, usando USSD (Dados de Serviço Suplementar Não Estruturados) para registrar e gerenciar suas carteiras.

Apesar de um projeto piloto bem-sucedido que terminou em meados de 2018, o Banco Central do Uruguai planeja desenvolver e melhorar a tecnologia e-Peso para poder melhorar os pagamentos transfronteiriços e fortalecer a estabilidade financeira da moeda nacional.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Jamaica

O Banco Central da Jamaica recebeu permissão do Senado para emitir um token virtual chamado Jam-Dex. A moeda é denominada em 1:1 para a moeda nacional (o dólar jamaicano) e é livremente conversível em notas de papel e moedas. Antes de sua introdução oficial, o projeto foi promovido pelo National Commercial Bank (NCB) por meio de sua carteira digital Lynk. Agora, outras instituições financeiras também devem aderir em massa. O site oficial do Bank of Jamaica tem uma seção especial com respostas para as perguntas mais populares sobre o Jam-Dex.

O piloto foi lançado em agosto de 2021 para mostrar a futura economia digital do país. Os pontos positivos reconhecidos do piloto incluem melhor segurança, conveniência (sem necessidade de ter uma conta bancária), custos de transação reduzidos, maior concorrência entre provedores de pagamento e mais serviços digitais disponíveis.

China

O yuan digital se desenvolveu rapidamente nos últimos anos desde que as autoridades chinesas anunciaram o lançamento do CBDC há três anos. Os testes funcionais da moeda nacional digital começaram no ano passado, quando ela foi ativamente introduzida nos sistemas financeiros do país. Como resultado, apenas alguns meses atrás, o volume de negócios da moeda digital do estado ultrapassou ¥ 100 bilhões (US$ 14 bilhões). Além disso, o número de transações atingiu 360 milhões e mais de 5,6 milhões de comerciantes já suportam o Yuan digital como meio de pagamento.

Nigéria

A Nigéria é o primeiro país africano a introduzir a CBDC. Sua população é de 217 milhões e sua moeda nacional é o naira. No ano passado, o Banco Central da Nigéria (CBN) passou para o estágio final de teste da moeda CBDC, o eNaira. O Banco Central da Nigéria contratou provedores de serviços de pagamento renomados, como Flutterwave, que adicionou eNaira à sua lista de opções de pagamento para comerciantes, para tornar o projeto bem-sucedido.

Todos os bancos estatais e comerciais foram inicialmente incluídos no projeto, e foram criadas condições para incentivar o público a usar a nova moeda digital nacional. Ao usar o eNaira para pagar determinados bens e serviços, há descontos como 5% para passeios de riquixá, etc.

Bahamas

O governo das Bahamas tem planos severos para a tecnologia CBDC. Já introduziu o chamado Sand Dollar, moeda destinada ao fortalecimento do sistema monetário nacional e inclusão financeira. O valor do Sand Dollar está atrelado ao dólar das Bahamas, que por sua vez está atrelado ao dólar americano.

Os bahamenses são a primeira nação insular do mundo a introduzir a moeda digital em nível estadual. O banco central mandatou seis instituições financeiras — Omni Financial e Kanoo, SunCash e Cash N Go — para fornecer suporte técnico e de desenvolvimento para o novo projeto.

Era dos CBDCs: Os Benefícios da Implementação da Tecnologia CBDC

Como qualquer outra tecnologia, a CBDC tem vantagens e desvantagens, bem como várias características distintivas que a ajudaram a ganhar o favor dos governos, que atualmente estão trabalhando para desenvolver versões digitais de suas respectivas moedas nacionais. Os seguintes benefícios da tecnologia CBDC destinam-se a aprimorar o sistema financeiro:

Controle de Impostos

O CBDC pode simplificar a tributação, ser mais seguro e mais confiável para o governo. Os principais recursos incluem tributação em tempo real, auditoria automática e integração automatizada com registros públicos e privados. Em vez de colocar o ônus contábil sobre indivíduos e empresas, o governo pode receber impostos automaticamente e em tempo real.

Pagamentos Transfronteiriços Aprimorados

Os pagamentos internacionais enfrentam quatro problemas principais: alto custo, baixa velocidade, acesso limitado e necessidade de mais transparência. Os problemas surgem do processamento complexo de verificações de conformidade, tempo de atividade limitado, plataformas de tecnologia desatualizadas, longas cadeias de transações, altos custos de financiamento e baixa concorrência.

As CBDCs transfronteiriças podem reduzir a dependência de intermediários e minimizar os custos e o tempo de transação. Para que os CBDCs sejam um acelerador eficaz de pagamentos transfronteiriços, é necessária cooperação internacional para coordenar e incorporar funções transfronteiriças com antecedência.

Monitoramento Financeiro

O CBDC permite o controle financeiro em todos os níveis: pagamentos recebidos, efetuados, pagamentos entre os principais atores do estado, sejam eles funcionários do governo, empresários, militares, voluntários ou simplesmente cidadãos do estado. As moedas digitais também permitem maior controle sobre a política monetária e fiscal. Alterar a taxa de juros ou distribuir ajuda financeira por meio de pagamentos digitais fiscais é uma das ferramentas mais importantes para desenvolver o sistema monetário de um país.

Combate à Corrupção

A tecnologia CBDC pode melhorar significativamente a transparência e a lavagem de dinheiro e apoiar campanhas anticorrupção de governos e do FMI. O componente de Informação e Supervisão eCurrency de uma plataforma CBDC é benéfico, permitindo que os bancos centrais monitorem as transações monetárias e integrem-se aos sistemas anti-lavagem de dinheiro.

A tecnologia eCurrency eISS, atualmente em fase de em desenvolvimento, fornece as funções de supervisão e informação da CBDC. As funções de supervisão ajudam a gerenciar fluxos de trabalho relacionados à emissão e distribuição de CDBCs e vigilância de equipamentos de segurança distribuídos. As funções de informação auxiliam na coleta de estatísticas em tempo real sobre movimentos de moeda, velocidades, carteiras, transações, etc. Elas permitem o acesso a estatísticas macroeconômicas, bem como transações individuais ou carteiras.

Atratividade do Investimento

O CBDC cria transparência econômica e aborda muitos dos riscos que investidores externos avaliam ao fazer investimentos em um país. Como essa moeda é emitida pelo governo e lastreada em moeda nacional fiduciária, pode ser um instrumento de investimento confiável, mas não isento de riscos, como no caso de investir em outras classes de ativos comerciais.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Acesso 24 Horas a Pagamentos Financeiros

As agências bancárias comerciais podem estar distantes e os serviços podem ter horários de funcionamento limitados, enquanto os CBDCs de varejo oferecem pagamento 24 horas por dia, 7 dias por semana, em qualquer lugar, incluindo dispositivos móveis, cartões inteligentes e software. Além disso, a liquidação em moeda digital (incluindo liquidações internacionais) pode ser muito mais rápida do que os sistemas de pagamento tradicionais. A CBDC pode processar mais de 50.000 transações por segundo por taxas estáveis em frações de um centavo. Um cartão VISA realiza em média cerca de 5.000 transações por segundo.

Um modelo de mercado aberto para processamento de transações pode liberar a concorrência ao incentivar preços mais baixos e inovação. O CBDC é mais barato que cartões de crédito como VISA ou Mastercard, reduzindo a probabilidade de erros, crimes e reconciliações devido ao registro seguro das transações. Operar com um único livro-razão fixo e distribuído é mais eficiente do que operar com vários livros contábeis variáveis.

CBDCs x Dinheiro: o Sistema Financeiro Passará a Usar Dinheiro Eletrônico em 2023?

A era das CBDCs está chegando e, com isso, as discussões sobre se as CBDCs substituirão o dinheiro ou não está aumentando. A CBDC se tornará uma realidade e uma forma necessária e dominante de moeda digital no futuro. A área está passando por um amplo estudo: 86% de todos os bancos centrais no ano passado disseram estar envolvidos com CBDCs. Isso representa um aumento de 65% três anos antes. A essência da CBDC é a certeza, pois o desenvolvimento financeiro global requer inovação dos bancos centrais. Os benefícios para os bancos centrais são claros: controles mais rígidos, excelentes recursos de rastreamento e monitoramento, capacidade de implementar medidas de política monetária rapidamente e capacidade de resistir à crescente influência de fintechs e instituições financeiras. No entanto, há um lado sombrio dessas inovações.

As inovações do CBDC, particularmente a mudança de dinheiro para dinheiro digital, dependem da confiança de que os bancos centrais e outras agências governamentais associadas não abusarão de seu novo poder.

Independentemente das vantagens e desvantagens, os bancos centrais não têm escolha a não ser se engajar na batalha digital; caso contrário, a descentralização ameaça destruir o sistema e as instituições tradicionais, e eles estão preparados para gastar cada dólar que têm para protegê-los. É claro que vale a pena colher alguns benefícios, mas se nenhum mecanismo de governança protege as pessoas do abuso patrocinado pelo Estado, o que resta para proteger as pessoas de quem essas instituições deveriam cuidar?

Conclusão

A tecnologia CBDC está ganhando popularidade rapidamente entre diferentes países, ofuscando criptomoedas, depósitos bancários e formas tradicionais de pagamento. Com seus muitos benefícios, essa tecnologia transformará o sistema financeiro, facilitando os pagamentos locais e transfronteiriços, tornando-o mais resiliente, especialmente em tempos de crises econômicas.

Artigos recomendados

Notícias Recentes