Почему Важен AML Скрининг?

За последние несколько десятилетий отмывание денег, являющееся одним из основных финансовых преступлений, приобрело широкое распространение. По оценкам Управления ООН по наркотикам и преступности, объем отмываемых в мире денег за год составляет около $800 млрд — $2 трлн, что составляет от 2 до 5% мирового ВВП. Эта тревожная ситуация привела к разработке политики противодействия отмыванию денег (AML), причем скрининг AML играет решающую роль в борьбе с этими финансовыми преступлениями.

Ключевые выводы

- При отмывании денег незаконно полученные средства маскируются под сложные транзакции, в результате чего незаконные активы выглядят законными.

- Такие методы борьбы с отмыванием денег и другими финансовыми преступлениями, как скрининг и мониторинг операций, обеспечивают соблюдение нормативных требований и финансовую целостность.

- Эффективные правила AML выявляют подозрительные действия на основе профиля рисков вашей организации и операций клиентов. Регулярное обновление этих правил необходимо для того, чтобы не отставать от тенденций развития финансовых преступлений.

Понимание Проблемы Отмывания Денег

Отмывание денег — это незаконный процесс сокрытия происхождения денег, полученных незаконным путем, путем их прохождения через сложную последовательность банковских переводов или коммерческих операций. Конечная цель — превратить незаконный актив в чистые деньги, вернув их отмывателю неясным и непрямым способом.

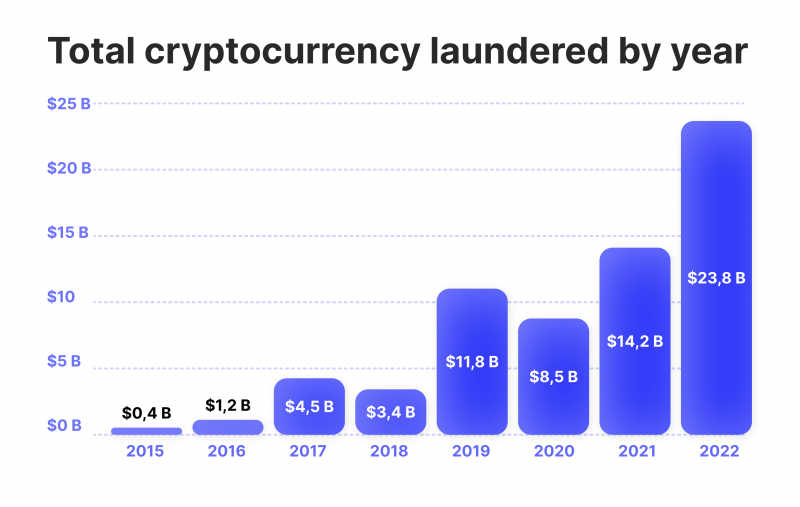

Отмывание денег стало широко распространенной практикой в криптовалютах. Анонимный характер криптовалютных транзакций стал важной мишенью для нелегальных активистов. Это привело к появлению методов предотвращения, таких как программное обеспечение для проверки AML и правила мониторинга криптотранзакций, которые используются для обеспечения законности транзакций. Например, любые крупные и необычные переводы криптовалют могут вызвать предупреждение в системе, требующее дальнейшего расследования.

Что Такое AML-Скрининг?

АМЛ-скрининг — это метод, используемый для оценки рисков существующих или потенциальных клиентов компании в соответствии с правилами AML. Этот процесс включает в себя мониторинг платежных операций, проверку отсутствия клиентов в санкционных списках, списках PEP, запрещенных или разыскиваемых списках, неблагоприятных данных в СМИ, списках greylists и blacklists, списках PEP, а также проведение других профильных проверок клиента. This analysis is carried out to meet KYC/AML/CFT requirements and to fulfil reporting obligations set forth by financial watchdogs.

Скрининг AML является ключевым компонентом правил AML, разрабатываемых органами власти.

Цель скрининга AML

Основная цель AML-скрининга – выявление и пресечение незаконной деятельности, такой как отмывание денег, финансирование терроризма и мошенничество. Проверка AML, как правило, осуществляется на этапе привлечения клиента, что позволяет заблаговременно предотвратить возникновение противоправных действий.

Кроме того, проверка AML является не просто идеальной практикой, а обязательным требованием. Это мера по соблюдению нормативных требований, обеспечивающая соблюдение физическими лицами и организациями законов и регламентов в области AML.

Конкретные цели скрининга AML включают в себя следующее:

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

- Обеспечение безопасности, надежности и уверенности всех вовлеченных сторон, включая физических лиц, организации, клиентов и потенциальных клиентов.

- Сохранение репутации компаний, добросовестно осуществляющих скрининг AML.

- Постоянное обновление информации, используемой при скрининге AML, позволяет компаниям соответствовать изменяющимся требованиям законодательства по мере включения организаций в соответствующие санкционные списки.

Надежная программа соответствия требованиям AML должна учитывать эти тонкости и более широкие функции процессов проверки AML, обеспечивая в конечном итоге финансовую стабильность, безопасность, доверие, а также соответствие и интеллектуальность организации.

Правила Мониторинга Транзакций При Помощи AML: Как Работает Процесс Скрининга AML?

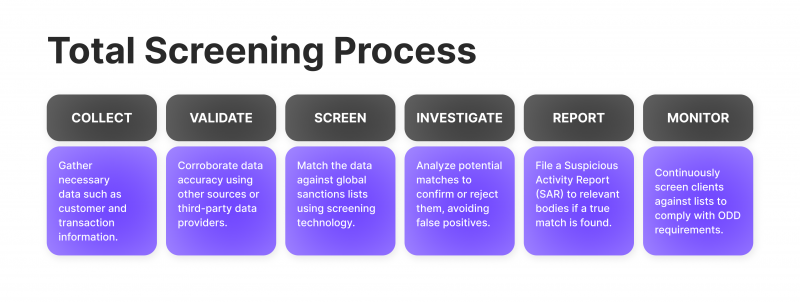

В процессе AML-сркининга собираются и тщательно изучаются данные о клиентах, включая их личности и транзакции. Эти данные затем используются для определения того, являются ли клиенты законными или потенциально подозрительными. Процесс идентификации осуществляется в основном путем сопоставления проверенных данных о клиентах с санкционными списками, составленными финансовыми органами или государственными учреждениями.

Если компания работает в отрасли, регулируемой законодательством о борьбе с отмыванием денег, новые пользователи, обращающиеся к веб-сайту, должны пройти процедуру проверки на предмет борьбы с отмыванием денег. Регистрационные данные, которые они предоставляют, должны иметь перекрестные ссылки на базы данных контрольных списков. Если в списке наблюдения потенциальный клиент идентифицируется как известный специалист по отмыванию денег, это будет примером того, как клиент не прошел процедуру AML скрининга. По сути, этот процесс работает оптимально за счет получения полной информации о клиентах и ее перекрестных ссылок на самые авторитетные доступные базы данных.

Критические Аспекты Процесса Мониторинга Операций AML

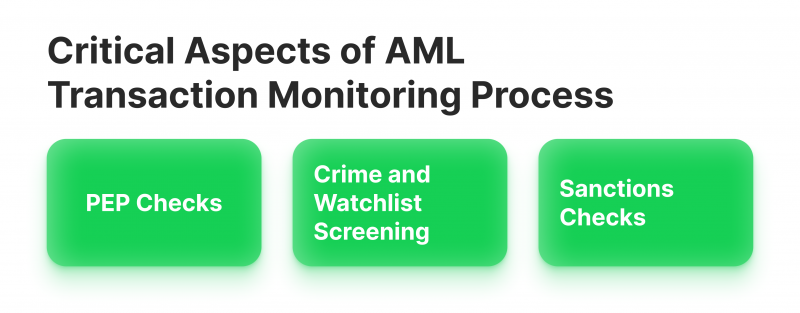

В процессе проверки на предмет противодействия отмыванию денег необходимо учитывать несколько важнейших аспектов. Рассмотрим три основных примера.

Проверки PEP

Проверка на наличие политически значимых лиц (PEP) проводится с целью выявления лиц, занимающих видные позиции в правительстве или других государственных структурах. Эти лица, а также их близкие родственники и соратники, благодаря своим политическим связям, богатству и статусу, с большей вероятностью могут быть вовлечены в деятельность по отмыванию денег. Проверки PEP проводятся с целью выявления подозрительных политических фигур и помогают организациям понять более широкие риски, связанные с работой с политически значимыми лицами.

Скрининг Преступлений и Списков Наблюдения

Этот процесс включает в себя проверку данных о человеке по одной или нескольким базам данных, содержащим имена людей, зарегистрированных как известные или подозреваемые преступники. Проверка на преступность включает в себя проверку лиц, известных или подозреваемых в совершении финансовых преступлений, таких как отмывание денег, в то время как проверка на наличие лиц, связанных с деятельностью, представляющей повышенный риск, например, с финансированием терроризма.

Санкционные Проверки

Данные проверки включают в себя перекрестные ссылки на информацию о человеке в специализированных базах данных, содержащих информацию о государственных санкциях. Государственные санкции — это штрафы или ограничительные меры, наложенные одним или несколькими правительствами на чье-либо имя.

Кто Должен Проводить AML-Скрининг?

В зависимости от местной юрисдикции, AML-скринингу, как правило, подлежат организации, занимающиеся финансовыми операциями или работающие в других высокодоходных отраслях, которые обычно используются отмывателями денег. Организации, ответственные за особо крупные суммы денег, такие как финансовые институты, биржевые трейдеры, казино, Форекс-компании, инвестиционные компании, страховые компании, агентства недвижимости и ритейлеры с высокой стоимостью, должны особенно тщательно проводить проверку на соответствие требованиям AML.

Независимо от характера вашей организации защита от отмывания денег является не просто прихотью, а фундаментальной необходимостью и требованием законодательства. Если вы не уверены в том, что ваша организация может стать вероятной мишенью для отмывания денег, следует отметить, что методы отмывания денег совершенствуются, и в результате все большее число ничего не подозревающих легальных предприятий может стать мишенью.

Как Настроить Надежные Правила Мониторинга Операций AML

Установка эффективных правил мониторинга операций по ПОД/ФТ требует всестороннего понимания профиля рисков вашей организации и характера операций ваших клиентов. Первым шагом является установление «нормального» поведения клиентов в рмаках проведения транзакций. Это может быть основано на размере, частоте и географическом расположении транзакций.

Например, если вы являетесь банком и большинство ваших клиентов — физические лица, совершающие внутренние операции на сумму от 1 000 до 3 000 долларов, то операция на сумму 10 000 долларов или международная операция на сумму 5 000 долларов могут быть отмечены как подозрительные.

Установив базовый уровень, можно установить правила, по которым будут отмечаться операции, отклоняющиеся от этой нормы. Например, можно установить правило, по которому будут отмечаться любые операции на сумму более 10 000 долл. или несколько операций с одного и того же счета на общую сумму более 10 000 долл. за один день.

Другое правило заключается в том, чтобы отмечать любое быстрое движение средств, например, крупный депозит с последующим немедленным снятием. Это может свидетельствовать о многослойности — типичной технике отмывания денег.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Необходимо также устанавливать правила для операций с участием стран с высокой степенью риска, известных отмыванием денег или финансированием терроризма. Например, можно установить правило, позволяющее отмечать любые операции с участием стран, входящих в список стран повышенного риска и юрисдикций, не сотрудничающих с ФАТФ.

Помните, что эти правила должны регулярно пересматриваться и обновляться в соответствии с меняющимися моделями финансовых преступлений и изменениями в поведении ваших клиентов. Надежная система AML-скрининга операций позволит вам корректировать эти правила и обеспечит полный аудиторский контроль за соблюдением нормативных требований.

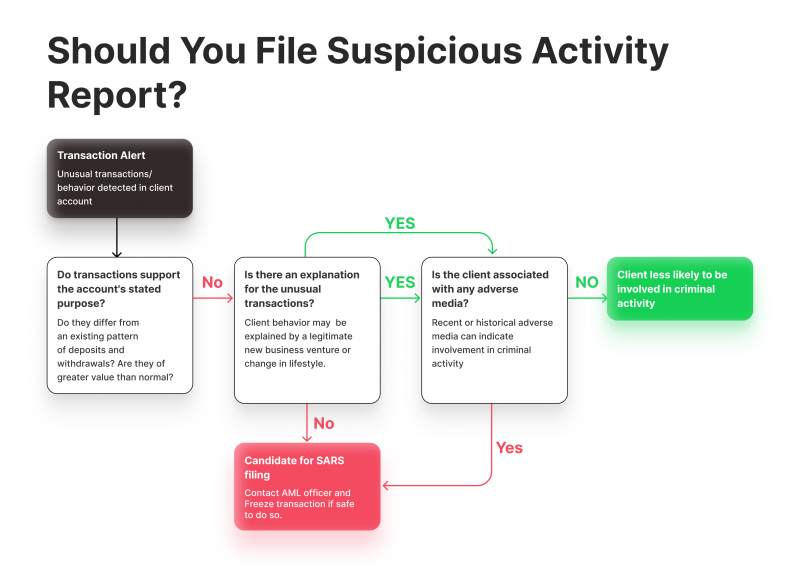

Когда Следует Подавать Отчет о Подозрительной Деятельности При Скрининге AML

Отчет о подозрительной деятельности (SAR) при скрининге AML следует подавать в том случае, если операция или ряд операций кажутся подозрительными или не соответствующими известной законной деловой или личной деятельности клиента. Это может быть транзакция, размер которой значительно превышает обычный, внезапное увеличение частоты транзакций или транзакции, не имеющие четкой экономической или законной цели.

Очень важно также учитывать поведение клиента, например, его нежелание предоставлять информацию или попытки избежать пороговых значений отчетности. Помните, что решение о подаче SAR должно быть основано на разумных основаниях для подозрений, и всегда лучше проявить осторожность, когда речь идет о потенциальном ОД или других финансовых преступлениях.

Заключение

Проверка AML и мониторинг транзакций являются жизненно важными инструментами в борьбе с отмыванием денег и другими финансовыми преступлениями. Они не только помогают выявлять и снижать риски, но также помогают поддерживать целостность финансовой системы. По мере того, как технологии продолжают развиваться, будут развиваться и методы отмывания денег, поэтому политика AML должна идти в ногу со временем. Будущее проверки AML и мониторинга транзакций связано с использованием передовых технологий и надежной нормативной базы для обеспечения безопасной финансовой среды.