Ticarette Kaldıraç Nedir?

Finansal piyasalarda elektronik ticaret, bazen her saniyenin altın değerinde olduğu iniş ve çıkışlarla dolu öngörülemeyen bir maceradır. Finansal varlıkların alım satımında para kazanmak için büyük fırsatlara rağmen, bazı tüccarlar ve yatırımcılar, özellikle yeni başlayanlar, altta bir varlık satın alma ve daha sonra mümkün olan en yüksek fiyata satma stratejisine sadık kalırlar. Bununla birlikte, broker veya borsadan ödünç alınan fonları kullanarak yatırımların çoğaltılmasına izin veren bir ticaret modu vardır. Bu moda kaldıraç ticareti veya en yaygın olarak marj ticareti denir.

Ticarette Kaldıraç Nedir?

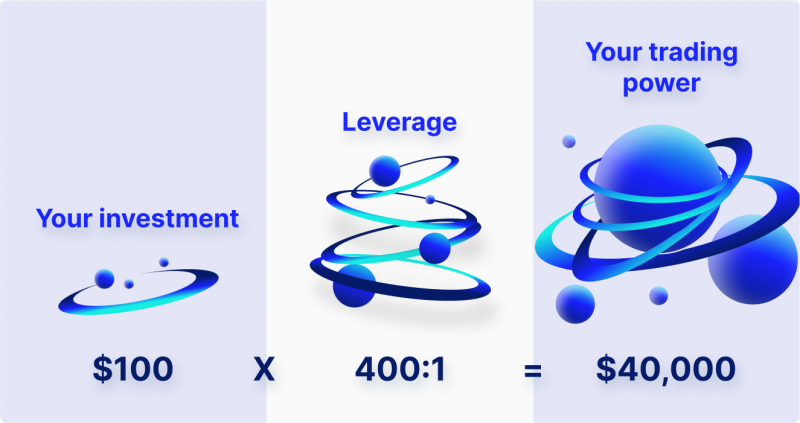

Kaldıraç, yatırımcıların mevduat boyutlarını bir varlığın fiyatına, satın alma hacmine ve marj rejimine göre değiştirmelerini sağlayan matematiksel modeller üzerinde çalışan sofistike ve riskli bir finansal araçtır.

Kaldıraç ticareti (bazen “kaldıraçlı işlem”), her bir işlem platformu tarafından ayrı ayrı belirlenen belirli bir oranda işlem gören bir borsa veya brokerden ödünç alınan fonları kullanarak finansal varlıkların satın alınması (uzun) veya satılması (kısa) sürecidir.

Kaldıraç ticareti, bir bankadan kredi almaya benzer. Böylece, kredi parasıyla bir araba satın alarak, nakliye teminat olarak hareket eder. Borçlunun bankaya karşı mali yükümlülüklerini yerine getirmemesi durumunda, borç rehinli varlık pahasına geri ödenecektir. Teminat marjında işlem yaparken, teminat, kullanıcıların bakiyesindeki para veya menkul kıymetlerdir.

Kaldıraçlı işlem genellikle, yatırımcıların bir pozisyonun hacmini artırmak için ek sermaye ödünç alabilmeleri için, teminat olarak kendi sermayelerinin küçük bir miktarını teminat olarak koymaları gerektiği anlamına gelir. Başka bir deyişle, herhangi bir finansal piyasadaki bir işlem platformunun kaldıraç avantajından yararlanmak için, öncelikle yatırımlarında belirli bir minimum miktara sahip olmaları gerekir; bu da işlem platformuna bağlı olarak büyük ölçüde değişir.

Örneğin, borsadan bahsetmişken, yalnızca en çok işlem gören (likit) menkul kıymetlerde kaldıraçlı bir pozisyonun açılmasına izin verilir. Ayrıca, borsa yatırım fonlarının, para birimlerinin veya türevlerinin (vadeli işlem sözleşmeleri) ticaret birimlerine izin verilir. Her aracı kurum, “borç verme” için kendi varlık kaydını hazırlar.

Kaldıraçlı işlem, uzun ve kısa işlemlerin açılmasını sağlar. Kripto para piyasası söz konusu olduğunda, neredeyse tüm kripto para borsaları mevcut tüm varlıklarda kaldıraçlı işlemlerin açılmasına izin verir, tek fark mevcut kaldıraç miktarının değişmesidir. Kaldıraçla ticaret, döviz piyasasında özeldir, çünkü oranı algoritmalar tarafından önceden belirlenir ve düzenlemeye tabi değildir.

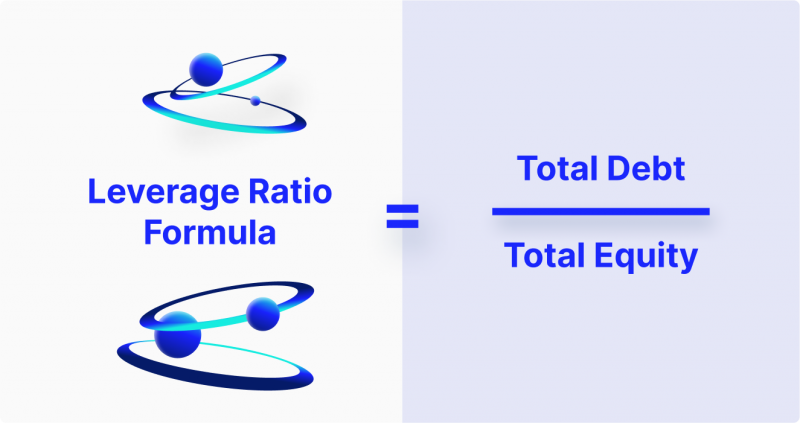

Kaldıraç oranı, toplam borcun toplam özkaynağa oranı olarak kaldıraç oranı formülüne göre hesaplanır.

Finansal Piyasalarda Kaldıraç Oranları

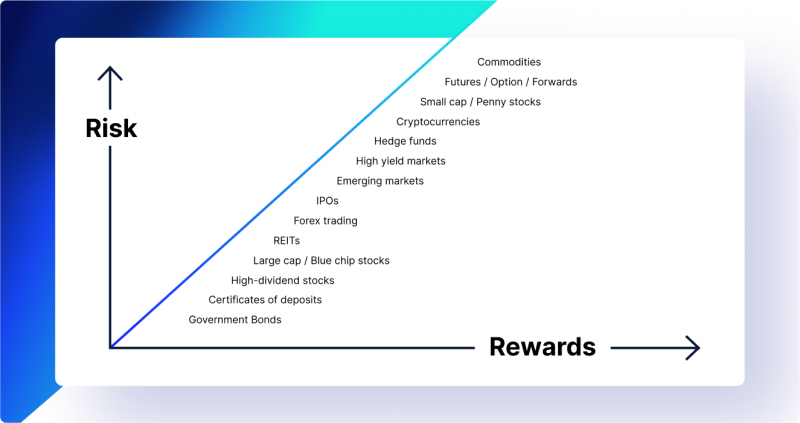

Bugün, kaldıraç ile marj ticareti modunu kullanma fırsatı sunan birçok farklı finansal piyasa var. En popüler piyasalar arasında hisse senetlerinin, tahvillerin, endekslerin ve diğer finansal araçların işlem gördüğü borsa, Forex piyasaları ve kripto piyasası bulunmaktadır. Bununla birlikte, bu pazarların her birinde maksimum kaldıraç oranı seviyesi çok farklıdır.

Aracılık kurulumunuz hakkında bir sorunuz mu var?

Ekibimiz size rehberlik etmek için burada — ister yeni başlıyor olun ister işinizi büyütüyor olun.

Borsa

Hisse senedi ticareti, ticaret için mevcut olan çeşitli finansal araçlarıyla ünlüdür. En popüler varlıkların listesi hisse senetleri, tahviller, para birimleri, metaller, fonlar, opsiyonlar ve vadeli işlemleri içerir. Bu durumda, marj ticareti için bir varlık seçerken, kaldıraç oranı, örneğin Forex piyasasında olduğu gibi sabit bir değer değildir, ancak hem uzun hem de kısa ticaret için bir ticaret aracının risk değerlendirmesi ve başlangıç ticaret sermayesi tutarı dikkate alınarak risk oranına göre hesaplanan bir orandır. Bu nedenle, kaldıraç oranı, her bir finansal aracın likiditesine dayanarak hesaplanan ve satın alma aşamasında bilinen bir göstergedir.

Forex Piyasası

Kaldıraç oranı, işlem gören enstrümana bağlı olarak her Forex brokerine göre değişir, ancak çoğu durumda para birimi ticareti için standart kaldıraç boyutu 1:25 ila 1:1000 arasında değişir; bu, paranızın her 1 doları için 25 ila 1000 borç para alabileceğiniz anlamına gelir. İyi bir strateji kullanırsanız, başlangıç sermayesini birçok kez artırmaya ve inanılmaz karlar elde etmeye yardımcı olur.

Bu kadar yüksek kaldıraç olasılığı, özel yatırımcılar için Forex’in dayanak varlığın teslim edilmediği piyasa olmasından kaynaklanmaktadır. Tüccarlar dolar için euro satın almazlar çünkü Euro’ya ihtiyaçları vardır – bir döviz bürosunda veya döviz piyasasında yapılabilir. Dayanak varlığın büyümesi veya düşmesi üzerine bahis oynarlar, bu durumda para birimi kote para birimine karşı para birimidir. Ve bunu yapmak için, birlikte çalıştıkları tüm para birimini satın almak için ticaret hesaplarında yeterli paraya sahip olmaları gerekmez – bir teminata sahip olmak yeterlidir ve geri kalanı komisyoncunun kredi limiti kapsamındadır.

Kripto Para Piyasası

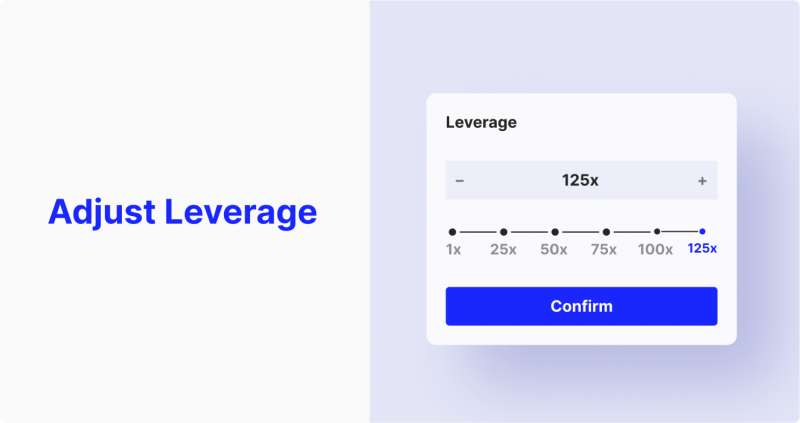

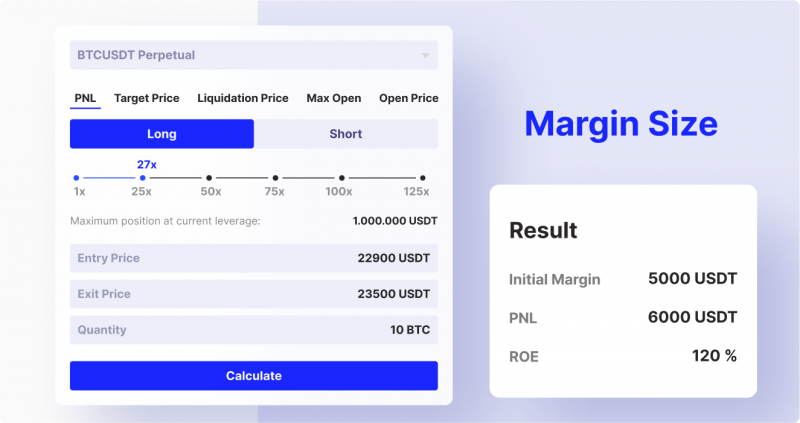

Kripto piyasasında kaldıraç değeri bir oran olarak gösterilir, örneğin 1:5 (5x), 1:10 (10x) veya 1:50 (50x), başlangıç sermayesinin başlangıç mevduatına göre kaç kat arttığını gösterir. Enstrümanların çoğuyla çalışan borsalar, 25 -75x aralığında kaldıraç kullanımına izin verir, ancak özellikle Bitcoin gibi likit varlıklar, tüm işlem gören varlıklar arasında en yüksek seviye olan 125x kaldıraç büyüklüğüne sahiptir.

Ticarette kaldıraç son derece riskli bir araçtır, bu nedenle tüccarlar onunla çalışırken dikkatli olmalıdır. Tüccarın işlem hesabının açık pozisyonunu korumak için yeterli marj olmadığı durumlarda, “marj çağrısı” olarak da bilinen, uzun veya kısa olsun, işlem pozisyonunun tasfiyesi de dahil olmak üzere birçok faktörü dikkate almak gerekir. Bir marj çağrısı, tüccarın mevduatının tükendiğinin ve ek fonlarla doldurulması gerektiğinin bir işaretidir.

Fiyat Tekliflerinin Büyümesi

İlk olarak, düşüş ve tersi ticaret sırasında kotasyonların büyüme olasılığını dikkate almak gerekir. Borç alınan fonları alan tüccar, açık işlemlerin sayısını arttırır ve bu da potansiyel kayıpları artırır. Genellikle bu yön, kolay para peşinde koşan yeni başlayanlar tarafından dikkate alınmaz.

Teminat Çağrısı

Kaldıraç – marj çağrısı ile ticaret söz konusu olduğunda çok iyi bilinen bir konsepte dönelim. Bu, brokerden tüccara hesabına para yatırma talebidir, çünkü hesabındaki marj sıfıra yakındır. Yanlış bir tahmin durumunda, varlık fiyatı ters yönde hareket ettikçe tüccarın kaybı arttığında ortaya çıkar. Buna göre, er ya da geç (tüccarın dur emriyle pozisyonu henüz sigortalamadığı varsayılarak), tüccarın neredeyse hiç parası kalmadığı an gelecektir. Şu anda, komisyoncu, parasını kaybetmemek için tüccarın hesabına para yatırmasını ister. Bu gerçekleşmezse, işlem hesabı bakiyesi 0’a ulaştığında işlem kapatılır. Ayrıca, çoğu tüccarın piyasanın yüksek oynaklığı nedeniyle bir marj çağrısı aldığını da belirtmek gerekir.

Kaldıraç Çalışma Prensibi

Kaldıraçlı işlem söz konusu olduğunda, kaldıraç miktarı ve işlem platformunun risk limiti doğrudan ilişkilidir. Yani, kaldıraç boyutu 1:2 ise, broker veya borsa zarar % 50’ye ulaşana kadar bekleyecektir. Bununla birlikte, oran 1:3 ise, işlem platformu, kotalar % 33 düştüğünde varlıkları zaten satacaktır.

Maliyet

Üçüncüsü, kaldıraç ücretli bir hizmettir ve finansal piyasaya ve ticaret yaptığınız komisyoncuya bağlı olarak, bu hizmetin fiyatı değişebilir. İstisna, borsa ise kredinin yapıldığı gün yapılan işlemlerdir. Bu durumda, pozisyon ertesi gün açık kalırsa, pozisyonun açık kaldığı her gün için faiz şeklinde bir komisyon ödemeniz gerekir.

Hangi pazarda işlem yaptığınıza ve stratejinizin ne olduğuna bakılmaksızın, kaldıraç büyüklüğünün yalnızca yapabileceğiniz potansiyel karı değil, aynı zamanda maruz kalabileceğiniz potansiyel zararı da doğrudan etkilediğini unutmamalısınız. Marj ticareti ile uğraşmadan ve kaldıraç boyutunu artırmadan önce, kripto piyasasından bahsediyorsak, örneğin vadeli işlemlere kıyasla çok daha düşük risklere sahip olan spot modda nasıl işlem yapacağınızı öğrenmeniz veya Forex piyasasından bahsediyorsak bir demo hesabında işlem yapmayı denemeniz gerekir.

Kaldıraç Boyutu Nasıl Belirlenir?

Kaldıraç, büyük karların peşinde risk almaktan korkmayan tüccarlar arasında popüler bir araçtır. Bununla birlikte, ne kadar kaldıraca sahip olabileceğinizi anlamak için, kaldıraç değerinin aşağıda listelenen birkaç faktöre göre hesaplandığını bilmek gerekir.

Kenar Boşluğu Boyutu

Bunun gibi göstergeler, bir müşteri tarafından sunulan her kaldıraçlı işlem için broker tarafından hesaplanır. Marjın hesaplanmasında, yatırımcının hesabında tutulan varlıkların değeri, yalnızca en likit varlıklar dahil olmak üzere toplanır: her bir broker tarafından çevrimiçi olarak yayınlanan, satılması en kolay para ve menkul kıymetler.

Kar ve zararlardaki artış veya azalışla doğru orantılı olarak marj artar veya azalır. Bununla birlikte, aracılar, marjın müşterinin krediyi geri ödeyebilmesini sağlamak için gereken minimum miktarın altına düşmemesini sağlar.

Aşağıdaki formüle göre, broker maksimum marj kredisi miktarını belirler: Marjı enstrüman iskontosuna bölün, ardından yatırımcının kendi fonlarının miktarını çıkarın.

Tüccar Risk Seviyesi

Kaldıraçlı işlem, yatırımcının risk puanına bağlı olarak farklı bir risk seviyesine sahiptir.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

Kural olarak, bir tüccarın riskinin seviyesi, komisyoncu veya işlem yaptığı borsa tarafından belirlenir. Brokerın tüccara vermeye hazır olduğu kaldıraç büyüklüğü, piyasanın volatilitesi de dahil olmak üzere birçok göstergeye göre belirlenir.

Risk seviyesi, 0 ila 10 aralığında sayısal bir değerdir, burada 10 değeri son derece yüksek ve 0 – son derece düşük bir riske karşılık gelir. Bu rakamlar keyfi değildir ve titiz hesaplamalara dayanmaktadır. Bununla birlikte, her brokerin bu gösterge için kendi değer ölçeğine sahip olduğu açıklığa kavuşturulmalıdır. Örneğin, birçok kripto para borsasında, bu endeks 0’dan 999′ a kadar hesaplanır; burada sayı ne kadar yüksek olursa risk o kadar düşük olur.

Piyasa Volatilitesi

Piyasanın oynaklığı, esas olarak kripto pazarında meydana gelen oldukça tipik bir olgudur. Varlıkların çeşitli haber türlerinin arka planına karşı yüksek dalgalanmaları, özellikle tüccar stop loss ayarlayarak riskten korunma yöntemlerini kullanmazsa, ticaret sermayesini kaybetme riski yaratır. Bu göz önüne alındığında, birçok broker yüksek piyasa volatilitesi dönemlerinde yüksek kaldıraç erişimini sınırlar. Ayrıca, bu önlem genellikle ticaret deneyimi olmayan tüccarlar için kaldıraç ticaretine erişimi sınırlamak için koruyucu bir mekanizma olarak hizmet eder.

Bu nedenle, bir tüccar tarafından kullanılabilecek kaldıraç değerlendirmesi, risk seviyesi ile mevcut tüccarın başlangıç sermayesi miktarı arasındaki optimal korelasyon için birçok parametreyi dikkate alan karmaşık bir süreçtir.

Sonuç

Kaldıraç, profesyonel tüccarlar arasında çok popüler olan potansiyel karları artırmak için mükemmel bir araçtır. Çoğu finansal piyasadaki büyük kaldıraç, sınırlı başlangıç sermayesiyle daha fazla özgürlük elde etmenizi sağlar. Bununla birlikte, kullanılan kaldıraç seviyesinden bağımsız olarak, yatırımcının almak istediği potansiyel kârla eşit orantılı riskleri her zaman hatırlamalısınız. İyi bir ticaret stratejisi kullanmak, para ve risk yönetimi, herhangi bir varlığın, özellikle de en likit olanların alım satımında mükemmel sonuçlar elde etmenize yardımcı olacaktır.

Önerilen makaleler

Son Haberler