Likidite Tercihi Teorisi Nedir?

Para, yatırımcıların ve merkez bankalarının kararlarını yönetir ve onu varlıklardan banknotlara dönüştürme yeteneği, yatırımcıların yatırım ve tasarruf kararlarını motive eder.

İster hisse senetleri, tahviller, emtialar, Forex CFD çiftleri veya dijital varlıklar olsun, tüm finansal ticaret sisteminin ve menkul kıymet piyasalarının bel kemiği olan likidite dediğimiz şey budur.

Şu soru ortaya çıkıyor: Neden herkes menkul kıymet tutmak yerine nakit para biriktirmiyor? Burada bankalar ortaya çıkıyor ve likit nakdi likit olmayan varlıklara dönüştürmenin bedeli olarak kar teklif ediyor.

Likidite tercihi teorisi özetle budur. Şimdi bu önermeyi daha ayrıntılı olarak inceleyelim ve finansal piyasalarda nasıl işlediğini açıklayalım.

Önemli Çıkarımlar

- Likidite tercihi, insanların parayı likit olmayan varlıklar yerine nakit olarak tutmayı tercih ettiklerini göstermektedir.

- Ekonomist John Keynes likidite tercihi teorisini 1936 tarihli “İstihdam, Faiz ve Paranın Genel Teorisi” adlı kitabında geliştirmiştir.

- Hipotez, bireylerin nakit parayı işlemsel, ihtiyati ve spekülatif amaçlar için tercih ettiği yönündedir.

Likidite Tercihi Teorisi

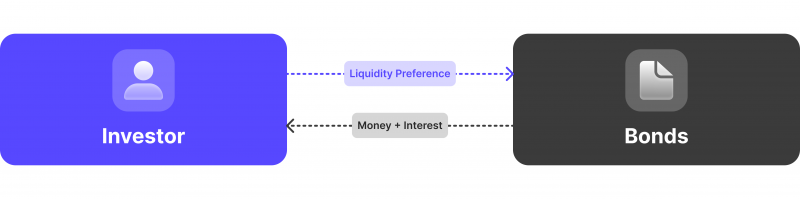

Likidite tercihi teorisi, insanların menkul kıymetlere yatırım yapmak yerine para tutmayı tercih ettiğini söyler. Bunun nedeni nakit paranın kolay yönetilebilir olması ve doğrudan alışveriş yapmak ve günlük işlemleri karşılamak için kullanılabilmesidir.

Banknotlar paranın en likit formuyken, hisse senetleri, tahviller ve diğer varlıklar daha az likittir. Bu nedenle, menkul kıymetleri nakde dönüştürmek için işlemi gerçekleştirecek bir karşı taraf bulmak, talep ettikleri fiyatı eşleştirmek ve bir değişim platformu veya p2p ödemeleri gibi bir araç bulmak gibi birkaç adım atılmalıdır.

Bazı yatırım ve tasarruf hesaplarının kullanıcının fonlarını belirli bir süre için kilitlediğini ve bir ceza uygulanmadığı sürece hesaptan serbest bırakılamayacağını ve kişinin kendi parasından bir kayıp gerçekleştirmesine neden olduğunu göz önünde bulundurun.

Ancak nakit biriktirmek herhangi bir getiri sağlamaz. İşte burada bankalar devreye giriyor. Bankalar, kamu fonlarını kullanarak finansal hizmetler sunan karlı kuruluşlardır.

Nakit sahiplerine likit paralarını vermeleri karşılığında faiz oranları sunarak paralarından kazanç elde etmelerini sağlarlar. Bu, yatırımcıların en likit varlıklarını daha az likit olanlarla değiştirmeleri karşılığında aldıkları ödül olarak da tanımlanmaktadır.

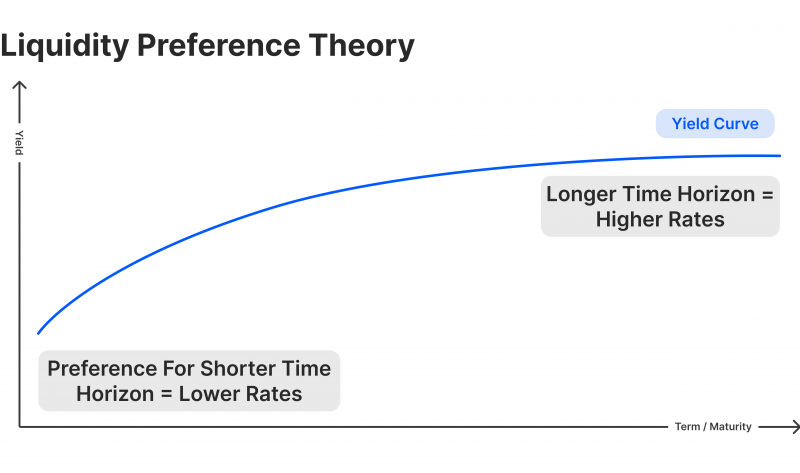

Likiditeden vazgeçmenin bedeli, yatırımcının nakit paradan vazgeçtiği süreye bağlıdır. Bu nedenle uzun vadeli tahviller ve tasarruflar kısa vadeli yatırımlardan daha yüksek getiriye sahiptir.

Likidite Tercihi Hipotezinin Geliştirilmesi

Tarihçi ekonomist John Keynes, faiz oranlarının ve yatırımcıların kararlarının nasıl işlediğini açıklayan Likidite tercihi teorisini geliştirmiştir.

Aracılık kurulumunuz hakkında bir sorunuz mu var?

Ekibimiz size rehberlik etmek için burada — ister yeni başlıyor olun ister işinizi büyütüyor olun.

Doğal olarak, insanlar düşük maliyetlerle hızlı bir şekilde nakde dönüştürülebilen likit varlıkları ellerinde tutmayı tercih etmektedir. Bu sayede günlük işlemlerini ekstra ödemeler veya prosedürler olmadan anında gerçekleştirebilirler.

Öte yandan faiz, insanları likit varlıklarını bırakmaya ve bunları tahvil ve hisse senedi gibi daha az likit varlıklara dönüştürmeye teşvik eder. Teori, varlık ne kadar likit değilse, ödülün ve faiz oranının o kadar yüksek olacağını öne sürer.

Bu nedenle, ekonomik çöküşler veya yüksek enflasyon sırasında nakit talebi artar ve faiz oranı yükselir çünkü likit varlıklardan vazgeçmenin fiyatı daha yüksek olur.

Likidite Tercihleri Yatırımcıların Kararlarını Nasıl Etkiliyor?

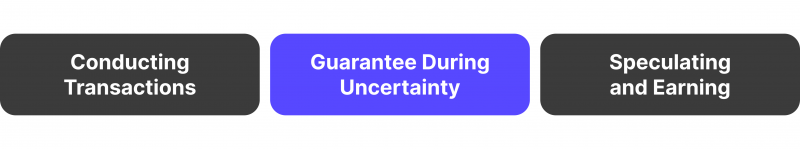

Keynesyen likidite tercihi teorisi, çoğu ticaret piyasasının ve finansal politikanın ekonomik koşullara bağlı olarak değişen likidite talebinden türetildiğini öne sürer. Likit ve likit olmayan varlıklar arasındaki değiş tokuş üç ana karar verme noktasına yol açar.

Likidite Tercihi ve Getiri Eğrisi

Doğal piyasa durumunda, verim eğrisi zaman içinde yukarı doğru hareket eder ve uzun vadeli tahvillerin ve yatırımların kısa vadeli menkul kıymetlerden daha fazla kazanç sağladığını belirtir, çünkü yüksek riskler daha yüksek getiri sağlar.

Ancak, ekonomik durgunluk sırasında, belirsizlik insanları nakit paralarını tutmaya veya daha kısa vadeli yatırımlar talep etmeye ittiğinde, likidite tercih eğrisi düzleşme eğiliminde olur ve vadesi daha hızlı dolan tahvillere daha fazla ağırlık verir.

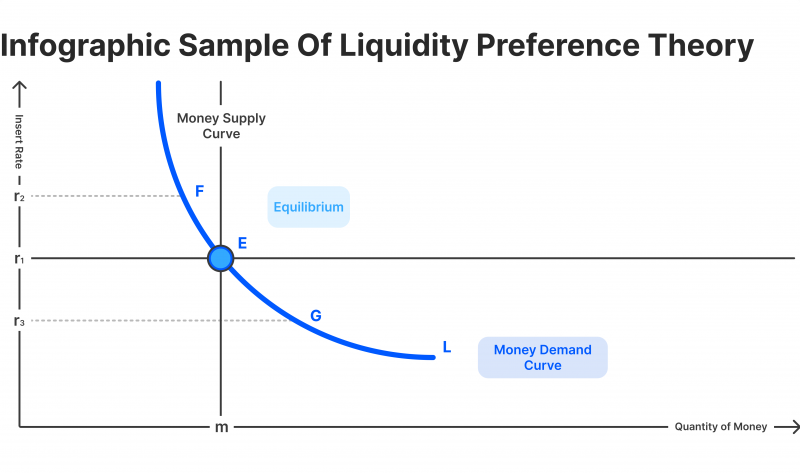

Likidite Tercihi ve Faiz Oranları

Merkez bankaları ve politika yapıcılar faiz oranları ve borçlanma konusunda likidite taleplerine göre karar verirler. Enflasyon oranları yüksek olduğunda, para değerini kaybeder ve faiz yeterli getiri sağlamadığı için yatırımlar değersiz hale gelir.

Bu nedenle bankalar, ekonomik büyümeyi teşvik etmek ve insanları yatırımlarını genişletmeye motive etmek için faiz oranlarını artırır.

Likidite tuzakları, bankalar faiz oranlarını düşürdüğünde ve insanlar hala kaybetme korkusuyla nakit tutmayı tercih ettiğinde ortaya çıkar.

Likidite Tercihi ve Yatırım

Yatırımcılar yatırım yapıp yapmayacaklarına ekonomik faktörlere göre karar verirler. İstikrar ve ekonomik büyüme sırasında, daha az likit varlıklar daha güvenlidir ve uzun vadeli kazançlar değerli hale gelir.

Ancak, durgunluk ve belirsizlik dönemlerinde insanlar nakit ve kısa vadeli tahviller gibi kolayca dönüştürülebilen ve ödemeler için kullanılabilen daha güvenli varlıkları tercih etmektedir.

Likidite Tercih Güdüleri Teorisi

Likidite tercihi çerçevesi, insanların sermayelerini likit ve likit olmayan varlıklar arasında tahsis ederken verdikleri kararları yönlendiren üç ana faktöre dayanmaktadır.

İşlemlerin Yürütülmesi

Para, değişim ve işlem aracıdır. Bu nedenle insanlar, faiz oranları ve banka teşviklerinden bağımsız olarak günlük mal ve hizmetleri satın almak için likit varlıklara ihtiyaç duyarlar. Likidite talebinin derecesi hanehalkı gelirine ve harcamalarına bağlıdır.

İşlem güdüsü, insanların işlerini yürütmek ve işlem yapmak için nakit talep ettiğini açıklar. Bu nedenle, yüksek gelirli bireyler daha fazla harcama yapar ve daha fazla likit paraya ihtiyaç duyar, bu da onları yüksek getirili yatırımlar aramaya iter.

Belirsizlik Döneminde Garanti

Durgunluk ekonomiyi vurduğunda, bankalar değerli getiriler sağlama ve hatta parayı yatırımcılara iade etme yeteneklerini kaybederler. Bu nedenle insanlar sermayelerini yatırımlar yerine nakit varlıklarda tutarlar.

Ayrıca, hanehalkları yer değiştirme veya daha fazla beklenmedik acil durumla karşılaşma eğilimindedir. Bu nedenle, bu ihtiyaçları karşılamak için likit varlıklar talep etmektedirler.

Spekülasyon ve Kazanç

Spekülatif güdü, yatırımcıların ve kurumların gelecekteki piyasa tahminlerine göre sermaye yatırımlarını artırma veya azaltma eğilimlerini içerir.

Bu nedenle, piyasanın toparlanacağı öngörülüyorsa, spekülatörler potansiyel olarak yüksek faiz oranlarından faydalanmak için nakitlerini uzun vadeli tahvillere ve hisse senetlerine yatırırlar.

Ancak, bireyler ve şirketler belirsizlik hüküm sürdüğünde, bu para gelir getirmese bile daha fazla nakit tutma eğilimindedir.

Likidite Tercihi Modeline Karşı Argümanlar

Haklı gerekçelere dayanmasına rağmen, birçok kişi bu modeli diğer faktörleri ihmal ettiği ve özellikle de bankaların faiz oranlarını insanların talebine göre ayarlamasını gerektiren faiz oranının likidite tercihi modelini göz önünde bulundurduğu için eleştirmektedir.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

Eleştirmenler, enflasyon oranları, para arzı, kredi riskleri, yatırım fırsatları ve temerrüt riskleri gibi birçok ekonomik etkenin banka borçlanmasını ve yatırım getirilerini etkilediğini, bunların da likit sermaye ihtiyacını etkilediğini söylüyor.

Ayrıca birçok kişi, küreselleşmenin daha iyi getiri elde etmek için faiz oranlarının daha yüksek olduğu ekonomiler arasında serbest para akışını kolaylaştırdığı günümüz gerçekliğinde teorinin geçerliliğini yitirdiğini öne sürmektedir.

Sonuç

Likidite tercihi teorisi, hane halkı ve kurumsal para talebinin faiz oranlarının nasıl yükseleceğini şekillendirdiğini öne süren ekonomist John Maynard Keynes tarafından geliştirilmiştir.

İnsanların günlük işlemlerini gerçekleştirmek, belirsizlikler sırasında korunmak ve ticaret piyasalarında spekülasyon yapmak için nakit para gibi kolayca dönüştürülebilir varlıklara ihtiyaç duyduklarını belirtti.

Bu teorinin temelinde uzun vadeli tahvillerin kısa vadeli yatırımlara kıyasla daha ödüllendirici olması yatmaktadır çünkü bu tahviller kullanıcıların likit varlıklarından daha az likit menkul kıymetler için vazgeçmelerini gerektirmektedir. Bu nedenle, tahvil fiyatları insanları nakitlerini bırakmaya teşvik eden ödüller olarak hareket eder.