比特幣 ETF 資金流入及其對加密貨幣市場的影響

隨著 ETH 和 BTC ETF 的推出,投資人可以選擇遵守監管的投資選項,加密貨幣市場可能會經歷重大轉變。這些金融工具極大地影響了數位貨幣的價值,並為人們提供了一種安全、遵守監管的方式來投資於市場。

在本文中,我們將討論 BTC ETF 的批准如何影響虛擬貨幣市場,以及 BTC ETF 資金流入如何改變加密貨幣未來的發展。

主要內容

- ETF 是類似普通股票的證券交易所交易投資。由於其高效性和易用性,它們在小型和大型投資者中非常受歡迎。

- BTC 現貨 ETF 於 2024 年 1 月獲得 SEC 批准,隨後在 2024 年 5 月批准了 ETH 現貨 ETF。

- BTC 現貨 ETF 面臨各種挑戰,如 BTC 的波動性和監管不確定性。

- BTC 現貨 ETF 的批准增加了市場流動性,吸引了更多投資者進入市場。

解釋 ETF 及其在交易者中的流行

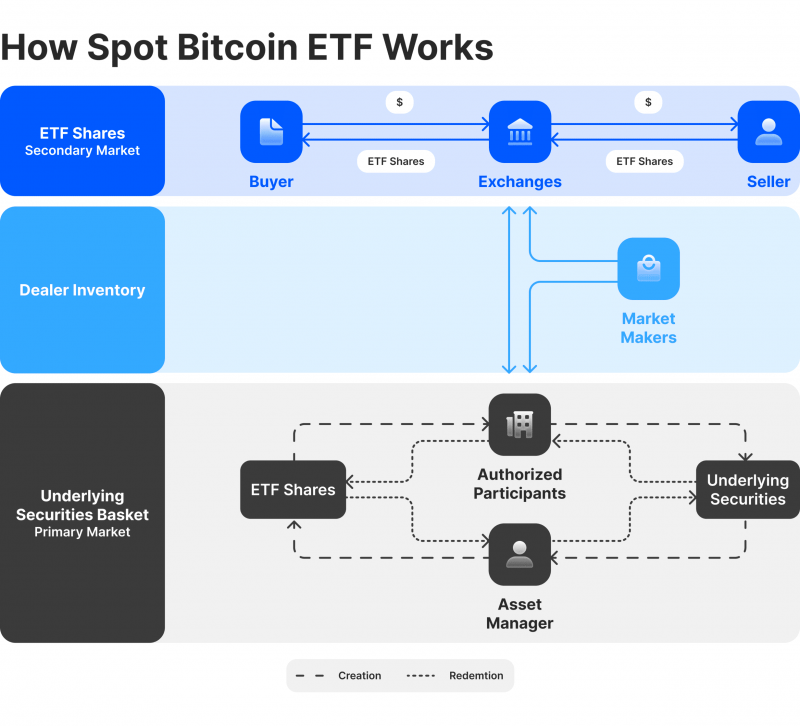

交易所交易基金(ETF)是一種可以在證券交易所買賣的投資組合,類似一般股票。由於其高效性和易用性,它們在普通投資者和大型投資者中都非常受歡迎。 ETF 為機構投資者提供了靈活性和易訪問性,費用率低於傳統的共同基金,並具有獨特的實體創建和贖回流程,從而最大限度地減少資本利得稅。

加密貨幣ETF是傳統ETF 結構和數位貨幣市場的混合體。它們對特定加密貨幣市場價格直接曝光,類似於購買BTC,但無需麻煩地管理數位錢包。

加密貨幣 ETF 追蹤區塊鏈貨幣的價格並在證券交易所交易,使得習慣於股票市場的投資者可以進入區塊鏈領域,而無需直接處理數位貨幣交易的複雜問題。這種 ETF 的交易價格可能高於或低於它們所代表資產的實際市場價格,從而導致 ETF 的價格與其基礎資產價值相比出現差異。

加密貨幣 ETF 提供了幾項優勢,包括更簡單的投資方式、可以與可信賴的企業打交道以及避免丟失 BTC 錢包密鑰的風險。投資人可以使用普通的經紀帳戶購買、持有和出售這些ETF,無需設置加密貨幣錢包或在不受監管的交易所進行交易。

這些 ETF 由受監管的公司發行,並在主流交易所交易,確保所有參與者都經過檢查和監控,以防止市場濫用或非法活動。此外,ETF 由受監管實體在物理層面支持和保管,減少了與不受監管交易所涉及的詐欺和醜聞風險。

比特幣 ETF

自 2013 年首次提議以來,比特幣 ETF 一直在金融世界中流傳。其想法是創建一個追蹤比特幣表現的 ETF,使投資者能夠購買份額並間接投資於 BTC,而無需管理加密貨幣錢包和交易所。

儘管遭到 SEC 的審查和拒絕,倡議者仍繼續努力,加強安全措施、市場追蹤機制,並遵守監管標準和不斷發展的加密貨幣市場格局。其中的關鍵里程碑包括將區塊鏈技術引入傳統金融領域、機構對加密貨幣的興趣日益增長、BTC 市場在流動性和價格發現機制方面趨向成熟。

近年來,由於加密貨幣作為合法資產類別的接受度提高、監管框架的發展以及BTC 期貨ETF 的推出,比特幣ETF 的描述發生了顯著變化,這代表了BTC 獲得主流金融認可的一個重要步驟。

較低的費用並不自動意味著較高的回報,因此投資者在比較 ETF 與同類基金時應考慮淨費用回報。基金的規模也很重要,因為與規模較小的同類基金相比,規模較大的 ETF 交易量更大,交易更頻繁。在歐洲,最大的 BTC ETF 是歷史最悠久的 Coinshares BTC Tracker Euro ETC,而較新的 BTCEetc BTC Exchange Traded Crypto ETC (BTCE) 資產迅速激增。

BTC 現貨 ETF

現貨比特幣 ETF 讓普通投資者能夠接觸 BTC 價格的變動,提供一種方式,讓用戶可以透過經紀帳戶受監管地投資 BTC。

BTC 現貨 ETF 的顯著特徵

比特幣現貨 ETF 和基於衍生性商品的比特幣 ETF 有所不同,不同支出在於它們的結構以及對 BTC 價格變化的暴露。現貨比特幣 ETF 直接持有 BTC,因此對投資者來說更直觀和透明。它們可以更透明,因為每份份額對應特定數量的 BTC。

而衍生性商品的ETF 則更不透明,因為它們的價值是間接來自期貨合約,可能受到超出比特幣現貨價格的市場因素的影響。

現貨 BTC ETF 購買特定數量的 BTC,這些 BTC 由託管人安全存放在數位錢包中,通常是隔離冷儲存。這些託管人發行份額,這些份額代表基金所持有的 BTC 數量,定價反映 BTC 的當前現貨價格,可以在傳統證券交易所交易。這使得零售投資者和交易這能夠購買和出售與 BTC 當前價值掛鉤的資產,而無需實際持有比特幣。

為了維持現貨ETF 的價格,授權參與者(AP)創建或贖回大區塊份額,透過套利機會獲利,即在ETF 價格高於或低於基礎資產價值時獲利。

BTC ETF 認可的簡短歷史

Cameron 和 Tyler Winklevoss 在 2013 年申請推出 Winklevoss Bitcoin Trust,一個追蹤數位資產價格的 BTC ETF。 SEC 在 2017 年拒絕了 Winklevoss 的嘗試,理由是對詐欺行為的擔憂。 2021 年 11 月,SEC 拒絕了現貨 BTC ETF 申請,類似於對 Winklevoss Bitcoin Trust 的裁決。

Ark Invest 和 21Shares 在 2023 年 4 月推出了最新一波 BTC ETF 的申請。 BlackRock 在去年 6 月宣布了推出比特幣 ETF 的計劃,管理超過 9 兆美元的資產。 Grayscale 在 2023 年 8 月對 SEC 的勝訴使美國現貨比特幣 ETF 的批准更加可能。

2024 年 1 月 10 日,美國證券交易委員會批准了 11 隻現貨 BTC ETF,為許多新投資者打開了加密貨幣的大門。如今,BTC ETF 是一個競爭激烈的市場,全球有 14 種基金可供選擇,與跨大西洋的投資者相比,歐洲投資者有更多的選擇。最便宜的 BTC ETF 是在加拿大上市的 CI Galaxy 比特幣 ETF (BTCG),年費為 40 bps。最貴的 ETF 收取 250 bps,相當於每投資 1,000 美元收取 25 美元。

BTC ETF 面臨的挑戰

比特幣 ETF 具有分散市場的潛力以及為投資者提供更穩定投資選擇的潛力,因此越來越受歡迎。然而,比特幣 ETF 可能面臨一些潛在的風險和挑戰。因此,加密 ETF 主要不是投資資產,而是實體資產,可能會出現波動,難以衡量其公允價值。

例如,Farside Investors的數據顯示,由Ark Invest 和21Shares 推出的BTC 現貨ETF ARKB 在4 月3 日出現了8,750 萬美元的淨流出,這是連續第二日出現淨流出。這表明投資者對該 ETF 的情緒發生了轉變,需要監測對市場的潛在影響。

現貨比特幣 ETF 由實體比特幣支持,允許投資者直接投資比特幣,而無需在加密貨幣交易所購買比特幣。如果數位幣的價值增加,投資的價值也會增加。但是,ETF 只限於在受監管證券交易所、在傳統市場時間內進行交易,而加密貨幣市場則不同,它是全天候交易的。

監管的不確定性和合規要求也是比特幣 ETF 提供者面臨的重大挑戰,因為它們必須確保投資者得到保護、確保市場的透明度,並防止市場操縱。

比特幣固有的波動性及其供應量集中在少數實體手中的情況引發了對潛在市場操縱的擔憂。 ETF 與基礎比特幣市場之間的套利可能導致市場扭曲。

引入比特幣 ETF 可能會影響比特幣的去中心化性質,這可能會被視為走向中心化。此外,透過比特幣 ETF 帶來更多機構投資者可能會改變市場動態,從而有可能改變人們對比特幣的使用和看法。

BTC ETF 對市場的影響

比特幣 ETF 對比特幣加密貨幣價格動態產生了重大影響,吸引了由於監管和安全問題而在先前猶豫不決的機構投資者。這種資本的湧入有助於實現市場的流動性和穩定性,並從長遠來看減少了波動性。

BTC ETF 的批准作為對比特幣作為合法投資資產的監管背書,增強了投資者信心,推動了對這種數位貨幣的需求。機構(由於具備策略性和長期性的投資)的參與有望抑制波動。

BTC ETF 的批准為機構資本打開了大門,標誌著加密貨幣轉向得到主流接受。市場最初經歷了複雜的反應,但分析師預測未來幾年比特幣 ETF 的資金流入將顯著增加。

機構投資帶來了大量淨流入,增加了加密貨幣的整體市場資本化,增強了流動性,使市場更能應對大宗交易或突發價格變動。

隨著市場的成熟,機構投資者採取更長期的投資方式,導致更穩定的價格和更少的波動性。它們對穩健、安全和合規平台的需求推動了加密貨幣市場基礎架構的改進。它們的參與也加速了明確的監管框架推動,使加密貨幣成為全球金融體系中更重要的一部分。

以太坊現貨 ETF 也獲得批准。接下來會怎樣?

以太坊 ETF 是追蹤 ETH 價格的投資工具,為傳統投資者和對數位資產感興趣的人提供了一種受監管且便捷的 ETH 市場參與方式。

SEC 於 1 月批准了 BTC ETF,引發了市場的猜測,認為以太坊 ETF 也能獲得類似待遇。 2024 年5 月23 日,美國證券交易委員會(SEC)批准了一項規則變更,允許交易所推出八隻現貨以太坊ETF,包括VanEck、Franklin、Grayscale、Fidelity、Bitwise、ARK Invest & 21Shares、BlackRock、 Invesco和Galaxy。

此舉旨在趕上歐洲加密貨幣生態系統的發展,在歐洲,加密貨幣透過結構性票據(如交易所交易票據,ETN)提供給投資者。 SEC 花了四個多月的時間來批准現貨 ETH ETF,可能是由於對質押存在不同的看法。

SEC 在嚴厲監管以太坊的立場上有所鬆動,在針對 Grayscale、阻止其將 Grayscale Bitcoin Trust 轉換為 ETF 的訴訟中失利後,他們想避免發生更多的法律糾紛。這一失敗軟化了 SEC 的立場,並帶來了第一個 BTC ETF 的批准。

區塊鏈公司 Consensys 也因 SEC 拒絕承認以太坊為商品而起訴 SEC。目前,Grayscale 在其 Grayscale Ethereum Trust(ETHE 0.84%) 中持有近 110 億美元的資產,正試圖將其轉換為現貨價格 ETF。

SEC 允許 ETH ETF 上市的決定拓寬了美國投資者的投資機會,也可能在其他監管機構對現貨數位貨幣產品作出決策時為其帶去訊號。

這些新的以太幣ETF 可能會吸引一些主流投資者和機構投資者的關注,但它們可能不會像今年早些時候的比特幣現貨價格ETF 一樣獲得如此大的發展勢頭。投資者應該注意費用問題,看看它們是否與以太幣的現貨價格相匹配,並意識到他們不能將自己持有的以太幣作為賭注。

最終總結

加密貨幣 ETF 市場近年來顯著成長,成為 90 億美元的產業。現貨比特幣 ETF 的資金流入直接影響比特幣價格,影響的方式是透過採用率的增加、市場驗證方式和交易活動來實現。它們吸引主流投資者,驗證 BTC 的合法性,創造更多交易途徑,並減少機構投資者透過信託和私人基金獲取 BTC 的溢價。

BTC 和 ETH ETF 具備市場多樣化、監管監督和便捷的加密貨幣市場准入。但是,投資者必須意識到波動性和市場情緒風險。要發揮這些 ETF 的潛力,採取平衡、知情的方法非常重要。

常見問題

投資 BTC ETF 有哪些風險?

主要風險包括比特幣的波動性、監管變化、ETF 價格追蹤中的費用差異以及由於內在費用和其他因素導致的市場操縱。

什麼是 BTC ETF?它如何運作?

BTC ETF 是一種投資基金,追蹤 BTC 在股票交易所的價格,讓投資者間接投資 BTC,而無需自行購買、儲存或保護它。

BTC ETF 的替代方案是什麼?

BTC 可以直接從交易所、ATM、期貨投資者或專門的平台購買,每種方式都有其自身的風險和好處。

BTC ETF 如何影響加密市場?

現貨 BTC ETF 提供了更好的流動性、穩定的價格和更容易獲得的價格信息,但與保護和交易加密貨幣相關的費用較高。