ما هو مدير الأموال؟

يعد الاستثمار عملية محفوفة بالمخاطر وتستغرق وقتًا طويلاً ويمكن أن يؤدي إما إلى تعزيز الاستقرار المالي أو يؤدي إلى ديون كبيرة إذا لم تتم إدارته بشكل صحيح. لتجنب خسائر كبيرة، لا بد من وجود خطة مالية مفصلة.

ومع ذلك، تطوير استراتيجية الاستثمار قد تتطلب بعض المساعدة. يقدم مديرو الأموال، من بين آخرين، المشورة الاستثمارية والتداول اليومي ومراقبة الأداء وخدمات التخطيط على المدى الطويل، مما يضمن إدارة محفظتك بشكل جيد وعدم تركها في ديون خطيرة.

ما هو مدير الأموال، وكيف تختاره؟ واصل القراءة لأن اختيار الخبير المناسب يمكن أن يؤثر بشكل كبير على وضعك المالي.

المحتوى الرئيسي

- مدير الأموال هو المسؤول عن التعامل مع الأصول المالية للأفراد أو المؤسسات.

- يستخدم مديرو المحافظ استراتيجيات مختلفة لتحقيق الأهداف المالية للعميل وتحمل المخاطر.

- يقدم مديرو الأموال خدماتهم مقابل نسبة مئوية أو رسوم على أساس العمولة.

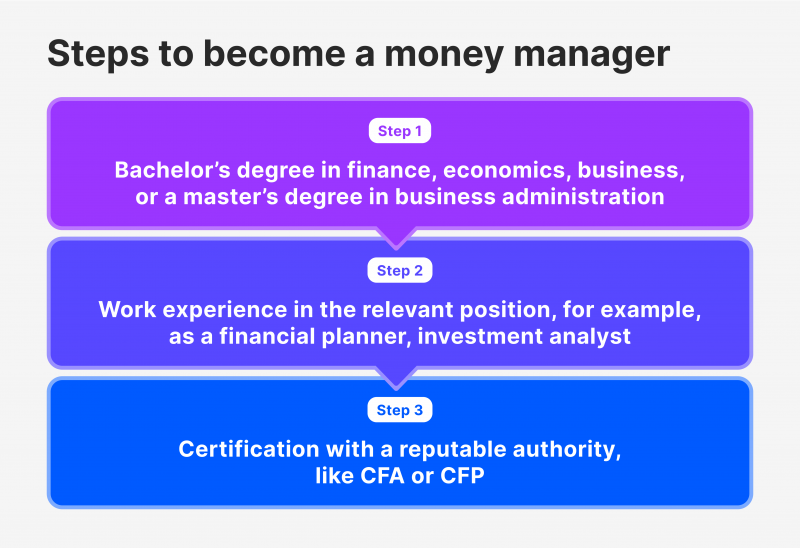

- لكي تصبح مديرًا ماليًا، يجب أن تحصل على درجة معينة من التعليم، بالإضافة إلى أن تكون لديك معرفة عميقة بالأسواق المالية والشهادات ذات الصلة.

ما هو مدير الأموال؟

مدير الأموال، أو مدير المحفظة أو الاستثمار، هو شخص أو كيان مسؤول عن إدارة الأصول المالية للأفراد أو المستثمرين المؤسسيين.

إنهم يساعدون العملاء في تحقيق الأهداف المالية عن طريق شراء وبيع الأوراق المالية، وتسوية المعاملات، وقياس الأداء، وتتبع النفقات، وإنشاء الميزانيات، وإدارة الضرائب، وتقديم التقارير إلى الجهات التنظيمية.

قد يكون لدى عملائهم أهداف مختلفة، مثل تأمين رأس المال، أو زيادة العوائد، أو البحث عن القيمة أو النمو في استثماراتهم.

يقدم مدير أموال في إحدى الشركات نصائح شخصية، ويدير المحافظ، وهي مسؤولة عن اختيار الاستثمارات مع وضع مصالح عملائها في الاعتبار. قد يكون لدى هؤلاء المديرين إمكانية الوصول إلى مناطق في أسواق رأس المال قد لا يمتلكها العملاء.

يتعامل مديرو الأموال مع المحافظ الاستثمارية لكل من الأفراد والمؤسسات ويمكن العثور عليهم في المؤسسات المالية التقليدية، أو صناديق التحوط، أو صناديق التقاعد، أو صناديق الأسهم الخاصة، أو صناديق الاستثمار المشتركة.

يستخدم مديرو الأموال خططًا مختلفة لإدارة المحافظ لتحقيق أهدافهم، اعتمادًا على نوع الصندوق أو أسلوب الإدارة. على سبيل المثال، تعمل الصناديق الضخمة، مثل مجلس استثمار خطة المعاشات التقاعدية الكندي، على تنويع فئات الأصول مثل الأسهم، والدخل الثابت، والعقارات، والبنية التحتية، والأسهم الخاصة.

أولئك الذين يركزون على زيادة العوائد قد يستثمرون في الأصول الأكثر خطورة. يتعاون مديرو الأموال الRetail مع العملاء لفهم أهدافهم ومخاطرهم، وإنشاء محفظة استثمارية. ومع إصدار البيانات الاقتصادية، يقوم مديرو الأموال بتعديل محافظهم الاستثمارية بما يتناسب مع أهدافهم ومصالح العملاء، حيث يتحملون مسؤولية ائتمانية.

مديرو الأموال هم محترفون حاصلون على شهادة CFA أو درجة علمية في المالية أو المحاسبة أو الاقتصاد أو الأعمال التجارية ويقومون بتحليل الأداء المالي واتخاذ قرارات أفضل. ويستخدمون مهاراتهم البحثية وخبراتهم وتجربتهم لتحقيق أقصى قدر من الفوائد للعملاء.

ومن بين مديري الأموال المشهورين وارن بافيت، وبنجامين جراهام، وبيتر لينش، والسير جون تمبلتون، في حين تشمل شركات إدارة الاستثمار الكبرى جولدمان ساكس، وبلاك روك، ويو إس بي، ومورجان ستانلي، ومجموعة فانجارد، وجي بي مورجان وشركاه.

أنواع مديري الأموال

يتمتع مديرو الأموال بخبرات وتخصصات متنوعة، مع بعض الأنواع الشائعة بما في ذلك ما يلي:

المستشارون الماليون

يقدم المستشارون الماليون إرشادات الخبراء بشأن المسائل المالية المختلفة، مما يساعد العملاء على إدارة شؤونهم المالية، واتخاذ قرارات مستنيرة، وتحقيق أهدافهم المالية.

مديرو صناديق الاستثمار المشتركة

يدير مديرو صناديق الاستثمار صناديق الاستثمار المشتركة، وهي أدوات استثمارية تجمع الأموال من مستثمرين متعددين للاستثمار في محفظة من الأسهم، السندات، أو الأصول الأخرى. ويقومون باختيار الأوراق المالية وإدارة المحفظة والتأكد من تحقيق الصندوق لأهدافه الاستثمارية.

مديري الأصول

يدير مديرو الأصول، الذين يعملون نيابة عن مؤسسات مثل صناديق التقاعد والأوقاف والمؤسسات، الاستثمارات لتحسين العائدات وإدارة المخاطر، باستخدام فئات الأصول المختلفة مثل الأسهم والدخل الثابت والاستثمارات البديلة.

مديري الأصول البديلة

مديرو الأصول البديلة هم محترفون يديرون الاستثمارات في فئات أصول مختلفة مثل العقارات والأسهم الخاصة وصناديق الاستثمار.

مديرو الأصول المؤسسية

يدير مديرو الأصول المؤسسية، الذين يعملون نيابة عن مؤسسات مثل صناديق التقاعد والأوقاف والمؤسسات، المحافظ الاستثمارية بالاعتماد على خبراتهم في الأسواق المالية لتحسين العائدات وإدارة المخاطر لتحقيق أهداف استثمارية طويلة الأجل.

مديرو الأصول الخاصة

يدير مديرو الثروات الخاصة الشؤون المالية للأفراد ذوي الثروات العالية، ويقدمون خدمات مثل إدارة الاستثمار، والتخطيط المالي، والتخطيط الضريبي، والتخطيط العقاري، وإدارة المخاطر.

مديري المحافظ

يقوم مديرو المحافظ بإدارة المحافظ الاستثمارية واتخاذ القرارات وتنفيذ الصفقات لتحقيق الأهداف الاستثمارية للعملاء. وهم يتعاونون مع العملاء لفهم أهدافهم وقدرتهم على تحمل المخاطر، وتطوير استراتيجيات استثمار مخصصة.

مديرو صناديق الاستثمار

يدير مديرو صناديق الاستثمار صناديق الاستثمار المشتركة، ETFs، وصناديق الاستثمار، واتخاذ قرارات الاستثمار نيابة عن المستثمرين وإدارة أصول الصندوق.

مديرو صناديق الاستثمار

مديرو صناديق التحوط يديرون الأدوات الاستثمارية التي تستخدم استراتيجيات مختلفة مثل الرافعة المالية والبيع على المكشوف لتحقيق عوائد عالية، وعادةً ما يتقاضون رسومًا على أساس الأداء.

ماذا يفعل مدير الأموال؟

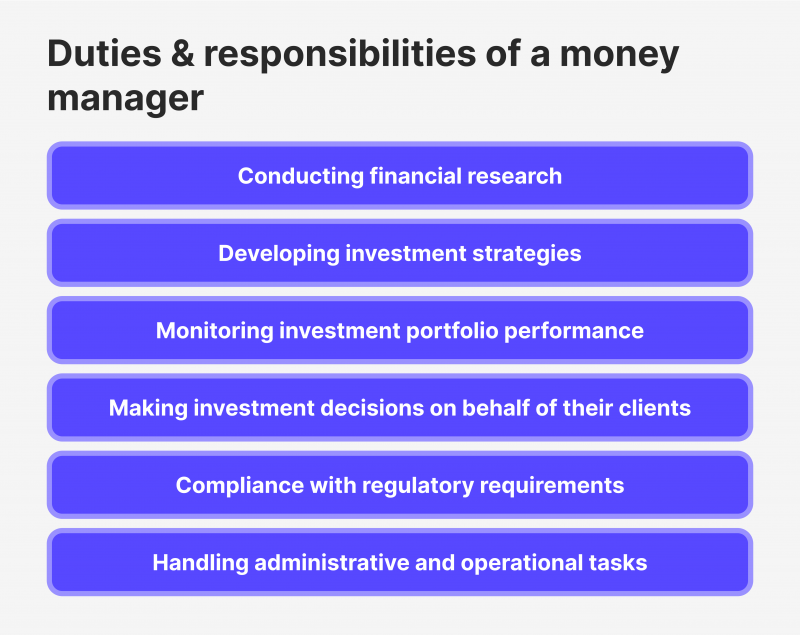

يتولى مديرو الأموال مسؤولية تطوير استراتيجيات الاستثمار التي تتوافق مع الأهداف المالية للعميل وقدرته على تحمل المخاطر، وتنفيذ هذه الاستراتيجيات وتعديلها بمرور الوقت مع تغير ظروف السوق.

كما يقومون أيضًا بإجراء الأبحاث لتحديد فرص الاستثمار وتقييم اتجاهات السوق والظروف الاقتصادية والعوامل الأخرى التي قد تؤثر على أداء الاستثمار.

يتخذ مديرو الأموال قرارات الاستثمار نيابة عن عملائهم، باستخدام تقنيات وأدوات متنوعة لتقييم الفرص وإدارة المخاطر. ويقومون بمراقبة أداء الاستثمار بانتظام وقد يقومون بتعديل محافظ العملاء لتحسين العائدات أو تخفيف المخاطر.

إنهم يعملون بشكل وثيق مع العملاء لفهم أهدافهم المالية، وتقديم تحديثات منتظمة للأداء، وتقديم المشورة بشأن التخطيط المالي والمسائل المالية الأخرى.

يجب على مديري المحافظ الالتزام باللوائح ومعايير الصناعة التي تحددها هيئة الأوراق المالية والبورصات (SEC) وهيئة تنظيم الصناعة المالية (FINRA). وقد يقومون أيضًا بإدارة المهام التشغيلية والإدارية المتعلقة بإدارة استثمارات العملاء، مثل الاحتفاظ بالسجلات ومعالجة المعاملات وإعداد التقارير.

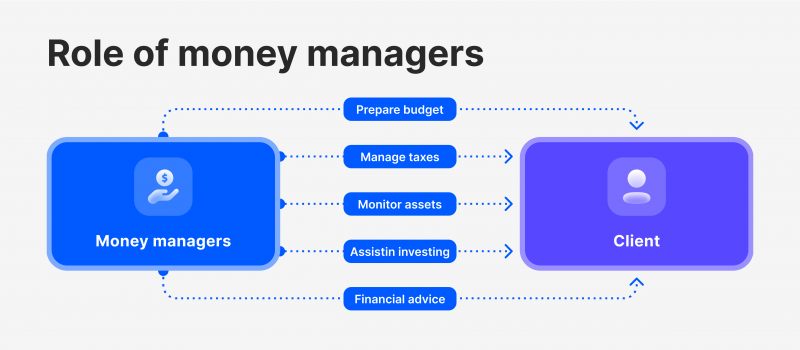

يقدم مديرو المساعدة المالية للعملاء خدمات متنوعة، بما في ذلك إعداد الميزانية والتخطيط الضريبي ومراقبة الأصول وإدارة المحافظ وتداول العملات. ويقومون بمراقبة نفقات الدخل، وتوفير المال، وتقييم المعاملات، وتقديم الضرائب.

كما أنها توفر خدمات مخصصة للعملاء، وتشرف على ممتلكاتهم، وتساعد المستثمرين في الحفاظ على محافظهم الاستثمارية وتنويعها. بالإضافة إلى ذلك، فإنها تساعد في تقييم التقلبات والمخاطر المرتبطة بالعملة الأجنبية.

كيف يحصل مديرو الأموال على رواتبهم؟

يقدم مديرو الأموال خدمات إدارة الأموال للعملاء مقابل رسوم، عادة كنسبة مئوية من قيمة الحساب، إما عن طريق إنشاء محفظة مخصصة أو الاحتفاظ بصندوق محدد. الأول أكثر شيوعًا في الخدمات المصرفية للأفراد، في حين أن الأخير أكثر شيوعًا في إدارة الأموال واسعة النطاق مثل صناديق الاستثمار المشتركة أو صناديق التحوط.

يمكن أن يختلف تعويض مديري الأموال، حيث يتقاضى البعض رسومًا لمرة واحدة أو دورية بينما يتقاضى آخرون رسومًا على أساس العمولة، مثل 20% من الأرباح.

الأمر الأكثر شيوعًا هو أن مديري الأموال يتقاضون رسومًا ثابتة ورسومًا متغيرة، مثل هيكل الرسوم 2 و20، والذي يجمع بين رسم ثابت بنسبة 2% وعمولة بنسبة 20%. قد يؤدي هذا الهيكل إلى زيادة الحوافز لزيادة عوائد المستثمرين وتقليل المخاطر الأخلاقية.

المستشار المالي مقابل مدير الأموال

يعتبر المستشارون الماليون ومديرو الأموال أدوارًا متكاملة، ولكن مع ذلك، هناك بعض الاختلافات بينهما.

يتفهم المستشارون الماليون، المعروفون أيضًا باسم مديري الثروات أو مستشاري الاستثمار، احتياجات العملاء المالية ويضعون خطط استثمار مفصلة لمساعدتهم على تحقيق أهدافهم.

يجب أن يفهم المستشار المالي الحياة المالية للعميل، بما في ذلك الاستثمارات والديون واحتياجات التدفق النقدي، بالإضافة إلى أهدافه. ويجب عليهم إنشاء خطة استثمار مفصلة، والتوصية باستراتيجيات إدارة الأموال، ومراجعة الخطة وتعديلها بانتظام للتأكد من أنها تناسب الخطة الفردية للعميل.

من ناحية أخرى، يركز مديرو الأموال على إدارة الاستراتيجيات في المحفظة، مما يضمن نجاح المحفظة. يجب على مديري الأموال تلبية التوقعات باستمرار، مثل إدارة المحافظ الاستثمارية المتوافقة مع الأهداف الاستثمارية، وإدارة المخاطر بشكل مناسب، وتجنب دوران المبيعات، والعمل بشفافية للحفاظ على سمعتهم.

لماذا تقوم بتعيين مدير أموال؟

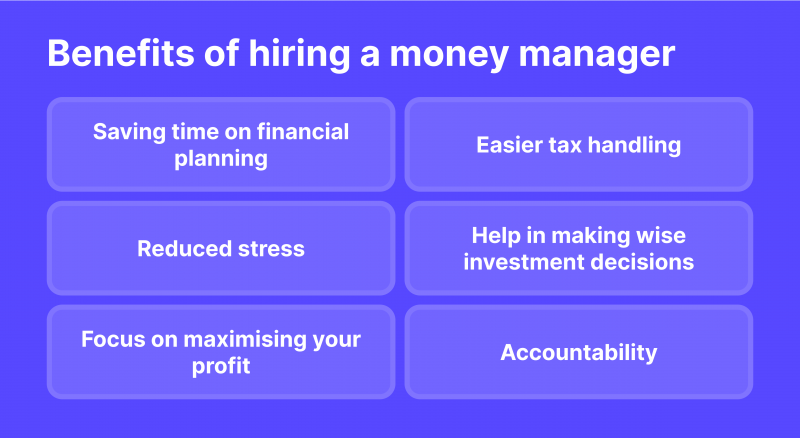

يعد مديرو الأموال مفيدين لغير المتخصصين في أسواق رأس المال والتمويل، حيث يمكنهم إدارة الأموال بفعالية وتوفير الشعور بالأمان للعملاء.

على الرغم من المخاطر المحتملة المرتبطة بالاستثمار في أسواق رأس المال، فإن المسؤولية الائتمانية لمديري الأموال تضمن أن الأموال في أيد أمينة، مما يوفر شعورًا بالأمان للعملاء.

يمكن أن تستغرق إدارة الأصول بنفسك وقتًا طويلاً، خاصة بالنسبة لأولئك الذين لديهم حسابات استثمار متعددة أو محفظة كبيرة. يتمتع مديرو الأموال بمزايا في خيارات الاستثمار نظرًا لتدريبهم وإمكانية الوصول إلى معلومات قيمة مثل البيانات التحليلية وتقارير الأبحاث والبيانات المالية وبرامج النمذجة.

يمكن لهؤلاء المحترفين اتخاذ قرارات مستنيرة غير متاحة للمستثمر العادي. يمكن لمديري الأموال مساعدة المستثمرين على فهم كيفية استخدام أموالهم بشكل فعال لتحقيق الأهداف المالية، وهو أمر مفيد بشكل خاص لأولئك المستثمرين الذين بدأوا للتو رحلتهم في مجال التمويل.

يمكن أن يكون تعيين مدير أموال شخصي أمرًا مناسبًا لعدة أسباب، مثل ما يلي:

1. توفير الوقت في التخطيط

يمكن للعملاء توفير الوقت والجهد من خلال إيصال أهدافهم الشخصية إلى مدير أموال الشركة، مما يسمح لهم بتخطيط شؤونهم المالية المستقبلية دون الاعتماد على النفقات القائمة على الدخل.

2. التعامل مع الضرائب بشكل أسهل

يساعد مديرو الأموال الأفراد في تقديم الضرائب، وهو أمر بالغ الأهمية بالنسبة للشركات لأنها تدفع ضرائب كبيرة.

3. المزايا التي تتفوق على الوسطاء

يفرض الوسطاء عمولات على الاستثمار على أساس العوائد، واتخاذ القرارات في مصلحتهم. ومن ناحية أخرى، يتقاضى مديرو الاستثمار رسومًا مستقلة عن العائدات لتحقيق أقصى قدر من مكاسب العملاء وتقديم خدمات أخرى.

4. المساعدة في قرارات الاستثمار

من خلال الأبحاث التي تعتمد على السوق، يقدم مديرو الاستثمار للعملاء أفضل خيارات الاستثمار مثل الأوراق المالية الحكومية، الأسهم، والعملات المشفرة، وتجنب أنشطة المضاربة.

كيفية اختيار مدير أموال موثوق به

لاختيار أفضل مدير أموال يومي، قم بإجراء بحث شامل يتكون من معرفة نوع المدير ودراسة الخيارات المقترحة وإجراء مقابلة تتضمن فهمًا شاملاً لكل خطوة واحتياجاتك المالية.

1. حدد نوع المدير

لاختيار مدير الأموال المناسب، قم بتقييم خطتك المالية ومحفظتك الاستثمارية. يمكن لمدير أموال يومي معتمد المساعدة في إعداد الميزانية الأساسية والتخطيط العقاري والاستثمار من أجل تخطيط أكثر قوة.

2. دراسة الخيارات المقترحة

لتقييم مديري الأموال، حدد أولاً احتياجاتك وتفضيلاتك. بعد إجراء فحص الخلفية، قم بمراجعة مؤهلاتهم التنظيمية وخبراتهم وشكاوى العملاء السابقة.

قم بتحليل أداء محفظتك الاستثمارية في السنوات الأخيرة وما إذا كانوا يديرون عادةً عملاء ذوي خلفيات مالية مماثلة. من المهم أن نفهم كيف يكسبون أموالهم، حيث لا يحصل جميع مديري الأموال على نسبة مئوية من محافظ عملائهم.

3. المقابلة

لاختيار مدير أموال، من الضروري التحدث مع بعض الخيارات المحتملة لفهم أسلوب التواصل وفلسفة الاستثمار وتحمل المخاطر والسلوك.

من المهم قياس مستوى التخصيص والخدمة لديهم، حيث قد تكون لديهم علاقات مختلفة بين العملاء والمدير. يتمتع مديرو الأموال بمستويات مختلفة من الاستقلالية في إدارة المحافظ الاستثمارية، لذا من الضروري التأكد من أنهم يعطون الأولوية لاحتياجاتك وتفضيلاتك.

كيف تصبح مدير أموال

لكي تصبح مستشارًا استثماريًا، يجب أن تستوفي معايير متعددة، بما في ذلك التعليم والتدريب والخبرة العملية.

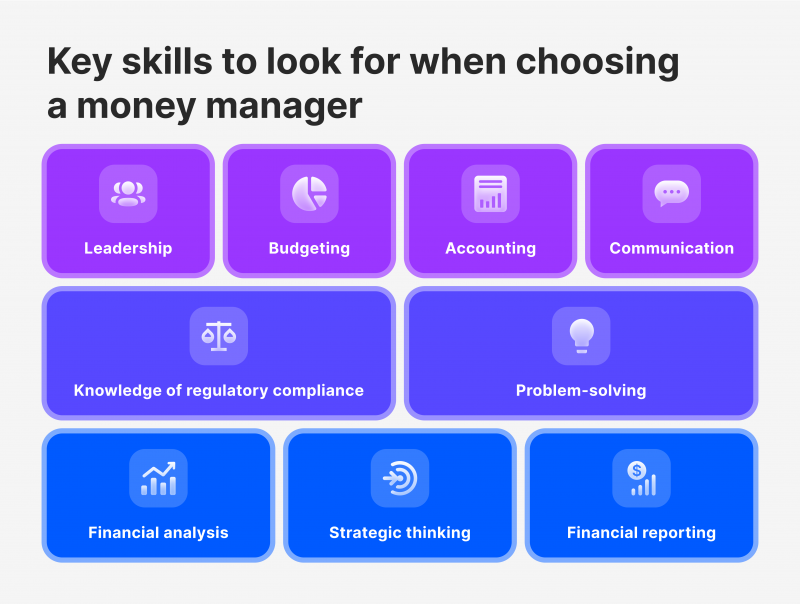

يتطلب مديرو المحافظ مهارات محاسبية لتحليل ومناقشة التقارير المالية مع المحاسبين والمديرين التنفيذيين. كما يحتاجون أيضًا إلى مهارات تقنية في مجال البيانات والتقنيات المالية مثل QuickBooks أو SAP أو Hyperion.

تمكنهم المهارات الكمية من مراجعة البيانات المالية للشركة والسوق لتحديد المخاطر والفرص. يضمن إعداد التقارير المالية الامتثال للوائح والقوانين الضريبية، ويقومون بإنشاء التقارير المالية ومراجعتها وتقديمها إلى المديرين التنفيذيين.

تتطلب المتطلبات والمسؤوليات المذكورة أعلاه معرفة عميقة وتعليمًا مناسبًا في هذا المجال. عادةً ما يحمل مديرو الأموال درجة البكالوريوس في المالية أو الاقتصاد أو الأعمال أو أي مجال ذي صلة، ويفضل بعض أصحاب العمل المرشحين الحاصلين على درجة الماجستير في إدارة الأعمال.

عادةً ما يتمتع المديرون الماليون الجيدون بسنوات من الخبرة في الأدوار المالية مثل محلل الاستثمار، أو المخطط المالي، أو مدير المحفظة، وقد يكون لديهم أيضًا خبرة ذات صلة في المحاسبة أو إدارة المخاطر.

تعد الشهادة جانبًا مهمًا آخر لكي تصبح مديرًا ماليًا جديرًا بالثقة. غالبًا ما يحمل مديرو الأموال اليومية المعتمدون شهادات احترافية مثل CFA أو CFP، مما يدل على الخبرة في التحليل المالي وإدارة الاستثمار والتخطيط المالي.

إلى جانب المعرفة المهنية والخبرة الواسعة، يجب أن يتمتع مديرو الاستثمار بمهارات شخصية جيدة. إنهم مسؤولون عن التواصل الواضح والتنظيم والقيادة والاهتمام بالتفاصيل في أدوارهم. ويجب عليهم تقديم البيانات المالية بوضوح، وتحليل كميات كبيرة من المعلومات، وقيادة الفرق الاستشارية، وضمان الامتثال القانوني من خلال تصحيح أخطاء التقارير والميزانية والتنبؤ. وقد يتقدمون أيضًا إلى أدوار القيادة التنفيذية.

يجب أن يظل مديرو الأموال على علم باتجاهات السوق والظروف الاقتصادية ولوائح الصناعة من خلال التعليم المستمر وفرص التطوير المهني مثل المؤتمرات والدورات التدريبية.

ملخص القول

قد يكون اختيار مدير الأموال أمرًا صعبًا بسبب الألقاب والخيارات العديدة المتاحة. مدير الأموال متخصص في إدارة المحافظ الاستثمارية ولديه واجب ائتماني تجاه العملاء.

يعد فهم ما هو مدير الأموال أمرًا بالغ الأهمية، خاصة بالنسبة للمبتدئين، نظرًا لأن اختيار مدير يمكن الاعتماد عليه قد يكون أمرًا صعبًا.

لكي تصبح مدير محفظة، يجب على الشخص استيفاء العديد من المعايير فيما يتعلق بالتعليم والشهادات، وتطوير مهارات شخصية جيدة، والبقاء دائمًا على اطلاع بظروف السوق واتجاهاته.

FAQ

هل يجب أن يكون لدى الجميع مدير أموال؟

هذا يعتمد. يمكن لمديري الأموال الإدارة بشكل مستقل إذا كان لدى شخص ما خلفية مالية، مثل مدرس مالي أو طالب، ولكن يمكن أن يكون مفيدًا لأولئك الذين لديهم وقت محدود أو يبحثون عن مشورة مهنية.

ما هي الالتزامات التي تقع على عاتقي كمدير استثمار؟

كمدير مالي، ستقوم بتحليل البيانات المالية، وجدولة البيانات، وتقرير النتائج، وتقييم اتجاهات السوق، والإشراف على الموظفين، وتطوير الميزانيات التنظيمية.

لماذا يجب علي تعيين مدير أموال؟

يمكن لمدير الأصول أن يساعدك في إدارة محفظتك بفعالية، مما يزيد من قيمتها إلى الحد الأقصى دون الضغط أو التقلبات العاطفية التي تأتي معها.

ما هو متوسط أرباح مديري الأموال؟

يقدم مديرو الأموال خدمات احترافية في المحاسبة، والإدارة المالية، والضرائب، والاستثمار، ويكسبون ما متوسطه 95,445 دولارًا، ويكسب بعض المديرين ذوي الخبرة ما يقرب من 200,000 دولار.

مقالات موصى بها

03.09.23

بالنقر على "اشترك"، فإنك توافق على سياسة الخصوصية. لن يتم الكشف عن المعلومات التي تقدمها أو مشاركتها مع الآخرين.