ما هو دفتر الأوامر وكيف يعمل؟

يتعامل كل مشارك في الأسواق المالية، من المتداولين المبتدئين إلى الخبراء المخضرمين، مع مجموعة من الأدوات والمنهجيات المعقدة. إحدى الأدوات التي لا غنى عنها هي دفتر الأوامر، وهو سجل إلكتروني لأوامر الشراء والبيع للأوراق المالية المحددة مرتبة حسب مستوى السعر. من خلال توضيح عمق السوق بالتفصيل، يوفر دفتر الأوامر للمتداولين رؤى قيمة، موجهة أنشطتهم وقراراتهم التجارية. في هذه المقالة، سنلقي نظرة أعمق على ما يعنيه وكيف يعمل.

فهم دفتر الأوامر

في العالم المعقد للأسواق المالية، يقف دفتر الأوامر ككتالوج شامل لاهتمامات الشراء والبيع للأوراق المالية المعينة، مما يلعب دورًا رئيسيًا في شفافية السوق وكفاءتها. ولكن ما يجعل دفتر الأوامر متميزًا حقًا هو قدرته على تصوير الصراع المستمر بين المشترين والبائعين في الوقت الحقيقي، مما يرسم صورة حية للعرض والطلب في السوق.

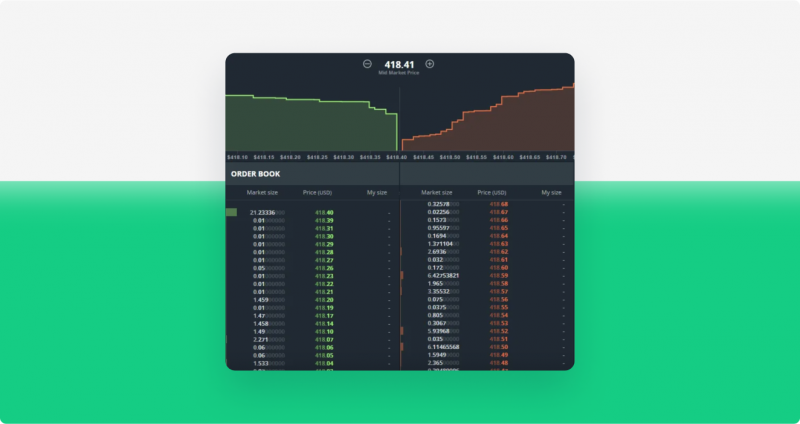

يعتبر دفتر الأوامر مثل مرآة تعكس قلب السوق. كل إدخال فيه يعرض سعر العرض (أعلى مبلغ يرغب المشتري في دفعه) وسعر الطلب (أدنى سعر يرغب البائع في قبوله) لكمية محددة من أداة مالية. يتم تحديث هذا النظام باستمرار مع تقديم المشاركين في السوق، أو تعديل، أو إلغاء أوامرهم، مما ينتج عنه مجموعة بيانات ديناميكية تعرض السرد المالي المستمر.

ما يبرز في دفتر الأوامر هو عملية مطابقة الأوامر، والتي تعد العمود الفقري لأي سوق. تتم هذه العملية بدافع الأولوية الزمنية السعرية، مما يعني أن الأوامر تُملأ بناءً على أعلى عرض وأدنى طلب، وعندما تتداخل هذه الأسعار، يحصل الأمر الذي تم تقديمه أولاً على الأولوية.

ومع ذلك، لا يمثل دفتر الأوامر الأرقام فقط. إنه يقدم قصة عن شعور السوق. يمكن أن توفر المستويات التي يرغب المشترون والبائعون في التداول عندها رؤى قيمة حول توقعاتهم وتصورهم للقيمة العادلة للأمان. على سبيل المثال، قد تشير أعداد كبيرة من أوامر الشراء عند مستوى سعري معين إلى دعم قوي للأمن، مما يشير إلى أن العديد من المشاركين في السوق يعتقدون أنه مقيم بأقل من قيمته في هذا السعر.

علاوة على ذلك، من خلال تقييم حجم الأوامر عبر نقاط سعرية مختلفة في دفتر الأوامر، يمكن للمتداولين قياس سيولة السوق والتقلبات المحتملة. على سبيل المثال، يشير دفتر الأوامر العميق، الذي يحتوي على عدد كبير من أوامر الشراء والبيع المنتشرة عبر مستويات سعرية مختلفة، عادةً إلى سوق سائل يمكنه استيعاب التداولات الكبيرة دون التأثير بشكل كبير على السعر. وعلى العكس، قد يشير دفتر الأوامر الضحل إلى سيولة أقل، مما قد يؤدي إلى تقلبات سعرية أكبر حيث يمكن أن تؤثر حتى التداولات الصغيرة على السعر.

في السياق العام، يعد دفتر الأوامر أداة مهمة لاكتشاف الأسعار. يظهر المكان الذي يتلاقى فيه المشترون والبائعون على السعر، مما يساهم في تكوين سعر السوق للأمان. السعر في أعلى دفتر الأوامر، حيث يتلاقى أعلى عرض وأدنى طلب، يعمل كسعر السوق الحالي.

أنواع الأوامر

هناك عدة أنواع من الأوامر التي يمكن للمتداولين وضعها في دفتر الأوامر، كل منها يخدم احتياجات واستراتيجيات محددة.

1. أوامر السوق: هذا توجيه يقدمه المتداولون لشراء أو بيع أمان بأفضل سعر متاح في السوق الحالي. تحصل أوامر السوق على الأولوية وعادة ما تُملأ بسرعة، لكن السعر النهائي المنفذ غير مضمون وقد يختلف، خاصة في الأسواق المتغيرة بسرعة. التركيز هنا على السرعة على السعر.

2. أوامر الحد: أمر الحد هو توجيه لشراء أو بيع أمان بسعر معين أو أفضل. على سبيل المثال، يمكن ضبط أمر حد الشراء عند سعر السوق الحالي أو أقل، ويمكن وضع أمر حد البيع عند سعر السوق الحالي أو أعلى. على عكس أوامر السوق، لا يتم ضمان ملء أوامر الحد ولكنها تعطي المتداول السيطرة على سعر التنفيذ.

3. أوامر الإيقاف: تُعرف أيضًا بأمر الإيقاف-الخسارة، وهو أمر لشراء أو بيع سهم بمجرد أن يصل السعر إلى نقطة انطلاق محددة، بهدف تقليل خسارة المستثمر المحتملة. يصبح هذا الأمر أمر سوق بمجرد أن يتم الوصول إلى سعر الإيقاف أو تجاوزه.

4. أنواع أوامر أخرى: هناك عدة أنواع أخرى من الأوامر المعقدة التي تخدم المتداولين ذوي الخبرة، مثل الكل أو لا شيء (AON)، ملء أو قتل (FOK)، والتنفيذ الفوري أو الإلغاء (IOC). تأتي هذه الأنواع من الأوامر بشروط خاصة وغالبًا ما تستخدم لإدارة المخاطر والمكافآت في التداول.

كيف تعمل دفاتر الأوامر

في جوهرها، تعمل دفاتر الأوامر كعمود فقري تشغيلي لأي سوق مالي، حيث تسهل المعاملات وتعزز شفافية السوق. إليك استكشاف متعمق لكيفية عمل هذه الدفاتر، مما يبقي السوق حيًا ويسهل التبادل المستمر للأوراق المالية.

جوهر مطابقة الأوامر

تتمثل الوظيفة الرئيسية لدفتر الأوامر في مطابقة الأوامر، وهي عملية موجهة بواسطة مجموعة من الخوارزميات المعقدة. كما يوحي الاسم، تتضمن مطابقة الأوامر إقران أمر شراء بأمر بيع مقابل. إذا تصورت دفتر الأوامر كأرجوحة، فإنه يحاول الحفاظ على التوازن بين المشترين والبائعين. يتم مطابقة أمر بيع السوق مع أعلى أمر شراء متاح أو “أفضل عرض”، ويتم تلبية أمر شراء السوق بأدنى أمر بيع متاح أو “أفضل طلب”.

لتوضيح ذلك، لنفترض أن متداولًا يضع أمر سوق لبيع 100 سهم من شركة A. يقوم خوارزم دفتر الأوامر بفحص الكتاب بحثًا عن أعلى أمر شراء يمكنه تلبية هذا الطلب. لنفترض أن أفضل عرض في تلك اللحظة هو لـ 50 سهم بسعر 50 دولار لكل سهم. ستنفذ الخوارزم هذه الجزء من أمر البيع بسعر 50 دولار للسهم الواحد. إذا كان العرض الأفضل التالي هو لـ 75 سهم بسعر 49 دولار، فستبيع الخوارزم الأسهم المتبقية البالغ عددها 50 سهم بسعر 49 دولار للسهم الواحد. تضمن هذه العملية الديناميكية ملء أوامر السوق بأفضل سعر ممكن في أي وقت معين.

العمق والفارق – وجهان لعملة واحدة

مؤشران رئيسيان لحالة الأمان في دفتر الأوامر هما عمقه—حجم أوامر الشراء والبيع المفتوحة—والفارق بين أعلى عرض وأدنى طلب. يعمل هذان العنصران معًا لتقديم لمحة عن سيولة الأمان وشعور السوق.

على سبيل المثال، يشير الفارق الضيق (فرق صغير بين أسعار العرض والطلب) المصحوب بعمق كبير عند هذه المستويات عادةً إلى سوق سائل مع منافسة صحية بين المتداولين، مما يقلل من تكلفة التداول. من ناحية أخرى، قد يشير الفارق الواسع المصحوب بعمق منخفض إلى سيولة أقل وتقلبات أعلى، مما يؤدي إلى تكاليف تداول أعلى محتملة.

قاعدة الأولوية السعرية الزمنية

قاعدة أساسية توجه عمل دفاتر الأوامر هي قاعدة الأولوية السعرية الزمنية. تعني هذه القاعدة أن الأمر بأعلى عرض (للمشترين) أو أدنى طلب (للبائعين) يتم تنفيذه أولاً. إذا كانت هناك أوامر بنفس السعر، فإن الأمر الذي تم وضعه في وقت سابق يحصل على الأولوية.

هذه القاعدة ضرورية للحفاظ على اللعب النزيه في السوق، حيث تضمن أن كل مشارك في السوق، بغض النظر عن حجمه أو قوته التجارية، يلتزم بنفس مجموعة القواعد. تحافظ على السوق ديمقراطية، وتمنع الممارسات التلاعبية المحتملة، وتساعد في الحفاظ على سلامة السوق.

الطبيعة اللحظية لدفاتر الأوامر

تعمل دفاتر الأوامر في الوقتالفعلي، حيث تتحدث باستمرار لتعكس الحالة الحالية للسوق. هذه الطبيعة الديناميكية أساسية لدورها في السوق، حيث تضمن أن المتداولين لديهم وصول إلى أحدث المعلومات. تتيح البيانات المتدفقة من دفتر الأوامر للمشاركين البقاء على دراية بالاتجاهات والشعور في السوق.

فهم تعقيدات كيفية عمل دفاتر الأوامر يمكّن المتداولين من استخدامها بشكل أكثر فعالية. يوفر رؤى في ديناميات السوق المتغيرة باستمرار ويوفر إطارًا لتوقع تحركات الأسعار المحتملة ووضع الاستراتيجيات وفقًا لذلك.

قراءة وتحليل دفتر الأوامر

لفك شفرة الثروة من المعلومات الموجودة داخل دفتر الأوامر بشكل فعال، يحتاج المرء إلى فهم شامل لديناميات السوق، تشريح دفتر الأوامر، وعين دقيقة للتفاصيل.

فهم أحجام العرض والطلب

إلى جانب أفضل أسعار العرض والطلب، من المهم فحص حجم الأوامر عند هذه النقاط السعرية. يمكن أن تعمل الأحجام الكبيرة عند أفضل أسعار العرض أو الطلب كدعم ومقاومة مؤقتة، مما يشير إلى نقطة تحول محتملة أو استمرار الاتجاه السعري الحالي.

تحديد مجموعات الأوامر

البحث عن مجموعات الأوامر عند مستويات سعرية معينة يمكن أن يكون مفيدًا. غالبًا ما تعمل هذه المجموعات كمستويات نفسية للدعم أو المقاومة. على سبيل المثال، قد تشير مجموعة كبيرة من أوامر الشراء المحددة إلى أن عددًا كبيرًا من المتداولين يعتقدون أن الأصل هو شراء جيد عند ذلك السعر، مما يوفر مستوى دعم محتمل.

مراقبة تحركات الأسعار

يجب على المتداولين مراقبة كيفية تحرك الأسعار عبر المستويات المختلفة في دفتر الأوامر. على سبيل المثال، إذا تم اجتياح المستويات السعرية بسرعة على جانب البيع، فقد يشير ذلك إلى ضغط شراء قوي، مما يشير إلى اتجاه صعودي محتمل.

تحليل الفجوات السعرية

يمكن أن توفر الفجوات أو القفزات الكبيرة في دفتر الأوامر معلومات حاسمة أيضًا. قد تعني الفجوة على جانب البيع أن هناك مقاومة أقل لحركة السعر الصعودية، مما يمكن أن يكون إشارة صعودية. وعلى العكس، قد تعني الفجوة على جانب الشراء دعمًا أقل، مما يشير إلى زخم هبوطي محتمل.

فحص حجم الأوامر

يمكن أن يكون حجم الأوامر الفردية أيضًا ذا دلالة. غالبًا ما تأتي الأوامر الكبيرة من المتداولين المؤسسيين ويمكن أن تؤثر بشكل كبير على السعر. إذا تم ملء طلب كبير، فقد يؤدي ذلك إلى زيادة حجم التداول وإلى تغيرات كبيرة في السعر.

التعرف على أنماط التخفي

التخفي، حيث يقوم المتداول بوضع طلب كبير دون نية تنفيذه، يمكن أن يضلل المشاركين في السوق. ملاحظة هذه الأنماط يمكن أن تساعد المتداولين في تجنب اتخاذ قرارات بناءً على تحركات السوق الاصطناعية. يتطلب ذلك مراقبة دقيقة لتدفق الأوامر، مثل ظهور واختفاء طلب كبير باستمرار، مما قد يشير إلى احتمال وجود تخفي.

بينما قد يبدو أن هناك كمية كبيرة من المعلومات لمعالجتها، يستخدم المتداولون غالبًا أدوات البرمجيات والأنظمة الآلية لمراقبة وتحليل بيانات دفتر الأوامر في الوقت الفعلي. يمكن لهذه التقنيات أن تقوم بتصفية وتسليط الضوء على المعلومات الهامة، مما يجعل من الأسهل اكتشاف الاتجاهات، وقياس شعور السوق، واتخاذ قرارات تجارية مستنيرة.

ومع ذلك، تجدر الإشارة إلى أن الاعتماد فقط على تحليل دفتر الأوامر قد لا يوفر صورة كاملة عن السوق. غالبًا ما يستخدم هذا التحليل بالاقتران مع أدوات ومنهجيات أخرى، مثل التحليل الفني والتحليل الأساسي، لبناء استراتيجية تداول أكثر شمولاً.

دور دفاتر الأوامر في الأسواق المختلفة

تخدم دفاتر الأوامر وظيفة حيوية في عدة أسواق مالية:

سوق الأسهم: في هذا المجال، يوفر دفتر الأوامر لمحة فورية عن الأنشطة التجارية للأوراق المالية الفردية، مما يساعد في تحديد نقاط الدخول والخروج الاستراتيجية. يمكن أن تساعد هذه التمثيلات البصرية للعرض والطلب المتداولين في اتخاذ قرارات استراتيجية حول متى وبأي سعر يتاجرون.

سوق الفوركس: في تداول الفوركس، يمثل دفتر الأوامر عمق السوق لأزواج العملات المختلفة. يوفر بيانات في الوقت الفعلي عن العرض والطلب على العملات المختلفة، وهي معلومات حاسمة للمتداولين الذين يتعاملون في سوق الفوركس السائل.

سوق العملات المشفرة: بالنسبة لبورصات العملات المشفرة، تعرض دفاتر الأوامر اهتمام المشترين والبائعين بالأصول الرقمية المختلفة. نظرًا للطبيعة المتقلبة للعملات المشفرة، يمكن أن يكون فهم دفتر الأوامر أمرًا حاسمًا للمتداولين.

الخاتمة

يعتبر دفتر الأوامر حجر الزاوية في التداول والاستثمار الحديث، حيث يوفر معلومات أساسية في الوقت الفعلي حول عمق السوق ومجموعة أوامر الشراء والبيع عند مستويات السعر المختلفة. فهم كيفية تفسير واستخدام بيانات دفتر الأوامر يمكن أن يمنح المتداولين ميزة كبيرة في التنقل في السوق. ومع ذلك، مثل أي أداة، يجب على المستخدمين أن يكونوا على دراية بالتحديات المحتملة التي يمكن أن تنشأ، خاصة من التداول عالي التردد والتداول الخوارزمي. مع استمرار تطور التكنولوجيا وإعادة تشكيل الأسواق المالية، ستتطور ديناميكيات دفتر الأوامر بالتأكيد، مما يبرز الحاجة إلى التعلم المستمر والتكيف.

بالنقر على "اشترك"، فإنك توافق على سياسة الخصوصية. لن يتم الكشف عن المعلومات التي تقدمها أو مشاركتها مع الآخرين.