شرح الفرق بين أسعار الصرف ال Fixed و Floating

يعتمد المستثمرون والتجار وحتى اقتصادات الدول بأكملها بشكل كبير على اتجاه صرف العملات، مما يجعل أسعار تحويل العملات مؤشرات مهمة لجميع المعنيين. وفي هذا المقال سنتعرف على أسعار الصرف وأنواعها.

المحتوى الرئيسي

- سعر الصرف هو السعر النسبي لعملة بلد ما مقارنة بعملة بلد آخر.

- يعتمد سعر الصرف الذي يقوم بالتصحيح الذاتي على مستويات العرض/الطلب.

- تحدد السلطة النقدية مسار التحويل الثابت.

- وكثيراً ما تجمع حكومات البلدان عناصر من كلا النوعين في سياساتها النقدية.

ماذا تعني أسعار الصرف؟

العملة هي الوحدة النقدية الرسمية للدولة. سعر الصرف هو سعر عملة دولة ما معبرًا عنه بعملة دولة أخرى.

يمكن تحديد سعر تحويل العملة إما بموجب القانون (أي الذي تحدده الدولة) أو يتم تشكيله فقط تحت تأثير حالة السوق، اعتمادًا على الطلب على العملة وتوفيرها لسوق العملات.

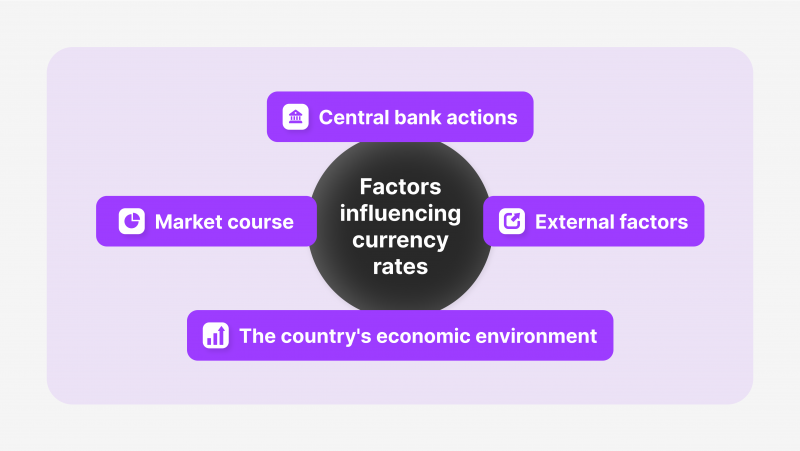

يمكن أن يتأثر مسار تبادل العملات بعدة جوانب، من بينها ما يلي:

- إجراءات البنوك المركزية – يستطيع البنك المركزي التحكم في مسار صرف العملة الوطنية بطريقة أو بأخرى. يمكن المنظم إجراء تدخلات في العملة وإجراء عمليات المعاملات المختلفة مع احتياطياتها والأوراق المالية الحكومية، أو تغيير سعر الفائدة.

- الدورة التدريبية في السوق – تعتمد القيمة التجارية للعملة على مدى رغبة الأشخاص في استخدامها ومقدار توفرها.

- البيئة الاقتصادية في البلاد – يعكس سعر الصرف حالة الاقتصاد الوطني، وديناميكيات الإنتاج، وحجم الصادرات والواردات من السلع، وتدفقات رأس المال الداخلة والخارجة، وحجم الاستثمار، والعوامل الاجتماعية والاقتصادية، وما إلى ذلك.

- العوامل الخارجية – يمكن أن يتأثر سعر الصرف بشكل كبير (سلبيًا عادةً) بصدمات الاقتصاد الكلي، مثل الأزمات الاقتصادية والسياسية، أو الكوارث الطبيعية واسعة النطاق، أو التوترات الجيوسياسية (الحروب والعقوبات).

يوجد نوعان من معدلات التحويل: Fixed و Floating. دعونا نناقشها بمزيد من التفصيل.

ما هو سعر الصرف الثابت؟

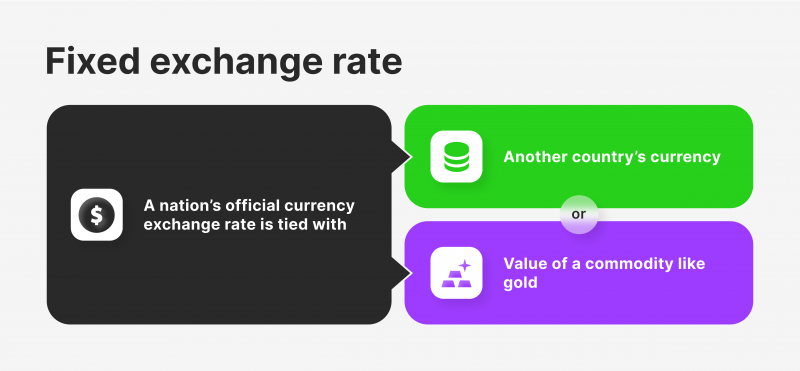

السعر الثابت هو أحد أنواع معدل التحويل. تحدد السلطات المالية المركزية سعرًا ثابتًا لقيمة العملات الرئيسية مثل الدولار الأمريكي أو الجنيه الإسترليني أو اليورو. وهذا يعني أن المتداولين الذين يتاجرون غالبًا مع دولة ذات سعر صرف ثابت سيحصلون دائمًا على نفس السعر والقيمة مقابل أموالهم.

هذا النوع من سعر الصرف هو المفضل لدى الدول التي تسعى إلى الحصول على عملة مستقرة وتمويل تجاري يمكن التنبؤ به. ولكن هذا يعني أن قيمة عملتهم مرتبطة بالعملة المرتبطة بها وتتقلب معها.

لتقليل الاعتماد على عملة ثابتة واحدة، قامت بعض البنوك المركزية بنشر هذه المخاطر عن طريق ربط عملتها الوطنية بعملات متعددة بنسب مختلفة، على سبيل المثال، 60% للدولار الأمريكي، و30% لليورو، و10%. إلى الجنيه البريطاني. وهذا يجعل عملتهم الوطنية أقل عرضة لمخاطر التغييرات في أي عملة أخرى ثابتة عليها.

تحدد الحكومات عادةً أسعارًا مربوطة للحفاظ على استقرار العملة وضمان معاملات مالية متسقة ويمكن التنبؤ بها.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

يمكن لهيئة حكومية أو بنك مركزي تحديد سعر ثابت، أو يمكن أن يعتمد على أسعار الذهب.

يتم تحديد أسعار الصرف المربوطة من قبل البنوك المركزية أو الحكومات. هدفهم هو الحفاظ على استقرار قيمة العملة. ويستخدمون آلية سعر الصرف لضبط هذا الربط، مما يساعد على تطبيع التجارة والسيطرة على التضخم، مما يضمن بقاء ربط العملة ثابتًا.

الإيجابيات والسلبيات

كما هو الحال مع معدل التحويل المرن، فإن المعدل الثابت له مزايا وعيوب.

ومن بين الإيجابيات ما يلي:

- لا توجد تقلبات في الأسعار – يحافظ السعر الثابت على القوة الشرائية ويزيل فرص المراجحة من خلال الحفاظ على ثبات العملة على الرغم من تقلبات السوق، مما يضمن ثبات العملة.

- استقرار التضخم – يمنع معدل التحويل الثابت التضخم عن طريق ربط عملة وطنية بعملة أخرى، مما يجعل السلع والخدمات ميسورة التكلفة ويخلق اقتصادًا مستقرًا.

- يشجع الاستثمار – يعمل نظام سعر الصرف المربوط على تعزيز الاستثمار عن طريق ضمان الاستقرار، ومنع التغييرات في الأصول أو الدخل، وتعزيز التجارة بين الدول عن طريق تسهيل التحويل السهل للأموال إلى العملة المرغوبة، وبالتالي زيادة الاستثمار والنمو في كليهما. بلدان.

إليك قائمة ببعض العيوب:

- الصيانة العالية – يجب على البنك المركزي مراقبة السوق باستمرار والتدخل لمنع حدوث تغييرات اقتصادية كبيرة، حيث أن الإدارة غير السليمة يمكن أن تؤدي إلى تكاليف كبيرة وأزمات اقتصادية.

- حرية أقل للتصحيحات – إذا كانت البنوك المركزية راغبة في تعديل أسعار الفائدة وتعزيز الاقتصاد، فقد لا تفعل ذلك على النحو الصحيح بسبب الافتقار إلى الحرية للقيام بذلك.

- التعقيد – يفقد السعر المربوط ميزات إعادة التوازن والتصحيح التلقائي للسعر العائم، مما يجعله أكثر تعقيدًا.

- متطلبات الاحتياطيات الكبيرة – إذا كانت العملة تحت الضغط وتتطلب الدعم، فإنها تتطلب احتياطيات كبيرة.

ما هو سعر الصرف العائم؟

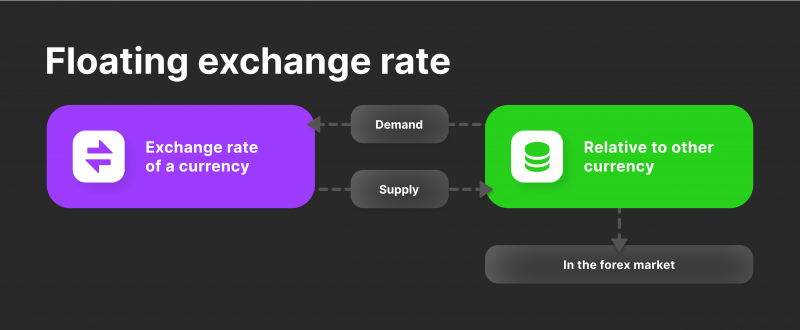

تتمثل خاصية سعر الصرف العائم (الذي يطلق عليه أحيانًا سعر الصرف المرن أو ذاتي التصحيح) في أنه يتم تعديله وفقًا لـ تغيرات سعر الشراء/سعر الطلب.

فهل تتغير أسعار الصرف يوميا في هذه الحالة؟ إذا أراد العديد من الأشخاص شراء عملة ما أو لم يكن هناك الكثير منها متاحًا، فإن هذه العملة المحددة تصبح أكثر قيمة من غيرها. عندما تتغير مؤشرات السوق، فإن سعر العملة يتم تحويل التغييرات أيضا.

ببساطة، إذا لم يكن هناك طلب كبير على عملة معينة، فإن قيمتها تنخفض، مما يؤدي إلى ارتفاع أسعار السلع المستوردة من بلدان أخرى. ومع ذلك، إذا أراد العديد من الأشخاص شراء عملة ما، فإن قيمتها ترتفع.

إن تنفيذ نظام مرن في بلد ما يقلل من تدخل السلطة المركزية في تصحيح سعر الصرف، مما يعني أنها يجب أن تصحح نفسها بنفسها.

يمكن لعوامل مثل التضخم، أو تقلبات أسعار الفائدة، أو الاستثمارات الخارجية أن تؤثر على الطلب والعرض.

عندما تحصل دولة ما على الكثير من الأموال من المستثمرين الأجانب، ترتفع قيمة عملتها لأن المزيد من الناس يرغبون في شرائها. هذه الجوانب لها تأثير كبير على قيمة التبادل وتسبب تغييرات في دورات التصحيح الذاتي.

الإيجابيات والسلبيات

ترتبط المزايا والعيوب بسعر صرف floating .

وهذه بعض المزايا:

- تداول قابل للتكيف – يمكن تداول العملات المرنة بشكل مستقل في الأسواق دون سلطة نقدية أو إدارة حكومية. وهذا يسمح بتداول أكثر مرونة دون مراقبة وقيود صارمة.

- كفاءة السوق – تسمح دورة التبادل المرنة باستثمارات أكثر مرونة بين البلدان. وهذا يزيد من جاذبية البلاد للمستثمرين، مما يؤدي إلى تعزيز اقتصاد البلاد والإنتاج المحلي.

- متطلبات أقل للأموال المحجوزة – يسمح السعر المرن للسلطات المالية المركزية أو البنوك باستخدام الأموال الاحتياطية دون الحاجة إلى الاحتفاظ بها لموازنة مسار الصرف. وبدلا من ذلك، يمكن استخدام هذه الاحتياطيات لتحفيز التنمية الاقتصادية من خلال شراء السلع الرأسمالية.

- التحوط ضد التضخم – تتجنب الدول التي تتمتع بأسعار صرف مرنة مشكلة تضخم الواردات التي يمكن أن تنشأ نتيجة لفائض ميزان المدفوعات أو ارتفاع تكاليف الاستيراد.

- ميزان المدفوعات (BoP) – تعمل أسعار الصرف ذاتية التصحيح على استقرار BoP حيث تم تحرير الموارد والتدفق النقدي بفضل نقص التنظيم.

ومع ذلك، هناك أيضًا بعض عيوب الfloating rates:

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

- مخاطر التقلبات – تتميز العملات ذاتية التصحيح بالتقلب الشديد بسبب عدم استقرارها وعدم القدرة على التنبؤ بها. يمكن أن تنخفض قيمتها خلال يوم تداول واحد وتتأثر بشدة بظروف السوق التي لا يمكن التنبؤ بها، بما في ذلك تقلبات العرض والطلب.

- عدم القدرة على حل المشكلات الاقتصادية – قد لا يحل معدل التصحيح الذاتي المخاوف الاقتصادية لبلد ما مثل ارتفاع معدلات البطالة وارتفاع التضخم وانخفاض الأسعار GDP إذا انخفضت قيمة العملة، مما يؤدي إلى زيادة التضخم والطلب على السلع.

- التنمية الاقتصادية المحدودة – يمكن أن يؤدي غياب الرقابة الصارمة على أسعار الفائدة إلى إعاقة النمو الاقتصادي والتعافي. يمكن أن يسبب انخفاض قيمة العملة، خاصة أثناء ارتفاع التضخم، مشكلات مثل صعوبات التصدير والاستيراد، خاصة في البلدان ذات الاقتصادات الضعيفة.

- تدفق الاستثمار إلى الخارج – قد تؤدي التقلبات في المسار إلى منع الشركات الأجنبية من الاستثمار في اقتصاد البلاد.

أي سعر أفضل؟

يعتمد اختيار سعر فائدة عائم أو مرتبط على الوضع المالي للبلد.

يمكن اعتبار معدل التصحيح الذاتي بمثابة فائدة مالية عندما يكون الاقتصاد والسياسة المالية قويين وسليمين. ومع ذلك، فإن ضعف معنويات السوق قد يؤدي إلى انخفاض قيمة العملة.

لا يوجد فائز في هذه المسابقة، حيث أن أيًا منهما ليس أفضل من الآخر. عادةً ما تختار الدولة نوع السعر الذي يناسبها، مما يؤدي غالبًا إلى نموذج مختلط يستخدم عناصر من كلا الطريقتين.

يقترح صندوق النقد الدولي أن دورة الصرف العائمة تشير إلى النضج المالي للبلد. ومع ذلك، تختار بعض البلدان نهج التعويم الموجه، مما يسمح للهيئة الحاكمة بالمشاركة في تعديل سعر الفائدة إذا انخفض السعر بدرجة منخفضة للغاية أو ارتفع بشكل كبير للغاية.

ملخص الحديث

يتحرك المسار العائم للبورصة فيما يتعلق بمستويات الطلب والعطاء، بينما تقوم هيئة مالية أو حكومية بتحديد المستوى الثابت. وتختار الدولة سعر الصرف بناء على نظامها الاقتصادي ومزايا كل نوع. ومع ذلك، نادراً ما تختار البلدان نوع سعر واحد. وغالبًا ما يقومون بدمج عناصر أحد أنواع exchange course في النوع الآخر، وبالتالي الاستفادة من كلا النهجين.

آخر الأخبار