ما هو حساب التاجر؟ كيف تحصل عليه؟

امتلاك تقنيات الفوترة الحديثة أمر ضروري للشركات من جميع الأحجام والصناعات. وهنا تلعب حسابات التجار دورًا رائدًا. إنها الجسر بين عملك والمؤسسات المالية التي تتعامل مع معاملات بطاقات الائتمان والخصم والتحويلات الإلكترونية الأخرى. تعتبر هذه الحسابات ضرورية لأي شركة تسعى لمعالجة المدفوعات الإلكترونية، سواء في المتاجر أو عبر الإنترنت. تلعب حسابات التجار دورًا محوريًا في التجارة الحديثة من خلال تسهيل المعاملات بين بنوك العملاء والشركات.

النقاط الرئيسية

- يعمل حساب التاجر كوسيط بين شركتك والبنوك، مما يتيح لك قبول بطاقات الائتمان والخصم والمدفوعات الإلكترونية الأخرى.

- فهم رسوم حساب التاجر وأنواعه وكيفية اختيار مزود الخدمة يمكّنك من اتخاذ قرارات مستنيرة.

- سواء كنت شركة صغيرة أو تاجرًا عالي المخاطر، هناك حل لقبول المدفوعات بشكل آمن وفعال.

- حسابات التجار المشفرة مفيدة في المعاملات الدولية، حيث توفر رسومًا أقل وأوقات معالجة أسرع مقارنة بالطرق التقليدية.

فهم حسابات التجار

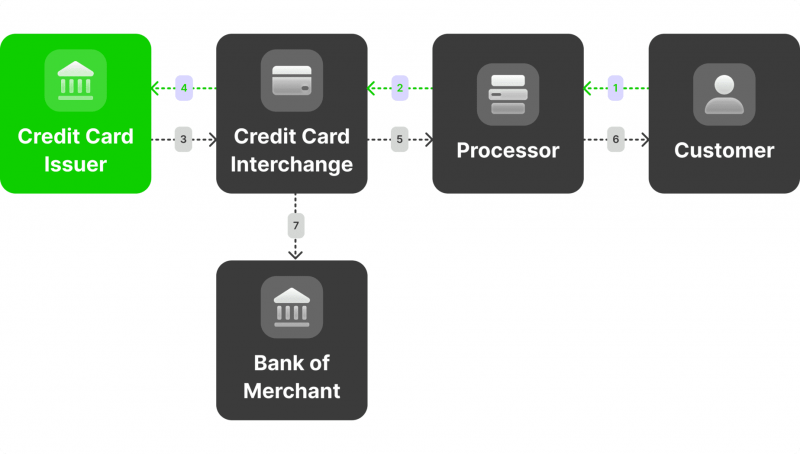

تعد حسابات التجار وسطاء بين الشركة وبنك العميل ومعالج الدفع. وهي ضرورية للشركات التي ترغب في تقديم خيارات دفع مرنة لعملائها، مما يعزز تجربة التسوق العامة وربما يزيد من المبيعات.

عندما يدفع العميل باستخدام بطاقة ائتمان أو خصم، يتم إيداع الأموال في حساب التاجر قبل تحويلها إلى حساب الشركة البنكي. هذه العملية تضمن صحة المعاملة وتوافر الأموال وإجراء الفحوصات الأمنية اللازمة.

بالإضافة إلى معالجة المدفوعات الأساسية، يمكن أن تتضمن خدمات حساب التاجر ميزات إضافية متعددة. قد تشمل هذه اكتشاف الاحتيال ومنعه، وإدارة استرداد المبالغ، والتقارير التفصيلية والتحليلات. يقدم مزودو حسابات التجار دعمًا قويًا لمساعدة الشركات على التغلب على تعقيدات معالجة المدفوعات.

البنك المستحوذ، الذي يسمى أحيانًا “المستحوذ”، هو مؤسسة لديها ترخيص من شبكات البطاقات لمعالجة المعاملات. يمكن للتاجر معالجة معاملات بطاقات الائتمان والخصم عن طريق توقيع عقد مع البنك المستحوذ.

أنواع حسابات التجار

هناك عدة أنواع من حسابات التجار. فيما يلي الأنواع المعروفة:

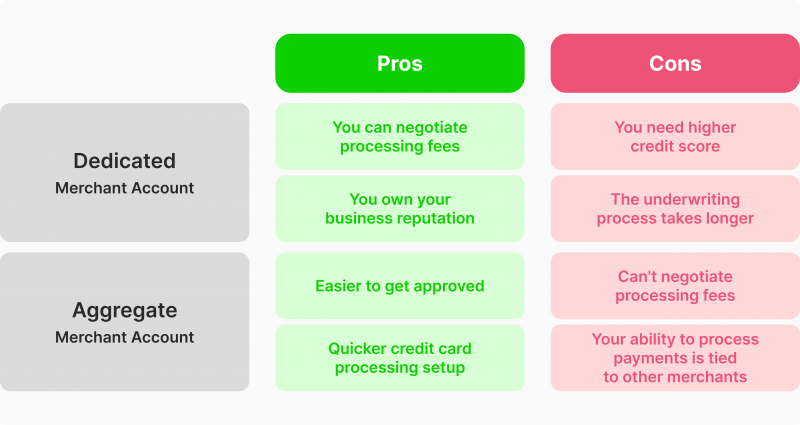

حساب تاجر مخصص

حساب التاجر المخصص مخصص لشركة واحدة، ويوفر خدمات مخصصة. يقدم رسوم معالجة منخفضة، ولكنه يتطلب مراجعة تاريخ الائتمان وقد يتضمن رسومًا شهرية أعلى. هذا النوع مثالي للشركات المستقرة ذات حجم مبيعات مستمر.

حساب تاجر مجمع

يجمع حساب التاجر المجمع بين عدة شركات تحت حساب واحد. من السهل الحصول عليه ولكنه يأتي مع رسوم معاملات أعلى. هذا النوع مثالي للشركات الناشئة، والشركات ذات الحجم المنخفض، وتلك التي تعمل في صناعات عالية المخاطر.

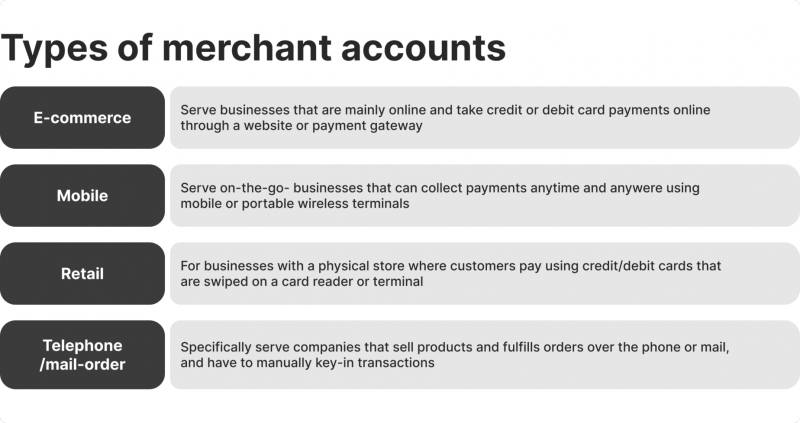

حسابات التجار للبيع بالتجزئة

تُستخدم حسابات التجار للبيع بالتجزئة بشكل أساسي في المتاجر التقليدية حيث تتم المعاملات شخصيًا. يتضمن عادة نظام نقاط البيع حيث يقوم العملاء بتمرير بطاقاتهم أو إدخالها. هذا النوع يأتي عادة برسوم معاملات أقل نظرًا لانخفاض خطر الاحتيال في المعاملات المباشرة.

حسابات التجار للتجارة الإلكترونية

تم تصميم حسابات التجار للتجارة الإلكترونية للشركات التي تقبل المدفوعات عبر الإنترنت من خلال مواقعها الإلكترونية. يتضمن التكامل مع بوابات الدفع لمعالجة المعاملات عبر الإنترنت بأمان. علاوة على ذلك، يتطلب الأمر تدابير أمنية قوية مثل شهادات SSL والامتثال لمعايير PCI لحماية بيانات العملاء.

حسابات التجار للطلبات عبر البريد أو الهاتف (MOTO)

تُستخدم حسابات التجار للطلبات عبر البريد أو الهاتف من قبل الشركات التي تعالج المدفوعات عبر البريد أو الهاتف. هذا النوع من المعاملات التي تتم بدون تواجد البطاقة (CNP) يأتي مع مخاطر أعلى نظرًا لعدم وجود البطاقة الفعلية، مما يؤدي غالبًا إلى رسوم معاملات أعلى. ومع ذلك، يجب أن نذكر أن عمليات التحقق المحسّنة، مثل نظام التحقق من العنوان (AVS)، تقلل من مخاطر الاحتيال.

حسابات التجار عالية المخاطر

تُستخدم حسابات التجار عالية المخاطر من قبل الشركات التي تعمل في صناعات تعتبر عالية المخاطر من قبل البنوك ومعالجي الدفع، مثل السفر، والألعاب، أو الترفيه للبالغين. يأتي هذا النوع مع رسوم معاملات وحسابات مرتفعة نظرًا لزيادة مخاطر استرداد المبالغ والاحتيال. غالبًا ما يتطلب حلول حسابات التجار المتخصصة التي تلبي احتياجات الصناعات عالية المخاطر وتوفر حلولًا مخصصة. تم تصميم حسابات التجار عالية المخاطر لاستيعاب هذه الصناعات، مما يضمن قدرتها على معالجة المدفوعات على الرغم من المخاطر المتزايدة.

حسابات التجار الدولية

بالنسبة للشركات التي تسعى للتوسع عالميًا، تعتبر حسابات التجار الدولية ضرورية. تم تصميم هذه الحسابات للتعامل مع المعاملات بعملات متعددة، مما يسهل على الشركات قبول المدفوعات من العملاء في جميع أنحاء العالم. غالبًا ما تأتي حسابات التجار الدولية مع أدوات متقدمة لمنع الاحتيال ودعم متعدد العملات.

حسابات التجار للعملات المشفرة

مع تزايد شعبية العملات المشفرة، تستكشف العديد من الشركات حسابات التجار للعملات المشفرة. تتيح هذه الحسابات للشركات قبول المدفوعات بالعملات المشفرة مثل البيتكوين والإيثيريوم وغيرها. غالبًا ما تتكامل مع بوابات الدفع للعملات المشفرة، والتي تقوم بتحويل المدفوعات المشفرة إلى عملات نقدية أو إيداعها مباشرة في محفظة عملات مشفرة، وفقًا لتفضيلات الشركة.

يمكن أن تكون حسابات التجار للعملات المشفرة مفيدة بشكل خاص في المعاملات الدولية، حيث توفر رسومًا أقل وأوقات معالجة أسرع مقارنة بالطرق التقليدية. من خلال قبول العملات المشفرة، يمكن للشركات جذب العملاء الذين يفضلون استخدام العملات الرقمية في معاملاتهم. هذا مفيد بشكل خاص للوصول إلى العملاء المهتمين بالتكنولوجيا والعملاء الدوليين الذين قد يجدون طرق الدفع التقليدية مرهقة.

جزء من حسابات التاجر للعملات المشفرة هو حسابات التاجر لبيتكوين التي تتعامل بشكل خاص مع معاملات بيتكوين. يمكن أن تساعد هذه الحسابات الشركات في الاستفادة من السوق المتنامية لمستخدمي بيتكوين وتوفير طريقة آمنة وفعالة لمعالجة مدفوعات بيتكوين. يمكن معالجة المدفوعات المشفرة بسرعة، غالبًا في غضون دقائق، مقارنةً بأنظمة البنوك التقليدية التي قد تستغرق عدة أيام. يمكن أن تحسن هذه السرعة التدفق النقدي وتقلل من أوقات الانتظار لتحويل الأموال.

فهم هذه الأنواع المختلفة من حسابات التجار يساعد الشركات في اختيار الحساب الذي يناسب احتياجاتها التشغيلية وتفضيلات الدفع للعملاء. يعد اختيار حساب التاجر الصحيح أمرًا بالغ الأهمية لتحسين كفاءة المعاملات، وتقليل التكاليف، وضمان معالجة المدفوعات بشكل آمن.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

كيف تعمل حسابات التجار؟

تبدأ العملية ببحث الشركات ومقارنة مزودي حسابات التجار المختلفين للعثور على الأفضل الذي يناسب احتياجاتها. بمجرد اختيار مزود، يجب على الشركة تقديم طلب. يتضمن هذا الطلب عادةً معلومات مفصلة عن الشركة، مثل تاريخها المالي، وحجم المعاملات المتوقعة، والمستندات الداعمة مثل كشوف الحسابات البنكية، والإقرارات الضريبية، ورخص الأعمال.

بمجرد تقديم الطلب، يقوم المزود بعملية اكتتاب لتقييم المخاطر المرتبطة بالشركة. يتضمن ذلك تقييم الجدارة الائتمانية للشركة، واستقرارها المالي، وطبيعة منتجاتها أو خدماتها. يتم النظر في عوامل مثل الصناعة التي تعمل بها الشركة، ومتوسط حجم المعاملات، وتاريخ استرداد المبالغ أثناء هذا التقييم. إذا كانت الشركة تفي بمعايير المزود، يتم الموافقة على حساب التاجر. يمكن أن تستغرق عملية الموافقة هذه من بضعة أيام إلى بضعة أسابيع، اعتمادًا على تعقيد العمل وشمولية تقييم المزود.

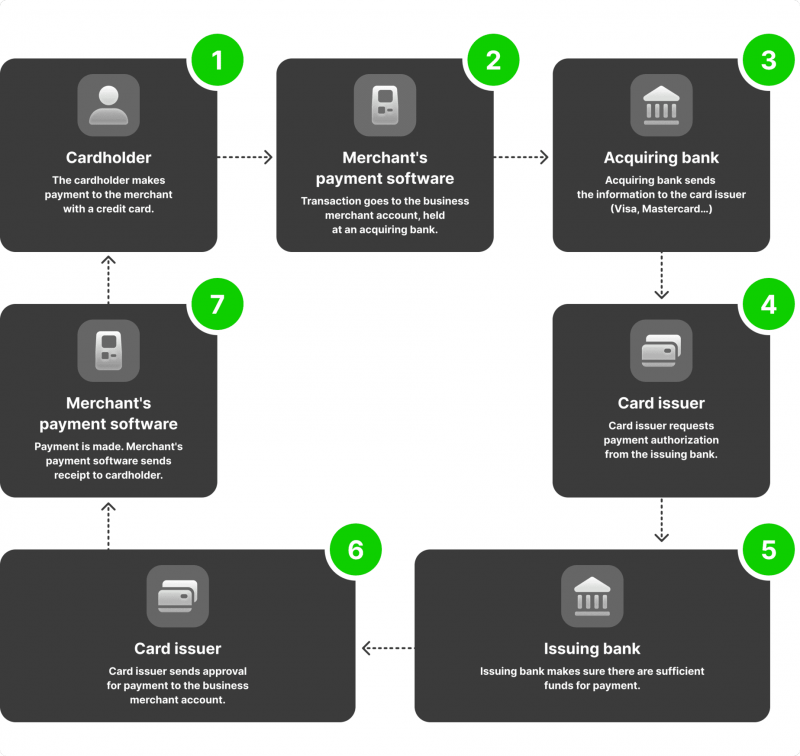

بعد الموافقة، يصبح حساب التاجر جاهزًا لتسهيل المعاملات. عندما يقوم العميل بشراء باستخدام بطاقة ائتمان أو خصم، يتم إرسال معلومات الدفع إلى معالج الدفع عبر بوابة دفع آمنة. يقوم معالج الدفع بعد ذلك بالاتصال ببنك العميل للتحقق من توافر الأموال وصحة المعاملة. إذا تمت الموافقة على المعاملة، يتم تحويل الأموال من بنك العميل إلى حساب التاجر. عادة ما تحدث هذه العملية في غضون ثوانٍ، مما يسمح بإجراء معاملات سريعة وفعالة.

بمجرد إيداع الأموال في حساب التاجر، عادة ما يتم الاحتفاظ بها لفترة قصيرة قبل تحويلها إلى الحساب البنكي الرئيسي للشركة. تسمح هذه الفترة المؤقتة للمزود بضمان صحة المعاملة ومعالجة أي مشكلات محتملة، مثل استرداد المبالغ أو النزاعات. خلال هذه العملية، يضمن مزود حساب التاجر أيضًا الامتثال لمعايير الأمان، مثل الامتثال لمعايير PCI، لحماية بيانات العملاء الحساسة وتقليل مخاطر الاحتيال.

بشكل عام، تلعب حسابات التجار دورًا حيويًا في التجارة الحديثة من خلال تمكين الشركات من قبول طرق دفع متعددة، وإدارة التدفق النقدي بكفاءة، وتوفير تجربة دفع سلسة للعملاء.

فوائد استخدام حساب التاجر

يوفر امتلاك حساب تاجر عدة فوائد:

زيادة المبيعات

أحد الفوائد الرئيسية لامتلاك حساب تاجر هو إمكانية زيادة المبيعات. من خلال قبول طرق دفع متعددة، بما في ذلك بطاقات الائتمان والخصم، يمكن للشركات تلبية احتياجات قاعدة عملاء أوسع. يفضل العديد من العملاء الراحة والأمان في استخدام البطاقات بدلاً من النقد، والقدرة على استيعاب هذا التفضيل يمكن أن يؤدي إلى زيادة حجم المبيعات وزيادة الإيرادات.

تحسين راحة العملاء

تحسن حسابات التجار بشكل كبير راحة العملاء. مع القدرة على معالجة معاملات بطاقات الائتمان والخصم، يمكن للشركات تقديم تجربة دفع سريعة وسلسة. هذا أمر مهم بشكل خاص للشركات الإلكترونية حيث يتوقع العملاء عمليات دفع سلسة وفعالة. يمكن أن تؤدي راحة خيارات الدفع المتعددة أيضًا إلى تحسين رضا العملاء وولائهم.

تحسين إدارة التدفق النقدي

تسهل حسابات التجار إدارة التدفق النقدي بشكل أفضل من خلال ضمان الوصول السريع إلى الأموال. بدلاً من الانتظار لتسوية الشيكات أو التعامل مع الودائع النقدية، تتلقى الشركات مدفوعات إلكترونية تتم معالجتها وإيداعها في حساباتها بسرعة. يساعد هذا الكفاءة في تحويل الأموال الشركات على الحفاظ على تدفق نقدي مستقر، وهو أمر ضروري لتغطية النفقات التشغيلية والاستثمار في فرص النمو.

معاملات آمنة

توفر حسابات التجار طبقة من الأمان للشركات والعملاء على حد سواء. يقوم مقدمو الخدمات بتنفيذ تدابير أمان قوية، مثل التشفير والترميز، لحماية المعلومات الحساسة أثناء المعاملات. بالإضافة إلى ذلك، يضمن الامتثال لمعيار أمان بيانات صناعة بطاقات الدفع (PCI DSS) أن الشركات تلتزم بالمعايير الصناعية لحماية البيانات. يقلل ذلك من مخاطر الاحتيال وتسريب البيانات، مما يوفر راحة البال للطرفين.

سجلات معاملات مفصلة

ميزة أخرى لاستخدام حساب التاجر هي الوصول إلى سجلات معاملات مفصلة. توفر هذه السجلات رؤى قيمة حول أنماط المبيعات وتفضيلات العملاء والأداء العام للشركة. يمكن للشركات اتخاذ قرارات مستنيرة بشأن إدارة المخزون واستراتيجيات التسويق وتحسين خدمة العملاء من خلال تحليل بيانات المعاملات. كما تسهل السجلات المفصلة عملية المحاسبة وإعداد التقارير المالية، مما يجعل تتبع الإيرادات وإدارة المالية أسهل.

ميزة تنافسية

يمكن أن يوفر امتلاك حساب تاجر ميزة تنافسية في السوق. الشركات التي تقدم خيارات دفع متنوعة هي أكثر عرضة لجذب والاحتفاظ بالعملاء مقارنة بتلك التي تقبل النقد فقط. في بيئة الأعمال التنافسية، يمكن أن يميز استيعاب تفضيلات العملاء وتقديم تجربة دفع سلسة شركة عن منافسيها ويعزز النمو.

الوصول العالمي

بالنسبة للشركات التي تسعى للتوسع دوليًا، يعتبر حساب التاجر أمرًا أساسيًا. فهو يمكّن من قبول العملات وطرق الدفع المختلفة، مما يسهل المعاملات عبر الحدود. تفتح هذه القدرة أسواقًا جديدة وشرائح عملاء جديدة، مما يوفر فرصًا للنمو العالمي والتنويع.

باختصار، توفر حسابات التجار العديد من الفوائد التي يمكن أن تعزز المبيعات وتحسن راحة العملاء وتبسط إدارة المالية. من خلال تقديم حلول معالجة مدفوعات آمنة وفعالة ومتعددة الاستخدامات، تعتبر حسابات التجار أداة قيمة للشركات التي تسعى للنجاح في سوق اليوم الديناميكية.

رسوم حساب التاجر

عند إعداد وصيانة حساب التاجر، يجب أن تكون الشركات على دراية بمختلف الرسوم المرتبطة بهذه الحسابات. فهم هذه الرسوم أمر بالغ الأهمية لإدارة التكاليف واختيار المزود المناسب. تشمل الرسوم الشائعة لحسابات التجار:

رسوم الإعداد

رسوم الإعداد هي رسوم تدفعها الشركات مرة واحدة لإنشاء حسابات التجار الخاصة بها. تغطي هذه الرسوم تكاليف الإعداد الأولي ودمج أنظمة معالجة الدفع. في حين قد يقوم بعض المزودين بإلغاء رسوم الإعداد كجزء من العروض الترويجية، قد يفرض البعض الآخر رسومًا تصل إلى عدة مئات من الدولارات، اعتمادًا على تعقيد الإعداد.

رسوم المعاملات

تفرض رسوم المعاملات على كل عملية معالجة وتتألف عادة من نسبة مئوية من مبلغ المعاملة بالإضافة إلى رسوم ثابتة. على سبيل المثال، قد تكون بنية الرسوم 2.9% + 0.30 دولار لكل معاملة. يمكن أن تختلف هذه الرسوم بناءً على عوامل مثل نوع البطاقة المستخدمة (ائتمان مقابل خصم)، وطريقة المعاملة (شخصيًا مقابل عبر الإنترنت)، والصناعة التي تعمل بها الشركة. رسوم المعاملات هي من بين أكبر التكاليف للشركات التي لديها حجم مبيعات كبير.

الرسوم الشهرية

الرسوم الشهرية هي رسوم متكررة تدفعها الشركات للحفاظ على حساباتها التجارية. يمكن أن تغطي هذه الرسوم خدمات متعددة، بما في ذلك صيانة الحساب، دعم العملاء، والوصول إلى أدوات معالجة الدفع. يمكن أن تتراوح الرسوم الشهرية من 10 دولارات إلى 50 دولارًا أو أكثر، اعتمادًا على المزود ومستوى الخدمة المقدمة.

رسوم الحد الأدنى الشهري

يفرض بعض المزودين حدًا أدنى للرسوم الشهرية، لضمان أن تحقق الشركة مبلغًا معينًا من رسوم المعاملات الشهرية. إذا كانت رسوم معاملات الشركة أقل من هذا الحد الأدنى، يفرض المزود الفرق لتلبية المتطلبات الدنيا. يشجع هذا الهيكل الرسومي الشركات على الحفاظ على حجم معاملات مستمر.

رسوم استرداد المبالغ

تفرض رسوم استرداد المبالغ عندما يعترض العميل على معاملة، مما يؤدي إلى استرداد المبلغ. تغطي هذه الرسوم التكاليف الإدارية لإدارة عملية استرداد المبالغ. يمكن أن تتراوح رسوم استرداد المبالغ من 20 دولارًا إلى 50 دولارًا لكل حادثة، ويمكن أن تؤثر استردادات المبالغ المتكررة بشكل كبير على ربحية الشركة وسمعتها.

رسوم الامتثال لمعايير PCI

لضمان أمان بيانات حاملي البطاقات، يجب على الشركات الامتثال لمعيار أمان بيانات صناعة بطاقات الدفع (PCI DSS). تغطي رسوم الامتثال لمعايير PCI تكاليف الحفاظ على الامتثال، مثل التقييمات الأمنية المنتظمة والتحديثات. يمكن أن تكون هذه الرسوم شهرية أو سنوية وتتراوح عادةً من 50 دولارًا إلى 200 دولار سنويًا.

رسوم بوابة الدفع

بالنسبة للشركات التي تعمل عبر الإنترنت، تفرض رسوم بوابة الدفع لاستخدام البوابة التي تعالج المعاملات عبر الإنترنت. تكون هذه الرسوم عادةً مزيجًا من رسوم شهرية ثابتة ورسوم لكل معاملة. تتراوح رسوم بوابة الدفع من 10 دولارات إلى 50 دولارًا شهريًا، مع رسوم إضافية لكل معاملة مماثلة لرسوم المعاملات القياسية.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

رسوم كشوف الحسابات

يفرض بعض المزودين رسوم كشوف الحسابات على إنشاء وتوصيل كشوف الحسابات الشهرية. تغطي هذه الرسوم التكاليف الإدارية لتجميع بيانات المعاملات وتقديم تقارير مفصلة للشركة. تتراوح رسوم كشوف الحسابات عادةً حوالي 5 إلى 10 دولارات شهريًا.

رسوم إنهاء مبكر

إذا قررت شركة إغلاق حساب التاجر الخاص بها قبل نهاية فترة العقد، قد تتحمل رسوم إنهاء مبكر. تهدف هذه الرسوم إلى تعويض المزود عن فقدان الإيرادات المتوقعة ويمكن أن تتراوح على نطاق واسع، من 100 دولار إلى عدة مئات من الدولارات. يجب على الشركات مراجعة شروط العقد بعناية لفهم التكاليف المحتملة للإنهاء المبكر.

من الضروري مقارنة هياكل الرسوم المختلفة لمزودي الحسابات التجارية للعثور على الخيار الأكثر فعالية من حيث التكلفة لعملك. يقدم بعض المزودين نماذج تسعير شفافة، في حين قد يكون لدى البعض الآخر رسوم مخفية أو هياكل رسوم معقدة.

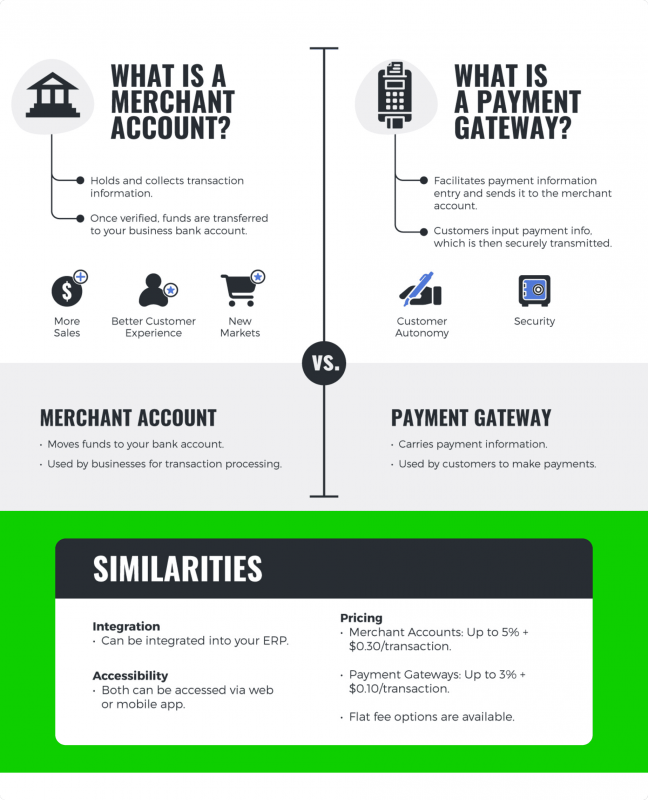

حساب التاجر مقابل بوابة الدفع

عند ترتيب قبول المدفوعات عبر الإنترنت، من الضروري التمييز بين حساب التاجر وبوابة الدفع، حيث كلاهما جزء لا يتجزأ من نظام معالجة الدفع ولكنهما يخدمان أغراض مختلفة. في حين أن حساب التاجر ضروري لمعالجة المدفوعات، فإن بوابة الدفع هي التكنولوجيا التي تسهل نقل بيانات الدفع بين العميل والتاجر والبنك. في الأساس، بوابة الدفع هي المكافئ الرقمي لجهاز نقاط البيع، مما يتيح المعاملات عبر الإنترنت.

تكامل بوابة الدفع مع حساب التاجر أمر حيوي للشركات عبر الإنترنت. يضمن هذا التكامل نقل بيانات الدفع ومعالجتها بأمان، مما يقلل من مخاطر الاحتيال والأخطاء. يقدم العديد من مزودي حسابات التجار خدمات مجمعة تشمل كلا من الحساب والبوابة، مما يبسط عملية الإعداد.

اختيار المزود المناسب

يعد اختيار مزود حساب التاجر أمرًا بالغ الأهمية لأي شركة. تختلف المزودين من حيث الرسوم والخدمات والدعم. تشمل الاعتبارات الرئيسية رسوم المعاملات، الرسوم الشهرية، خدمة العملاء، وقدرات التكامل مع أنظمة العمل الحالية. غالبًا ما تقدم أفضل المزودين خدمات حسابات التجار الشاملة، بما في ذلك بوابات الدفع وأدوات منع الاحتيال.

تعد خدمة العملاء الممتازة جانبًا حيويًا لأي مزود حساب تاجر. يجب على الشركات البحث عن مزودين يقدمون دعمًا على مدار الساعة، وأوقات استجابة سريعة، وموظفين ذوي معرفة.

عند اختيار مزود حساب تاجر للعملات المشفرة، يجب على الشركات النظر في عدة عوامل:

- تأكد من أن المزود يدعم العملات المشفرة التي تريد قبولها.

- قارن الرسوم المرتبطة بمعالجة معاملات العملات المشفرة وتحويلها إلى عملات نقدية.

- قم بتقييم التدابير الأمنية التي يوفرها المزود للحماية من الاحتيال والتهديدات السيبرانية.

الخلاصة

تعد حسابات التجار أمرًا ضروريًا للشركات التي تسعى لقبول مدفوعات بطاقات الائتمان والخصم. يمكن للشركات اتخاذ قرارات مستنيرة تدعم احتياجات معالجة المدفوعات الخاصة بها من خلال فهم الأنواع المختلفة من حسابات التجار والرسوم المرتبطة بها وأهمية اختيار المزود الصحيح. سواء كنت مالكًا لشركة صغيرة أو تعمل في صناعة عالية المخاطر، فإن العثور على الحل المناسب لحساب التاجر أمر حيوي لنجاحك وأدائك المالي.

الأسئلة الشائعة

ما هو أفضل حساب تاجر للشركات الصغيرة؟

عادةً ما يقدم أفضل حساب تاجر لأصحاب الأعمال الصغيرة أسعارًا تنافسية ورسومًا قليلة ودعمًا ممتازًا للعملاء. بالإضافة إلى ذلك، غالبًا ما تتضمن هذه الحسابات ميزات مثل معالجة الدفع عبر الهاتف المحمول والتكامل مع منصات التجارة الإلكترونية الشهيرة.

كيف يعمل حساب التاجر لتبادل العملات المشفرة؟

إذا اختار التاجر تلقي الدفع بعملة مشفرة، يقوم مزود بوابة الدفع بتحويل الأموال إلى محفظتهم مباشرةً، بعد خصم الرسوم. بالنسبة للتسويات بالعملات النقدية، يقوم معالج الدفع المشفر بتحويل العملة المشفرة وإرسال الأموال النقدية إلى حساب البنك التجاري بعد خصم رسومهم.

هل تحتاج الشركة إلى حساب تاجر؟

تعتبر حسابات التجار ضرورية للمتاجر، المطاعم، الأعمال المتنقلة (مثل شاحنات الطعام)، والمواقع الإلكترونية. ومع ذلك، فإن الشركات من جميع الأحجام التي ترغب في قبول مدفوعات البطاقات، سواء كانت تعتمد على الخدمات أو مرتبطة بالرعاية الصحية أو غير هادفة للربح، ستحتاج على الأرجح إلى حساب تاجر.

كيف تحصل على حساب تاجر؟

يجب على الشركات التقديم من خلال مزود حساب التاجر للحصول على حساب تاجر. يتضمن هذا العملية عادةً تقديم طلب، مراجعة الصحة المالية للشركة، وتقييم المخاطر المحتملة المرتبطة بالشركة.