ما هو البنك اللانهائي، وكيف يمكنك أن تجعله يعمل؟

الاستثمار في مستقبلك باستخدام حسابات التوفير وأدوات التداول هو إحدى الطرق لضمان الأمن المالي وتأمين مستقبلك. ومع ذلك، فإن استراتيجية البنك اللانهائي هي تكتيك يزداد شعبية يسمح للمستخدمين بالاستفادة من حزمة التأمين على حياتهم.

إنها تقنية معقدة للغاية يصفها البعض بأنها احتيال، لكنها ليست كذلك. الاستفادة من هذه الاستراتيجية تتطلب معرفة متقدمة بكيفية عمل التأمين وكيفية عمل معدل العائد المركب. مزج هذين المفهومين مع عناصر التأمين على الحياة الكاملة يتيح لك الحصول على قروض دون التأثير على مدخراتك أو دفع أسعار الفائدة.

إذن، ما هو البنك اللانهائي؟ كيف يمكنك تنفيذه؟ دعونا نشرح.

النقاط الرئيسية

- البنك اللانهائي هو مفهوم متقدم يتضمن الحصول على تأمين على الحياة والحصول على قروض من السياسة نفسها.

- تم تصميم تأمين الحياة الكاملة في البنك اللانهائي لدعم الناس خلال حياتهم وبعد وفاتهم.

- الحصول على قروض من التأمين مدى الحياة أسرع، معفي من الضرائب، ويمكن سداده بالوتيرة التي تناسبك.

- شركات التأمين تقدم أسعار فائدة ثابتة وأرباح تتراكم في حساب المستفيد.

ما هو البنك اللانهائي؟

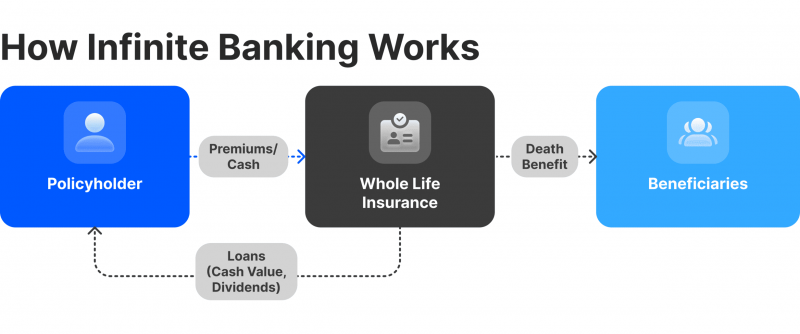

البنك اللانهائي هو تقنية مالية متقدمة تتضمن الحصول على حزمة تأمين على الحياة الكاملة واستغلال قيمتها النقدية ومزايا الوفاة للحصول على قروض وتمويل نفقاتك.

شرح نيلسون ناش هذا المفهوم لأول مرة في كتابه “أن تصبح مصرفيًا بنفسك”. ناقش كيفية عمل سياسات التأمين على الحياة الكاملة، مشيرًا إلى أن الأرباح الموزعة والتراكمات النقدية من هذه السياسة يمكن استخدامها للحصول على قروض بدلاً من الاعتماد على البنوك أو المؤسسات المالية.

عادةً، إذا كنت ترغب في الحصول على ائتمان لشراء سيارة أو رهن عقاري، يجب عليك التوجه إلى بنكك، الذي سيتحقق من درجة الائتمان الخاصة بك ويصدر قرضًا إذا كان ذلك ممكنًا. ومع ذلك، يتضمن هذا الأسلوب الحصول على تمويل من سياسة التأمين على حياتك الكاملة وسداد القرض باستخدام الأرباح أو الأدوات الأخرى المشاركة في هذه الآلية.

في الأساس، عندما تحصل على تأمين حياة دائم، تدفع مبلغًا ثابتًا شهريًا، ويحدد المؤمن معدل عائد معين يُدفع في قيمتك النقدية. باستخدام طريقة البنك اللانهائي، تمول مشترياتك من قيمتك النقدية.

إحدى الفوائد الهامة لهذه الاستراتيجية هي أنه يمكنك الحفاظ على أدوات الاستثمار الأخرى التي قد تمتلكها، مثل الأسهم، الأرباح ذات العائد المرتفع، حسابات التوفير وصناديق التقاعد 401k.

عند امتلاك حساب توفير بمعدل فائدة معين مع البنك، تواجه عادةً تحدي سحب أموالك الآن لتمويل مشروعك أو تأجيل خططك لكسب الفائدة الإضافية في السنوات القادمة. أيضًا، لا يمكنك الوصول إلى صندوق 401k الخاص بك إلا بعد التقاعد.

لذلك، تتيح لك هذه القروض الحصول على أموال سائلة دون كسر مدخراتك أو الاستثمارات طويلة الأجل الأخرى حتى تتمكن من الحصول على احتياطي إضافي والاستمتاع بتقاعد مريح.

البنك اللانهائي مقابل الأدوات المالية التقليدية

الأسهم والسندات والسلع هي استثمارات كلاسيكية للادخار للمستقبل أو زيادة ثروة شخص ما. على سبيل المثال، تمكن الأسهم المتداولين من زيادة أموالهم من خلال تقلبات الأسعار والأرباح، والتي ليست مضمونة وتعتمد بشكل كبير على ظروف السوق.

تقدم السندات مدفوعات فائدة ثابتة خلال فترة محددة مسبقًا، بينما توفر السلع والعملات تقييمًا من خلال تقلبات الأسعار. ومع ذلك، فإن هذه الأدوات متنوعة في السيولة وتعتمد على دورات السوق والأداء المالي.

على العكس من ذلك، يتيح البنك اللانهائي للمستخدمين الوصول إلى الأموال بسرعة دون الاعتماد على المؤسسات الخارجية لإصدار الائتمان، مع معدل فائدة ثابت للتأمين على الحياة، والذي يؤمن القيمة النقدية في السياسة.

البنك اللانهائي مقابل القروض/حسابات التوفير

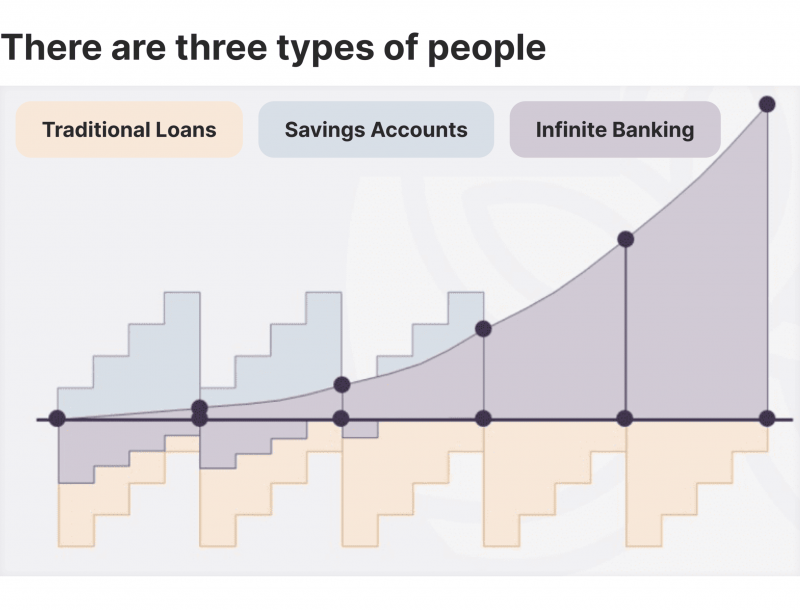

على عكس خيارات التمويل الكلاسيكية، مثل القروض والرهون العقارية والائتمانات طويلة الأجل، يتم الاقتراض اللانهائي بشكل أسرع بكثير.

تتحقق البنوك والمؤسسات المالية بدقة من حسابك وجدواك قبل إصدار القروض. علاوة على ذلك، يفرضون فائدة كبيرة يجب دفعها في الوقت المحدد لتجنب عقوبات باهظة.

بالإضافة إلى ذلك، عندما تسحب المال من حساب التوفير الخاص بك، يتوقف نمو القيمة المركبة لأنك سحبت أموالك من المدخرات. تحتاج إلى البدء من جديد للاستثمار في حساب توفير جديد.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

من ناحية أخرى، فإن أخذ القروض من تأمينك لا يعيق نمو الفائدة الخاصة بك حيث يستمر تأمين الحياة بقيمته النقدية في التراكم.

يمكن للمستخدمين الحصول على قروض مقابل القيمة النقدية لسياساتهم وسدادها دون جدول زمني صارم. بالإضافة إلى ذلك، يمكن للمستخدمين تغطية القرض من خلال أدوات أخرى مثل الأرباح ومدفوعات الفائدة.

مكونات مفهوم البنك اللانهائي

دعونا نغوص أعمق في نظام البنك اللانهائي وكيف يعمل من منظور مالي. سنفعل ذلك من خلال تقديم الأجزاء الأساسية لهذه الاستراتيجية، والتي تتطلب تخطيطًا ماليًا سليمًا وفهمًا جيدًا.

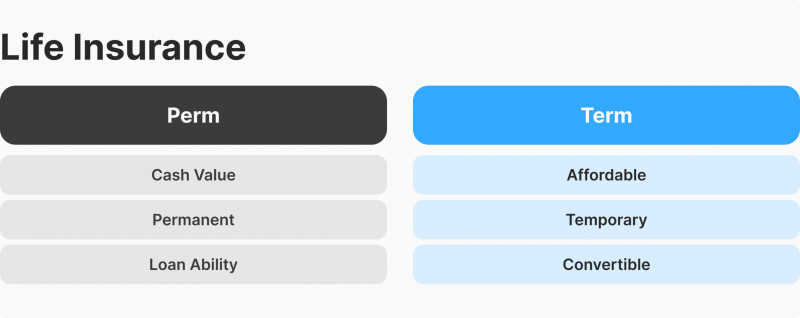

تأمين الحياة الكاملة

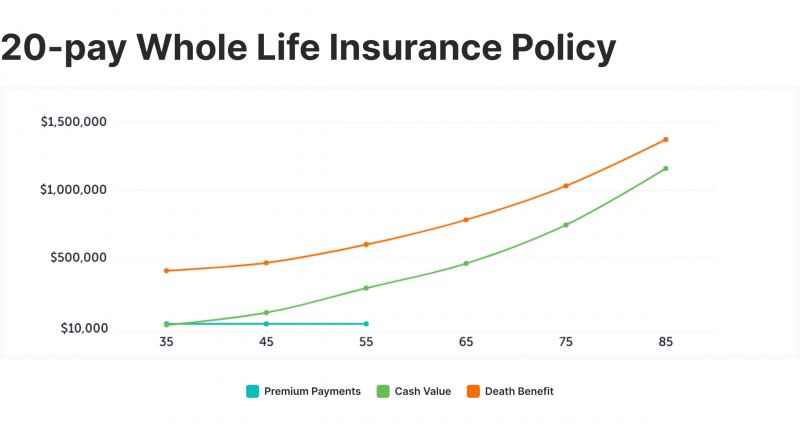

العنصر الأكثر أهمية في هذا المفهوم هو تأمين الحياة الدائم، على عكس التأمين على الحياة المحدود أو المؤقت. عادةً، يتم تصميم سياسة الحياة لتستمر لسنوات، حيث يحصل المستفيد على قيم نقدية أثناء التقاعد ويدعم أفراد الأسرة عندما يتوفى حامل الوثيقة.

تقدم شركات التأمين حزمًا متنوعة في مدفوعات أقساط مختلفة تمتد من 10 إلى 40 عامًا. يقوم المصدرون بإجراء فحوصات وتحليلات مفصلة قبل تقديم هذا التأمين على الحياة، لذا تأكد من أنك مؤهل قبل طلب واحد.

يجب أن تكون على الأقل 18 عامًا للحصول على تأمين تغطية مدى الحياة بحد أقصى يختلف بين الشركات، ويمتد إلى 100 عام. سياسات التأمين على الحياة أكثر تكلفة عندما تكون أصغر سنًا.

مدفوعات الأقساط

هذا هو مبلغ التأمين الشهري الذي يدفعه الحامل. عادةً ما تكون الأقساط ثابتة ويتم الاتفاق عليها عند توقيع عقود التأمين.

يدفع المستخدمون هذه المبالغ للحفاظ على صلاحية حزمة التأمين، والتي يتم تحويلها نحو القيمة النقدية ومزايا الوفاة بفائدة ثابتة.

الأرباح

تدفع شركات التأمين أرباحًا لحاملي التأمين على الحياة الكاملة اعتمادًا على أداء أسهم الشركة، وأداء الإيرادات وعوامل اقتصادية أخرى.

يمكن للمستخدمين اختيار تلقي هذه الأرباح أو تحويلها إلى قيمة نقدية لتغطية القروض المكتسبة.

القيمة النقدية

مكون القيمة النقدية هو الأهم لأنه المبلغ المتاح لصاحب السياسة خلال حياته. تتراكم هذه القيمة بناءً على معدل الفائدة والأرباح المحولة إلى هذا الحساب النقدي.

عندما يحصل المستخدمون على قروض تأمين على الحياة، يقترضون من احتياطي القيمة النقدية الخاص بهم. لاحظ أن هذا المبلغ مصمم لدعم المالك خلال سنوات حياته ولا يُعطى للمستفيدين عندما يتوفى الحامل.

مزايا الوفاة

مزايا الوفاة هي مبلغ ثابت يتم تحديده في بداية سياسة التأمين على الحياة، والذي يغطي تكاليف الوفاة ويعوض أفراد الأسرة المتوفى (المستفيدين).

يمكن أن يكون هذا المبلغ ثابتًا أو تراكميًا بناءً على نوع السياسة والحزمة. يظل دون مساس عند الحصول على قروض وتمويل البنك اللانهائي.

كيف يعمل البنك اللانهائي؟

بعد فهم عناصر التأمين والتمويل مدى الحياة، دعونا نشرح كيف تعمل العملية. عندما تحصل على حزمة تأمين، تقوم بإجراء مدفوعات أقساط شهرية لشحن سياستك.

تتراكم هذه المبالغ وتزيد من خلال معدل فائدة ثابت نحو قيمتك النقدية. عندما تصل القيمة النقدية إلى مستوى كافٍ، يمكنك الاقتراض من احتياطيك النقدي.

الحصول على التمويل من سياستك أسرع لأن المال موجود بالفعل، ولا تحتاج إلى تأكيد من مصرفك. علاوة على ذلك، لا توجد فحوصات خلفية كما تفعل المؤسسات المالية ومصدرو الرهون العقارية.

هذه القروض لا تتداخل مع الضرائب أو معدلات فائدة باهظة؛ يمكنك سداد سياستك بالوتيرة التي تناسبك. يمكنك أيضًا تغطية قرضك من خلال مستحقات الأرباح لتقليل نفقاتك.

مثال على البنك اللانهائي

دعونا نبسط هذا المفهوم بمثال. افترض أن جون يحصل على حزمة تأمين على الحياة الكاملة المشاركة. مزايا الوفاة هي 1,000,000 دولار، والقسط السنوي هو 10,000 دولار.

يدفع جون أكثر من سياسته لزيادة السيولة وجعل القيمة النقدية أكثر كفاية. لذلك، يدفع 15,000 دولار قسطًا سنويًا. تقدم شركة التأمين 4% ثابتة بالإضافة إلى أرباح إضافية.

بعد 10 سنوات، استقال جون من وظيفته وقرر بدء عمله الخاص، لذا سحب 50,000 دولار من قيمته النقدية، والتي تبلغ الآن حوالي 150,000 دولار بعد تجميع الفوائد والأرباح.

عندما يسدد جون الدين، يعود المال إلى سياسته، ويستمر احتياطيه النقدي في التراكم والنمو.

إيجابيات وسلبيات البنك اللانهائي

بالنسبة للبعض، يبدو هذا وكأنه حلقة للحصول على أموال غير محدودة، وهو غير دقيق. هناك تحديات مختلفة مرتبطة بهذه الاستراتيجية المتقدمة.

المزايا

- معفي من الضرائب: قروض التأمين مدى الحياة لها فوائد ضريبية مقارنة بالقروض التقليدية أو الرهون العقارية.

- أسعار فائدة ثابتة: تستمر القيمة النقدية لسياستك في النمو بمعدل ثابت دون التأثر بظروف السوق.

- عملية أسهل: أخذ القروض من قيمتك النقدية لا يمر عبر الفحوصات البيروقراطية وعمليات التوثيق.

- سيولة أعلى: قروض التأمين أسرع وأكثر ضمانًا من خلال المدخرات أو البنوك، والتي تخضع للسيولة.

- المرونة: يمكنك سداد قروضك بالوتيرة التي تناسبك ودون جدول زمني صارم أو عقوبات تأخير تطبقها البنوك.

العيوب

- التكاليف: التأمين على الحياة الكاملة عادة ما يكون مكلفًا، وليس بإمكان الجميع تحمل الأقساط السنوية العالية.

- وقت النمو: يستغرق نمو القيمة النقدية عدة سنوات قبل أن تتمكن من الحصول على قروض كافية إلا إذا حصلت على حزم أعلى.

- معقد: قد يكون هذا المفهوم تحديًا للموظف العادي، ومن السهل ارتكاب الأخطاء.

- التأهيل: ستتحقق شركة التأمين مما إذا كان الشخص مؤهلًا طبيًا وماليًا للحصول على تأمين على الحياة الكاملة.

هل البنك اللانهائي شرعي أم احتيال؟

البنك اللانهائي شرعي، وشركات التأمين تدرك أن هذا النهج يفيد حاملي السياسات. ومع ذلك، يجب أن تكون على دراية بالمصدرين المزيفين الذين يدعون تقديم تأمين على الحياة للحصول على قروض سريعة ولا نهائية.

وفقًا لذلك، فإن هذه الاستراتيجية ليست استثمارًا قصير الأجل ولا ينبغي التعامل معها كمصدر للقروض الفورية. بدلاً من ذلك، فهي خطة طويلة الأجل للحصول على التمويل عند الحاجة في المستقبل.

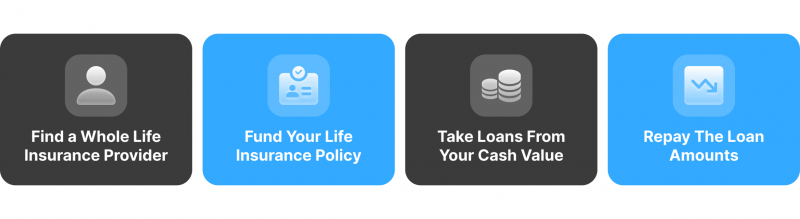

كيفية تنفيذ استراتيجية البنك اللانهائي؟

كان هذا الاختراق التأميني حصرًا على رواد الأعمال والخبراء الماليين. ومع ذلك، مع انتشار المعلومات والتغطية عبر الإنترنت، حصل المزيد من المستخدمين على إمكانية الوصول إلى هذا المفهوم. إليك كيفية تنفيذ هذه الاستراتيجية.

ابحث عن شركة تأمين على الحياة الكاملة

أولاً، تحتاج إلى تقييم وضعك المالي، أهدافك طويلة الأجل، وما إذا كنت تستطيع تحمل سياسة حياة دائمة. أيضًا، ناقش مع مستشارك المالي واستخدم حاسبة البنك اللانهائي لتحديد تحملك للمخاطر والجدوى.

ابحث عن شركة تأمين تقدم تأمينًا على الحياة الكاملة وتأكد من شرعيتها. تحقق من خلفيتهم، خبرتهم، وسمعتهم. يمكنك أيضًا التحقق من أدائهم المالي لتقييم قدرتهم على دفع الأرباح.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

قم بمراجعة شاملة لعرض تأمين الحياة الدائم الخاص بهم، الشروط والأحكام ومعدل الفائدة الأدنى الذي يرتبط بقيمتك النقدية.

تمويل سياسة التأمين على حياتك

خطط لمدفوعات الأقساط الشهرية وحدد ميزانيتك بناءً على هدفك. إذا كنت ترغب في الحصول على التأمين لغرض التمويل السريع فقط، فإن مدفوعات أقساطك أكثر أهمية لأنها تؤثر على مدى سرعة استخدام قيمتك النقدية للتمويل.

ابدأ في دفع ودفع مبالغ زائدة على سياستك وقم بعمل جدول تفصيلي لتتبع قيمتك النقدية، بما في ذلك عوائد الفائدة والأرباح.

احصل على قروض من قيمتك النقدية

بمجرد أن تتراكم قيمتك النقدية ما يكفي من المال، يمكنك البدء في الحصول على قروض مقابل سياسة التأمين الخاصة بك. هذه قروض معفاة من الضرائب يمكنك إنفاقها كما تريد.

الحصول على التمويل من حسابك يشبه أن تصبح مصرفيًا خاصًا بك، حيث تقترض المال من نفسك وتسدد لنفسك بإجراءات سريعة دون الحاجة إلى موافقة من المصدر.

سداد مبالغ القرض

ابدأ في سداد ديونك في الوقت الذي يناسبك. قروض البنك اللانهائي لا تخضع لجداول سداد صارمة مثل البنوك التقليدية. ومع ذلك، للحفاظ على تشغيل السياسة، قد ترغب في سداد قروضك لتمويل مشاريع أخرى في السنوات القادمة.

لاحظ أن سداد قروضك يخضع لمعدل فائدة، والذي يعود عادةً إلى قيمتك النقدية للحفاظ على نمو أموالك.

الخلاصة

البنك اللانهائي هو استراتيجية مالية معقدة تتضمن الحصول على تأمين على الحياة الدائم، وزيادة تمويل حسابك، والحصول على قروض من أموال تأمينك. ومع ذلك، فإنه يتطلب خبراء يعرفون ما هي هذه الاستراتيجية والتفاصيل وراء التأمين على الحياة.

الحصول على المال من حسابك ممكن لأن التأمين مدى الحياة يشمل مزايا الوفاة والقيمة النقدية. تتراكم الأخيرة مع الأقساط، أسعار الفائدة ومدفوعات الأرباح وصممت لتمويلك خلال حياتك.

قروض التأمين على الحياة أفضل من التمويل التقليدي أو الرهون العقارية لأنها معفاة من الضرائب، ويمكن سدادها في أي وقت ولا تعيق تراكم أموالك.

أسئلة شائعة

هل البنك اللانهائي فكرة جيدة؟

البنك اللانهائي مناسب إذا كنت ترغب في الحصول على قروض معفاة من الضرائب بعد سنوات عديدة من الحصول على تأمين على الحياة الدائم وتمويل سياستك.

هل البنك اللانهائي قانوني؟

نعم. شركات التأمين على دراية بهذه الاستراتيجية، على الرغم من أن البعض يصفها بأنها احتيال بسبب تعقيدها والمتطلبات التفصيلية للحصول على تمويل كافٍ.

هل هناك أي مخاطر للبنك اللانهائي؟

يمكن أن تكون هذه الاستراتيجية مكلفة بسبب مدفوعات الأقساط الشهرية التي يجب على المستفيد دفعها قبل الاستفادة من قروض السياسة. ومع ذلك، فهي محصنة ضد ظروف السوق والعوامل الاقتصادية.

كم من المال يجب أن أمتلكه للقيام بالبنك اللانهائي؟

لا يوجد مبلغ ثابت من المال للحصول على تأمين على الحياة في البنك اللانهائي. تحتاج إلى تخطيط أموالك بدقة، وتحديد ميزانيتك وتحديد أهدافك.

من يستخدم نظام البنك اللانهائي؟

نظرًا لأن هذا المفهوم يتطلب فهمًا ماليًا قويًا لكيفية عمل شركات التأمين والقروض المرتبطة بالفائدة، فإن استراتيجية البنك اللانهائي مناسبة لرواد الأعمال، مستثمري العقارات، والمتقاعدين ذوي الخلفيات المالية.