10 Beste TradingView-Indikatoren für weise Handelsentscheidungen im Jahr 2024

Trader benötigen viele Ressourcen und Werkzeuge, um mutige Vorhersagen zu treffen und Einkommen zu generieren. Aufgrund seines umfangreichen Funktionsumfangs und seiner vielseitigen Fähigkeiten ist TradingView eine verlässliche Chart-Software, die von Tradern genutzt wird. Laut der Website nutzen es 60 Millionen Trader, was für sich spricht.

Um korrekte Entscheidungen zu treffen, ist es wichtig, die richtigen Indikatoren zu verwenden. Sie können aufschlussreiche Informationen zu Preisänderungen, Markttrends und potenziellen Handelsmöglichkeiten liefern. Wir werden die besten TradingView-Indikatoren untersuchen, die Ihre Handelsstrategien verbessern können.

Wichtige Erkenntnisse

- TradingView bietet eine Reihe von Charting-Tools zur Unterstützung verschiedener Handelsmethoden, was die Entscheidungsfindung verbessert.

- Zu den von Tradern häufig genutzten Indikatoren zur Erkennung von Trends, Einstiegs- und Ausstiegspunkten gehören gleitende Durchschnitte, RSI und MACD.

- Mithilfe von Tools wie Bollinger Bändern und Volume Profile wird die Vorhersage von Marktschwankungen und möglichen Preisbewegungen vereinfacht.

Charting-Techniken in TradingView

Technische Analyse ist ohne Charting unvollständig, da es Tradern eine visuelle Darstellung von Preisbewegungen bietet, die bei der Entscheidungsfindung hilft. In TradingView stehen viele Charting-Methoden zur Verfügung, die alle darauf ausgelegt sind, verschiedene Handelspräferenzen und -stile zu berücksichtigen. Bevor wir einige Indikatoren besprechen, werfen wir einen Blick auf einige Charting-Techniken.

Kerzencharts

Technische Analysten nutzen als primäres Werkzeug Kerzencharts, die den Eröffnungs-, Höchst-, Tiefst- und Schlusswert eines Vermögenswerts über einen bestimmten Zeitraum anzeigen. Mit Hilfe der Preisbewegungen, die jede Kerze anzeigt, können Trader Muster erkennen und zukünftige Markttrends vorhersagen.

Liniencharts

Liniencharts bieten eine vereinfachte Ansicht der Preisbewegungen, indem Schlusskurse mit einer durchgehenden Linie verbunden werden. Dieser Chart eignet sich perfekt, um größere Muster ohne die Komplexität detaillierter Preisdaten zu erkennen.

Balkendiagramme

Kerzencharts und Balkendiagramme sind ähnlich, da sie den Schlusskurs und die Spanne zwischen den Höchst- und Tiefstwerten mit vertikalen Balken anzeigen. Diese Grafik macht es einfach, Preisänderungen im Laufe der Zeit zu sehen.

Kagi-Charts

Kagi-Charts ignorieren die Zeit zugunsten der Preisbewegungen. Diese Art von Chart ist nützlich, um Unterstützungs- und Widerstandsniveaus sowie Änderungen der Marktsentiments zu bestimmen.

Die aktuelle Aufwärts- oder Abwärtslinie des Kagi-Charts bleibt bestehen, solange die Preise auf ihrem derzeitigen Kurs bleiben. Eine horizontale Linie zeigt jedoch eine Preisrichtungsänderung an, wenn sie sich um einen vorher festgelegten Betrag ändert, wie vom Trader entschieden. Eine neue Linie wird in der anderen Richtung gezeichnet, die am letzten Schlusskurs endet.

In einem Kagi-Chart können fünf verschiedene Linientypen gezeichnet werden:

- Aufwärtslinien, auch Yang-Linien genannt, entstehen bei einem Aufwärtstrend.

- Yin– oder Abwärtslinien werden bei einem Abwärtstrend generiert.

- Prognostizierte Aufwärtslinien zeigen einen potenziellen Aufwärtstrend basierend auf dem aktuellen Preis in einem Intraday-Kontext an und werden gezeichnet, bevor der Schlusskurs bestätigt wird.

- Prognostizierte Abwärtslinien basieren auf dem aktuellen Preis, bevor der Schlusskurs festgelegt wird. Wie prognostizierte Linien deuten diese Linien auf einen möglichen Abwärtstrend im Intraday-Handel hin.

- Wenn sich die Richtung einer Linie ändert, werden Horizontale Linien gezeichnet. Es wird als Schulter bezeichnet, wenn eine Aufwärtslinie in eine Abwärtslinie übergeht. Andererseits ist eine Taille die Horizontale Linie, die sich aus einer Abwärtslinie in eine Aufwärtslinie ergibt.

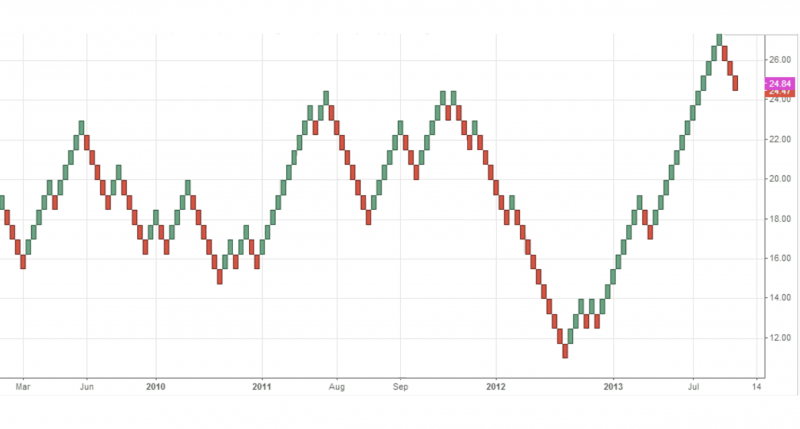

Renko-Charts

Renko-Charts zeigen nur Preisänderungen und ignorieren ebenfalls Volumen und Zeit. Indem kleine Preisschwankungen entfernt werden, helfen sie Tradern, Markttrends und potenzielle Umkehrungen zu erkennen. Das Wort “Renko” leitet sich vom japanischen Wort “renga” ab, was “Ziegel” bedeutet und die Konstruktion dieser Charts treffend beschreibt. Ziegelsteine machen jeden Chart aus, und ihre Konstruktion basiert auf bestimmten Preisschwankungen.

Das Verfahren zur Erstellung von Renko-Balken ist einfach. Wenn der Preis über oder unter den vorherigen Ziegel um einen größeren Betrag als die vom Benutzer festgelegte “Ziegelgröße” steigt oder fällt, wird ein neuer Ziegel zum Chart hinzugefügt.

Allerdings werden neue Ziegel nur hinzugefügt, wenn die Preisbewegung der “Ziegelgröße” entspricht oder sie übertrifft. Das Auftreten eines neuen Ziegels erfolgt nur, wenn der Preis bei 56 $ oder darüber oder bei 50 $ oder darunter schließt.

Beispielsweise, wenn die Ziegelgröße auf zwei Punkte festgelegt ist und der letzte Ziegel Werte von 52 $ bis 54 $ anzeigt. Der neue Ziegel würde einen Schlusskurs von 56 $ anzeigen, selbst wenn der Preis bei 57 $ endet.

Für die Platzierung von Ziegeln gibt es zwei Hauptregeln:

- Ziegel müssen immer mit ihren Ecken aneinander anliegen.

- In einer bestimmten vertikalen Spalte kann sich nur ein Ziegel befinden.

TradingView’s Renko-Charts erzeugen vier verschiedene Arten von Ziegeln:

- Aufwärtsziegel werden oberhalb des vorherigen Ziegels erstellt.

- Abwärtsziegel befinden sich unterhalb des vorherigen Ziegels.

- Prognostizierte Aufwärtsziegel deuten auf eine mögliche Aufwärtsbewegung basierend auf den aktuellen Kosten hin.

- Prognostizierte Abwärtsziegel basieren auf den aktuellen Preisbewegungen, bevor der Schlusskurs festgelegt wird. Wie die prognostizierten Aufwärtsziegel deuten diese Ziegel auf eine mögliche Abwärtsbewegung während des Intraday-Handels hin.

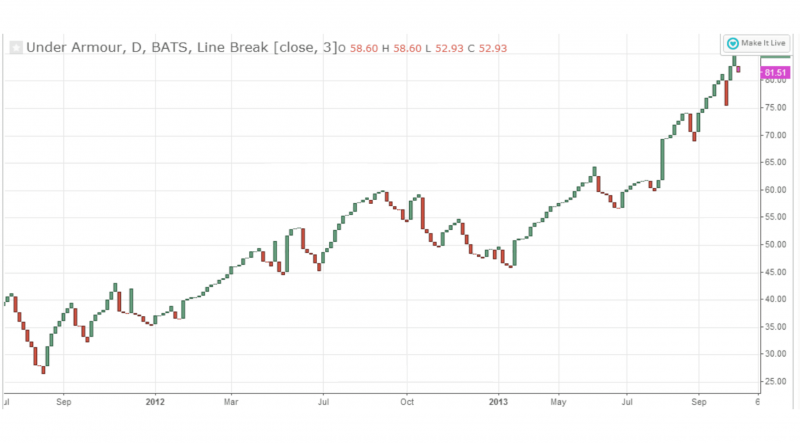

Linienbruch-Charts

Diese Charts zeigen mögliche Trendumkehrungen basierend auf Preisbewegungen anstelle von Zeitintervallen. Sie sind für Trader nützlich, die versuchen, die Marktvolatilität zu messen und Veränderungen zu erkennen.

Wie Kagi- und Renko-Charts sind Linienbruch-Charts eine Art japanischer Charts, bei denen der Fokus nur auf Preisänderungen liegt und Zeitintervalle ignoriert werden. Diese Charts bestehen aus einer Folge von Linien. Aufwärtslinien kennzeichnen steigende Preise und Abwärtslinien fallende Preise. Der benutzerdefinierte Parameter “Anzahl der Linien” ist eine wichtige Komponente von Linienbruch-Charts.

Um den Chart zu betreiben, werden die Schlusskurse der vorherigen Linie und die Schlusskurse der aktuellen Linie verglichen. Eine beliebte Konfiguration ist der “3-Linien-Bruch”, bei dem der Schlusskurs der aktuellen Periode mit den Schlusskursen der vorherigen zwei Perioden verglichen wird.

Wenn der aktuelle Preis höher ist, wird eine Aufwärtslinie gezogen, und wenn er niedriger ist, eine Abwärtslinie. Wenn der Schlusskurs der aktuellen Sitzung jedoch dem vorherigen entspricht oder die Änderung nicht signifikant genug ist, um eine Umkehr anzuzeigen, wird keine neue Linie zum Chart hinzugefügt.

Das Gründungsjahr von TradingView war 2011. London ist der europäische Hauptsitz von TradingView, und New York ist die Zentrale.

Die 10 besten TradingView-Indikatoren im Detail

Das Finden des genauesten Indikators in TradingView ist entscheidend für die Analyse von Marktbewegungen und die Entscheidungsfindung. Sie helfen bei der Interpretation von Marktdaten, der Bewertung von Trends und der Identifizierung potenzieller Ein- und Ausstiegsstellen. Beginnen wir also.

1. Gleitende Durchschnitte

Die grundlegenden Instrumente, die als gleitende Durchschnitte bezeichnet werden, dienen dazu, Preisdaten über festgelegte Zeiträume zu glätten, um Trends zu erkennen. Es gibt zwei Haupttypen:

Einfacher gleitender Durchschnitt (SMA) → Der SMA bestimmt den Durchschnittspreis über einen bestimmten Zeitraum. Der Durchschnitt wird kontinuierlich aktualisiert, wenn neue Daten verfügbar werden. Er gibt Hinweise auf potenzielle Marktein- oder -ausstiege und hilft, die Trendrichtung sowie Unterstützungs- und Widerstandsniveaus zu bestimmen.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Exponentieller gleitender Durchschnitt (EMA) → Der EMA ist empfindlicher gegenüber aktuellen Marktveränderungen, da er den aktuellen Preisen mehr Gewicht verleiht. Er wird mit einem Multiplikator berechnet, der das Gewicht neuerer Datenpunkte in Abhängigkeit vom gewählten Zeitraum anpasst. Ob zur Erkennung von Trendverschiebungen oder zur Entscheidung, ob gehandelt werden soll, der EMA ist nützlich.

Beide Arten von gleitenden Durchschnitten helfen Tradern, potenzielle Umkehrpunkte und die Trendrichtung zu erkennen, indem sie Preisschwankungen mindern.

Nehmen wir an, Sie überwachen den Preis einer Münze. Sie entscheiden sich, einen 5-Tage-SMA zu verwenden, um die Preisschwankungen zu glätten. Am ersten Tag betrug der Preis 20.000 $. Am zweiten Tag waren es 22.000 $, am dritten Tag 24.000 $, am vierten Tag 25.000 $ und am fünften Tag 23.000 $.

Die Preise der letzten fünf Tage werden addiert und durch fünf geteilt, um den SMA zu berechnen: 22.800 $ ist der SMA, oder (20.000 $ + 22.000 $ + 24.000 $ + 25.000 $ + 23.000 $) / 5.

Dies zeigt an, dass der Durchschnittspreis der Münze in den letzten fünf Tagen 22.800 $ betrug. Die Berechnung kann täglich durchgeführt werden, sodass jedes Mal, wenn neue Preisdaten verfügbar werden, ein neuer SMA-Wert erstellt wird.

Ein 5-Tage-EMA wäre eine kompliziertere Berechnung, die den aktuellen Werten mehr Gewicht verleihen würde. Beispielsweise würde der EMA auf einen neuen Preis stärker reagieren als der SMA, wenn der Preis am sechsten Tag 26.000 $ betrug.

2. Volumen-Gewichteter Durchschnittspreis (VWAP)

Eine Methode, die den Volumen-Gewichteten Durchschnittspreis (VWAP) eines Vermögenswerts über einen Handelstag durch Gewichtung nach Handelsvolumen berechnet. Der VWAP ist besonders nützlich für den Intraday-Handel, da er einen Benchmark bietet, um den aktuellen Preis mit dem Tagesdurchschnitt zu vergleichen.

Der VWAP hilft, den aktuellen Marktrend und die Stärke des Kauf- oder Verkaufsdrucks zu erkennen. Preise unterhalb des VWAP würden auf Verkaufsdruck hindeuten, während Preise darüber auf Kaufdruck hindeuten könnten.

Indem er anzeigt, ob der aktuelle Preis im Vergleich zum volumengewichteten Durchschnittspreis günstig ist, hilft der VWAP Tradern, bessere Entscheidungen zu treffen. Dies ist wichtig, da Trader so zu vorteilhaften Bedingungen handeln können.

Nehmen wir an, Sie handeln eine Münze. Ihr Volumen und Preis ändern sich im Laufe des Tages. Der VWAP-Indikator bestimmt den Durchschnittspreis, gewichtet nach der Handelsaktivität.

Nehmen wir an, der VWAP dieser Münze liegt zur Mittagszeit bei 10 $. Unter Berücksichtigung des Volumens jedes Handels zeigt dies an, dass der Durchschnittspreis jeder vor Mittag gehandelten Münze etwa 10 $ betrug.

Wenn der aktuelle Preis der Münze 12 $ beträgt, handelt sie über dem VWAP. Da der aktuelle Preis über dem volumengewichteten Durchschnittspreis liegt, könnte dies auf Kaufdruck hinweisen. Wenn er jedoch bei 8 $ liegt, wäre er unter dem VWAP, was auf Verkaufsdruck hindeutet.

3. Relative-Stärke-Index (RSI)

Ein Momentum-Oszillator namens RSI misst die Geschwindigkeit und das Ausmaß von Preisänderungen, um festzustellen, ob ein Markt überkauft oder überverkauft ist. Ein RSI-Liniendiagramm mit einem Bereich von 0 bis 100 wird angezeigt.

Der RSI eines Vermögenswerts zeigt an, ob er überkauft (normalerweise ein RSI über 70) oder überverkauft (ein RSI unter 30) ist. Die Identifizierung potenzieller Ein- und Ausstiegspunkte kann helfen, zukünftige Trendumkehrungen oder Korrekturen anzuzeigen.

Der RSI verbessert die Fähigkeit der Trader, rechtzeitig Handelsentscheidungen zu treffen, indem er potenzielle Trendumkehrungen und überkaufte oder überverkaufte Positionen identifiziert.

Nehmen wir an, Sie haben die Münze seit einigen Tagen gehandelt, und ihr Preis ist allmählich gestiegen. Zu diesem Zeitpunkt liegt ihr RSI bei 80. Dies deutet darauf hin, dass die Münze sich im überkauften Bereich befindet.

Ein RSI-Wert von 80 zeigt eine hohe Wahrscheinlichkeit einer Kurskorrektur oder eines Rücksetzers an, da der Preis schnell gestiegen ist. Obwohl es keine Garantie für einen Preisrückgang gibt, deutet dies auf Vorsicht hin. Ein Trader könnte in Erwägung ziehen, Gewinne mitzunehmen oder seine Position zu reduzieren, in Erwartung eines möglichen Preisrückgangs.

Andererseits würde ein überverkauftes Szenario angezeigt, wenn der RSI der Münze bei 25 läge. Dies könnte darauf hindeuten, dass der Preis günstig ist, da er möglicherweise unterbewertet ist. Der RSI muss jedoch in Kombination mit anderen technischen Indikatoren verwendet werden, um potenzielle Handelssignale zu bestätigen.

4. Gleitender Durchschnittskonvergenz-Divergenz (MACD)

Der gleitende Durchschnittskonvergenz-Divergenz-Indikator, bekannt als MACD, verwendet EMAs, um das Marktmomentum zu messen. Die MACD-Linie wird durch die Differenz zwischen dem 12-Perioden-EMA und dem 26-Perioden-EMA berechnet. Eine 9-Perioden-EMA der MACD-Linie, bekannt als Signallinie, hilft beim Erstellen von Kauf- oder Verkaufssignalen.

Trader verwenden den MACD, um Trend- und Momentumänderungen zu erkennen. Wenn die MACD-Linie die Signallinie überkreuzt, erscheinen Kaufsignale, und wenn sie darunter liegt, erscheinen Verkaufssignale.

Durch Überkreuzungen zwischen der MACD-Linie und der Signallinie erleichtert der MACD strategische Handelsentscheidungen, indem er umsetzbare Kauf- und Verkaufssignale liefert.

Nehmen wir an, Sie handeln die Münze und entscheiden sich, den MACD zu verwenden, um potenzielle Kauf- und Verkaufsgelegenheiten zu identifizieren.

Zurzeit befindet sich die Signallinie über der MACD-Linie. Dies könnte auf einen bärischen Trend oder einen Preisrückgang der Münze hinweisen. Allerdings scheint die MACD-Linie kurz davor zu stehen, die Signallinie nach oben zu durchkreuzen und beginnt sich zu stabilisieren.

Wenn die MACD-Linie die Signallinie überkreuzt, könnte dies als positives Signal gewertet werden, das auf eine potenzielle Aufwärtsbewegung des Preises hinweist. Dies könnte eine gute Gelegenheit sein, den Kauf der Münze in Betracht zu ziehen.

5. Bollinger-Bänder

Die Bollinger-Bänder bestehen aus zwei Bändern, die zwei Standardabweichungen über und unter der Mittellinie, einem 20-Perioden-SMA, positioniert sind.

Diese Bänder zeigen mögliche überkaufte oder überverkaufte Situationen an und quantifizieren die Preisvolatilität. Nähert sich der Preis dem unteren Band, könnte dies auf überverkaufte Bedingungen hindeuten, während sich der Preis dem oberen Band nähert, was auf überkaufte Bedingungen hindeuten könnte.

Die Bollinger-Bänder zeigen Veränderungen in der Marktvolatilität und mögliche Preisextreme, die Tradern helfen, Preisaufschläge oder Umkehrungen vorherzusagen.

Die Bollinger-Bänder weiten sich, und der Preis Ihrer gewählten Münze ist schnell gestiegen. Dies deutet darauf hin, dass die Marktvolatilität zunimmt. Der Preis der Münze nähert sich dem oberen Bollinger-Band, was auf eine überkaufte Situation hindeuten könnte. Dies könnte auf eine mögliche Umkehrung oder Korrektur des Preises hinweisen.

Wenn sich der Preis der Münze jedoch dem unteren Bollinger-Band nähert und die Bänder sich einander annähern, könnte dies ein Zeichen für eine bevorstehende überverkaufte Situation sein. Dies könnte als potenzielle Kaufgelegenheit betrachtet werden.

6. Volumenprofil

Der Volumenprofil-Indikator zeigt das Handelsvolumen über einen bestimmten Zeitraum auf verschiedenen Preisniveaus an. Jede horizontale Leiste, die entlang des Preisdiagramms angezeigt wird, repräsentiert das gehandelte Volumen zu einem bestimmten Preis.

Dieser Indikator verwendet die Konzentration des Handelsvolumens, um wichtige Unterstützungs- und Widerstandsniveaus zu ermitteln.

Das Volumenprofil hilft Tradern, das Marktinteresse zu verstehen und potenzielle Wendepunkte im Preisgeschehen zu identifizieren, indem es wichtige Niveaus der Marktaktivität aufzeigt.

Nehmen wir an, Sie handeln die Münze und möchten wissen, wo während des Tages das meiste Kauf- und Verkaufsvolumen stattgefunden hat.

Um diese Daten visuell anzuzeigen, verwenden Sie den Volumenprofil-Indikator. Der Indikator zeigt eine große, breite Leiste um den Preisbereich von 5 $ an. Dies deutet darauf hin, dass in diesem Preisbereich ein erheblicher Teil der Münze gehandelt wurde. Käufer und Verkäufer haben Interesse an diesem Preisbereich.

Je nach Marktrichtung könnte der Preis der Münze auf Widerstand oder Unterstützung stoßen, wenn er sich wieder dem 5 $-Bereich nähert. Dies liegt daran, dass viele Trader in der Vergangenheit zu diesem Preis gekauft oder verkauft haben und ihre Aufträge heute die Marktdynamik beeinflussen könnten.

7. Ichimoku-Wolke

Der Indikator Ichimoku-Wolke besteht aus fünf Komponenten: der Basislinie, der Umwandlungslinie, Leading Span A, Leading Span B und der Verzögerungsspanne. Diese Komponenten bilden eine “Wolke”, die zukünftige Unterstützungs- und Widerstandsniveaus vorhersagt.

Die Ichimoku-Wolke bietet einen umfassenden Überblick über Markttrends, Momentum und wichtige Unterstützungs- und Widerstandsniveaus. Sie hilft Tradern, den allgemeinen Zustand des Marktes zu bewerten und zukünftige Preisbewegungen vorherzusagen.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Durch ihre umfassende Ansicht der Marktdynamik ermöglicht die Ichimoku-Wolke Tradern, schnell wichtige Unterstützungs- und Widerstandszonen sowie die Trendrichtung des Marktes zu identifizieren. Wenn Sie den Preistrend der Münze und mögliche zukünftige Veränderungen verstehen möchten, könnte der Ichimoku-Wolken-Indikator die richtige Wahl sein.

Sie könnten eine grüne Wolke sehen, wenn Sie die Ichimoku-Wolke verwenden. Dies deutet typischerweise auf einen positiven Trend hin, was impliziert, dass weitere Preissteigerungen wahrscheinlich bevorstehen. Das positive Signal wird dadurch verstärkt, dass der Preis derzeit über der Wolke liegt.

Darüber hinaus liegt der Preis über den führenden Indikatoren, also Leading Span A und B, was auf eine mögliche Aufwärtsbewegung hindeutet. Sie können diese Informationen nutzen, um klügere Handelsentscheidungen zu treffen, indem Sie potenzielle Unterstützungs- und Widerstandsniveaus identifizieren.

8. On-Balance-Volumen (OBV)

On-Balance-Volumen, der OBV, ist ein kumulativer Indikator. Er wurde entwickelt, um den Volumenfluss zu überwachen und Kursänderungen vorherzusagen.

OBV wird verwendet, um Preistrends zu bestätigen und potenzielle Umkehrungen zu erkennen, indem die Korrelation zwischen Volumenfluss und Kursbewegungen analysiert wird. An Tagen, an denen das Volumen zunimmt, wird es addiert, und an Tagen, an denen es abnimmt, wird es subtrahiert.

Durch die Analyse, ob Volumen in einen bestimmten Vermögenswert fließt oder diesen verlässt, kann OBV die Stärke oder Schwäche von Kursbewegungen anzeigen. Dies ist ein wichtiges Werkzeug für Handelsstrategien, da es Tradern helfen kann, zukünftige Kursbewegungen vorherzusagen.

Wenn Sie wissen möchten, wie man Indikatoren in TradingView hinzufügt, gehen Sie zum Menü “Indikatoren”, geben Sie “On-Balance-Volumen” ein und wählen Sie es aus der Liste aus, um den OBV-Indikator zu TradingView hinzuzufügen. Gehen Sie zum Diagramm, halten Sie den Cursor über den Namen des Indikators oben und wählen Sie das “x”-Symbol aus, um Indikatoren in TradingView zu entfernen.

9. Supertrend

Ein Trendfolgewerkzeug, das sich an die Marktvolatilität anpasst, ist der Supertrend-Indikator. Er wird als Linie dargestellt, die auf dem Preisdiagramm die vorherrschende Trendrichtung bestimmen kann.

Supertrend wird hauptsächlich verwendet, um Handels-Ein- und Ausstiegspunkte sowie die Marktrichtung zu bestimmen. Der Markt wird als Aufwärtstrend angesehen, wenn der Preis über der Supertrend-Linie liegt, und als Abwärtstrend, wenn er darunter liegt.

Der Supertrend vereinfacht das Erkennen des Marktrends, indem er das richtige Timing vereinfacht. Außerdem kann er in Kombination mit anderen Indikatoren verwendet werden, um Handelsstrategien zu verbessern.

10. Pivot-Punkte

Pivot-Punkte verwenden historische Handelsdaten, einschließlich Höchst-, Tiefst- und Schlusskurse, um Preise zu bestimmen. Diese Niveaus repräsentieren potenzielle Widerstands- und Unterstützungsstellen, an denen sich der Preis umkehren oder überschreiten könnte.

Trader verwenden Pivot-Punkte, um Marktumkehrungen zu erkennen und zukünftige Kursbewegungen vorherzusagen. Diese Punkte sind nützlich, um Stop-Loss- und Take-Profit-Niveaus festzulegen, da sie klare und praktikable Preispunkte bieten.

Indem Trader einfach Pivot-Punkte im Markt identifizieren können, können sie Trades mit klaren Ein- und Ausstiegs- sowie Risikomanagement-Prozessen einfacher planen.

Fazit

Die Wahl der besten TradingView-Indikatoren ist entscheidend, um Ihre individuelle Handelsstrategie und Ihren Stil zu unterstützen. Sie sollten verschiedene Indikatoren ausprobieren, um herauszufinden, welche die nützlichsten Informationen für Ihre spezifischen Anforderungen bieten. Durch die Kombination verschiedener Indikatoren können Sie Ihre Analyse verbessern und eine umfassendere Sichtweise erhalten, die Ihnen helfen könnte, bessere Entscheidungen zu treffen.