Wie funktionieren Liquiditätsanbieter?

Liquiditätsanbieter sind für den Erfolg des elektronischen Handels auf dem heutigen Finanzmarkt von grundlegender Bedeutung, da sie eine kontinuierliche Liquiditätsversorgung sicherstellen. Dieser Indikator spiegelt wider, wie schnell ein Instrument in Bargeld umgewandelt werden kann, ohne dass sein aktueller Preis schwankt. Es gibt viele Unternehmen, die Liquiditätsdienste für jeden Finanzmarkt anbieten, sei es Krypto oder Forex. Aber wie funktionieren sie und wie bieten sie dem Markt Liquidität?

Dieser Artikel hilft zu verstehen, was Liquiditätsanbieter sind, wie sie Liquidität für die Finanzmärkte generieren und was die Hauptvorteile der Zusammenarbeit mit diesen Unternehmen sind, die der Wirtschaft helfen.

Was sind Liquiditätsanbieter?

Liquiditätsanbieter (oder Liquiditätsgeber) sind Finanzinstitute, deren Hauptaufgabe darin besteht, die Liquidität auf der Handelsplattform zu erhöhen. Dies geschieht durch Platzieren zahlreicher Limit-Orders im Orderbuch, wodurch das Gleichgewicht des Marktes aufrechterhalten wird, falls ein großes Volumen eines Finanzinstruments gekauft und verkauft wird. Eine erhöhte Liquidität reduziert den Spread (der sich als Unterschied zwischen dem letzten Kauf- und dem letzten Verkaufspreis ausdrückt) sowie die Handelskosten, was sich positiv auf den Handel auf dem Finanzmarkt auswirkt.

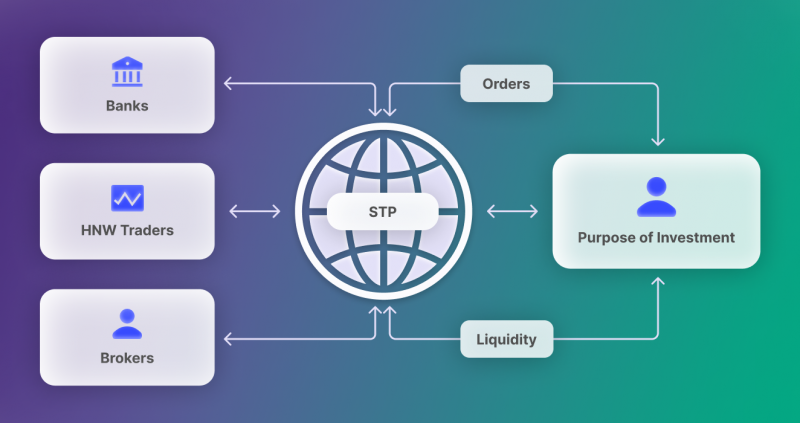

Sowohl Krypto- als auch Forex-Brokerages , insbesondere bei der direkten Transaktionsverarbeitung (STP), versuchen Sie, mit vielen großen Liquiditätsanbietern zusammenzuarbeiten, um angemessene Liquidität und Preise aufrechtzuerhalten. Meistens handelt es sich bei dem Liquiditätslieferanten um ein großes Finanzunternehmen (z. B. Banken), das in großem Umfang mit Finanzinstrumenten handelt. Mit anderen Worten, sie verfügen über so große Geldbeträge, dass sich Marktteilnehmer beim Verkauf ihrer Vermögenswerte wahrscheinlich dafür entscheiden werden, von ihnen zu kaufen.

Dank Liquiditätsanbietern gibt es immer einen Käufer und einen Verkäufer auf dem Markt. Manchmal gibt es Fälle, in denen ein Broker Vermögenswerte verkaufen kann, ohne die Transaktion an einen Liquiditätsanbieter zu übertragen. Mit anderen Worten, wenn Sie einen Kauf tätigen, kaufen Sie nicht bei dem Verkäufer, an den Ihr Makler die Transaktion gesendet hat, sondern bei Ihrem Makler. Diese Makler werden „Market Maker“ genannt und repräsentieren Gegenparteien. Auf dem Kryptomarkt gibt es auch AMMs (Automated Market Makers) – ein Softwarealgorithmus zur Kontrolle der Liquidität (oder Trockenpulver) und der Preisgestaltung von Krypto-Assets an dezentralen Börsen.

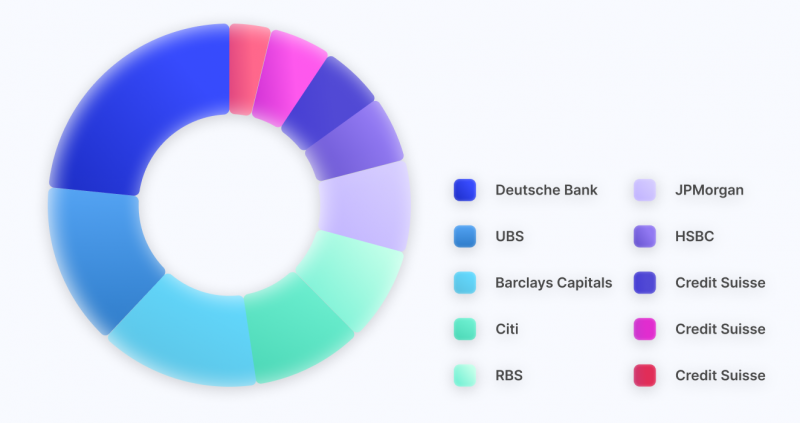

Liquiditätsanbieter ist der große Marktteilnehmer, der Fonds und Finanzinstitute vereint , sowie die größten Banken der Welt, in einem Netzwerk, das einen Pool von Liquidität oder Notierungen bildet, die im Preisfluss für kleinere Marktteilnehmer – Handelszentren und Broker – gebildet werden. Als Quotierungslieferanten gelten große Organisationen und Banken, die mit ihrer Liquidität jeden Finanzmarkt bilden. Aus diesem Grund schließen sich die großen Akteure zusammen und können die Marktnotierungen an ihre Kunden – Makler im Einzelhandelsmarkt – übermitteln. Aktuell Deutsche Bank, die auch als Retail- und Investmentbank agiert, gilt als größter Liquiditätsgeber an den Finanzmärkten.

In einem dezentralisierten Kryptomarkt erfordert der ständige Kauf und Verkauf von Währungen große Reserven verschiedener Vermögenswerte, um Einzelhandelstransaktionen zu erleichtern. Diese Reserven werden von Nutzern geschaffen, die Liquidität gegen einen Anteil an Transaktionsgebühren bereitstellen. Diese Provision wird von Austauschern generiert und beträgt in der Regel < 1 % jeder Transaktion.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Nutzer, die ihr Vermögen in solche Reserven (oder Liquiditätspools) investieren, werden als Liquiditätsanbieter bezeichnet. Sie können wählen, wie viel von einem bestimmten Vermögenswert sie in den Pool investieren möchten, und erhalten für ihre Einlage einen Liquiditätsanbieter-Token oder LP.

DIE ZENTRALEN THESEN

- Liquiditätsanbieter sind internationale Unternehmen, die im Finanzbereich tätig sind und deren Hauptaufgabe es ist, einen Broker oder eine Börse mit Händlern und Anlegern zu verbinden und so die Liquidität des Marktes zu erhöhen, indem Limitorders im Orderbuch platziert werden.

- Liquiditätsanbieter sind meistens große Unternehmen im Finanzsektor wie Banken, Hedge-Bonds, große institutionelle Anleger und Unternehmen, die in großem Umfang mit Finanzinstrumenten handeln.

Wie generieren Liquiditätsanbieter Liquidität im Markt?

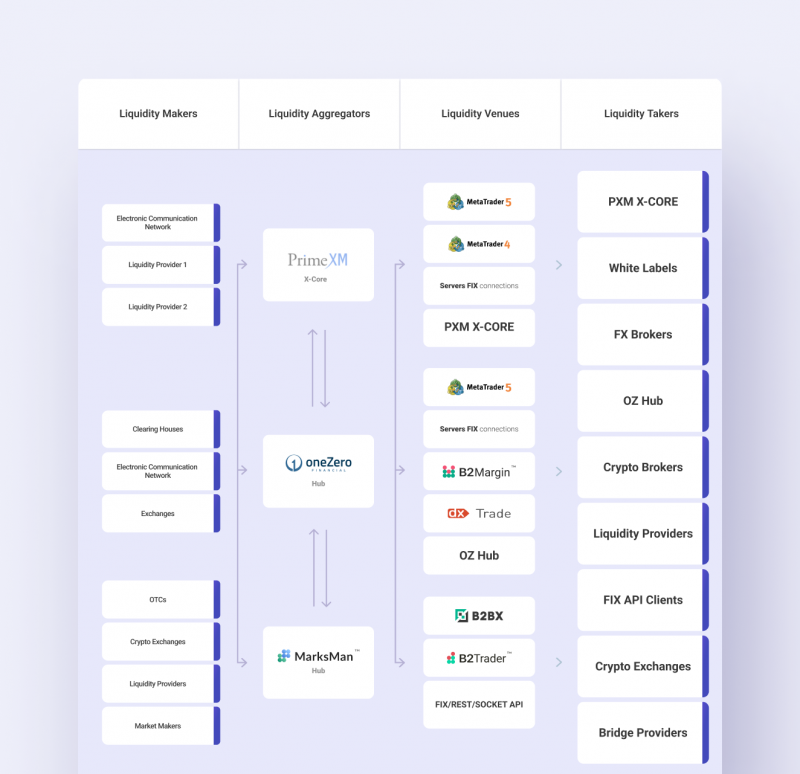

Durch die moderne Technologie sind viele Bereiche der menschlichen Tätigkeit, einschließlich des Handels auf dem Markt, einfacher geworden. Der Aggregationsprozess wird nun automatisch und schnell von einer Software durchgeführt, die für die Schaffung von Liquidität verantwortlich ist. Im Wesentlichen ist ein Liquiditätsaggregator eine Software, die Makler dabei unterstützt, die besten Gebote von einer Vielzahl von Liquiditätsanbietern zu den niedrigstmöglichen Preisen aufgrund von Liquiditätspools zu erhalten.

Sobald ein Händler eine Marktorder sendet, wird diese Order sofort ausgeführt. Es sollte beachtet werden, dass wenn die Order klein ist, es wahrscheinlich ist, dass sie von den Kunden des Brokers (normalerweise große Forex-Broker) auf deren Kosten „überlappt“ wird. Liquiditätsanbieter akzeptieren nur 0,1 Lot von Brokern mit Kunden am anderen Ende des Geschäfts. Der Liquiditätsanbieter kann die Order in einem größeren Orderpool generieren und bei einer großen Order sofort nach Generierung an die Gegenpartei senden. Wenn der Kontrahent nicht gefunden werden kann (was sehr selten vorkommt), leitet er die Transaktion nach Möglichkeit an einen seiner Tier 2- oder ECN-Pools weiter. Wenn daher zum jetzigen Zeitpunkt kein geeigneter Kontrahent für das aktuelle Volumen verfügbar ist, „rutscht“ Ihre Order, wenn das Geschäft zu diesem Zeitpunkt zum nächstmöglichen Preis ausgeführt wird. Die Transaktion wird jedoch so schnell durchgeführt, dass Sie keinen Unterschied zwischen Ihrer Transaktion mit dem Kunden des Maklers und Ihrer Transaktion mit dem Anbieter spüren werden.

Das FIX-Protokoll (Financial Information Exchange) wird verwendet, um Client-Limit-Orders zusammenzufassen. Es gibt zwei Arten der Auftragsausführung, die auf diesem System durchgeführt werden können: FOK und IOC. FOK-Ausführung (Fill Or Kill) bedeutet, dass eine Order zu einem bestimmten Preis ausgeführt wird, sobald ein Liquiditätsanbieter den gleichen Preis und das gleiche Volumen wie die Order anbietet. Es ist nicht möglich, eine andere Option auszuwählen. Mit IOC (Immediate Or Cancel) kann der Auftrag ganz oder teilweise zu einem bestimmten Preis und der verbleibende Teil zu einem anderen Preis ausgeführt werden. Aufgrund der Tatsache, dass kleine Broker über sie arbeiten, werden Liquiditätsaggregatoren manchmal auch als Anbieter bezeichnet. Die Broker in dieser Kategorie heißen STP (Straight Through Processing).

Die Marktpreise bewegen sich, bis das Kaufvolumen das Verkaufsvolumen übersteigt, um ein Gleichgewicht zu finden. Mangelnde Liquidität manifestiert sich auf dem Chart als schwache Volatilität oder eine Reihe nicht überlappender Gaps, beispielsweise wenn die Zinsen nicht gezahlt werden (der Verkäufer kann keinen Käufer finden). Slippage, Spread-Ausweitung und Transaktionen zu Verlustpreisen sind nur einige Probleme, mit denen dieser Markt konfrontiert ist. Aus diesem Grund spielen Liquiditätsanbieter eine entscheidende Rolle im Handelsprozess auf allen Finanzmärkten, nicht nur auf dem Forex-Markt.

Der Begriff „Market Maker“ bezieht sich auf Akteure, die „den Markt machen“ – d. h. Banken, Fonds und andere Institutionen, während Liquiditätsanbieter als Vermittler zwischen Brokern und Market Makern fungieren.

Vorteile der Verwendung eines Liquiditätsanbieters

Nachdem Sie nun wissen, was Liquiditätsanbieter sind und wie sie an verschiedenen Finanzmärkten Liquidität generieren, ist es an der Zeit herauszufinden, welche Stärken sie haben. Betrachten wir die wichtigsten.

Spread-Verringerung

Liquiditätsliefernde Unternehmen tragen dazu bei, den Spread im Markt zu reduzieren. Der Spread hat normalerweise eine viel geringere Volatilität als einzelne Instrumente, da die beiden Instrumente von denselben Marktfaktoren beeinflusst werden. Die beiden Instrumente korrelieren normalerweise miteinander – ihre Preise bewegen sich auf ähnliche Weise nach oben und unten. Somit sichert eine Short-Position auf dem Spread eine Long-Position auf dem Spread ab. Infolgedessen ist die Margin-Anforderung für den Spread normalerweise viel kleiner als die kombinierten Margin-Anforderungen zweier separater Futures-Kontrakte.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Marktstabilisierung

Aufgrund der Tatsache, dass im Prozess des Handels mit einem bestimmten Vermögenswert häufig ein Ungleichgewicht auftritt, das sich darin ausdrückt, dass der Kauf oder Verkauf aufgrund der sogenannten Wale – Investoren mit großen Kapitalbeträgen – in großen Mengen durchgeführt wird. Der Preis des Vermögenswerts kann sich schnell ändern, was für viele Marktteilnehmer, insbesondere für diejenigen, die im Margenhandel tätig sind, zu einer gefährlichen Situation führt. Liquiditätsanbieter helfen, dies zu vermeiden, indem sie die einzelnen Märkte mit Liquidität versorgen und so große Deals von Walen kompensieren, um den Preis von Finanzanlagen stabil zu halten.

Erhöhung der Handelsaktivität

Die Handelsaktivität auf dem Markt ist ein wichtiger Indikator für die Liquidität. Gleichzeitig trägt eine hohe Liquidität dazu bei, ein hohes Handelsniveau aufrechtzuerhalten, da Händler auf dem Markt in der Regel bereit sind, Instrumente zu handeln, die leicht gekauft oder verkauft werden können, ohne dass es zu einem signifikanten Spread und Slippage kommt geringe Aktivität. Daher helfen Liquiditätsanbieter, die Handelsaktivität zu erhöhen, indem sie das Handelsvolumen im Orderbuch in Form von Pending Orders erhöhen, die Marktteilnehmer zum Handel anziehen.

Abschluss

Zusammenfassend hat der elektronische Handel im Laufe seiner Entwicklung viele verschiedene Veränderungen erfahren – von den Stilen, mit denen Trader Geld verdienen, bis hin zu den elektronischen Systemen, die dazu bestimmt sind, Orders zusammenzustellen. Dennoch gibt es einige Dinge, die unverändert bleiben, und Liquiditätsanbieter sind einer der wichtigen Marktteilnehmer, deren Rolle von großer Bedeutung ist, um unabhängig von den Marktbedingungen und der Art der für den Handel verwendeten Handelsinstrumente Liquidität bereitzustellen und so dazu beizutragen, die Märkte liquide zu halten Zeiten hoher Volatilität und Wirtschaftskrisen.

Empfohlene Artikel

Neueste Nachrichten