Was sind NDFs? Überblick über Non-Deliverable Forward und seine Funktionalität

NDFs erfreuten sich in den 1990er Jahren großer Beliebtheit bei Unternehmen, die einen Absicherungsmechanismus gegen Währungen mit geringer Liquidität suchten. Beispielsweise könnte ein Unternehmen, das Waren aus einem Land mit Währungsbeschränkungen importiert, NDFs nutzen, um einen günstigen Wechselkurs zu sichern und so das potenzielle Wechselkursrisiko zu mindern. Im Laufe der Jahre sind der Nutzen und die Flexibilität von NDFs immer größer geworden. Der Artikel beleuchtet die Hauptmerkmale eines Non-Deliverable Forward (NDF) und diskutiert seine Vorteile als Anlageinstrument.

Die zentralen Thesen

- NDFs sind Verträge, die Währungsrisiken absichern und Kursdifferenzen in bar ohne physischen Währungsumtausch begleichen.

- NDFs führen zu Barausgleichen auf der Grundlage von Kursabweichungen, während DFs tatsächliche Währungsumtausche beinhalten.

- Die Einbeziehung von NDFs kann die Marktposition eines Maklerunternehmens stärken, Kunden anziehen und die Rentabilität steigern.

Grundlagen von NDFs

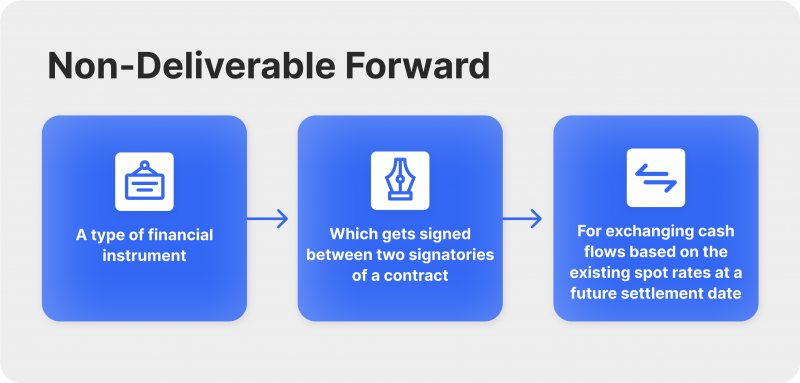

Ein NDF ist ein Währungsderivatvertrag zwischen zwei Parteien, der darauf abzielt, Cashflows auf der Grundlage der Differenz zwischen dem NDF und den vorherrschenden Kassakursen auszutauschen.

NDFs ermöglichen es Gegenparteien, kurzfristig Währungsumtauschgeschäfte abzuschließen. Das Abwicklungsdatum, das vereinbarte Datum für die Geldabwicklung, ist ein wesentlicher Bestandteil des NDF-Vertrags. Das finanzielle Ergebnis der Börse, ob Gewinn oder Verlust, ist an einen Nominalbetrag gebunden. Diese fiktive Summe ist der zwischen den Parteien vereinbarte NDF-Nennwert.

Mehrere Schlüsselkomponenten definieren ein NDF:

- Fixierungsdatum: Dies ist das festgelegte Datum, an dem der aktuelle Kassakurs dem NDF-Kurs gegenübergestellt wird, was zur Bestimmung des Nominalbetrags führt.

- Abrechnungstag: An diesem Tag wird die Differenz aus den Wechselkursen ausgeglichen. Eine Partei überweist den Betrag an die andere Partei, die die Kursdifferenz in bar erhält.

- NDF-Kurs: Dies ist der zu Beginn der Transaktion vereinbarte Kurs, der den direkten Kurs der beteiligten Währungen darstellt.

- Kassakurs: Dies ist der aktuellste Zinssatz für den NDF, der normalerweise von der Zentralbank bezogen wird.

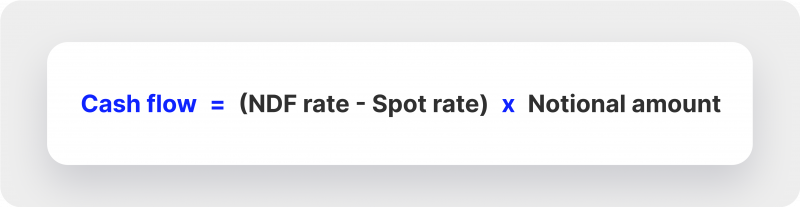

Die Formel bestimmt den Cashflow:

Es ist wichtig zu beachten, dass NDFs in einer Barabfindung gipfeln. Der Nominalbetrag, der den Nennwert darstellt, wird nicht physisch umgetauscht. Stattdessen handelt es sich bei der einzigen Geldtransaktion um die Differenz zwischen dem vorherrschenden Kassakurs und dem ursprünglich im NDF-Vertrag vereinbarten Kurs.

NDFs werden hauptsächlich außerbörslich ausgeführt ( OTC), mit einer Laufzeit von typischerweise einem Monat bis zu einem Jahr. Dollar sind die am häufigsten verwendete Währung zur Abwicklung dieser Instrumente.

Ein wesentliches Merkmal von NDFs ist ihre Implementierung außerhalb des Heimatmarktes einer Währung, die nicht leicht gehandelt werden kann oder illiquide ist. Wenn beispielsweise eine bestimmte Währung aufgrund von Beschränkungen nicht ins Ausland transferiert werden kann, ist eine direkte Abwicklung in dieser Währung mit einer externen Partei nicht möglich. In solchen Fällen werden die am NDF beteiligten Parteien die Gewinne oder Verluste des Vertrags in eine frei gehandelte Währung umrechnen, um den Abwicklungsprozess zu erleichtern.

Deliverable Forward vs. Non-Deliverable Forward

DF und NDF sind beides Finanzverträge, die es den Parteien ermöglichen, sich gegen Währungsschwankungen abzusichern, sie unterscheiden sich jedoch grundlegend in ihren Abwicklungsprozessen.

Bei einem Deliverable Forward werden die zugrunde liegenden Währungen bei Fälligkeit des Kontrakts physisch getauscht. Das bedeutet, dass beide Parteien die tatsächlichen Währungen zum vereinbarten Kurs und Datum liefern und empfangen müssen. Andererseits beinhaltet ein NDF keinen physischen Währungsumtausch. Stattdessen wird die Differenz zwischen dem vereinbarten NDF-Kurs und dem bei Fälligkeit geltenden Kassakurs in bar beglichen, typischerweise in einer Hauptwährung wie dem USD. Aufgrund dieser Barausgleichsfunktion sind NDFs besonders nützlich für die Absicherung von Währungsrisiken, die Handelsbeschränkungen unterliegen oder auf internationalen Märkten nicht leicht zugänglich sind. Im Gegensatz dazu eignen sich DFs eher für Unternehmen, die tatsächlich die physische Lieferung der Währung benötigen, wie zum Beispiel Unternehmen, die im internationalen Handel oder bei Investitionen tätig sind.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

NDFs VS NDSs: Funktionsunterschiede verstehen

NDFs und NDSs oder Non-Deliverable Swaps, verwirren Investoren oft auch, da ihre Rolle zwar ähnlich ist, sich die Funktionalitäten aber dennoch unterscheiden.

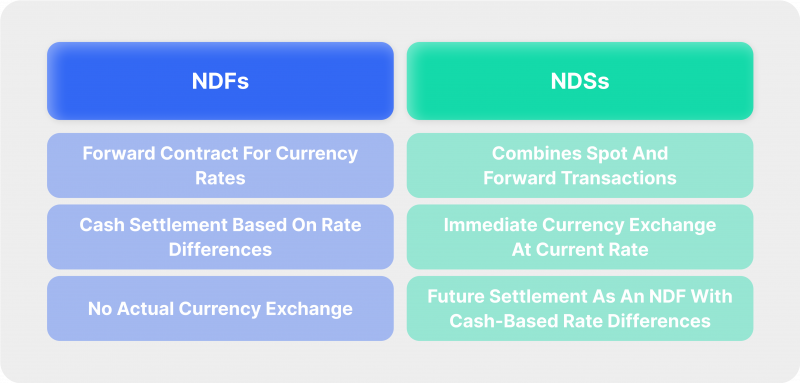

Wie bereits erwähnt ist ein NDF ein Terminkontrakt, bei dem sich zwei Parteien auf einen Wechselkurs für ein festgelegtes Datum in der Zukunft einigen, was in einer Barabwicklung gipfelt. Der Abrechnungsbetrag unterscheidet sich zwischen dem vereinbarten Terminkurs und dem am Fälligkeitstag des Kontrakts geltenden Kassakurs. Dieser Mechanismus ermöglicht es den Parteien, sich gegen potenzielle Währungsschwankungen abzusichern, ohne dass ein physischer Währungsumtausch erforderlich ist, was NDFs besonders wertvoll in Märkten macht, in denen bestimmte Währungen nicht frei gehandelt werden können oder Beschränkungen unterliegen.

Andererseits ist ein NDS ein komplexeres Instrument, das Elemente von Spot- und Termingeschäften kombiniert. Im Wesentlichen handelt es sich bei einem NDS um einen Devisenswap, der aus zwei Phasen besteht: einer Devisenkassatransaktion und einer NDF-Transaktion. Der erste Teil beinhaltet einen sofortigen Währungsumtausch zum aktuellen Kassakurs, während der zweite Teil, der für ein zukünftiges Datum festgelegt ist, als NDF abgerechnet wird, wobei die Differenz zwischen dem vereinbarten Kurs und dem Kassakurs in bar beglichen wird. Diese Struktur ermöglicht es den Parteien, den kurzfristigen Liquiditätsbedarf zu verwalten und sich gleichzeitig gegen zukünftige Währungsrisiken abzusichern.

Zusammenfassend lässt sich sagen, dass NDFs und NDS zwar Mechanismen zur Steuerung und Absicherung von Währungsrisiken auf eingeschränkten oder nicht konvertierbaren Devisenmärkten bieten, ihre funktionalen Unterschiede liegen jedoch in ihren Abwicklungsprozessen und Gesamtzielen. NDFs sind unkomplizierte Absicherungsinstrumente, während NDSs sofortige Liquiditätsbereitstellung mit zukünftiger Risikoabsicherung kombinieren und so beides ermöglichen Instrument, das speziell für bestimmte Finanzszenarien geeignet ist.

Liste der NDF-Währungen

Eine Handvoll Währungspaare dominieren den NDF-Markt. Dazu gehören:

- CNY

- INR

- KRW

- TWD

- BRL

- RUB

London ist das wichtigste Zentrum für den NDF-Handel, obwohl auch in New York, Singapur und Hongkong erhebliche Aktivitäten zu verzeichnen sind.

Während der USD den NDF-Handelsbereich dominiert, spielen auch andere Währungen eine wichtige Rolle. Der Euro und der japanische Yen sind in diesem Bereich die aktivsten Währungen. Auch das britische Pfund und der Schweizer Franken werden auf dem NDF-Markt genutzt, wenn auch in geringerem Umfang.

Verwendung von NDFs

Es könnte immer noch verwirrend sein, was die tatsächliche Verwendung von NDFs ist, also lassen Sie uns es aufschlüsseln.

1. Synthetische Fremdwährungskredite

NDFs ermöglichen die Formulierung synthetischer Fremdwährungskredite. Stellen Sie sich ein Szenario vor, in dem ein Kreditnehmer einen Kredit in Dollar anstrebt, ihn aber in Euro zurückzahlen möchte. Der Kreditnehmer erwirbt den Kredit in Dollar, und während der Rückzahlungsbetrag in Dollar festgelegt wird, erfolgt die eigentliche Zahlung in Euro auf Basis des bei der Rückzahlung geltenden Wechselkurses. Gleichzeitig schließt der Kreditgeber, der darauf abzielt, Zahlungen in Dollar auszuzahlen und Rückzahlungen zu erhalten, eine NDF-Vereinbarung mit einer Gegenpartei, beispielsweise einer auf dem Chicagoer Markt, ab. Diese Vereinbarung richtet sich nach den Zahlungsströmen aus den Fremdwährungsrückzahlungen. Infolgedessen besitzt der Kreditnehmer effektiv einen synthetischen Euro-Kredit, der Kreditgeber hält einen synthetischen Dollar-Kredit und die Gegenpartei unterhält einen NDF-Vertrag mit dem Kreditgeber.

2. Arbitragemöglichkeiten

In bestimmten Situationen können die Zinssätze, die sich aus synthetischen Fremdwährungskrediten über NDFs ergeben, günstiger sein als die direkte Kreditaufnahme in Fremdwährung. Dies bietet potenzielle Arbitragemöglichkeiten. Während dieser Mechanismus ein in Dollar abgerechnetes Sekundärwährungsdarlehen widerspiegelt, bringt er für den Kreditnehmer ein Basisrisiko mit sich. Dieses Risiko ergibt sich aus möglichen Abweichungen zwischen dem Wechselkurs des Swap-Marktes und dem Wechselkurs des Heimatmarktes. Darüber hinaus ist der Kreditgeber einem Kontrahentenrisiko ausgesetzt. Während Kreditnehmer sich theoretisch direkt an NDF-Verträgen beteiligen und Dollars separat leihen könnten, entscheiden sich NDF-Gegenparteien häufig für Transaktionen mit bestimmten Unternehmen, in der Regel solchen mit einer bestimmten Bonitätsbewertung.

3. Spekulation

Ein erheblicher Teil des NDF-Handels, geschätzt zwischen 60 % und 80 %, wird von spekulativen Motiven angetrieben. Ein Unterscheidungsmerkmal zwischen Outright-Forward-Deals und NDFs ist der Abwicklungsprozess. Bei NDFs werden Abrechnungen in Dollar ausgeführt, vor allem weil Händler oder Gegenparteien die Transaktion nicht in der mit dem Geschäft verbundenen alternativen Währung abschließen können.

Warum sollte ein Broker NDF-Handel anbieten?

NDF-Handel kann ein strategischer Schachzug für Maklerfirmen sein, die ihr Produktangebot diversifizieren möchten. Hier ist der Grund:

Rentabilitätspotenzial

NDFs sind ihrer Natur nach am wertvollsten für Märkte, in denen der traditionelle Devisenhandel eingeschränkt oder unpraktisch ist. Dies schafft eine Nische und dennoch eine erhebliche Nachfrage, sodass Makler von der Spanne zwischen dem NDF und dem vorherrschenden Spotmarktkurs profitieren können. Mit den richtigen Risikomanagementstrategien können Makler ihre Gewinnmargen in diesem Segment optimieren.

Erweiterung des Kundenstamms

Die globale Finanzindustrie ist voll von Unternehmen, Investoren und Händlern, die sich gegen illiquide oder eingeschränkte Währungen absichern möchten. Durch das Angebot des NDF-Handels können Broker diesen umfangreichen und oft unterversorgten Kundenstamm anziehen. Aufgrund der Spezialisierung von NDFs sind diese Kunden wahrscheinlich auch besser informiert und engagierter, was zu höheren Handelsvolumina und folglich höheren Maklereinnahmen führt.

Wettbewerbsvorteil

In einer Branche, in der Differenzierung eine Herausforderung sein kann, kann das Angebot von NDF-Handel ein Maklerunternehmen von anderen Anbietern abheben. Es unterstreicht das Engagement des Unternehmens für die Bereitstellung umfassender Finanzlösungen und seine Fähigkeit, sich in komplexen Handelsumgebungen zurechtzufinden.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Erhöhte Liquidität

Mit dem wachsenden Interesse an Schwellenländern und den damit verbundenen Währungen ist die Nachfrage nach NDFs stetig gestiegen. Broker, die NDF-Handel anbieten, können von dieser erhöhten Liquidität profitieren und ihren Kunden einen reibungsloseren Betrieb und bessere Preisangebote gewährleisten.

Wo man NDF-Liquidität findet

Für diejenigen, die Liquidität in NDFs suchen, ist es wichtig, sich an spezialisierte Finanzdienstleister und Plattformen zu wenden, die zu diesem Nischenmarkt passen. Diese Plattformen und Anbieter bieten die notwendige Infrastruktur, Tools und Fachkenntnis, um den NDF-Handel zu erleichtern und sicherzustellen, dass Händler und Institutionen ihre Währungsrisiken in Schwellenländern effektiv verwalten können.

NDF-Währungen, angeboten von B2Broker

B2BROKER sticht als einer dieser NDF-Liquiditätsanbieter hervor und erweitert seinen Kundenkreis um eine umfassende Palette von NDF-Währungen. Zu ihren Angeboten gehören:

- USD/BRL

- USD/CLP

- USD/COP

- USD/IDR

- USD/INR

- USD/KRW

- USD/TWD

Vorteile des NDF-Liquiditätsangebots von B2Broker

B2Broker grenzt sich von traditionellen Anbietern ab und ist innovativ strukturiert seine NDFs als Differenzkontrakte (CFDs). Dieser Ansatz bietet Kunden eine beispiellose Flexibilität und Benutzerfreundlichkeit. Während Standard-NDFs häufig mit einer Abwicklungsfrist von T+30 ausgestattet sind, stellt B2BROKER sicher, dass Kunden auf Abwicklungen als CFD-Verträge zugreifen können am darauffolgenden Werktag. Dieser optimierte Ansatz mindert die Abwicklungsrisiken der Kunden und beschleunigt den gesamten Prozess, wodurch Effizienz und Vertrauen in ihre Transaktionen gewährleistet werden.

Fazit

In der komplexen Landschaft der Finanzinstrumente erweisen sich NDFs als wirksames Instrument, das Anlegern deutliche Vorteile bietet. Sie schützen vor Währungsschwankungen in Märkten mit nicht konvertierbaren oder eingeschränkten Währungen und bieten einen optimierten Barausgleichsprozess. Für Maklerunternehmen kann die Integration von NDFs in ihr Vermögensportfolio ihre Marktpositionierung erheblich verbessern. Durch das Angebot dieses speziellen Instruments können Maklerunternehmen eine breitere und anspruchsvollere Kundenbasis erreichen, ihre Präsenz im wettbewerbsintensiven Finanzumfeld stärken und die Diversifizierung fördern.

FAQ

Wofür werden NDFs verwendet?

NDFs sichern sich gegen Währungsrisiken in Märkten mit nicht konvertierbaren oder eingeschränkten Währungen ab, indem sie Kursdifferenzen in bar begleichen.

Was ist ein NDF im Handel?

Ein NDF ist ein Finanzvertrag, der es den Parteien ermöglicht, einen Wechselkurs festzulegen, wobei die Kursdifferenz bei Fälligkeit in bar beglichen wird, anstatt die Währungen umzutauschen.

Wie groß ist der NDF-Markt?

Der NDF-Markt ist beträchtlich, wobei der Handel mit Schwellenländerwährungen wie dem chinesischen Yuan, der indischen Rupie und dem brasilianischen Real vorherrschend ist und sich hauptsächlich auf Finanzzentren wie London, New York und Singapur konzentriert.