Was ist ein Real Estate Investment Trust (REIT) und wie investiert man?

Erfolgreiche Investoren profitieren enorm von der Portfolio-Diversifikation. Trotz der großzügigen Renditen klassischer Finanzinstrumente und der hohen Volatilität von Kryptowährungen bieten Immobilien beispielsweise ein einzigartiges Angebot für Händler, wie langfristige Rentabilität und Wertsteigerung.

Viele Finanzinstitute und Multi-Asset-Unternehmen investieren in Immobilien, um die Portfolio-Diversifikation und Langlebigkeit zu verbessern.

Händler sind zwischen zwei Typen aufgeteilt: Aktienmarkt- und Immobilieninvestoren. Allerdings bieten REITs das Beste aus beiden Welten, indem sie Aktien in immobilienhaltenden Unternehmen anbieten. Dies hält Aktienhändler in ihrem Bereich und zeigt die einzigartigen Vorteile von Immobilieninvestitionen auf.

Also, was ist ein Real Estate Investment Trust und sollten Sie in diese Märkte investieren? Lassen Sie es uns erklären.

Key Takeaways

- REITs sind Holdinggesellschaften, die Immobilien in verschiedenen Sektoren besitzen, wie Wohn-, Gewerbe-, Gesundheits-, Einzelhandelssektor usw.

- REIT-Investitionen ermöglichen es Einzelpersonen, durch den Besitz von Anteilen an Immobilienfonds von Immobilienchancen zu profitieren.

- REITs bieten eine erschwinglichere Möglichkeit, in Immobilien zu investieren, die keine erheblichen Kapitalinvestitionen erfordern.

Was ist ein Real Estate Investment Trust?

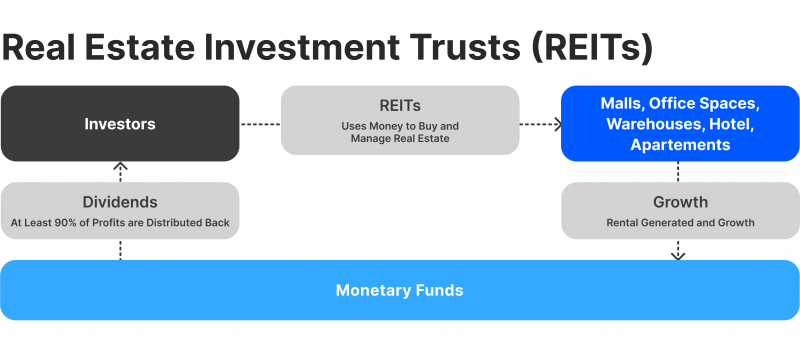

REIT – eine Kombination von Unternehmen, die ertragsgenerierende Immobilien besitzen oder finanzieren und lukrative Renditen für REITs und ihre Aktionäre bieten.

REITs verdienen durch Immobilienmanagement oder -handel, einschließlich Kauf und Verkauf oder Vermietung von Wohnungen, Grundstücken, Sozialwohnungen oder Gewerbeflächen. REITs werden an der Börse gehandelt, wodurch es einzelnen oder institutionellen Investoren möglich ist, Anteile am Immobilienmarkt zu besitzen.

Dieser Ansatz ermöglicht es Händlern, in Immobilien zu investieren, ohne das erhebliche Kapital zu haben, das die meisten Immobilieninvestitionen erfordern. Stattdessen können Händler Anteile an REITs kaufen und verkaufen, deren Rentabilität aus der Dynamik des Immobilienmarktes stammt.

Sollten Sie in REITs oder Aktien investieren?

Nachdem wir die Definition von Real Estate Investment Trust verstanden haben, diskutieren wir, ob sie im Vergleich zu anderen Instrumenten eine Investition wert sind.

Auf den ersten Blick bieten Aktien höhere jährliche Renditen als REITs. Der S&P 500 hat im Jahr 2023 24 % Rendite erzielt, mit geschätzten fortlaufenden Renditen von 18 % im Jahr 2024. Auf der anderen Seite bieten REITs eine moderate Rendite von 4–8 % pro Jahr.

Allerdings birgt die Investition in Aktien mehr Risiken als REITs. Aktien sind volatiler, und ihre Preise sind anfällig für Spekulationen, die die Preise sehr dramatisch nach oben und unten treiben können.

Immobilien bieten eine stabilere Einkommensquelle, bestehend aus monatlichen Mietzahlungen, die viele Jahre andauern. REITs bieten Aktionären langfristige Gewinne, einschließlich Dividenden aus Immobilienerträgen.

Überblick über REIT-Wachstum und -Trends

REIT ist eine stark boomende Branche, die zwischen 2024 und 2028 mit einem CAGR von 2,87 % oder 350 Milliarden Dollar wachsen soll. Allein im Jahr 2024 wuchs der Markt im Vergleich zum Vorjahr um 2,68 %.

Die meisten dieser Trends werden durch steigende gewerbliche und industrielle Bedürfnisse in Nordamerika getrieben. Allerdings werden die globalen steigenden Trends der zunehmenden Nachfrage nach persönlichen Wohnräumen zugeschrieben, insbesondere in Asien.

Der erste REIT wurde 1960 gegründet und bestand aus Hypothekenunternehmen, die einen erleichterten Weg boten, in diese boomende Branche zu investieren. Kleine Investmentfirmen und Händler nutzten REITs, um Anteile an Wolkenkratzern, Einkaufszentren und Geschäftszentren in den USA zu besitzen.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Mehrere Gesetze wurden eingeführt, wie der Tax Reform Act von 1976 und 1986, um die Arbeit von Business Trusts zu regulieren und zu verhindern, dass Steuerzahler Partnerschaften nutzen, um ihre Einnahmen aus anderen Quellen zu verbergen.

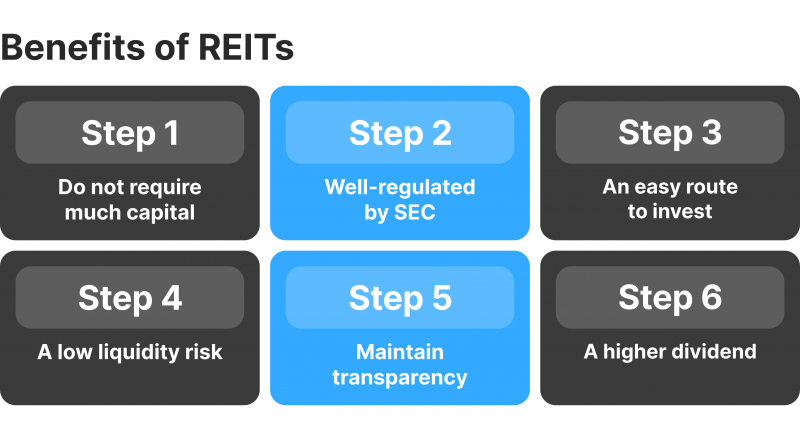

Heute überwacht die SEC den REIT-Markt, und damit Unternehmen zu legitimen Immobilientrusts werden, müssen sie die folgenden Anforderungen erfüllen:

- Registrierung bei der SEC als steuerpflichtige Körperschaft.

- Bildung eines Verwaltungsrats oder Treuhänders, der das Unternehmen leitet.

- Investition von mindestens 75 % des Gesamtvermögens in Immobilien.

- Erhalt von mindestens 75 % des Bruttogewinns aus Mietimmobilien, Hypothekenzinsen zur Finanzierung von Immobilien oder Immobilienverkäufen.

- Zahlung von mindestens 90 % des Bruttoeinkommens als Dividenden an die Aktionäre.

- Mindestens 100 Aktionäre haben.

- Es dürfen nicht fünf oder weniger Personen mehr als 50 % der Anteile halten.

Arten von REITs

Nachdem sie ursprünglich für den Hypothekenmarkt gegründet wurden, bieten öffentliche und private REITs nun aktiv Investitionen für die folgenden Anlageklassen an.

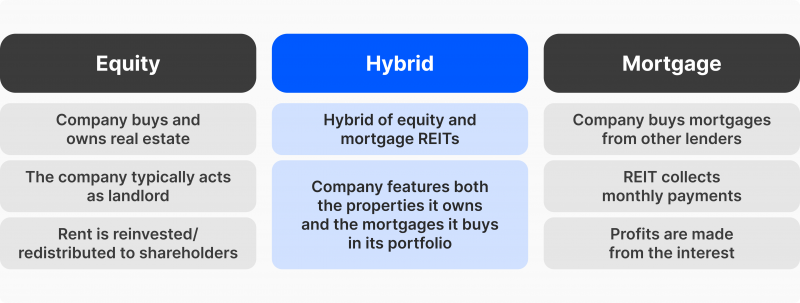

Eigenkapital

Eigenkapital-REITs sind die häufigste Art von REIT. Sie verdienen Geld aus Buy-to-Let-Strategien, die den Kauf von Immobilien, deren Vermietung und das Sammeln von Mieteinnahmen beinhalten.

Dieser Ansatz macht fast 95 % des Immobilieninvestmentmarktes aus, da er am meisten reguliert und für Kunden erschwinglich ist.

Hypothek

Hypotheken-REITs (mREITs) vergeben Hypotheken oder kofinanzieren Immobilienentwicklung und -kauf. mREITs generieren Einkommen durch das Sammeln von Kreditrückzahlungen oder hypothekenbesicherten Wertpapieren.

Diese Art ist empfindlicher gegenüber Zinssätzen, da sie Renditen aus hypothekenfinanzierten Instrumenten erzielen, die die Rentabilität von Immobilienvermögen und den Nettoinventarwert beeinflussen.

Hybrid

Hybride REITs kombinieren Aktien und Hypothekenzahlungen. Allerdings verschwindet dieser Typ allmählich, und die US-Regulierungen erfordern, dass Immobilientrusts spezialisierter werden.

Welcher REIT ist am profitabelsten?

REIT-Unternehmen bieten Investitionsmöglichkeiten in Wohn- und Gewerbeimmobilien. Darüber hinaus erweitern sich kommerzielle REIT-Möglichkeiten auf Geschäftsstellen, Gesundheitswesen, Produktionsanlagen und Einzelhandelsflächen.

Jede dieser Arten hat aufgrund lokaler wirtschaftlicher Bedingungen und Nachfrage unterschiedliche Vorteile und Herausforderungen. Lassen Sie uns die wichtigsten REIT-Immobilienanlagen überprüfen.

Wohnungs-REIT

Wohnungs-REITs umfassen Unternehmen, die Mehrfamilienhäuser, Wohnanlagen und Doppelhaushälften besitzen und betreiben. Das Verdienen von Aktien aus diesen Möglichkeiten kommt aus Mieteinnahmen.

Daher erfordert die Investition in Wohnungs-REITs ein Verständnis der Marktsituation der besessenen Immobilien, einschließlich Standorte und Preise. Zum Beispiel kann der Besitz eines Anwesens in touristischen Gebieten oder mit hohen Mietpreisen wie New York oder London mehr Gewinne generieren, da die Bewohner auf Miete statt vollständigen Besitz angewiesen sind.

Einzelhandels-REIT

Einzelhandels-REITs bestehen aus Gewerbeflächen, die Geschäften, Showrooms oder Lagern angeboten werden. Diese Mieter mieten Immobilien für viele Jahre und schließen feste Mietverträge ab, die stabile Zahlungen bieten.

Einzelhandels-REITs bieten während des Wirtschaftswachstums lukrative Renditen, wenn Unternehmen ihre Geschäfte und Investitionen ausweiten, mehr Einkommen generieren und hohe Mietraten zahlen.

Allerdings besteht die einzige Sorge bei dieser Art darin, wenn der Mieter aufgrund schlechter Leistung aus dem Geschäft ausscheidet und nicht in der Lage ist, die Miete zu zahlen.

Gesundheits-REIT

Gesundheits-REIT-Unternehmen investieren und bieten Immobilien für Krankenhäuser, Kliniken, Pflegeheime und andere Pflegeeinrichtungen an. Dieser Sektor profitiert stark von den steigenden Gesundheitskosten in den USA.

Investitionen in diesem Segment müssen durch erfahrene und große Unternehmen erfolgen, da wohlhabende Gesundheitsunternehmen hochmoderne Einrichtungen und High-Tech-Gebäude benötigen, die sich nur wenige REITs leisten können.

Büro-REIT

Investitionen in Bürogebäude können sehr lukrativ sein, besonders wenn die Immobilien in stark nachgefragten Gebieten wie Stadtzentren und Geschäftsvierteln liegen. Büro-REITs können beeindruckende Renditen in Kombination mit langfristigem Cashflow bieten.

Allerdings hängt ihre Rentabilität stark von der Rentabilität des Mieters und nationalen Wirtschaftskennzahlen wie Inflation und Arbeitslosenquote ab.

Wie investiert man in einen REIT?

REIT ist kein Nischenmarkt mehr. Heute können Sie viele solcher Trusts an der NASDAQ finden, wie zum Beispiel Wheeler Real Estate Investment Trust. So können Sie beginnen.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Finden Sie ein REIT-Unternehmen

Öffentlich gehandelte REITs bieten bessere Bedingungen, einschließlich niedriger Investitionsanforderungen, während private REIT-Unternehmen nur für ausgewählte Personen verfügbar sind und höhere Investitionsanforderungen haben. Untersuchen Sie dann den Ruf des REIT-Unternehmens, die Servicegebühren und Portfolios.

Klein anfangen, langsam wachsen

Als Anfänger wählen Sie ein Portfolio, das eine geringe Exponierung mit begrenzten Renditen bietet. Dieser Ansatz bietet eine moderate jährliche Rendite von 2–3 %, mindert jedoch Ihre Marktrisiken. Sie können Ihre Investitionen schrittweise erhöhen.

Sicherstellen der Portfolio-Diversifikation

Die Investition in REIT-Unternehmen in verschiedenen Sektoren (Gesundheitswesen, Einzelhandel und Wohnen) ist der beste Weg, um von den wachsenden Immobilientrends zu profitieren. Während der Markt weniger auf Spekulationen reagiert, beeinflussen sich ändernde Vorschriften und Nachfragen die Rentabilität der REIT-Sektoren.

Überprüfung der Auswirkungen der Körperschaftssteuer

REITs unterliegen verschiedenen Steuergesetzen, die berechnet werden müssen, um Ihre Renditen genau zu schätzen. Es ist zu beachten, dass REITs gesetzlich verpflichtet sind, 90 % ihres zu versteuernden Einkommens als Dividenden zu zahlen.

Bleiben Sie über Marktaktualisierungen informiert

Im Gegensatz zu Aktien, Währungen und Rohstoffen sind Immobilien weniger volatil, und Mietpreise sind weniger von kurzfristigen Spekulationen und Nachrichten betroffen.

Allerdings können Makroökonomie die REIT-Renditen oder Immobilienpreise stark beeinflussen. Daher sollten Sie mit Wirtschaftsnachrichten Schritt halten, um Ihr Portfolio anzupassen und potenzielle Verluste zu minimieren.

Fazit

Real Estate Investment Trusts (REITs) sind Unternehmen, die Immobilien in verschiedenen Märkten und Branchen besitzen und betreiben. Investoren können Anteile an REITs kaufen und ihre Portfolios ausbauen, wenn Mietpreise oder Hypothekenzinsen steigen.

Dieser Ansatz bietet einen einfachen Einstieg in das Immobiliengeschäft, ohne erhebliche Beträge zahlen zu müssen, um eine Immobilie oder Gewerbefläche zu besitzen und zu vermieten. Stattdessen finanzieren und verwalten REITs diese Immobilien, während die Aktionäre Renditen und Dividenden ernten.

Empfohlene Artikel

Neueste Nachrichten