Cómo Vender Acciones de una Empresa Privada

El trading de acciones es una de las formas más antiguas de comercio financiero en el ámbito de los negocios, donde los traders pueden comprar y vender acciones de empresas. Sin embargo, las acciones de las empresas privadas reciben un trato diferente al de las que cotizan en bolsa. Las acciones de las empresas privadas no se encuentran en bolsas de valores famosas como NYSE o LSE, y son menos comunes que las operaciones públicas de acciones. La venta de acciones de empresas privadas es algo complicado e implica tener en cuenta diferentes aspectos.

La buena noticia es que se pueden vender acciones privadas, pero se sigue un procedimiento diferente que vamos a explicar a continuación.

Aspectos clave

- Las acciones privadas no se negocian en los mercados secundarios públicos como se hace con las empresas públicas. En su lugar, se venden de forma privada a los inversores.

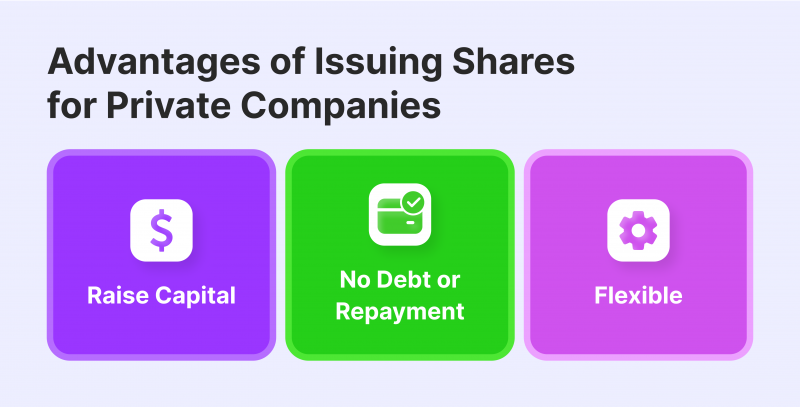

- Las empresas privadas pueden emitir y vender acciones para recaudar fondos a través de inversores ángeles, capitalistas de riesgo, programas de aceleración y otros métodos de recaudación de fondos para aumentar el flujo de efectivo operativo.

- Los empleados que poseen acciones de empresas privadas pueden vender sus acciones a la empresa o de manera externa a inversores e instituciones.

- Las empresas privadas no necesitan cumplir con los requisitos de la SEC y no están obligadas a divulgar sus informes como las empresas públicas.

Saudi Aramco (compañía petrolera) tiene el récord de la OPI más grande de la historia, con 25.500 millones de euros recaudados al salir a bolsa en 2019.

¿Qué son los Recursos Compartidos Privados?

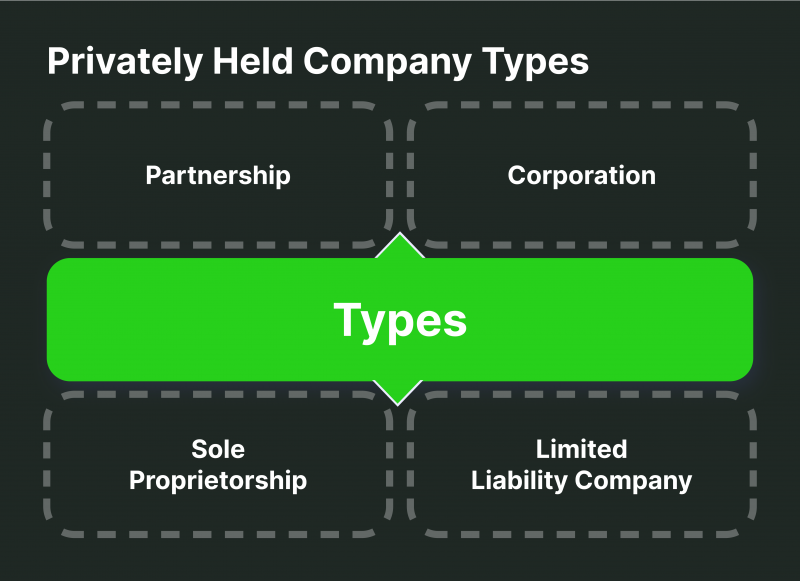

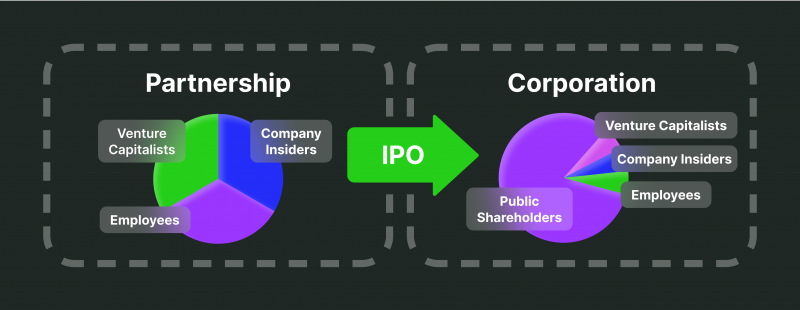

Las acciones son partes equitativas del valor total de una empresa y su evolución de precios refleja la actividad de la empresa. Las empresas comienzan como entidades privadas con acciones privadas antes de anunciarlas al público y con acciones comerciales en los mercados secundarios y bolsas.

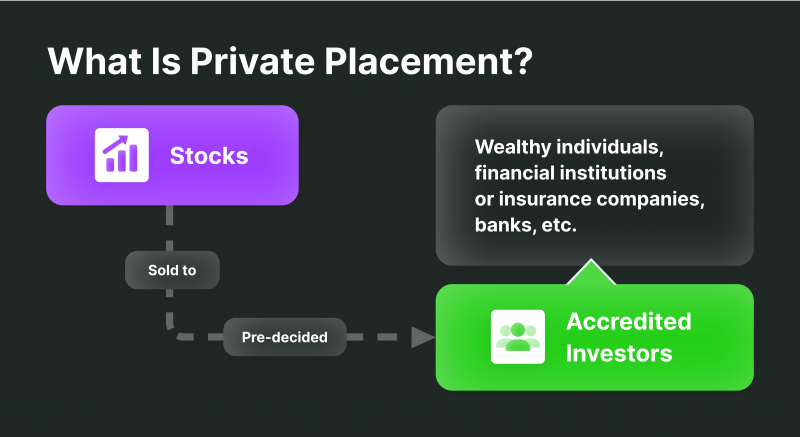

Sin embargo, a diferencia de las empresas que cotizan en bolsa, las acciones privadas no se negocian en los mercados secundarios, y los traders minoristas no pueden comprar acciones privadas. Las empresas pueden emitir acciones privadas para recaudar fondos, atraer inversores o como parte de un programa interno de accionistas.

Además, como las acciones privadas no cotizan en bolsa, no es necesario que cumplan con la Comisión Nacional del Mercado de Valores (Securities and Exchange Commission, SEC). Por lo tanto, solo los inversores institucionales y las empresas pueden negociar acciones privadas.

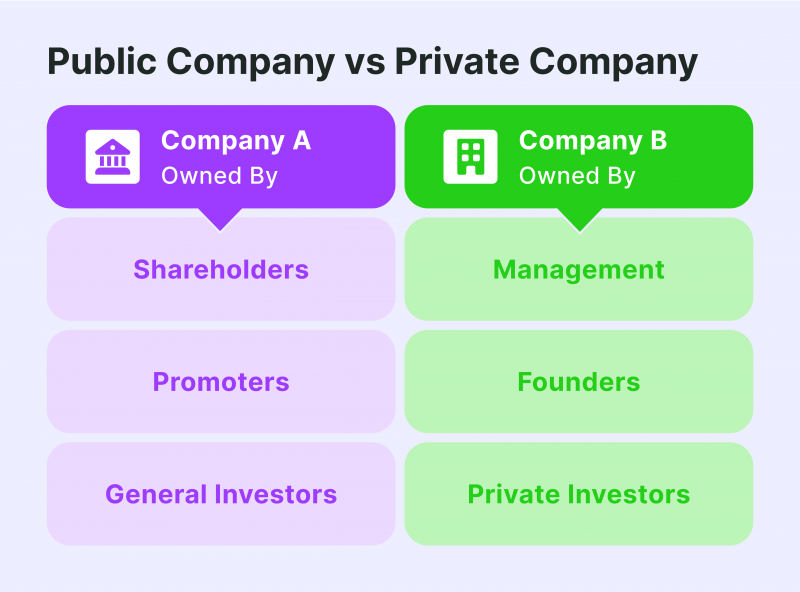

Acciones Privadas vs. Acciones Públicas

Las empresas privadas emiten un número reducido de acciones en comparación con las empresas que cotizan en bolsa. Por lo tanto, el precio de sus acciones no fluctúa tanto y solo cambian en función del rendimiento de la empresa.

Sin embargo, las corporaciones públicas emiten una gran cantidad de acciones que poseen numerosas personas e instituciones. Por lo tanto, el precio de sus acciones cambia según los factores de oferta y demanda, además de la valoración corporativa y los informes.

Además, las operaciones pueden encontrar acciones públicas en mercados secundarios y bolsas, mientras que las acciones privadas se negocian de forma privada.

Para comprar acciones de una empresa privada, un trader o una empresa debe estar acreditada por la SEC y cumplir con ciertos requisitos relacionados con el patrimonio neto y la fuente de ingresos. Estas condiciones pueden incluir tener un patrimonio neto de 200,000 $ trabajando en la industria financiera.

¿Por qué Vender Acciones de una Empresa Privada?

Hay varias razones por las que una empresa privada pondría sus acciones a la venta. Las empresas nuevas y las empresas emergentes tienden a ofrecer sus acciones a inversores, instituciones y empresas financieras como parte de sus esfuerzos de recaudación de fondos.

Las empresas pequeñas suelen tener recursos limitados y dependen de las campañas de recaudación de fondos para generar liquidez y continuar con las operaciones comerciales, pagar salarios y trabajar con el software.

Además, las empresas privadas pueden ofrecer sus acciones a los socios como garantía, atrayendo una asociación estratégica que impulsa sus rendimientos a cambio de acciones de empresas privadas.

Las acciones de las empresas privadas también se pueden utilizar en programas de fidelidad laboral o acciones de capital para retener y motivar a los empleados al ofrecerles una parte del capital de la empresa.

¿Puede una Empresa Privada Vender Acciones al Público General?

Las empresas privadas no pueden vender sus acciones a los mercados secundarios ni a las bolsas como las empresas públicas. Por eso es poco probable que encuentres acciones de una empresa privada en la bolsa de valores.

Las corporaciones privadas no necesitan cumplir con los requisitos de la SEC. Por lo tanto, no cotizan en las bolsas de valores y no están obligadas a divulgar sus informes y estados financieros al público, a diferencia de las empresas públicas que deben publicar regularmente sus informes.

Cómo Vender Acciones de una Empresa Privada

Las acciones privadas se pueden comprar y vender, pero no es tan fácil como con las acciones públicas. Sin embargo, si una empresa decide salir a bolsa y vender sus acciones en los mercados secundarios, o un empleado desea vender sus acciones, hay pocas formas de hacerlo.

Venta pública

Una empresa puede querer salir a bolsa y cumplir con la Comisión de Bolsa y Valores de EE.UU., llevar a cabo un proceso de salida a bolsa y cotizar sus acciones para el público en general. La venta de acciones en bolsa beneficia a las empresas para recaudar más fondos y tomar más conciencia sobre su negocio, especialmente si tienen éxito como entidad privada y quieren ampliar su reconocimiento y centrarse en su negocio a largo plazo.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Las empresas también salen a bolsa para recaudar más fondos de un grupo más grande de inversores y traders en diferentes bolsas de valores y mercados. Sin embargo, este paso requiere un cumplimiento normativo exhaustivo, que incluya informes periódicos sobre su rendimiento y finanzas.

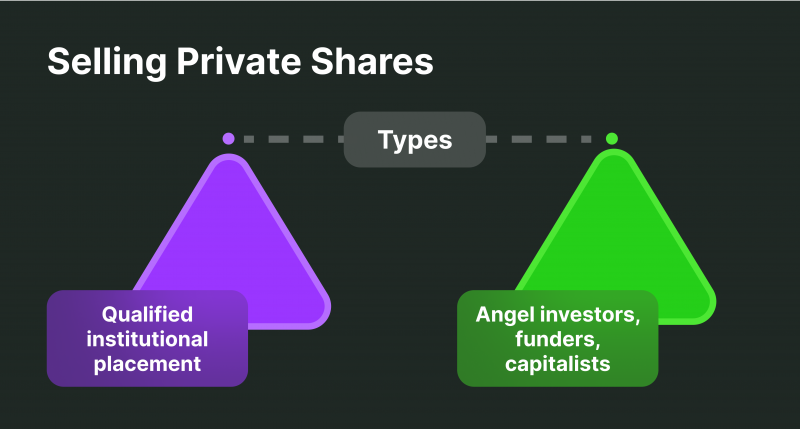

Inversores privados

Las empresas privadas pueden vender sus acciones a traders individuales o institucionales. Vender a inversores privados puede ser ventajoso ya que no hay que cumplir con los requisitos de la SEC, y las empresas privadas pueden relacionarse con inversores ángeles, fondos, aceleradores y más formas de recaudar fondos.

Los inversores y empresarios independientes también pueden estar interesados en comprar acciones de una corporación privada, y pueden ser una valiosa fuente de fondos para las entidades privadas.

Empleados

Compartir el capital de una empresa entre los empleados se está convirtiendo en un método cada vez más común entre las empresas para atraer y retener a los empleados. Como las pequeñas empresas y las empresas nuevas tienen fondos limitados, utilizan este enfoque para compensar a sus empleados.

Las acciones también se pueden ofrecer a los empleados como parte de un sistema de bonificación para garantizar que los empleados se queden en la empresa, con la esperanza de que la compañía crezca y el precio de las acciones aumente.

Programas de recompra

Las empresas que ofrecen acciones de capital a sus empleados pueden ofrecer un sistema de recompra, en el que la empresa compra las acciones a los empleados.

Los empleados pueden aprovechar esta oportunidad para obtener una compensación monetaria. Sin embargo, este enfoque es bastante raro porque las empresas básicamente ofrecen estas acciones porque tienen poco dinero.

Consideraciones Especiales para la Venta de Acciones Privadas

Las acciones privadas se tratan de manera diferente a las acciones públicas, ya que no son tan comunes como las públicas, donde cualquiera puede comprar cualquier acción en los mercados secundarios. Por lo tanto, hay algunos factores que debes tener en cuenta.

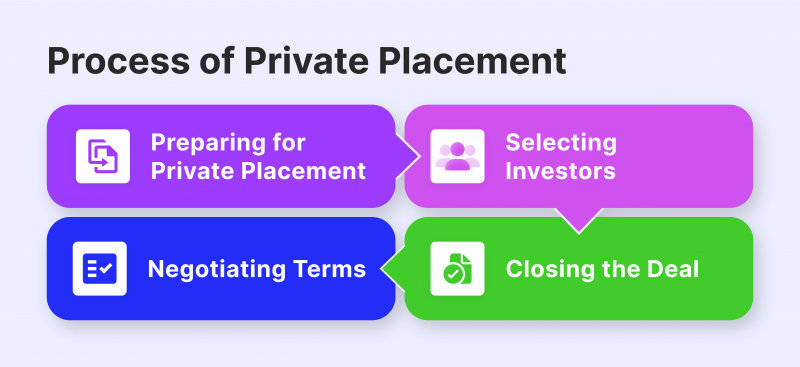

Acciones previas a la OPI

Las empresas privadas y las empresas nuevas pueden considerar salir a bolsa y presentar una Oferta Pública Inicial (OPI), en la que las acciones se negocian públicamente en los mercados secundarios y las bolsas de valores.

Cuando la empresa anuncia su intención de hacerlo, recauda fondos en los mercados previos a la salida a bolsa, recaudando capital de capitalistas de riesgo e inversores institucionales que están interesados en las acciones de esa empresa.

Los inversores institucionales e individuales pueden comprar acciones previas a la OPI, con la esperanza de que el precio suba una vez que sus acciones se negocien en bolsa, donde pueden revenderlas en los mercados secundarios a un precio más alto y obtener algunas ganancias.

Por lo tanto, los accionistas de la empresa, al igual que los empleados, pueden aprovechar esta oportunidad y vender sus acciones y participaciones en varios mercados de acciones privadas anteriores a la OPI, donde los precios son más altos que las acciones que no son anteriores a la OPI.

Acciones no previas a la OPI

A los inversores institucionales y a las empresas les resulta difícil sortear las acciones que no son previas a la OPI, en las que las empresas privadas no tienen la intención de salir a bolsa. Por lo tanto, el interés en estas empresas está impulsado por su exitoso modelo de negocio o por la especulación del inversor sobre el futuro de la empresa.

No existe un mercado para comprar y vender acciones de empresas sin OPI previas a la salida a bolsa, y los inversores que quieran comprarlas pueden ponerse en contacto con las empresas emisoras para informarse sobre la disponibilidad de acciones o si han recomprado acciones de los accionistas existentes.

Los empresarios e inversores que quieran comprar estas acciones también pueden beneficiarse del conocimiento que tienen los empleados de los accionistas actuales y tratar de comprarles acciones a ellos o directamente a la empresa privada.

Restricciones organizativas

A diferencia de las acciones públicas, las acciones privadas tienen pocas restricciones con respecto a la propiedad y la transferencia de propiedad. Por lo tanto, si tienes acciones de una empresa privada, primero debes pedir permiso a la empresa antes de ofrecer tus acciones a un inversor o a un comprador externo.

La empresa tiene derecho a rechazar tu oferta de venta externa y puede ofrecerte programas de recompra, en los que te compran las acciones de acuerdo con sus políticas y valoración.

Si la empresa acepta que vendas tus acciones de manera externa a través de licitaciones o de otras maneras, puedes seguir adelante y encontrar inversores para comprar tus acciones. Sin embargo, asegúrate de cumplir con las condiciones que la empresa pueda establecer, como mantener las acciones durante períodos de tiempo específicos antes de venderlas o la cantidad de acciones que puedes vender.

Diferencial

El diferencial o spread es la diferencia entre el precio de venta (asking) y el de compra (bidding). Es algo que debes tener en cuenta a la hora de vender tus acciones privadas en mercados secundarios o a inversores.

Por ejemplo, si una acción vale 150 $ y la oferta más alta que recibes es de 140 $, el diferencial o spread es de 10 $. Esto puede parecer una diferencia pequeña, pero la cifra se acumulará si tienes varias acciones y puedes obtener pérdidas considerables.

Por un lado, buscar una oferta más alta y mejor en el mercado es lo apropiado. Por otro lado, los inversores no siempre están dispuestos a cumplir con tus expectativas debido a los riesgos que implican las acciones privadas, y puedes perder la oportunidad de vender con pérdidas al no vender en absoluto.

Pasos para Vender Acciones de Empresas Privadas

Si has encontrado la oportunidad y has sido aprobado para vender tus acciones privadas en mercados secundarios o a inversores externos, es hora de determinar el valor de tus acciones y dónde puede venderlas.

Valoración del precio de las acciones

Como las acciones privadas no cotizan en los mercados públicos, es difícil determinar su valor en ausencia de oferta y demanda y dinámica del mercado.

La empresa emisora puede establecer un valor de las acciones y puedes utilizar esta valoración al vender acciones privadas. Sin embargo, hay otras formas de determinar el valor de tus acciones.

1. Tasa Interna de Retorno (TIR)

El análisis TIR es una herramienta financiera compleja que mide la rentabilidad de una inversión, lo cual es una forma de evaluar el valor de las acciones. Cuanto mayor sea la TIR, mejor será la inversión en esa acción, lo que le ofrece una dirección de hacia dónde debes ir con el precio de tus acciones.

Los cálculos son más complicados porque incluyen las deudas, el rendimiento del negocio, la situación económica y la cuota de mercado de la empresa.

2. Análisis de Flujo de Caja Descontado

El análisis de flujo de caja descontado es un modelo financiero estándar que mide la capacidad de la empresa para generar efectivo en el futuro.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

El concepto determina si invertir en esa empresa es beneficioso o no en función de su potencial para generar flujo de caja en el futuro. Si el análisis es positivo y una empresa tiene un excelente potencial de generación de flujo de caja, es una señal positiva de que una acción debería estar más valorada.

3. Comparación del valor de las acciones públicas

Encontrar una empresa que cotice en bolsa de un negocio similar es una de las formas más fáciles y comunes de estimar el valor del precio de las acciones de una empresa privada.

De esta manera, un accionista obtiene una visión realista del precio de las acciones y cuánto pediría un empleado para vender sus acciones en el mercado o a un inversionista.

Colocación de acciones

Las acciones privadas no se colocan en las bolsas de valores públicas ni en los mercados secundarios. Sin embargo, hay colocaciones privadas en las que las empresas privadas pueden vender sus acciones a inversores y empresarios cualificados.

De esta manera, las entidades privadas pueden recaudar fondos y vender sus acciones sin salir a bolsa, lo que implica cumplir con la SEC y reportar los estados financieros al público.

Por lo tanto, las empresas privadas consideran que las colocaciones privadas son valiosas para vender sus acciones, especialmente si tu negocio tiene un excelente potencial y atrae a capitalistas de riesgo e inversores institucionales.

Sin embargo, los mercados privados no son líquidos y puede que no sea fácil vender las acciones porque solo un número limitado de inversores, empresas financieras y personas con patrimonio neto alto llegan al mercado de colocación privada.

En este caso, es posible que una empresa deba llegar a un acuerdo con el mejor precio al mejor postor al vender una acción, incluso si eso provoca un diferencial o una pérdida considerable si se quiere aumentar la liquidez.

Conclusión

La venta de acciones de empresas privadas es un reto y el proceso es menos flexible que el de las empresas que cotizan en bolsa. Las acciones públicas cotizan en mercados secundarios, donde muchos traders e individuos pueden comprar y vender acciones, y el precio de las acciones fluctúa en función de las condiciones del mercado y la actividad de trading.

Sin embargo, las acciones privadas se venden en mercados de colocación privada a una lista seleccionada de inversores, capitalistas de riesgo y personas adineradas que pueden estar interesadas en el modelo de negocio o la rentabilidad de la empresa.

Preguntas Frecuentes

¿Puede una sociedad limitada privada vender sus acciones?

Sí. Sin embargo, las acciones privadas no se venden en los mercados secundarios ni en las bolsas de valores como las empresas que cotizan en bolsa. Las acciones privadas se venden a inversores institucionales y capitalistas de riesgo de forma privada o a través de mercados de colocación privada a un grupo selecto de inversores cualificados.

¿Cómo valoro las acciones que tengo de una empresa privada?

Hay varias formas de evaluar el precio de una acción privada. La comparación con las empresas públicas es una de estas formas, comparando la empresa privada con una empresa que cotiza en bolsa y fijándote en los precios. Otras formas incluyen el análisis TIR y el análisis financiero de flujo de caja descontado.

¿Cómo funcionan las acciones de una empresa privada?

Las empresas privadas pueden emitir acciones para las partes interesadas, incluidos los inversores actuales y los empleados. Además, las empresas privadas pueden vender sus acciones en colocaciones y mercados privados para recaudar capital para administrar su negocio u ofrecer sus acciones a inversionistas ángeles, capitalistas de riesgo, aceleradores y otras formas de financiamiento que mantienen su negocio en funcionamiento.

¿Cómo vendo acciones de una empresa privada?

Los empleados pueden vender sus acciones de una empresa privada, pero primero necesitan la aprobación de la empresa (la empresa emisora). La empresa emisora puede recomprar las acciones o permitir que un empleado venda sus acciones a inversores externos e instituciones financieras.

Noticias recientes