Explicación de la Diferencia entre Tipos de Cambio Fijos y Flotantes

Artículos

Los inversores, los traders e incluso las economías de naciones enteras, dependen en gran medida de la dirección del cambio de divisas, lo que hace que las tasas de conversión de divisas sean indicadores importantes para todos los participantes involucrados. En este artículo hablaremos sobre las tasas de cambio y sus tipos.

Aspectos clave

- El tipo de cambio es el valor de la moneda de un país expresado en otra moneda.

- El tipo de cambio autocorrectivo depende de los niveles de oferta y demanda.

- Una autoridad monetaria establece el curso fijo de la conversión.

- Los gobiernos de los países suelen combinar elementos de ambos tipos en sus políticas monetarias.

¿Qué son los Tipos de Cambio?

Una divisa o moneda es la unidad monetaria oficial de un estado. El tipo de cambio es el precio de la moneda de un país expresado en la moneda de otro país.

La tasa de conversión de divisas se puede determinar por ley (es decir, la fija el estado) o formarse únicamente bajo la influencia de la situación del mercado, dependiendo de la demanda de divisas y de su puesta a disposición en el mercado de divisas.

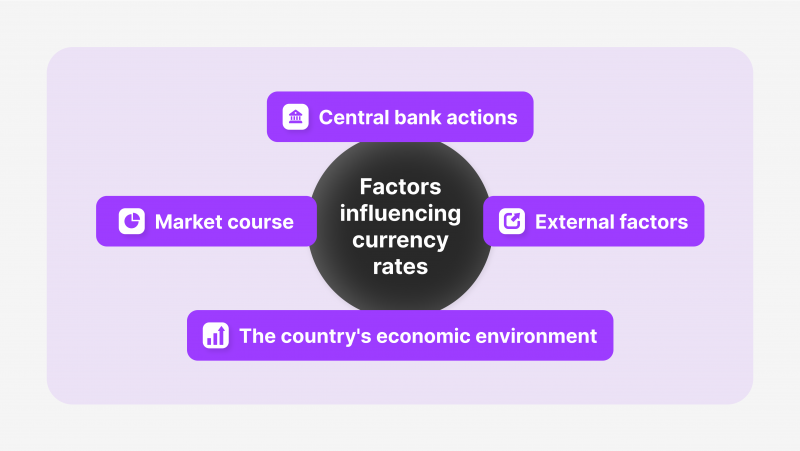

El curso del cambio de una moneda puede estar influenciado por muchos aspectos, entre los que se encuentran los siguientes:

- Acciones de los bancos centrales: un banco central puede controlar el curso de cambio de una moneda nacional de una forma u otra. El regulador puede llevar a cabo intervenciones monetarias, realizar diferentes operaciones de transacción con sus reservas y valores gubernamentales, o cambiar la tasa de interés.

- El curso en el mercado: el valor comercial de una moneda depende de cuánto quiera usarla la gente y de cuánto esté disponible.

- El entorno económico del país: el tipo de cambio refleja el estado de la economía nacional, la dinámica de la producción, los volúmenes de exportación e importación de bienes, las entradas y salidas de capital, los volúmenes de inversión, los factores socioeconómicos, etc.

- Factores externos: el tipo de cambio puede verse afectado significativamente (generalmente negativamente) por shocks macroeconómicos, como crisis económicas y políticas, desastres naturales a gran escala o tensiones geopolíticas (guerras, sanciones).

Existen dos tipos de tasas de conversión: fijas y variables. Conozcámoslas con más detalle.

¿Qué es el tipo de cambio fijo?

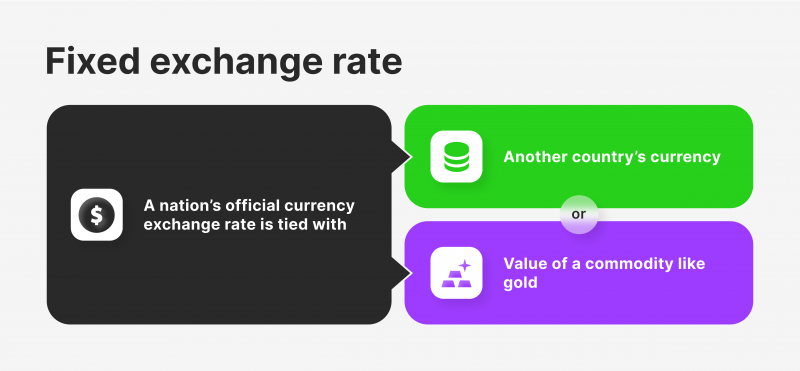

Una tasa fija es un tipo de tasa de conversión. Las autoridades financieras centrales establecen una tasa fija para el valor de las monedas principales, como USD, GBP o EUR. Esto significa que los traders que operan con un país con un tipo de cambio fijo siempre obtendrán el mismo tipo de cambio y valor por su dinero.

Este tipo de cambio es la preferencia de los países que buscan una moneda estable y una financiación comercial predecible. Pero significa que el valor de su moneda está vinculado y fluctúa con la moneda a la que está vinculada.

Para reducir la dependencia de una sola moneda fija, algunos bancos centrales distribuyen este riesgo vinculando su moneda nacional a múltiples monedas en diferentes porcentajes; por ejemplo, 60% con respecto al dólar estadounidense, 30% con respecto al euro y 10% con respecto a la libra esterlina. Esto hace que su moneda nacional esté menos expuesta al riesgo de cambios en cualquier otra moneda a la que esté fijada.

Los gobiernos suelen establecer tipos de cambio fijos para mantener la estabilidad de su moneda y garantizar la coherencia y previsibilidad de las transacciones financieras.

Un organismo gubernamental o banco central puede establecer una tasa fija, o puede basarse en los precios del oro.

Los tipos de cambio fijos son fijados por los bancos centrales o los gobiernos. Su objetivo es mantener estable el valor de la moneda. Utilizan un mecanismo de tipo de cambio para ajustar esta paridad, lo que ayuda a normalizar el comercio y controlar la inflación, asegurando que la paridad cambiaria se mantenga constante.

Pros y contras

Al igual que una tasa de conversión flexible, la tasa fija tiene ventajas e inconvenientes.

Entre las ventajas se encuentran las siguientes:

- Sin fluctuaciones de tasas: una tasa fija mantiene el poder adquisitivo y elimina las oportunidades de arbitraje al mantener la moneda constante a pesar de las oscilaciones del mercado, lo que garantiza la estabilidad de la moneda.

- Inflación estabilizada: un tipo de conversión fijo previene la inflación al vincular una moneda nacional a otra, manteniendo los bienes y servicios asequibles y creando una economía estable.

- Fomenta la inversión: un sistema de tipos de cambio fijos impulsa la inversión al garantizar la estabilidad, evitar alteraciones en los activos o ingresos y promover el comercio entre los gobiernos al facilitar una conversión de dinero sencilla en la moneda deseada, aumentando así la inversión y el crecimiento en ambos países.

Entre los inconvenientes, encontramos los siguientes:

- Mantenimiento alto: el banco central debe monitorear e intervenir constantemente el mercado para evitar cambios económicos significativos, ya que una gestión inadecuada puede conducir a costos significativos y crisis económicas.

- Menos libertad para las correcciones: si los bancos centrales quieren ajustar las tasas de interés e impulsar la economía, es posible que no lo hagan adecuadamente debido a la falta de libertad para hacerlo.

- Complejidad: una tasa fija pierde las características de reequilibrio y autocorrección de una flotante, lo que la hace más compleja.

- Requisitos de reservas amplias: si la moneda está bajo tensión y precisa apoyo, requiere reservas significativas.

¿Qué es el Tipo de Cambio Variable?

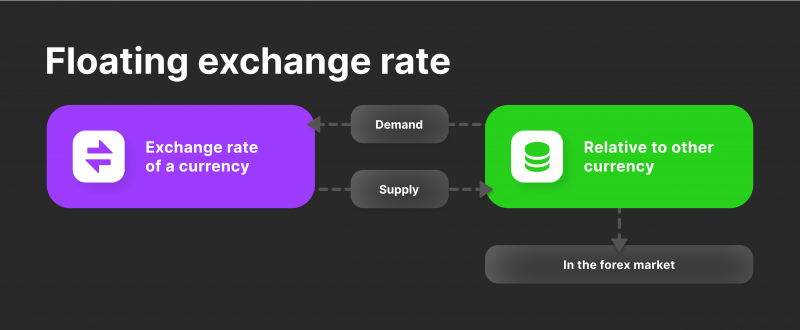

El tipo de cambio variable (también conocido como flotante, flexible o autocorrectivo) se caracteriza por cambiar según la oferta y demanda.

Entonces, ¿en este caso los tipos de cambio cambian diariamente? Si muchas personas quieren comprar una moneda o no hay muchas divisas disponibles, esta moneda específica se vuelve más valiosa que otras. Cuando los indicadores del mercado cambian, la tasa a la que se convierte la moneda también cambia.

En otras palabras, si no hay mucha demanda de una moneda determinada, su valor disminuye, lo que lleva a precios más altos para los bienes importados de otros países. Sin embargo, si muchas personas quieren comprar una moneda, su valor aumenta.

La implementación de un sistema flexible en un país minimiza la interferencia de la autoridad central en la corrección del tipo de cambio, lo que significa que debe autocorregirse.

Factores como la inflación, las oscilaciones de los tipos de interés o las inversiones en el extranjero, pueden influir en la demanda y la oferta.

Cuando un país recibe mucho dinero de inversores extranjeros, el valor de su moneda sube porque más gente quiere comprarla. Estos aspectos tienen un efecto considerable en el valor del intercambio y provocan cambios en los cursos autocorrectivos.

Pros y contras

Tanto las ventajas como las desventajas están asociadas con un curso de intercambio variable.

Estas son algunas de las ventajas:

- Trading adaptable: las divisas flexibles pueden negociarse de forma independiente en los mercados sin autoridad monetaria ni gestión gubernamental. Esto permite un trading más flexible sin supervisión ni restricciones estrictas.

- Eficiencia del mercado: un curso de intercambio flexible permite inversiones más flexibles entre países. Esto se suma al atractivo del país para los inversionistas, lo que resulta en un impulso a la economía del país y a la producción nacional.

- Menores requisitos para los fondos reservados: el tipo flexible permite a las autoridades financieras centrales o a los bancos utilizar fondos en reserva sin necesidad de mantenerlos para equilibrar el curso del tipo de cambio. En su lugar, estas reservas pueden utilizarse para estimular el desarrollo económico a través de la compra de bienes de capital.

- Cobertura contra la inflación: los estados con tipos de cambio flexibles evitan el problema de la inflación de las importaciones que puede surgir de un superávit de la balanza de pagos o del aumento de los costos de importación.

- Balanza de pagos (Balance of payments, BoP): los tipos de cambio autocorrectivos estabilizan la BoP ya que los recursos y el flujo de caja se liberan gracias a la falta de regulación.

Sin embargo, también hay algunas desventajas de los tipos de interés variables:

- Riesgo de volatilidad: las divisas autocorrectivas son muy volátiles debido a su inestabilidad e imprevisibilidad inherentes. Pueden perder valor en un solo día de negociación y se ven muy afectadas por las condiciones impredecibles del mercado, incluidas las fluctuaciones de la oferta y la demanda.

- Incapacidad para resolver problemas económicos: es posible que la tasa de autocorrección no resuelva las preocupaciones económicas de un país, como el desempleo alto, la inflación alta y un PIB bajo si la moneda se deprecia, lo que aumenta la inflación y la demanda de las materias primas.

- Desarrollo económico limitado: la ausencia de un control estricto sobre las tasas puede obstaculizar el crecimiento y la recuperación económica. La depreciación monetaria, especialmente durante la inflación alta, puede provocar problemas como dificultades de exportación e importación, especialmente en países con economías débiles.

- Salida de inversiones: las fluctuaciones en el curso podrían impedir que las empresas extranjeras inviertan en la economía del país.

¿Cuál es el Mejor Tipo de Cambio?

La elección de un tipo de cambio variable o fijo depende de la situación financiera de cada país.

Una tasa autocorrectiva puede considerarse un beneficio fiscal cuando la economía y la política fiscal son sólidas. Sin embargo, el debilitamiento del sentimiento del mercado podría llevar a la disminución del valor de la moneda.

Esta competencia no tiene ganador, ya que ninguna de las dos tarifas es mejor que la otra. Un país suele optar por el tipo de tarifa que más le conviene, lo que a menudo da lugar a un modelo híbrido que utiliza elementos de ambos métodos.

El Fondo Monetario Internacional sugiere que un curso de cambio variable indica la madurez financiera de un país. Aun así, algunos países optan por un enfoque de variación controlada, lo que permite que el órgano rector se involucre en el ajuste de la tasa si ésta cae o sube demasiado.

Conclusión

El curso variable de un intercambio se mueve en relación con los niveles de la oferta y la demanda, mientras que una autoridad financiera o gubernamental establece la tasa fija. Cada país elige el tipo de cambio que más le conviene en función de su sistema económico y de los beneficios de cada tipo. Sin embargo, es muy raro que los países sigan un solo tipo de tarifa. A menudo incluyen los elementos de un tipo de curso de intercambio en el otro, beneficiándose así de ambos enfoques.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos