¿Qué significa “derivados” y cómo funcionan?

El mercado financiero global está repleto de numerosas oportunidades que tanto particulares como empresas pueden aprovechar en la medida en que posean las habilidades adecuadas. El comercio de derivados es una de esas oportunidades que existe desde hace mucho tiempo. Sin embargo, ha ampliado sus fronteras al comercio de criptomonedas.

Los activos clasificados como derivados se derivan de un activo subyacente del que depende su precio/valor. Estos activos incluyen acciones, bonos, divisas, petróleo y criptomonedas. Pueden negociarse de forma extrabursátil (OTC) o a través de una plataforma de intercambio.

La negociación de derivados es diferente de la negociación al contado convencional, ya que suele ir asociada al uso de apalancamiento. Y como tal, los operadores pueden controlar una gran posición en un contrato de derivados con una cantidad relativamente pequeña de capital.

Entendiendo qué significa operar con derivados

La negociación de derivados es una forma de inversión especulativa y de alto riesgo que permite a los particulares negociar un activo concreto a un precio futuro sin poseer necesariamente ese activo. Un aspecto interesante es que los usuarios pueden operar con cualquier clase de activo, siempre que exista un mercado de derivados para ellos.

Antes de operar en un mercado de derivados, los usuarios deben tener en cuenta el activo subyacente, su fecha de vencimiento y su posición (larga o corta).

El activo subyacente puede incluir criptomonedas, acciones, bonos, materias primas, divisas, tasas de interés y otros derivados. Sin embargo, la fluctuación o inconsistencia en el precio de estos activos subyacentes determina el valor de sus derivados.

Además, el precio del activo subyacente puede verse afectado por varios factores, como la oferta y la demanda, las condiciones económicas y las políticas gubernamentales. Por lo tanto, como operador de derivados, debe estar al tanto de estos factores, ya que también influirán en sus operaciones.

La fecha/hora de vencimiento es cuando vence el contrato de derivados y se liquidan las diferencias. También puede denominarse como el último día en que un contrato de derivados sigue siendo válido.

Al vencimiento, el comprador y el vendedor del contrato de derivados están obligados a liquidar la diferencia de valor del contrato o a suscribir un nuevo contrato.

La posición de un operador es la postura que adopta una contraparte durante la apuesta sobre el precio futuro de un activo subyacente. Puede ser una posición larga o corta.

En una posición larga, el operador obtiene beneficios si el precio supera su punto de entrada en el momento de la liquidación. En una posición corta, el operador sólo obtiene beneficios si el precio del activo subyacente se sitúa por debajo de su punto de entrada. Al tratarse de una operación entre dos partes, no pueden adoptar una posición larga o corta al mismo tiempo; deben tener opiniones diferentes sobre el precio futuro del activo.

¿Qué tipos de derivados existen?

Los cuatro tipos principales de derivados son Forwards, Futuros, Swaps y Opciones. Como inversor/operador financiero, los futuros y las opciones son los tipos de derivados a los que probablemente esté más acostumbrado.

Forwards

Un derivado forward es un contrato financiero que implica que ambas contrapartes acuerdan el precio especificado (fijado) de un activo mientras la operación se produce en el futuro. Esto significa que el precio del activo subyacente está fijado antes de que se produzca la operación.

El objetivo principal de un forward es cubrir o equilibrar los riesgos debidos a la alta volatilidad del mercado.

Pongamos el ejemplo de un agricultor de maíz y un fabricante de cereales. Supongamos que el agricultor piensa que el precio del maíz bajará en los próximos tres años y que el fabricante piensa que el precio del maíz podría subir. Ambos pueden acordar un contrato de forward que les permita fijar el precio del maíz ahora y permitirá que la operación se produzca más adelante, es decir, tres años después.

Aunque el derivado forward suele ser arriesgado, ya que se realiza over the counter (OTC) y no está totalmente regulado, es fácil de personalizar y puede reportar beneficios aún mayores. La liquidación también puede ser física o en efectivo, dependiendo del activo subyacente, y suele remitirse tras el vencimiento del contrato.

Swaps

Los derivados swaps son contratos financieros que permiten a dos partes intercambiar flujos de caja en el futuro. Los derivados swaps más comunes son los de tasas de interés y divisas.

Los swaps de tasas de interés permiten a dos partes intercambiar una tasa de interés fija por una variable y viceversa. Esto puede ser útil para una empresa que ha pedido prestado a un tipo fijo pero espera que los tipos de interés suban. En ese caso, pueden cambiar su tipo fijo por uno variable para mitigar su riesgo.

Por otro lado, los swaps de divisas implican el intercambio de flujos de caja en una divisa por flujos de caja en otra. Puede utilizarse para cubrirse contra el riesgo de cambio u obtener financiación en una moneda extranjera.

Los derivados swaps también pueden adaptarse a las necesidades específicas de las partes. Por ejemplo, un swap de inflación permite a dos partes intercambiar una tasa fija por una tasa vinculada a la inflación, lo que puede ser útil para protegerse contra el riesgo de inflación.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Los utilizan diversos participantes en el mercado, como empresas, gobiernos e instituciones financieras. Sin embargo, la inversión en derivados swaps puede ser compleja y arriesgada, y suelen utilizarla inversores sofisticados con una alta tolerancia al riesgo.

Futuros

Tanto los futuros como los forwards son bastante similares, ya que el precio del activo subyacente se acuerda antes de comerciarlo en el futuro. A diferencia de los forwards, el mercado de futuros se negocia en bolsas reguladas, como la Chicago Mercantile Exchange y la New York Mercantile Exchange. Sin embargo, los operadores de criptomonedas pueden utilizar plataformas como Binance, Bybit, OKEx, entre otros, para ejecutar este tipo de operaciones.

Aunque el mercado de futuros permite a los operadores cubrir su posición, la liquidez de los intercambios hace más atractiva la especulación para obtener beneficios. En los futuros, los inversores pueden ir largo (comprar) o corto (vender); todo depende de su visión del mercado.

Con el apalancamiento, los inversores/operadores pueden pedir prestado más que su capital inicial para aumentar su margen de beneficios. El apalancamiento oscila entre “1x y 100x”, dependiendo de los activos derivados negociados. Sin embargo, es importante tener en cuenta que cuanto mayor es el apalancamiento, mayor es el riesgo de ser liquidado. En consecuencia, la liquidación se produce cuando el precio sube o baja.

Opciones

Los derivados sobre opciones son contratos financieros que permiten a un operador comprar o vender un activo subyacente a un precio y fecha estipulados. Pero hay que tener en cuenta que siempre que se da una orden de compra o venta, la contraparte debe responder inmediatamente.

Las opciones pueden ser de compra o de venta. El tipo más común de opciones es la opción de compra. Permite al comprador adquirir un activo a un precio determinado, denominado precio de ejercicio. Por otro lado, una opción de venta permite al comprador vender un activo al precio de ejercicio.

Cuando un inversor/operador toma una posición “larga” en una opción de compra, básicamente apuesta a que el precio del activo subyacente subirá por encima del precio de ejercicio. Si el precio baja, la opción pierde su valor y el inversor pierde su dinero.

Por otro lado, si un inversor toma una posición “corta” en una opción de compra, está apostando a que el precio del activo subyacente no subirá por encima del precio de ejercicio. Si el precio no sube, la opción expirará sin valor, y el inversor se quedará con la prima pagada por el comprador de la opción.

Cuando un inversor toma una posición “larga” en una opción de venta, está apostando a que el precio del activo subyacente caerá por debajo del precio de ejercicio. Si el precio no baja, la opción perderá su valor y el inversor perderá la prima pagada por la opción.

Por otro lado, si un inversor toma una posición “corta” en una opción de venta, está apostando a que el precio del activo subyacente no caerá por debajo del precio de ejercicio. Si el precio no baja, la opción vencerá y el inversor se quedará con la prima pagada por el comprador de la opción.

Los derivados de opciones se liquidan en efectivo. El comprador de la opción paga al vendedor una prima, y el vendedor se queda con la prima independientemente de si la opción se ejerce o vence.

Estos tipos se clasifican a su vez en dos partes: la clase de compromiso y la de contingencia.

La clase de compromiso exige que ambas partes se obliguen a cumplir el contrato de derivados con éxito. No hay margen para desentenderse. Ejemplos de ello son Forward, Futuros y Swap.

En la clase de contingencia, una de las contrapartes puede decidir no ejecutar la compra o venta. Sin embargo, una vez que se realiza una orden de compra o venta, debe ser ejecutada por la otra parte. Un ejemplo de esto es la Opción.

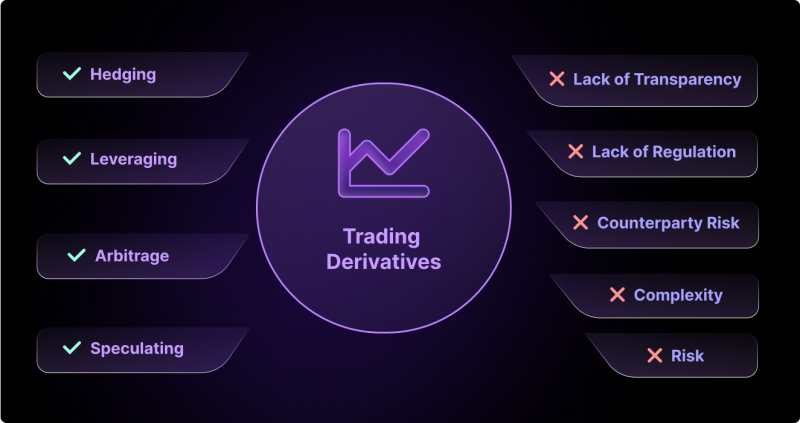

¿Cuáles son los pros y los contras de operar con derivados?

Pros

La negociación de derivados implica que dos contrapartes invierten en activos subyacentes sin poseer realmente esos activos. La inversión en derivados suele tener dos fines principales: cobertura y especulación. Sin embargo, existen otros usos, como el apalancamiento mediante la negociación de márgenes o el arbitraje.

Cobertura

Los derivados pueden utilizarse para gestionar el riesgo equilibrando la pérdida potencial de un activo subyacente. Por ejemplo, un operador puede utilizar un derivado para bloquear el precio de un activo, protegiéndose así contra un descenso del precio de mercado.

Especulación

Los operadores/inversores también pueden utilizar derivados para especular sobre la evolución del precio de un activo subyacente. Intentarán apostar sobre cómo se moverá el precio del activo subyacente. Se trata de una estrategia de mayor riesgo, pero también puede generar mayores beneficios.

Apalancamiento

Los derivados también utilizan el apalancamiento mediante operaciones con margen. Los operadores/inversores pueden pedir dinero prestado para aumentar el tamaño de la posición. Sin embargo, si bien el apalancamiento puede amplificar las ganancias potenciales, también puede aumentar el riesgo de pérdidas.

Arbitraje

Los derivados pueden utilizarse para aprovechar la fluctuación de precios entre distintos mercados/bolsas. Por ejemplo, un operador puede comprar un derivado en una bolsa y venderlo en otra, beneficiándose de la diferencia de precios.

Contras

Complejidad

Los derivados son instrumentos financieros complejos y pueden resultar difíciles de entender para algunos inversores/operadores. Esto puede dar lugar a malentendidos y errores y provocar pérdidas significativas.

Riesgo

Dado que el precio de los derivados depende del del activo subyacente, puede suponer un gran riesgo para los operadores, ya que el precio de ese activo puede fluctuar masivamente. La fluctuación del precio del activo subyacente puede deberse a diversos factores, como políticas gubernamentales, noticias, entre otros. Obviamente, esto puede dar lugar a pérdidas significativas si el precio se mueve en contra de la posición tomada por un inversor.

Riesgo de contraparte

Dado que los derivados suelen negociarse entre dos partes, pueden existir riesgos de contraparte. Esto se debe a que una de las partes puede incumplir el contrato, lo que puede acarrear pérdidas para la otra. Sin embargo, estos riesgos pueden minimizarse si la negociación tiene lugar en una bolsa regulada.

Falta de regulación

En algunas jurisdicciones, la negociación de derivados puede no estar tan regulada como otras formas de negociación, lo que puede crear riesgos adicionales para los inversores. Sin embargo, esto es sólo para las operaciones con derivados extrabursátiles (OTC). Las bolsas de derivados están totalmente reguladas y pueden evitar riesgos adicionales para los inversores.

Falta de transparencia

Los mercados de derivados suelen ser poco transparentes, por lo que puede resultar difícil determinar el valor real de un contrato o el nivel de riesgo que conlleva. Esto puede dificultar la fijación exacta del precio de un derivado, lo que provoca ineficiencias en el mercado y un aumento del riesgo.

Trading al contado vs derivados

La negociación al contado y con derivados son instrumentos financieros utilizados para comprar y vender distintos activos. Aunque casi sirven para lo mismo, siguen existiendo algunas diferencias entre ellos.

Mientras que la negociación al contado implica la compra y venta de un activo que se entregará inmediatamente, la negociación con derivados se refiere a la compra y venta de contratos cuyo valor se deriva de un activo subyacente, y se liquida en el futuro.

En cuanto a la propiedad, el mercado al contado otorga al inversor la propiedad del activo que compra. Mientras que en el caso del mercado de derivados, se posee un contrato con el mismo valor que el activo subyacente.

En términos de riesgo y rentabilidad, la negociación al contado es menos arriesgada que la de derivados. Aunque sus precios pueden verse afectados por factores externos, como las políticas gubernamentales y diversos factores fundamentales, los operadores suelen estar expuestos a más riesgos en la negociación de derivados. Dado que la negociación de derivados permite el uso de apalancamiento, también aumenta la rentabilidad potencial del operador.

¿Quién puede operar con criptoderivados?

Los riesgos que conlleva el comercio de derivados son bastante alarmantes, especialmente ahora que los inversores o comerciantes pueden acceder fácilmente a la liquidez y el apalancamiento de estos activos. Se necesitan ciertos prerrequisitos o condiciones para operar con criptoderivados.

Regulación

En algunos países, la negociación de criptoderivados está restringida únicamente a los inversores acreditados. Sin embargo, en otros países, los inversores minoristas pueden operar con criptoderivados. Los operadores potenciales deben comprobar la normativa de su país antes de operar con criptoderivados.

Análisis de calidad

En general, se recomienda que sólo los inversores experimentados y bien informados operen con criptoderivados. Deben ser capaces de tomar decisiones cualitativas realizando análisis fundamentales y técnicos específicos del mercado.

Esto se debe a que los criptoderivados pueden ser muy volátiles y arriesgados, y el mercado es aún relativamente nuevo y menos maduro que los mercados tradicionales.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Información sobre activos y gestión de riesgos

Antes de operar con criptoderivados, las personas deben comprender los activos subyacentes y los riesgos. También deben estar familiarizados con los términos y la mecánica de los derivados específicos que están considerando negociar. También es esencial contar con una estrategia de gestión de riesgos bien definida.

Disposición al riesgo

En general, el comercio de criptoderivados no es adecuado para personas que no estén dispuestas a arriesgarse a perder su inversión. Los operadores deben comprender que el mercado de criptomonedas es muy volátil y que existe la posibilidad de sufrir pérdidas significativas. Por lo tanto, invertir sólo lo que se puede permitir perder es muy importante.

Cómo operar con criptoderivados

Operar con criptoderivados (futuros u opciones) es más complejo que operar con las propias criptomonedas, pero promete mayores beneficios. Aquí tiene una guía paso a paso sobre cómo operar con criptoderivados:

Entienda el mercado

Estudie las tendencias del mercado, los gráficos históricos y la evolución de los precios de los activos que vaya a negociar, y manténgase al día de los acontecimientos que puedan afectar al mercado.

Elija una plataforma de negociación

Existen varias plataformas de intercambio para operar con criptoderivados, como BitMEX, Kucoin Futures y Binance Futures. Cada plataforma tiene unas comisiones, unos límites de negociación y una interfaz de usuario, por lo que elegir una que se adapte a tus necesidades es bastante importante.

Deposite fondos en su cuenta

Después de crear una cuenta en una plataforma de intercambio, debe depositar en ella las criptomonedas con las que desea operar. Mediante tarjetas de crédito o transferencias bancarias, puede depositar divisas fiduciarias para comprar estas criptomonedas.

Elija su operativa

Los criptoderivados pueden adoptar muchas formas, como futuros, opciones y swaps. Cada tipo de derivado tiene características únicas, por lo que elegir el que mejor se adapte a su estrategia de negociación es esencial.

Coloque su orden

Una vez que haya elegido su operativa, tendrá que colocar una orden. La mayoría de las plataformas ofrecen diversos tipos de órdenes, como órdenes limitadas, de mercado y stop. Es importante comprender cómo funciona cada tipo de orden antes de realizar cualquier operación.

Monitoree su posición

Esto se hace observando el mercado para asegurarse de que se mueve en la dirección esperada. Esto incluye vigilar el precio del activo subyacente y cualquier noticia o acontecimiento relevante que pueda afectar al mercado.

Tenga una estrategia de gestión del riesgo

Los criptoderivados son altamente especulativos y volátiles, por lo que es crucial contar con una estrategia de gestión del riesgo antes de realizar una operación. Esto implica establecer un stop loss y tener otros planes para gestionar su posición si se mueve en su contra.

Conclusión

Mientras que las operaciones al contado implican un riesgo menor, los criptoderivados permiten a los inversores especular sobre el precio futuro de un activo subyacente. El uso del apalancamiento para operar, como en el mercado de derivados, aumenta los beneficios potenciales de los operadores al tiempo que los expone a un riesgo más considerable.

Sin embargo, para sacar el máximo partido de las operaciones con derivados, sobre todo si se quiere evitar el riesgo operativo, hay que tener una estrategia de negociación y de gestión del riesgo.

Artículos recomendados

Noticias recientes