¿Qué es la liquidez en un exchange de criptomonedas y dónde encontrarla?

El mercado global de criptomonedas está valorado en 1,99 billones de dólares, reflejando una disminución del 0,5% en el último día. El volumen total del mercado de criptomonedas también ha caído un 6,72%, alcanzando los 63,45 mil millones de dólares. De este total, el 4,95%—o 3,14 mil millones de dólares—se ha negociado en el sector DeFi durante las últimas 24 horas.

Estas cifras destacan las rápidas fluctuaciones en la capitalización de mercado y el volumen de negociación en un solo día. Presentamos estos números para resaltar el papel crucial de la liquidez, que permite transacciones eficientes y garantiza intercambios rápidos a precios estables.

Este artículo explicará la importancia y necesidad de la liquidez para los exchanges de criptomonedas y presentará varias fuentes para encontrarla.

Puntos clave

- La rapidez con la que los activos pueden comprarse o venderse sin afectar significativamente su precio se conoce como liquidez en los exchanges de criptomonedas.

- La liquidez de los activos es específica de cada criptomoneda, mientras que la liquidez de mercado es la facilidad general de comerciar en una plataforma. La liquidez en los exchanges centralizados suele ser mayor que en los descentralizados.

- Los exchanges de criptomonedas utilizan market makers, traders de arbitraje, agregadores de liquidez y liquidez interna para mantener altos niveles de liquidez y reducir la volatilidad de los precios.

¿Qué es la liquidez en un exchange de criptomonedas?

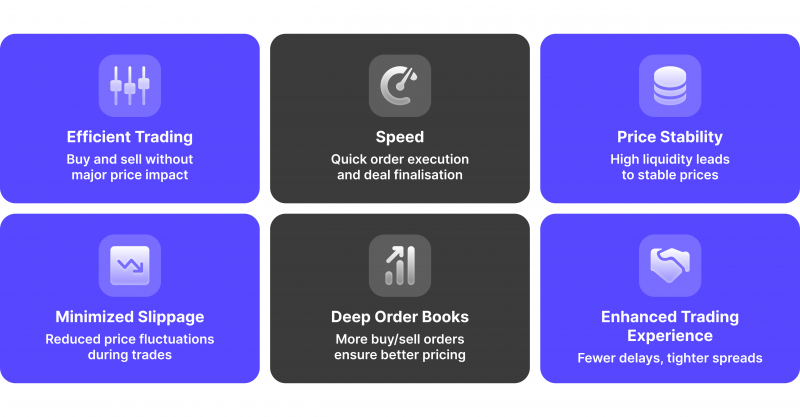

La facilidad y efectividad con que los activos digitales se compran o venden sin afectar sustancialmente su precio se conoce como liquidez en los exchanges de criptomonedas. En otras palabras, se refiere a la rapidez con la que un exchange puede conectar a compradores y vendedores y cerrar acuerdos.

Hay más participantes activos en el mercado cuando hay alta liquidez, lo que lleva a precios más estables y menos casos de deslizamiento, es decir, cuando el precio fluctúa entre el momento en que se realiza una orden y cuando se ejecuta.

La liquidez es un componente clave de un exchange de criptomonedas que influye en la experiencia de negociación. Las operaciones pueden completarse rápidamente y a precios cercanos al valor de mercado cuando hay muchas órdenes de compra y venta o libros de órdenes profundos.

Por otro lado, los exchanges con liquidez insuficiente podrían experimentar un mayor deslizamiento, mayores discrepancias entre los precios de compra y venta, y retrasos en la ejecución de órdenes.

Factores que influyen en la liquidez

Para entender mejor el concepto, desglosamos los factores que afectan la liquidez. Varios factores pueden influir, tales como:

Volumen de negociación

Debido al aumento de la actividad de compradores y vendedores en el mercado, mayores volúmenes de negociación suelen traducirse en mejor liquidez.

Profundidad del libro de órdenes

La liquidez mejora con libros de órdenes profundos, que tienen muchas órdenes de compra y venta en diferentes puntos de precio.

Cargos por transacción

Los exchanges que reducen las tarifas de transacción pueden atraer más traders, aumentando el volumen de negociación y la liquidez.

Participación de los market makers

Dado que colocan consistentemente órdenes de compra y venta, los market makers son esenciales para el suministro de liquidez, ya que garantizan que siempre haya una contraparte para las transacciones.

Cantidad de pares de intercambio

Más traders se sienten atraídos por exchanges con una amplia selección de pares de negociación, lo que puede mejorar la liquidez.

Proveedores de liquidez en criptomonedas

Estas organizaciones o empresas proporcionan grandes pools de activos a los exchanges para suministrar liquidez. Ellos facilitan el mantenimiento de altos niveles de liquidez, permitiendo a los traders ejecutar órdenes grandes con poca fluctuación en el precio.

Tipos de liquidez en los mercados de criptomonedas

Todo aquel que esté interesado debería tener una comprensión profunda de las diversas formas de liquidez. Cada tipo contribuye de manera diferente al funcionamiento del mercado, impactando desde la estabilidad de precios hasta la eficiencia comercial. Vamos a desglosarlos.

Liquidez de Mercado vs. Liquidez de Activos

La liquidez de mercado es la facilidad general con la que se pueden comprar o vender activos en un mercado determinado sin cambiar significativamente su precio. Esto incluye todo lo relacionado con el comercio, como el número de operaciones, el número de usuarios y la efectividad de la coincidencia de órdenes en una plataforma.

Cuando muchos compradores y vendedores participan activamente, se reducen los márgenes entre los precios de oferta y demanda, lo que indica una alta liquidez de mercado. Los mercados con baja liquidez, por otro lado, se caracterizan por márgenes más amplios y mayores desafíos para realizar transacciones sin afectar los precios.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

En contraste, la liquidez de activos es única para cada criptomoneda individual. Mide la rapidez y sencillez con la que se puede intercambiar una criptomoneda específica sin deprimir su precio en el mercado. El volumen de negociación de un activo, el número de órdenes en el libro de órdenes y su popularidad entre las exchanges afectan su liquidez.

Es posible negociar rápidamente y con poco deslizamiento de precios con activos altamente líquidos como Ethereum y Bitcoin. Sin embargo, los tokens menos populares pueden tener baja liquidez, lo que dificulta comprarlos o venderlos a las tasas deseadas.

Liquidez Centralizada vs. Descentralizada

Las exchanges centralizadas (CEX), donde la plataforma actúa como intermediaria manteniendo el libro de órdenes y reteniendo los fondos de los clientes, son los lugares habituales para encontrar liquidez centralizada.

Estas plataformas suelen ofrecer una liquidez superior debido a sus bases de usuarios sustanciales, una amplia selección de pares de negociación y una presencia de mercado bien establecida.

Las CEX suelen utilizar técnicas de creación de mercado y algoritmos sofisticados para preservar la liquidez y garantizar la rápida ejecución de operaciones.

La liquidez descentralizada, por otro lado, funciona en exchanges descentralizadas (DEX), donde los usuarios realizan transacciones directamente mediante contratos inteligentes. Dado que estas plataformas no necesitan una autoridad central para supervisar las transacciones, los pools de liquidez contribuidos por los usuarios son la fuente de liquidez.

Los creadores de mercado automatizados, o AMM, son una fuente común para mantener la liquidez y apoyar las operaciones en las DEX. Aunque la liquidez descentralizada otorga a los usuarios más control y transparencia, también puede ser más volátil y fragmentada.

Liquidez Interna vs. Externa

El término “liquidez interna” se refiere a la liquidez que una exchange de criptomonedas gestiona con sus propios activos, como pools de liquidez y libros de órdenes internos. Las exchanges suelen utilizar sus propios algoritmos y técnicas de creación de mercado para garantizar que haya suficiente liquidez disponible para la negociación. Las exchanges pueden mejorar las condiciones comerciales, como márgenes más ajustados y menos deslizamientos de precios, al mantener suficiente liquidez interna.

Obtener liquidez de fuentes externas a la exchange, como asociaciones con proveedores de liquidez externos o integración de mercado, se conoce como liquidez externa. Al usar esta estrategia, las exchanges pueden acceder a un mayor pool de liquidez, mejorando la estabilidad y la profundidad del mercado.

La liquidez externa se vuelve aún más crítica cuando la volatilidad excesiva del mercado o la liquidez interna no pueden satisfacer las necesidades comerciales. Las exchanges pueden proporcionar a los usuarios una plataforma de negociación más confiable y eficiente al combinar fuentes de liquidez internas y externas.

¿Por qué es importante la alta liquidez para los traders de criptomonedas?

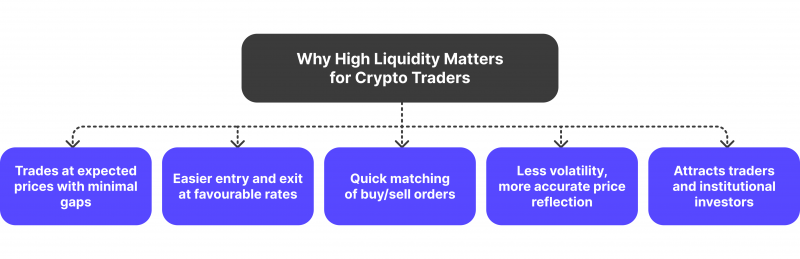

En los mercados de criptomonedas, el deslizamiento de precios es la diferencia entre el precio previsto y el precio real al que se ejecuta una operación. Minimizar esta diferencia requiere una alta liquidez. Muchas órdenes de compra y venta aseguran que las operaciones se realicen a un precio de mercado esperado o cercano en un mercado con alta liquidez, reduciendo el deslizamiento de precios.

Además, márgenes más ajustados —la diferencia entre los precios de oferta y demanda— resultantes del aumento de la liquidez hacen que sea más sencillo para los traders entrar y salir de posiciones en tasas ventajosas. Esto afecta directamente la rentabilidad de los traders; por lo tanto, es especialmente crítico para aquellos que trabajan con márgenes pequeños.

Ejecución más rápida de operaciones

La velocidad a la que se ejecutan las operaciones también está significativamente influenciada por la liquidez. Dado que muchas órdenes están disponibles en diferentes niveles de precio en mercados líquidos, las operaciones se emparejan y ejecutan rápidamente. Esto es vital en los mercados inestables de criptomonedas, donde las oscilaciones de precios pueden ocurrir rápidamente. Las operaciones ejecutadas de manera oportuna permiten a las personas aprovechar las oportunidades del mercado y evitar posibles pérdidas. Para mantener operaciones comerciales efectivas, una alta liquidez garantiza que los traders puedan ejecutar grandes órdenes sin sufrir demoras considerables o cambios en el precio de mercado.

Estabilidad del mercado

La alta liquidez desempeña un papel crucial en el mantenimiento de la estabilidad general de los mercados. Las órdenes grandes de compra o venta tienen menos probabilidades de causar fluctuaciones abruptas de precios en un mercado con alta liquidez, ya que hay suficiente profundidad en el mercado para acomodar estas transacciones. Evitar la volatilidad excesiva y la manipulación de precios contribuye a la preservación de la estabilidad del mercado.

Los inversores institucionales y los traders activos buscan entornos donde los precios de mercado reflejen con precisión la dinámica de la oferta y la demanda, y es más probable que participen en un mercado estable.

La alta liquidez también aumenta la confianza de los inversores, lo que promueve un entorno estable y saludable para el comercio, donde el sentimiento del mercado es menos vulnerable a cambios abruptos.

Una razón de liquidez compara los activos líquidos de una empresa con sus pasivos corrientes para determinar cuán bien posicionada está para satisfacer sus obligaciones a corto plazo. La razón rápida (Activos Corrientes menos Inventario / Pasivos Corrientes) o la razón corriente (Activos Corrientes / Pasivos Corrientes) son dos fórmulas utilizadas para calcularla.

Fuentes de liquidez en los exchanges de criptomonedas

Quien comercie con criptomonedas necesita estar al tanto de las fuentes de liquidez. Aquí, exploraremos los principales contribuyentes a la liquidez en los exchanges de criptomonedas y cómo impactan el entorno comercial.

Profundidad del libro de órdenes

Para mantener las exchanges de criptomonedas líquidas, un libro de órdenes profundo es esencial. Muestra cuántas órdenes de compra y venta están disponibles en diferentes niveles de precio. Las órdenes grandes se pueden procesar a cambio de un libro de órdenes profundo sin afectar notablemente los precios.

Esto se debe a que el volumen puede ser absorbido sin cambiar significativamente el precio de mercado, ya que hay suficientes órdenes en varios puntos de precio. La profundidad del libro de órdenes es crucial para los traders que buscan condiciones comerciales adecuadas, ya que es un indicador significativo de la capacidad de una exchange para gestionar grandes volúmenes de negociación.

Creadores de Mercado (Market Makers)

Los creadores de mercado son esenciales para mantener una liquidez constante. Logran esto colocando simultáneamente órdenes de compra y venta en varios puntos de precio, estableciendo un mercado para los traders. Los traders o empresas que obtienen ganancias de la diferencia entre los precios de oferta y demanda (spread) son creadores de mercado.

Su presencia en una exchange facilita la capacidad de los traders para ejecutar órdenes de manera rápida y a precios esperados al reducir la volatilidad de los precios y mantener márgenes estrechos. Aunque los creadores de mercado son cruciales para proporcionar liquidez, podrían cobrar por sus servicios, y para que las exchanges los retengan, podrían tener ciertos requisitos de volumen.

Por ejemplo, una exchange de criptomonedas quiere garantizar un mercado profundo y líquido para una de las monedas. Para lograrlo, se asocian con una empresa de creación de mercado. Veamos cómo opera esta empresa:

Ponen órdenes de compra y venta a diferentes precios mientras monitorean de cerca el mercado. Modifican sus cotizaciones en respuesta a los cambios en el precio de mercado para mantener constante el spread. Por ejemplo, pueden colocar una orden de compra para adquirir la moneda a $29,990 y una orden de venta para venderla a $30,010.

El algoritmo de la empresa combina automáticamente una orden colocada dentro de este spread y ejecuta la transacción, obteniendo una ganancia de $20 por cada moneda. Mediante el uso de estrategias de cobertura (hedging), diversifican sus operaciones en varios mercados, controlan el riesgo y limitan la exposición a las inevitables fluctuaciones de precios.

Oportunidades de Arbitraje

Los traders de arbitraje aumentan la liquidez del mercado al aprovechar las disparidades de precios entre las exchanges de criptomonedas. Para nivelar los precios entre plataformas, compran activos a un precio más bajo en una exchange y los venden a un precio más alto en otra.

Esta acción garantiza que la liquidez se distribuya de manera más equitativa en todas las exchanges y ayuda a preservar la eficiencia del mercado. Los traders de arbitraje contribuyen a la estabilización del mercado al obtener ganancias de estas diferencias de precios y al reducir la posibilidad de grandes diferencias de precios entre diversas plataformas de negociación. Sus actividades son esenciales para mantener un mercado duradero y equilibrado.

Supongamos que la Exchange A experimenta un aumento repentino en la demanda de la moneda X, elevando su precio a un pico temporal de $30,000. Debido a la menor demanda, el precio en la Exchange B se mantiene en $29,500.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Un inversor de arbitraje puede beneficiarse de esta discrepancia de precios de la siguiente manera:

- Comprar X en la Exchange B: Pagan $29,500, un precio reducido.

- Vender X en la Exchange A: Venden inmediatamente su X recién adquirido, cobrando $30,000.

- Obtener Ganancias de la Diferencia: El trader de arbitraje gana $500 por cada X ($30,000 – $29,500).

El trader de arbitraje contribuye a la igualación de precios entre las dos exchanges y garantiza un mercado más eficiente al aprovechar esta diferencia de precios.

Agregadores de Liquidez

Los agregadores de liquidez mejoran significativamente la liquidez de las exchanges de criptomonedas al conectarse a una vasta red de proveedores externos. Al agregar liquidez de diversas fuentes, como creadores de mercado, mesas OTC y otras exchanges, estas plataformas permiten a las exchanges ofrecer libros de órdenes más amplios.

Los agregadores de liquidez ayudan a garantizar precios competitivos y a reducir el impacto en el mercado al dirigir eficazmente las órdenes comerciales a las mejores fuentes disponibles. Su capacidad para distribuir liquidez entre varias fuentes y mitigar el riesgo los convierte en un componente crucial para las exchanges que buscan proporcionar una experiencia de negociación mejorada con spreads más precisos y una mayor profundidad de mercado.

Supongamos que una exchange desea aumentar la liquidez de ETH. Colaboran con un Agregador de Liquidez, que ofrece enlaces a otros proveedores de liquidez, como mesas OTC, el creador de mercado A y el creador de mercado B.

El agregador recopila información del libro de órdenes y cotizaciones de precios en tiempo real de muchas fuentes de liquidez. Por ejemplo, el creador de mercado A puede ofrecer comprar ETH por $1,990 y venderlo por $2,000, mientras que el creador de mercado B puede cotizar $1,985 y $1,995. El agregador encuentra los mejores precios disponibles y la liquidez general en cada nivel de precios al combinar varias cotizaciones en una imagen integral del mercado de ETH.

El agregador evalúa una orden colocada por un trader para comprar o vender Ethereum y la envía al mejor proveedor de liquidez según el volumen, el precio y otras consideraciones. Por ejemplo, si el trader desea comprar Ethereum por $1,995, el agregador podría redirigir la orden al creador de mercado B, ya que tiene el mejor precio.

El agregador utiliza técnicas de gestión de riesgos, como la limitación del tamaño de las órdenes, la cobertura del riesgo de mercado y el monitoreo del riesgo de contraparte para proteger a la exchange y a los proveedores de liquidez.

Conclusión

Como hemos visto, el concepto de liquidez es esencial para las operaciones eficientes. Mantener un entorno de negociación estable requiere que una exchange acomode órdenes sin grandes fluctuaciones de precio, lo que se asegura al obtener liquidez de varios proveedores.

Las buenas exchanges ofrecen a los traders una plataforma más atractiva y reducen el riesgo de deslizamiento y volatilidad. Adoptar una solución de liquidez resiliente aumenta la confianza del usuario y mejora la experiencia de negociación.

Preguntas Frecuentes (FAQ)

¿Qué es la liquidez en una exchange de criptomonedas?

Se refiere a lo fácil que es comprar o vender activos sin impactar el precio. Disparidades de precios reducidas, transacciones más rápidas y menor volatilidad de mercado son posibles con una alta liquidez.

¿Cómo aumentar la liquidez de criptomonedas?

A medida que más personas compran, venden y comercian, la liquidez aumenta.

¿Dónde puedo verificar la liquidez?

El volumen de negociación en las exchanges, que puedes ver en sitios como CoinMarketCap o CoinGecko, se puede usar para determinarla. Un mayor volumen generalmente se traduce en mayor liquidez.