¿Qué es el apalancamiento en trading?

Artículos

La negociación electrónica en los mercados financieros es una aventura impredecible llena de altibajos, en la que a veces cada segundo vale su peso en oro. A pesar de las grandes oportunidades de ganar dinero en el comercio de activos financieros, algunos operadores e inversores, especialmente los principiantes, se aferran a la simple estrategia de comprar un activo a la baja y luego venderlo al precio más alto posible. Sin embargo, existe un modo de negociación que permite multiplicar las inversiones, utilizando fondos prestados por el corredor o la bolsa. Este modo se denomina apalancamiento en trading o, más comúnmente, margin trading.

¿Qué es el apalancamiento en trading?

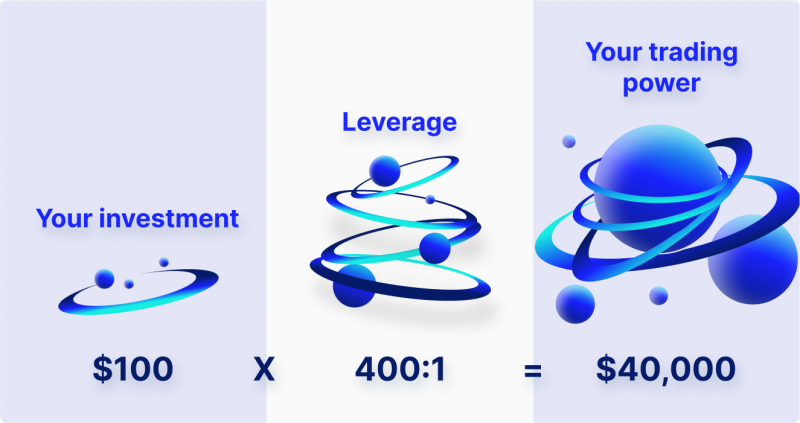

El apalancamiento es un instrumento financiero sofisticado y arriesgado que funciona con modelos matemáticos y permite a los operadores variar el tamaño de sus depósitos en función del precio de un activo, su volumen de compra y el régimen de márgenes.

El trading de apalancamiento (a veces “comercio o trading apalancado”) es el proceso de compra (largo) o venta (corto) de activos financieros utilizando fondos prestados de un broker o exchange que se negocia a una tasa específica establecida individualmente por cada plataforma de trading.

El trading con apalancamiento es similar a tomar crédito de un banco. Así, al comprar un coche con dinero a crédito, el vehículo actúa como garantía. Si el prestatario no cumple con sus obligaciones financieras con el banco, la deuda se pagará a expensas del bien comprometido. Cuando se tradea con margen, la garantía es el balance o valores en el saldo de los usuarios.

El trading con apalancamiento generalmente implica que los traders puedan pedir prestado capital adicional para aumentar el volumen de una posición, deben aportar una pequeña cantidad de su propio capital como garantía, lo que se denomina margen. En otras palabras, para aprovechar el apalancamiento de broker, plataforma o mercado financiero, primero deben tener una cierta cantidad mínima en su depósito, que también varía mucho según la plataforma y el instrumento o activo.

Hablando de la bolsa de valores, por ejemplo, se permite abrir una posición apalancada solo en los valores más negociados (líquidos). También se permite negociar unidades de fondos cotizados, divisas o derivados (contratos de futuros). Cada casa de bolsa elabora su propia lista de activos para “préstamo”.

El trading apalancado permite abrir operaciones largas y cortas. En el caso del mercado de criptomonedas, casi todos los exchanges de criptomonedas permiten abrir operaciones apalancadas en todos los activos disponibles, con la única diferencia de que la cantidad de apalancamiento disponible variará. El trading con apalancamiento es especial en el mercado de divisas porque su relación está predeterminada por algoritmos y no está sujeta a regulación.

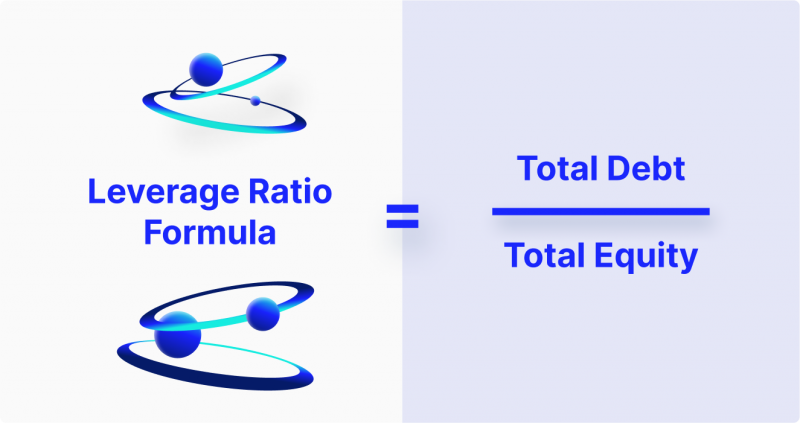

El índice de apalancamiento tiene su propia fórmula y se calcula de acuerdo a la relación entre la deuda total y el capital total.

Niveles de apalancamiento en los mercados financieros

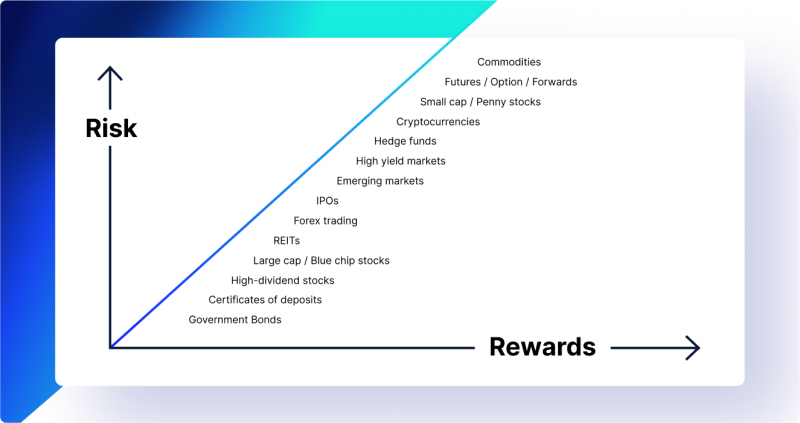

Hoy en día, hay muchos mercados financieros diferentes que ofrecen la oportunidad de utilizar el modo de trading marginal con apalancamiento. Entre los mercados más populares se encuentran el mercado de valores donde se negocian acciones, bonos, índices y otros instrumentos financieros, los mercados de divisas y el mercado de criptomonedas. Sin embargo, el nivel de apalancamiento máximo en cada uno de estos mercados es muy diferente.

Mercado de Valores

El trading de valores es famoso por su variedad de instrumentos financieros que están disponibles para operar. La lista de los activos más populares incluye acciones, bonos, monedas, metales, fondos, opciones y futuros. En este caso, durante la elección de un activo para el trading marginal el apalancamiento no es un valor fijo, como en el mercado de divisas, por ejemplo, sino que es una valor calculado de acuerdo a la tasa de riesgo, teniendo en cuenta el importe inicial del capital y la evaluación del riesgo de un instrumento de trading para operaciones largas y cortas. Por lo tanto, el nivel de apalancamiento es un indicador que se calcula sobre la base de la liquidez de cada instrumento financiero individual y se conoce en la fase de su compra.

Mercado Forex

El nivel de apalancamiento varía con cada bróker de Forex dependiendo del instrumento tradeado, pero en la mayoría de los casos el tamaño de apalancamiento estándar para el comercio de divisas varía de 1:25 a 1:1000, lo que significa que por cada $1 de su dinero puede obtener de 25 a 1000 fondos prestados. Ayuda a aumentar el capital inicial muchas veces y lograr ganancias increíbles si utiliza una buena estrategia.

La posibilidad de tal alto apalancamiento se debe al hecho de que para los inversores privados, Forex es un mercado sin entrega del activo subyacente. Los traders no compran euros por dólares porque necesitan euros y se puede hacer en una oficina de cambio o en el mercado de divisas. Apuestan por el crecimiento o caída del activo subyacente, que en este caso es la moneda frente a la moneda cotizada. Y para hacer eso no necesitan tener suficiente dinero en su cuenta de trading para comprar todo el volumen de divisas con las que operan. Es necesario contar con una garantía, y el resto está cubierto por la línea de crédito del broker.

Mercado de criptomonedas

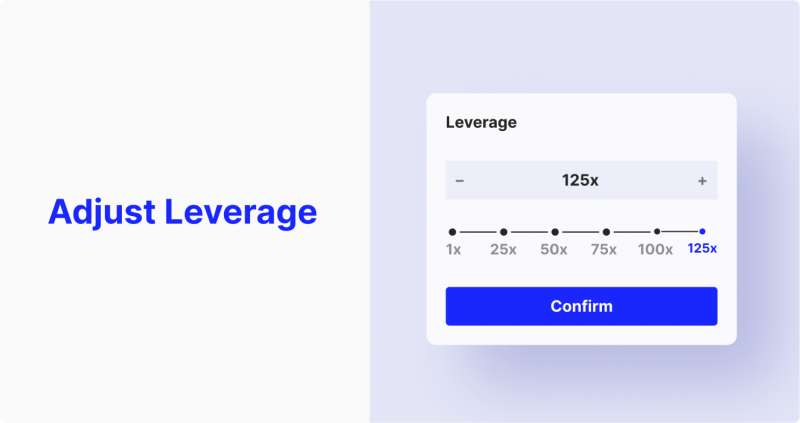

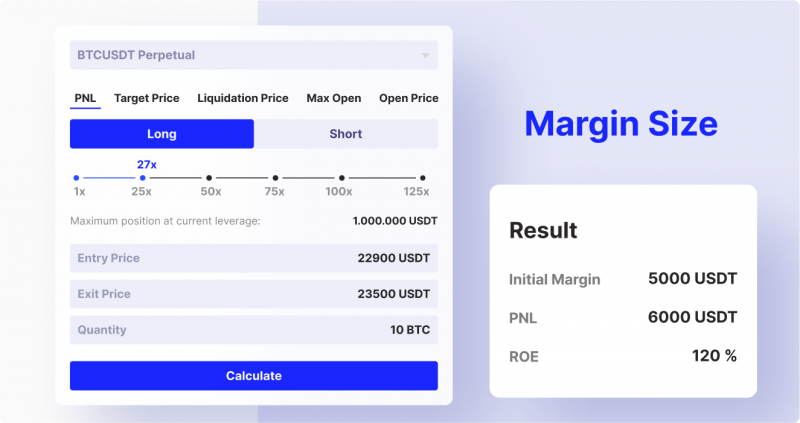

En el mercado cripto el valor del apalancamiento se denota como una relación, por ejemplo 1:5 (5x), 1:10 (10x) o 1:50 (50x), que muestra cuántas veces el capital inicial aumenta en relación con el depósito inicial. Al contar con la mayoría de los instrumentos, los exchanges permiten el uso de apalancamiento en el rango de 25-75x, pero particularmente los activos más líquidos como Bitcoin tienen un tamaño de apalancamiento de 125x, que es el nivel más alto entre todos los activos tradeados.

El apalancamiento en trading o leverage trading es una herramienta extremadamente arriesgada, por lo que los traders deben tener cuidado al trabajar con ella. Es necesario tener en cuenta muchos factores, entre ellos la liquidación de la posición de negociación en el caso de que la cuenta de negociación del operador no tenga margen suficiente para mantener su posición abierta, ya sea larga o corta, lo que también se conoce como “margin call”. Un “margin call” es una señal de que el depósito del operador se ha agotado y debe ser repuesto con fondos adicionales.

Aumento en las cotizaciones

En primer lugar, es necesario tener en cuenta la posibilidad de crecimiento de las cotizaciones durante la negociación a la baja y viceversa. Al recibir fondos prestados, el trader aumenta el número de transacciones abiertas, lo que en consecuencia aumenta las pérdidas potenciales. A menudo este aspecto no es tomado en consideración por traders novatos o principantes que están persiguiendo el dinero fácil.

Margin Call

Pasemos a un concepto muy conocido cuando se trata de operar con apalancamiento: llamada de margen. Esta es una solicitud del broker al trader para depositar en su cuenta porque el margen es cercano a cero. Aparece cuando, en caso de un pronóstico incorrecto, la pérdida del trader aumenta a medida que el precio del activo se mueve en la dirección opuesta. En consecuencia, tarde o temprano (suponiendo que el trader aún no haya asegurado la posición con una orden de detención), llegará el momento en que al trader casi no le quede dinero. En este momento, el broker, para no perder su dinero, solicita al trader que deposite en su cuenta. Si esto no sucede, la transacción se cerrará cuando el saldo de la cuenta comercial llegue a 0. También vale la pena señalar que la mayoría de los traders reciben una llamada de margen debido a la alta volatilidad del mercado.

Principio de operación de apalancamiento

Cuando se trata de operaciones apalancadas, la cantidad de apalancamiento y el límite de riesgo de la plataforma de operaciones están directamente relacionados. Por lo tanto, si el tamaño del apalancamiento es de 1:2, el bróker o el exchange esperarán hasta que la pérdida alcance el 50%. Sin embargo, si la proporción es de 1:3, la plataforma de negociación venderá los activos cuando las cotizaciones bajen un 33%.

Costo

El apalancamiento es un servicio de pago y, dependiendo del mercado financiero y también del bróker con el que opere, el precio de este servicio puede variar. La excepción son las transacciones realizadas el día en que se realiza el préstamo, si es el mercado de valores. En este caso, si la posición permanece abierta al día siguiente, debe pagar una comisión en forma de interés (swap) por cada día que la posición permanezca abierta.

Independientemente del mercado en el que opere y cuál sea su estrategia, debe recordar que el tamaño del apalancamiento afecta directamente no solo la ganancia potencial que puede obtener, sino también la pérdida potencial en la que puede incurrir. Antes de lidiar con el trading de margen y aumentar el tamaño del apalancamiento, debe aprender a operar en modo spot, que tiene riesgos mucho menores en comparación con, por ejemplo, los futuros en caso de que estemos hablando del mercado cripto, o para intentar operar en un cuenta demo si estamos hablando del mercado Forex.

¿Cómo se determina el tamaño del apalancamiento?

El apalancamiento es una herramienta popular entre los traders que no tienen miedo de correr riesgos en la búsqueda de grandes ganancias. Sin embargo, para comprender cuánto apalancamiento puede tener, es necesario saber que el valor del apalancamiento se calcula en función de varios factores, que se enumeran a continuación.

Tamaño del margen

El broker calcula indicadores como este para cada operación apalancada enviada por un cliente. Para calcular el margen, se suma el valor de los activos mantenidos en la cuenta del inversor, incluyendo solo los activos más líquidos: dinero y valores que son los más fáciles de vender, que son publicados por cada broker en línea.

El margen aumenta o disminuye en proporción directa al aumento o disminución de las ganancias y pérdidas. Sin embargo, los brokers se aseguran de que el margen no caiga por debajo del monto mínimo necesario para garantizar que el cliente pueda pagar el préstamo.

De acuerdo con la siguiente fórmula, el broker determina la cantidad máxima de un préstamo de margen: divida el margen por el descuento del instrumento, luego reste la cantidad de los fondos propios del inversionista.

Nivel de riesgo del trader

El trading apalancado tiene un nivel de riesgo diferente según el puntaje de riesgo del trader.с

Como regla general, el nivel de riesgo de un trader lo determina el broker o la bolsa en la que opera. El tamaño del apalancamiento que el bróker está dispuesto a dar al trader se determina en función de muchos indicadores, entre los que se encuentra la volatilidad del mercado.

El nivel de riesgo es un valor numérico en el rango de 0 a 10, donde el valor de 10 corresponde a un riesgo extremadamente alto y 0 a un riesgo extremadamente bajo. Estas cifras no son arbitrarias y se basan en cálculos escrupulosos. Sin embargo, cabe aclarar que cada broker tiene su propia escala de valores para este indicador. Por ejemplo, en muchos exchanges de criptomonedas, este índice se calcula de 0 a 999, donde cuanto mayor sea el número, menor será el riesgo.

Volatilidad del mercado

La volatilidad del mercado es un fenómeno bastante típico, que ocurre principalmente en el criptomercado. Las altas fluctuaciones de los activos en el contexto de varios tipos de noticias crean un alto riesgo de perder capital comercial, especialmente si el trader no utiliza métodos de cobertura mediante el establecimiento de límites de pérdida. Dado esto, muchos brokers limitan el acceso a un alto apalancamiento durante los períodos de alta volatilidad del mercado. Además, esta medida a menudo sirve como un mecanismo de protección para limitar el acceso al trading de apalancamiento para los traders que no tienen experiencia en el trading.

Por lo tanto, la evaluación del apalancamiento que puede utilizar un trader es un proceso complejo que tiene en cuenta muchos parámetros para la correlación óptima entre el nivel de riesgo y la cantidad de capital inicial disponible que posea el usuario.

Conclusión

El apalancamiento es una excelente herramienta para aumentar los beneficios potenciales, muy popular entre los operadores profesionales. Un gran apalancamiento en la mayoría de los mercados financieros permite obtener más libertad con un capital inicial limitado. Sin embargo, por otro lado, independientemente del nivel de apalancamiento utilizado, siempre hay que tener presente que los riesgos son iguales en proporción al beneficio potencial que el operador pretende recibir. Al aplicar apalancamiento en trading o leverage trading y una buena gestión del dinero y del riesgo le ayudará a obtener excelentes resultados cuando opere con cualquier activo, especialmente con los más líquidos.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos