ABC های ETF های رمزنگاری: چگونه کار می کنند؟

از زمان معرفی خود در اواسط دهه 1990، ETF ها رشد چشمگیری در محبوبیت داشته اند. شکل منحصر به فرد آنها ترکیبی از مزایای صندوق های سرمایه گذاری مشترک با انطباق پذیری و نقدشوندگی سهام فردی، که ممکن است محبوبیت فزاینده آنها را توضیح دهد.

برخلاف صندوقهای سرمایهگذاری مشترک، که فقط در پایان روز معاملاتی قابل خرید و فروش هستند، ETFها ممکن است در تمام طول روز در صرافیها معامله شوند، که آنها را انتخاب خوبی برای سرمایهگذاران بلندمدت و معاملهگران فعال میکند.

این ابزار مالی قابل انطباق اخیراً سرمایه گذاری جذابی را برای ارزهای دیجیتال آغاز کرده است که باعث ایجاد ETFهای رمزنگاری شده است. این وجوه با ردیابی ارزش یک یا چند دارایی کریپتو، روشی کارآمد برای سرمایهگذاری در بازار ارزهای دیجیتال غیرقابل پیشبینی اما بالقوه سودآور ارائه میکنند. بنابراین، بیایید بحث کنیم: وجوه قابل معامله در مبادلات رمزنگاری دقیقاً چیست؟

نکات کلیدی

- ETF های کریپتو قیمت ارزهای دیجیتال را ردیابی می کنند و امکان سرمایه گذاری بدون مالکیت مستقیم را فراهم می کنند.

- ETF های رمزنگاری با ایجاد و بازخرید سهام ETF بر اساس ارزش های ارزهای دیجیتال عمل می کنند.

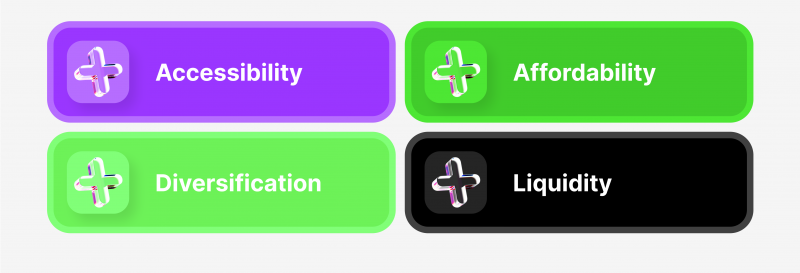

- مزایای ETF های رمزنگاری شامل دسترسی، تنوع و انعطاف پذیری معاملات است.

- ارائه ETF های رمزنگاری به کارگزاری ها کمک می کند تا تقاضا را برآورده کنند، متنوع کنند و به بازار ارزهای دیجیتال نفوذ کنند.

مبانی ETFهای رمزنگاری

ETF های رمزنگاری اساساً وسایل سرمایه گذاری هستند که قیمت یک یا چند ارز دیجیتال را دنبال می کنند. این ابزارهای مالی به سرمایه گذاران اجازه می دهد تا بدون نیاز به خرید مستقیم، فروش یا ذخیره ایمن دارایی های کریپتو، با صنعت کریپتو درگیر شوند.

این ویژگی ETFهای رمزنگاری شده، آنها را به ویژه برای سرمایهگذاران سنتی که شیفته پتانسیل پاداش بالای ارزهای دیجیتال هستند، اما از نوسانات و چالشهای فنی مرتبط با مالکیت و مدیریت آنها منصرف شدهاند، جذاب میکند.

ETF های رمزنگاری مکانیسم های ETF های معمولی را تقلید می کنند که معمولاً یک شاخص، بخش، کالا یا دارایی خاص را ردیابی می کنند. در مورد ETF های کریپتو، این ارزها می توانند یک ارز رمزپایه مانند BTC یا ETH یا سبدی از چندین ارز دیجیتال را ردیابی کنند.

هدف این ETF ها منعکس کردن عملکرد ارزهای رمزنگاری شده ردیابی شده است و به سرمایه گذاران در معرض تغییرات قیمتی خود بدون نیاز به نگهداری مستقیم دارایی ها است.

درستاً ETFهای کریپتو چگونه کار می کنند؟

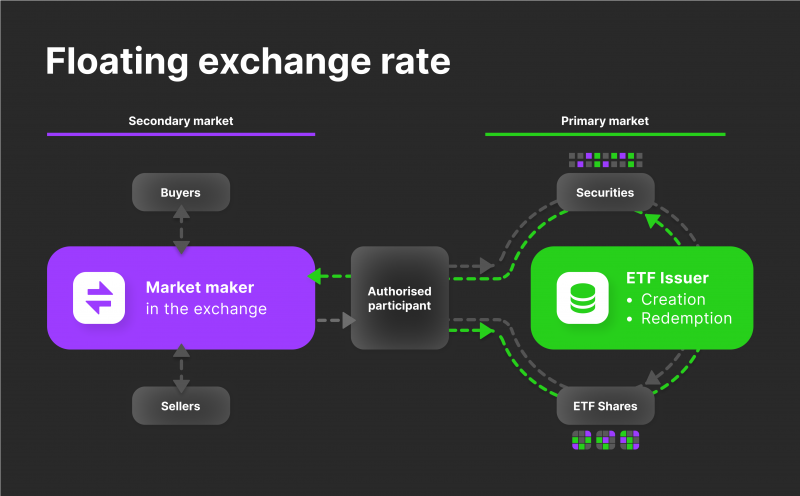

رویه ایجاد و بازخرید برای عملکرد ETF ارزهای رمزپایه اساسی است زیرا ارزش ETF را در راستای داراییهای اصلی خود نگه میدارد. به طور خلاصه، شرکت کنندگان مجاز (APs)، اغلب مؤسسات مالی مهم، ارز رمزپایه زیربنایی را می خرند و سهام ETF را برای یک ETF رمزنگاری تولید می کنند.

APs مقادیر زیادی از ارز دیجیتال قابل استفاده را میخرند و آنها را نزد ارائهدهنده ETF واریز میکنند. در عوض، ارائه دهنده سهام APs را در یک ETF صادر می کند که ممکن است در بازار سهام معامله شود. ارزش سهام یک ETF همزمان با قیمت ارز دیجیتالی که آن را دنبال می کند، بالا و پایین می شود.

برای جلوگیری از انحراف بیش از حد قیمت سهام ETF از ارزش داراییهای زیر، APها با خرید ارز دیجیتال اضافی برای تولید سهام بیشتر ETF (در دورههای تقاضای بالا) یا با فروش، وارد داوری میشوند. ارز دیجیتال زیربنایی (در دورههای تقاضای کم).

به بیان ساده، ETF های رمزنگاری به سرمایه گذاران اجازه می دهند که پول خود را در بازار ارزهای دیجیتال بدون سر و کار داشتن با ابزارهای ناآشنا مانند کیف پول های دیجیتال یا کلیدهای رمزنگاری.

مزایا و خطرات معاملات ETFهای رمزنگاری شده

هر فرصت سرمایه گذاری در یک وسیله سرمایه گذاری دارای ترکیب مجزای از مزایا و معایب خود است. به ویژه، بازار جدید ETF های رمزنگاری، که غیرقابل پیش بینی بودن ارزهای دیجیتال را با عناصر ساختاری ETF های سنتی ترکیب می کند، نمونه بارز این پدیده است.

مزایای تریدینگ ETFهای رمزنگاری

دسترسپذیری – ETFهای رمزنگاری، ارزهای دیجیتال را وارد عرصه سرمایهگذاری معمولی میکنند و به راحتی برای سرمایهگذاران روزمره قابل دسترسی هستند. برای مثال، لازم نیست در مورد مکانیک بلاک چین بیاموزید یا کلیدهای خصوصی یا از کیف پول دیجیتال استفاده کنید. ETFهای رمزنگاری در بورسهای سنتی معامله میشوند و به هر کسی که حساب کارگزاری استانداردی دارد اجازه میدهد بدون پرداختن به پیچیدگیهای مالکیت مستقیم ارزهای دیجیتال، در بازار کریپتو شرکت کند.

قابلیت مقرون به صرفه بودن – علیرغم ابهام نظارتی پیرامون ETFهای ارزهای دیجیتال، موارد زیر ممکن است به سرمایهگذاران رمزارزی که قبلاً دارای وجوه قابل معامله در بورس هستند علاقهمند باشد: ETFها، مانند ETF استراتژی بیت کوین Proshares، به سرمایه گذاران اجازه می دهد تا در معرض یک طبقه دارایی بی ثبات بدون شکستن بانک قرار بگیرند. p>

تنوع – یکی از مزایای ETF های رمزنگاری فرصت برای تنوع است. یک ETF رمزنگاری واحد، یک ارز دیجیتال خاص مانند بیتکوین یا اتریوم را در معرض دید قرار میدهد، در حالی که یک ETF کریپتو چندگانه، سبدی از توکنها یا ارزهای دیجیتال را ردیابی میکند. این شبیه سرمایه گذاری در یک ETF متمرکز بر فناوری در مقابل یک ETF بازار گسترده تر است – ETF اول ممکن است بر اساس عملکرد یک بخش خاص افزایش یا کاهش یابد. در همان زمان، دومی در معرض گسترده ای برای چندین بخش قرار می گیرد و خطر را گسترش می دهد.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

نقدینگی – ETFهای رمزنگاری شده در بورسهای سنتی معامله میشوند، به این معنی که میتوان آنها را در هر زمانی در ساعات بازار خرید و فروش کرد. این نوع نقدینگی به سرمایه گذاران اجازه می دهد تا به سرعت به تغییرات بازار واکنش نشان دهند. به عنوان مثال، اگر قیمت بیت کوین شروع به کاهش شدید کند، دارنده ETF بیت کوین می تواند فوراً سهام خود را بفروشد تا زیان های احتمالی را محدود کند.

خطرات معاملات ETFهای رمزنگاری

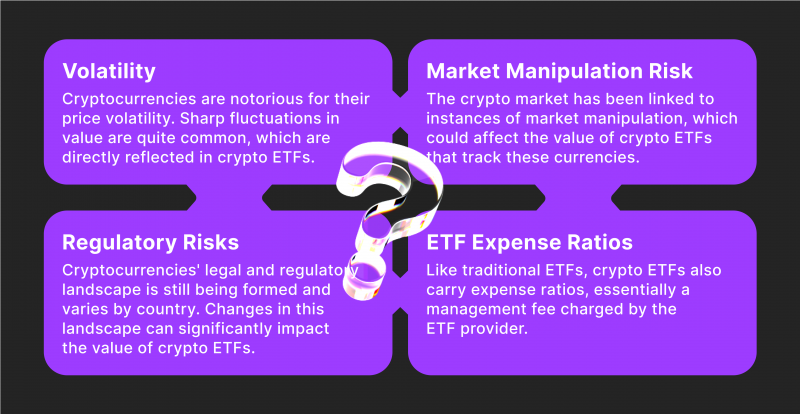

نوسان – ارزهای دیجیتال به دلیل نوسانات قیمتی بدنام هستند. نوسانات شدید در ارزش کاملاً رایج است که مستقیماً در ETFهای رمزنگاری منعکس می شود. برای نشان دادن، در سال 2020، ارزش بیت کوین کاهش شدیدی را تجربه کرد و در عرض یک ماه از 10000 دلار به حدود 5000 دلار کاهش یافت. چنین کاهش شدیدی به طور مشابه بر ارزش هر ETF بیت کوین تأثیر می گذارد.

ریسکهای نظارتی – چشمانداز قانونی و نظارتی ارزهای دیجیتال هنوز در حال شکلگیری است و بسته به کشور متفاوت است. تغییرات در این چشم انداز می تواند به طور قابل توجهی بر ارزش ETF های رمزنگاری تاثیر بگذارد. به عنوان مثال، اگر اقتصاد بزرگی مانند ایالات متحده یا چین مقررات سخت گیرانه تری را بر ارزهای رمزپایه اعمال کند، می تواند منجر به فروش کل بازار شود و ارزش ETF های رمزنگاری را کاهش دهد.

ریسک دستکاری بازار – بازار کریپتو با مواردی از دستکاری بازار مرتبط است، مانندطرح های “پمپ و تخلیه”، که در آن کلاهبرداران قیمت یک سکه را قبل از فروش دارایی های خود افزایش می دهند و باعث سقوط قیمت می شوند. این رفتار دستکاری می تواند بر ارزش ETF های رمزنگاری که این ارزها را ردیابی می کنند تأثیر منفی بگذارد.

نسبت هزینه های ETF – مانند ETF های سنتی، ETF های کریپتو نیز دارای نسبت های هزینه هستند که اساساً هزینه مدیریتی است که توسط ارائه دهنده ETF دریافت می شود. به عنوان مثال، اگر یک ETF دارای نسبت هزینه 0.75٪ باشد، به ازای هر 1000 دلار سرمایه گذاری، 7.50 دلار کارمزد سالانه پرداخت می کنید. اگرچه این ممکن است کوچک به نظر برسد، اما این کارمزدها می توانند به طور قابل توجهی درآمدهای بالقوه شما را در طول زمان و با سرمایه گذاری های بزرگ تر کاهش دهند.

چگونه ETFهای رمزنگاری را معامله کنیم

چندین راه برای نزدیک شدن به معاملا ETFهای رمزنگاری وجود دارد. بر اساس سطح مهارت، ریسک پذیری و ترجیحات شخصی شما.

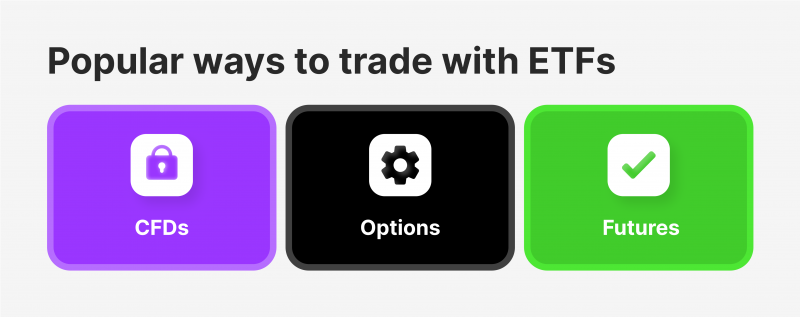

ETF CFDs

معامله ETF با استفاده از قراردادهای متفاوت (CFD) یک استراتژی رایج است. CFD ها شامل فروش یا خرید یک دارایی با توافق بین یک کارگزار و یک معامله گر برای تسویه هرگونه نوسان قیمت است. بدون خرید دارایی پایه، همچنان ممکن است با معامله ETF با استفاده از CFD از نوسانات قیمت سود ببرید.

CFD ها به شما امکان می دهند ETF ها را در هر دو جهت معامله کنید. اگر پیشبینی میکنید که قیمت ETF افزایش یابد، میتوانید یک پوزیشن لانگ داشته باشید. برعکس، اگر معتقدید قیمت کاهش مییابد، میتوانید یک پوزیشن شورت داشته باشید.

ETF Options

معاملات ETF Options راه دیگری برای کشف است. این قراردادهای مشتقه که با قیمتهای آتی مرتبط هستند، به شما امکان میدهند بدون تعهد به خرید یا فروش دارایی پایه در زمان سررسید قرارداد، موضعی بگیرید. قیمت قابل توجهی که با آن موافقت می کنید قراردادهای اختیار خرید را بخرید، بر اساس قیمت آتی است.

اگر قیمت آتی در تاریخ انقضا به سمت قیمت اعتصاب برود، برنده میشوید، اما اگر قیمت آتی از قیمت اعتصاب فاصله بگیرد، حق بیمهای را که پرداخت کردهاید از دست میدهید.

ETF Futures

قراردادهای فیوچرز همچنین به سرمایه گذاران اجازه می دهد تا روی قیمت یک دارایی در تاریخ آتی شرط بندی کنند. برخلاف CFD ها و اختیار معامله، خریداران قراردادهای آتی باید کالای اساسی را در اختیار داشته باشند یا تاریخ انقضای قرارداد را تمدید کنند.

از کجا می توان ETF های رمزنگاری را خریداری کرد؟

مانند ETF های سنتی، ETF های رمزنگاری لیست شده و در صرافی ها یا کارگزاری های تاسیس شده معامله می شوند. بنابراین، اولین قدم برای سرمایهگذاری در یک ETF رمزنگاری، داشتن یک حساب در یک کارگزاری است که دسترسی به صرافیهای فهرست شده این ETFها را فراهم میکند.

کارگزاریهای رایج مانند Charles Schwab، Fidelity یا TD Ameritrade پلتفرمهای معمولی هستند که سرمایهگذاران از آن استفاده میکنند. چندین کارگزار آنلاین و مبتنی بر برنامه مانند Robinhood و eToro اخیراً وارد میدان شده اند و به نسل جدید سرمایه گذاران ارائه می دهند.

سرمایه گذاری در یک ETF رمزنگاری پس از راه اندازی و تامین مالی حساب کارگزاری خود کاملاً ساده است. به سادگی از عملکرد جستجوی پلتفرم برای یافتن ETF ارز دیجیتال مورد نظر خود استفاده کنید. این کار را می توان با تایپ نماد ETF انجام داد، یک سری حروف منحصر به فرد که نشان دهنده هر صندوق است.

به عنوان مثال، اگر یک ETF بیتکوین دارای نمادی به نام «BTCF» باشد، آن را در پلتفرم معاملاتی خود جستجو میکنید.

پس از تعیین محل ETF، میتوانید سفارش خرید سهام بدهید. این فرآیند مشابه خرید سهام یک سهام عادی است – شما تعداد سهامی را که می خواهید بخرید و قیمتی را که مایل به پرداخت هر سهم هستید مشخص می کنید. هنگامی که سفارش شما با فروشنده مطابقت داشت، تراکنش انجام می شود و سهام ETF به سبد شما اضافه می شود.

چرا هر شرکت سرمایه گذاری باید ETF ارائه دهد؟

از دیدگاه یک کارگزاری، افزودن ETFها، از جمله ETFهای رمزنگاری، به فهرست داراییهای قابل معامله آنها میتواند مزایای بسیاری را باز کند.

اول از همه، ETFها تقاضای رو به رشد سرمایه گذاران را برآورده می کنند. سرمایه گذاران به دنبال ابزارهای سرمایه گذاری مدرن، انعطاف پذیر و متنوع با تکامل بازار مالی هستند. ETF ها کاملاً با این صورتحساب مطابقت دارند و روشی کارآمد برای قرار گرفتن در معرض طیف گسترده ای از طبقات دارایی – از سهام، اوراق قرضه و کالاها گرفته تا ارزهای دیجیتال جدیدتر، ارائه می دهند. با ارائه ETF، کارگزاری ها می توانند با این تقاضا سازگار شوند و مشتریان جدید را جذب کنند و مشتریان موجود را حفظ کنند.

پتانسیل افزایش حجم معاملات یکی دیگر از دلایل قانع کننده است. با توجه به قابلیت تجارت و انعطاف پذیری روزانه، ETF ها اغلب حجم معاملات بالایی را مشاهده می کنند. فعالیت تجاری بیشتر می تواند به درآمد بیشتری برای کارگزاری ها تبدیل شود، به ویژه آنهایی که از کمیسیون معاملات درآمد ایجاد می کنند.

ارائه ETF همچنین به تنوع بخشیدن به گزینه های سرمایه گذاری در پلت فرم کارگزاری کمک می کند. تنوع فقط یک استراتژی برای سرمایه گذاران نیست. برای کارگزاری ها نیز حیاتی است. با ارائه طیف گسترده ای از ETF ها – مبتنی بر بخش، مبتنی بر شاخص، مبتنی بر کالا و مبتنی بر رمزنگاری – کارگزاری ها می توانند اطمینان حاصل کنند که با اولویت ها و استراتژی های مختلف سرمایه گذاری مطابقت دارند، بنابراین پایگاه مشتریان خود را گسترش می دهند.

افزودن ETFهای کریپتو به سبد سرمایه گذاری نیز می تواند رونق ارزهای دیجیتال را افزایش دهد. علیرغم نوسانات، بازار کریپتو شاهد افزایش چشمگیری در علاقه بوده است. ETF های رمزنگاری به کارگزاران اجازه می دهد تا بر این موج سوار شوند و مشتریان خود را قادر می سازند تا به روشی آشناتر و در دسترس تر با بازار کریپتو درگیر شوند. این کارگزاری را از رقبای خود متمایز می کند و به طور بالقوه باعث تعامل بیشتر مشتری می شود.

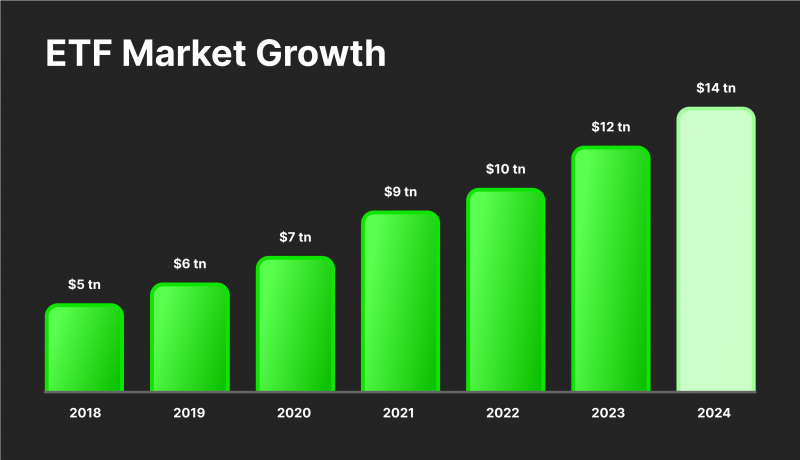

در نهایت، مسیر رشد بازار ETF آن را به یک زمینه سودآور برای کارگزاران تبدیل میکند. بازار جهانی ETF به سرعت در حال رشد بوده و انتظار می رود روند صعودی خود را ادامه دهد. کارگزاری هایی که ETF ارائه می دهند می توانند از این روند رشد سود ببرند و خود را به عنوان شرکت های آینده نگر معرفی کنند.

چگونه ETF ها را به شرکت سرمایه گذاری خود اضافه کنید

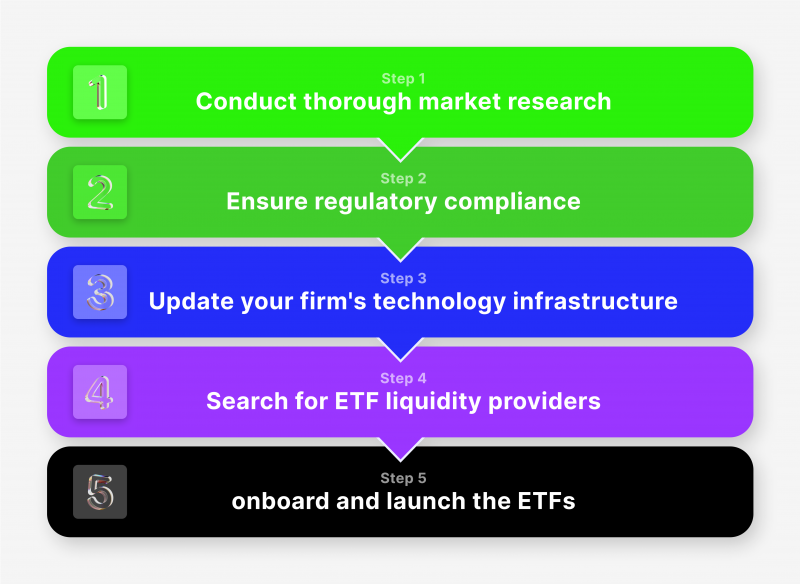

ایمن سازی نقدینگی برای ETF ها جزء حیاتی فرآیند است. بیایید مراحل دقیقی را که یک شرکت سرمایه گذاری برای افزودن ETF به پلتفرم خود باید انجام دهد، مورد بحث قرار دهیم.

اولین قدم انجام تحقیقات بازار کامل است. درک تقاضای بازار فعلی برای ETFها، شناسایی انواع ETFهایی که سرمایه گذاران به آنها علاقه مند هستند و ارزیابی چشم انداز رقابتی جنبه های ضروری این تحقیق است. این دانش به شرکت کمک می کند تا تصمیم بگیرد کدام ETF را اضافه کند و می تواند بینشی در مورد استراتژی های بازاریابی بالقوه ارائه دهد.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

در مرحله بعد، شرکت باید تطابق مقررات قانونی را تضمین کند. حوزه های قضایی مختلف قوانین متفاوتی در مورد ETF دارند و یک شرکت باید از آن پیروی کند. این ممکن است شامل دریافت مجوزها یا مجوزهای لازم، ارائه اسناد به تنظیم کننده ها، یا تنظیم عملیات شرکت برای مطابقت با استانداردهای نظارتی باشد.

مرحله سوم به روز رسانی زیرساخت فناوری شرکت است. ETF ها در طول روز مانند سهام معامله می شوند، بنابراین پلت فرم معاملاتی کارگزاری باید بتواند معاملات روزانه این ابزارها. این ممکن است به بهروزرسانیهای نرمافزار یا بازنگری کامل پلتفرم معاملاتی نیاز داشته باشد.

بخش مهمی از فرآیند جستجوی ارائه دهندگان نقدینگی ETF است. ارائه دهندگان نقدینگی برای حفظ یک بازار منظم ETF ضروری هستند. آنها سهام ETF را ایجاد و بازخرید می کنند تا اطمینان حاصل کنند که قیمت ETF نزدیک به ارزش دارایی های اساسی آن باقی می ماند.

آنها همچنین سرمایه لازم را برای تسهیل تجارت فراهم می کنند. یافتن ارائه دهندگان نقدینگی قابل اعتماد بسیار مهم است، زیرا به اطمینان از تجارت روان و شفاف ETF ها در پلتفرم کمک می کند.

برای مثال، B2BROKER بزرگترین ارائهدهنده نقدینگی ETF CFD در بازار است که خدمات جامعی فراتر از ارزهای دیجیتال ارائه میدهد. مشتریانی که از خدمات B2BROKER استفاده می کنند می توانند معاملات CFD های ETF را از بزرگترین صرافی های ارز دیجیتال اروپایی، آسیایی و آمریکایی تسهیل کنند. این شبکه گسترده آنها را به شریکی کلیدی برای شرکتهای سرمایهگذاری تبدیل میکند که به دنبال ارائه پیشنهادهای متنوع ETF هستند.

مرحله نهایی ورود و راهاندازی ETFها است. این شامل افزودن ETFها به پلتفرم معاملاتی، بهروزرسانی فهرستهای محصولات کارگزاری، و آموزش کارکنان برای رسیدگی به سؤالات مشتریان در مورد پیشنهادات جدید است. راه اندازی یک کمپین بازاریابی برای اطلاع رسانی به مشتریان فعلی و بالقوه در مورد پیشنهادات جدید ETF حیاتی است.

آاظهارات پایانی

در سه ماهه اول سال 2023، ETFهای کریپتو با نرخ رشد فوقالعاده 61.95% تا 98.66% از سایر ETFها بهتر عمل کردند. با چنین سابقه درخشانی، واضح است که چرا ETF ها ابزار سرمایه گذاری برای بسیاری از فعالان بازار هستند.

در نتیجه، درک کامل این وسیله سرمایه گذاری و مشخصات آن مورد نیاز است.

سوالات متداول

آیا ETF ها و صندوق های سرمایه گذاری مشترک یکسان هستند؟

خیر، صندوق های ETF و صندوق های سرمایه گذاری مشترک یکسان نیستند. در حالی که آنها تنوع و مدیریت حرفه ای را ارائه می دهند، ETF ها را می توان در صرافی هایی مانند سهام در طول روز معامله کرد. در عین حال، صندوق های سرمایه گذاری مشترک در پایان روز معاملاتی قیمت گذاری می شوند و امکان خرید یا فروش به ارزش خالص دارایی (NAV) را فراهم می کنند.

از کجا می توانم یک ETF ارز دیجیتال بخرم؟

شما می توانید از طریق پلتفرم های کارگزاری که دسترسی به ETF خاص را ارائه می دهند، یک ETF کریپتو خریداری کنید. اطمینان حاصل کنید که کارگزاری انتخابی شما از معاملات ETF های رمزنگاری پشتیبانی می کند و روند آنها را برای خرید ETF مورد نظر دنبال می کند.

آیا ETF ها امن هستند؟

ETF ها دارای ریسک هستند، اما می توان آنها را گزینه های سرمایه گذاری نسبتا مطمئنی در نظر گرفت. آنها تنظیم می شوند، تنوع ایجاد می کنند و شفافیت را ارائه می دهند.

چگونه از طریق ETF در بیت کوین سرمایه گذاری کنم؟

برای سرمایه گذاری در بیت کوین از طریق ETF، باید یک ETF BTC را در یک صرافی شناخته شده پیدا کنید. میتوانید با باز کردن یک حساب در یک کارگزاری که امکان معامله در ETF، واریز پول به حساب و سپس سفارش خرید را فراهم میکند، سهام ETF BTC را به دست آورید. ETF از قیمت بیت کوین پیروی می کند و سرمایه گذاران را در معرض رشد غیرمستقیم ارز دیجیتال قرار می دهد بدون اینکه آنها واقعاً بخواهند خودشان بیت کوین بخرند.

مقالات پیشنهادی

اخبار اخیر