توضیح تفاوت بین نرخ ارز ثابت و شناور

سرمایه گذاران، فروشندگان، و حتی اقتصاد کل کشورها به شدت به جهت مبادله ارز وابسته هستند و نرخ تبدیل ارز را به شاخص های قابل توجهی برای همه افراد درگیر تبدیل می کند. در این مقاله به بررسی نرخ ارز و انواع آن می پردازیم.

نکات کلیدی

- نرخ مبادله، ارزش واحد پول یک کشور است که به ارز دیگری بیان شده است.

- نرخ ارز خوداصلاح شونده به سطوح پیشنهادی/فروشی بستگی دارد.

- یک مقام پولی مسیر ثابت تبدیل را تعیین می کند.

- دولتهای کشورها اغلب عناصری از هر دو نوع را در سیاستهای پولی خود ترکیب میکنند.

نرخ ارز به چه معناست؟

ارز واحد پولی رسمی یک ایالت است. نرخ مبادله، قیمت ارز یک کشور است که به واحد پول کشور دیگر بیان می شود.

نرخ تبدیل ارز بسته به تقاضای ارز و ارائه آن به بازار ارز، میتواند بر اساس قانون (یعنی تعیین شده توسط دولت) یا صرفاً تحت تأثیر وضعیت بازار تعیین شود.

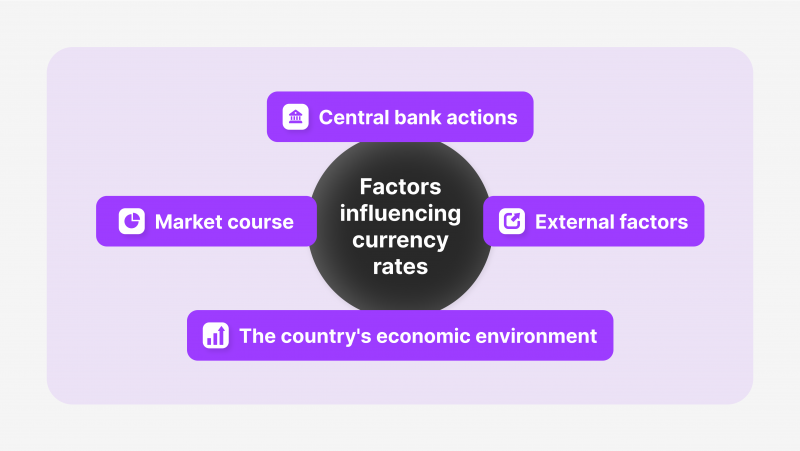

روش مبادله ارز میتواند تحت تأثیر جنبههای بسیاری قرار گیرد که از جمله آنها میتوان به موارد زیر اشاره کرد:

- اقدامات بانکهای مرکزی – یک بانک مرکزی میتواند روند مبادلات پول ملی را به روشی کنترل کند. تنظیم کننده می تواند مداخلات ارزی انجام دهد، رفتار کند عملیات معاملاتی مختلف با ذخایر و اوراق بهادار دولتی خود و یا تغییر نرخ بهره.

- دوره در بازار – ارزش تجاری یک ارز به میزان تمایل مردم به استفاده از آن و میزان موجود بودن آن بستگی دارد.

- محیط اقتصادی کشور– نرخ ارز منعکس کننده وضعیت اقتصاد ملی، پویایی تولید، حجم صادرات و واردات کالا، ورودی و خروجی سرمایه، حجم سرمایه گذاری، عوامل اقتصادی-اجتماعی، و غیره

- عوامل خارجی – نرخ ارز می تواند به طور قابل توجهی (معمولاً منفی) تحت تأثیر شوک های کلان اقتصادی، مانند بحران های اقتصادی و سیاسی، بلایای طبیعی در مقیاس بزرگ، یا تنش های ژئوپلیتیکی (جنگ، تحریم) قرار گیرد.

دو نوع نرخ تبدیل وجود دارد: ثابت و شناور. بیایید آنها را با جزئیات بیشتر مورد بحث قرار دهیم.

نرخ ارز ثابت چیست؟

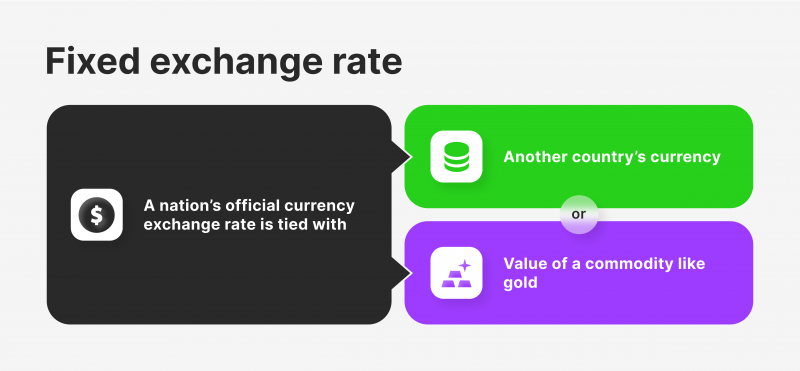

نرخ ثابت (یا تعیین شده) نوعی از نرخ تبدیل است. مقامات مالی مرکزی نرخ ثابتی را برای ارزش ارزهای اصلی مانند USD، GBP یا EUR تعیین می کنند. این بدان معناست که معاملهگرانی که اغلب با کشوری با نرخ ارز ثابت معامله میکنند، همیشه همان نرخ و ارزش پول خود را خواهند داشت.

این نوع نرخ ارز مورد علاقه کشورهایی است که به دنبال ارز پایدار و منابع مالی تجاری قابل پیش بینی هستند. اما، به این معنی است که ارزش پول آنها به ارزی که به آن متصل است وابسته است و در نوسان است.

برای کاهش وابستگی به یک ارز ثابت واحد، برخی از بانکهای مرکزی این ریسک را با پیوند دادن پول ملی خود به چندین ارز با درصدهای مختلف، به عنوان مثال، 60 درصد به دلار آمریکا، 30 درصد به یورو، و 10 درصد گسترش میدهند. به پوند انگلیس این باعث می شود که پول ملی آنها کمتر در معرض خطر تغییرات به هر ارز دیگری باشد که روی آن ثابت شده است.

دولتها معمولاً برای حفظ ثبات ارز و اطمینان از تراکنشهای مالی ثابت و قابل پیشبینی، نرخهای ثابتی را تعیین میکنند.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

یک نهاد دولتی یا بانک مرکزی میتواند نرخ ثابتی تعیین کند، یا میتواند بر اساس قیمت طلا باشد.

نرخ های ارز ثابت توسط بانک های مرکزی یا دولت ها تعیین می شود. هدف آنها ثابت نگه داشتن ارزش ارز است. آنها از مکانیزم نرخ ارز برای تعدیل این پیوند استفاده میکنند، که به عادیسازی تجارت و کنترل تورم کمک میکند و تضمین میکند که پیوند ارز ثابت میماند.

مزایا و معایب

همانند نرخ تبدیل منعطف، نرخ ثابت دارای مزایا و معایبی است.

از جمله مزایا موارد زیر است:

- بدون نوسان نرخ – نرخ ثابت قدرت خرید را حفظ میکند و فرصتهای آربیتراژ را با ثابت نگه داشتن ارز علیرغم نوسانات بازار از بین میبرد و ثبات ارز را تضمین میکند.

- تورم تثبیت شده – نرخ تبدیل ثابت با پیوند دادن یک پول ملی به پول دیگر، مقرون به صرفه نگه داشتن کالاها و خدمات و ایجاد یک اقتصاد با ثبات از تورم جلوگیری می کند.

- سرمایه گذاری را تشویق می کند – یک سیستم نرخ ثابت با تضمین ثبات، جلوگیری از تغییرات در دارایی ها یا درآمد، و ترویج تجارت بین دولت ها از طریق تسهیل تبدیل آسان پول به ارز مورد نظر، سرمایه گذاری را افزایش می دهد و در نتیجه سرمایه گذاری و رشد را در هر دو افزایش می دهد. کشورها.

در اینجا فهرستی از برخی اشکالات وجود دارد:

- نگهداری بالا – بانک مرکزی باید به طور مداوم بر بازار نظارت داشته باشد و برای جلوگیری از تغییرات مهم اقتصادی مداخله کند، زیرا مدیریت نادرست می تواند منجر به هزینه های قابل توجه و بحران های اقتصادی شود.

- آزادی کمتر برای اصلاحات– اگر بانکهای مرکزی بخواهند نرخ بهره را تعدیل کنند و اقتصاد را تقویت کنند، ممکن است به دلیل فقدان آزادی این کار را به درستی انجام ندهند.

- پیچیدگی – نرخ ثابت ویژگیهای تعادل مجدد و تصحیح خودکار نرخ شناور را از دست میدهد و آن را پیچیدهتر میکند.

- ذخایر کلان مورد نیاز – اگر ارز تحت فشار باشد و نیاز به حمایت داشته باشد، به ذخیره قابل توجهی نیاز دارد.

نرخ ارز شناور چیست؟

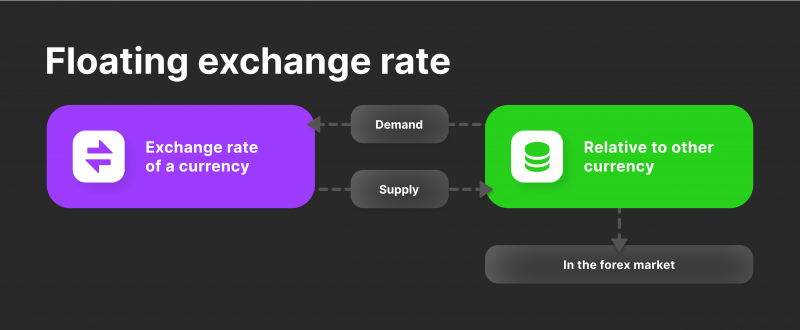

نرخ ارز شناور (گاهی اوقات به آن انعطاف پذیر یا خود تصحیح کننده نیز می گویند) با این واقعیت مشخص می شود که براساس پیشنهاد و درخواست.

بنابراین، آیا نرخ ارز در این مورد روزانه تغییر می کند؟ اگر افراد زیادی بخواهند ارز بخرند یا مقدار زیادی از آن در دسترس نباشد، این ارز خاص از ارزهای دیگر ارزشمندتر می شود. وقتی شاخصهای بازار تغییر میکنند، نرخ تبدیل ارز نیز تغییر می کند.

به بیان ساده، اگر تقاضای زیادی برای یک ارز خاص وجود نداشته باشد، ارزش آن کاهش می یابد و منجر به افزایش قیمت برای کالاهای وارداتی از کشورهای دیگر می شود. با این حال، اگر افراد زیادی بخواهند ارز بخرند، ارزش آن افزایش مییابد.

اجرای یک سیستم انعطافپذیر در یک کشور، دخالت مقام مرکزی در اصلاح نرخ ارز را به حداقل میرساند، به این معنی که باید خود اصلاح شود.

عواملی مانند تورم، نوسانات نرخ بهره یا سرمایهگذاریهای خارج از کشور میتوانند بر تقاضا و عرضه تأثیر بگذارند.

وقتی کشوری پول زیادی از سرمایه گذاران خارج از کشور دریافت می کند، ارزش پول آن بالا می رود زیرا افراد بیشتری می خواهند آن را بخرند. این جنبهها تأثیر قابلتوجهی بر میزان ارزش مبادله دارند و باعث تغییر در دورههای خود اصلاحی میشوند.

مزایا و معایب

هم مزایا و هم معایب با یک دوره تبادل شناور مرتبط است.

در اینجا برخی از سودها آمده است:

- تجارت قابل تطبیق– ارزهای انعطاف پذیر را می توان به طور مستقل در بازارها بدون اختیار پولی یا مدیریت دولتی معامله کرد. این امکان تجارت انعطاف پذیرتر را بدون نظارت و محدودیت های سخت فراهم می کند.

- کارایی بازار – یک دوره تبادل انعطاف پذیر امکان سرمایه گذاری انعطاف پذیرتر بین کشورها را فراهم می کند. این امر به جذابیت کشور برای سرمایه گذاران می افزاید و در نتیجه باعث رونق اقتصاد کشور و تولید داخلی می شود.

- نیازهای کمتر برای وجوه ذخیره شده – نرخ انعطافپذیر به مقامات مالی مرکزی یا بانکها اجازه میدهد تا از وجوه ذخیرهشده خود بدون نیاز به نگه داشتن آنها برای متعادل کردن دوره مبادله استفاده کنند. در عوض می توان از این ذخایر برای تحریک توسعه اقتصادی از طریق خرید کالاهای سرمایه ای استفاده کرد.

- هیچینگ تورم – کشورهایی با نرخ ارز انعطافپذیر از مشکل تورم واردات که میتواند ناشی از مازاد تراز پرداختها یا افزایش هزینههای واردات باشد، اجتناب میکنند.

- تراز پرداختها (BoP) – نرخهای ارز خوداصلاحشونده BoP زیرا منابع و جریان نقدی به دلیل فقدان مقررات آزاد می شوند.

با این وجود، برخی از معایب نرخ های شناور نیز وجود دارد:

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

- خطر نوسان– ارزهای خود اصلاح شونده به دلیل بی ثباتی ذاتی و غیرقابل پیش بینی بودن، بسیار نوسان دارند. آنها می توانند در طی یک روز معاملاتی از ارزش خود کاسته شوند و به شدت تحت تأثیر شرایط غیرقابل پیش بینی بازار، از جمله نوسانات عرضه و تقاضا قرار می گیرند.

- ناتوانی در حل مشکلات اقتصادی – نرخ خود اصلاحی ممکن است نگرانی های اقتصادی یک کشور مانند بیکاری بالا، تورم بالا و GDP در صورت کاهش ارزش پول، تورم و تقاضا برای کالاها را افزایش می دهد.

- توسعه اقتصادی محدود – عدم کنترل دقیق بر نرخ ها می تواند مانع رشد و بهبود اقتصادی شود. کاهش ارزش پولی، به ویژه در زمان تورم بالا، می تواند مشکلاتی مانند صادرات و واردات را به ویژه در کشورهای با اقتصاد ضعیف ایجاد کند.

- جریان سرمایه گذاری – نوسانات در این دوره می تواند تجارت خارجی را از سرمایه گذاری در اقتصاد کشور باز دارد.

کدام نرخ بهتر است؟

انتخاب یک نرخ شناور یا ثابت به وضعیت مالی یک کشور بستگی دارد.

وقتی اقتصاد و سیاست مالی قوی و سالم باشند، نرخ خود اصلاحی را می توان به عنوان یک مزیت مالی در نظر گرفت. با این حال، تضعیف احساسات بازار می تواند منجر به کاهش ارزش ارز شود.

این رقابت هیچ برنده ای ندارد، زیرا هیچ کدام از آنها بهتر از دیگری نیست. یک کشور معمولاً نوع نرخی را انتخاب میکند که مناسبتر است، که اغلب منجر به یک مدل ترکیبی میشود که از عناصر هر دو روش استفاده میکند.

صندوق بینالمللی پول پیشنهاد میکند که یک دوره مبادله شناور نشان میدهد بلوغ مالی یک کشور با این حال، برخی از کشورها رویکرد شناور مدیریت شده را انتخاب میکنند که به هیئت حاکمه اجازه میدهد در صورت کاهش یا افزایش بیش از حد نرخ، در تعدیل نرخ مشارکت کند.

نتیجه گیری

روش شناور مبادله در رابطه با سطوح درخواست و پیشنهاد حرکت میکند، در حالی که یک مقام مالی یا دولتی سطح ثابت را تعیین میکند. یک کشور بر اساس سیستم اقتصادی خود و مزایای هر نوع، نرخ ارز را انتخاب می کند. با این حال، کشورها به ندرت یک نوع نرخ واحد را انتخاب می کنند. آنها اغلب عناصر یک نوع دوره تبادلی را در نوع دیگر ترکیب می کنند، بنابراین از هر دو رویکرد سود می برند.