RSI در کریپتو چیست؟ – نشانگر توضیح داده شده است

کریپتوکارنسی بدون شک یک نوآوری اقتصادی است. در سالهای اخیر، علاقه در کریپتوکارنسی به دلیل نوسانات بالا و پویایی عمدتاً کاهش تورم، رشد داشته است و معامله گران شروع به فکر کردن در مورد اینکه چه ابزارهای تحلیل بنیادی و تکنیکی را می توان در بازار ارزهای دیجیتال جوان به کار برد.

صرف نظر از استراتژی انتخاب شده توسط معامله گر، معاملات در بورس به طور کلی از الگوریتم مشابهی پیروی می کند: قبل از باز کردن معامله، لازم است احتمال برگشت یا ادامه روند را ارزیابی کرده و لحظه ورود را تعیین کنید. فقط در این صورت می توان سفارش داد. نتیجه نهایی به دقت تحقیقات بازار قبل از ورود به معامله بستگی دارد. لازم است به وضوح درک کنیم که نرخ هر ارز دیجیتال خاص چگونه تغییر خواهد کرد.

علاوه بر تجزیه و تحلیل بنیادی، که شامل مطالعه اخبار سیاسی و اقتصادی می شود، معامله گر کریپتو یک تحلیل فنی نیز انجام می دهد. این بر اساس مطالعه تاریخچه نقل قول ارزهای دیجیتال است. اعتقاد بر این است که پویایی نرخ چرخه ای است و رشد و کاهش تقاضا به طور مرتب تکرار می شود.

شاخص های ریاضی خاصی برای تحلیل تکنیکال وجود دارد که به معامله گر کمک می کند تا پویایی قیمت را پیش بینی کند. تمام اندیکاتورهای اساسی به طور خودکار در پلت فرم معاملاتی محاسبه می شوند. برای راحتی معامله گران، آنها مستقیماً روی نمودار نرخ یا در کنار آن قرار دارند. در میان طیف گسترده ای از اندیکاتورهای موجود برای تجزیه و تحلیل، یکی از محبوب ترین آنها اندیکاتور RSI است.

این مقاله توضیح می دهد که شاخص RSI چیست و چگونه کار می کند. ما همچنین به فرمول محاسبه این اندیکاتور نگاه می کنیم، نمودار آن را تجزیه و تحلیل می کنیم و یاد می گیریم که چه سیگنال هایی می تواند هنگام معامله ارزهای دیجیتال بدهد. همچنین با مزایا و معایب این اندیکاتور و نحوه استفاده صحیح از آن در معاملات کریپتو آشنا خواهید شد.

RSI چیست و چگونه کار می کند؟

RSI (شاخص قدرت نسبی) یک شاخص تحلیل تکنیکال است که نسبت تغییرات مثبت و منفی در قیمت یک ابزار مالی را نشان می دهد. یکی از رایج ترین شاخص های فنی است. سرمایه گذاران دوست دارند از آن استفاده کنند زیرا محاسبه آن نسبتاً آسان است و از بسیاری از اشکالات مهم دیگر نوسانگرها، مانند تأثیر داده های قدیمی (مانند Momentum) یا پیچیدگی تفسیر (مانند MACD) عاری است.

شاخص قدرت نسبی توسط جی.ولز وایلدر توسعه داده شد، جونیور و در کتاب خود “مفاهیم جدید در سیستم های تجاری فنی” در ژوئن 1978 ارائه شده است. این ابزار عمدتاً به دلیل سادگی تفسیر و کیفیت سیگنال های آن محبوبیت پیدا کرده است. نقاط ورود تولید شده توسط این اندیکاتور به تنهایی و همراه با سایر شاخص ها، نسبت ریسک به سود بسیار خوبی را در بازارهای پرنوسان و پر روند نشان می دهد.

این قدرت نسبی به خودی خود چیست؟ وایلدر از این اصطلاح برای نامیدن نسبت میانگین افزایش قیمت به میانگین کاهش قیمت در یک دوره زمانی استفاده کرد. این مقدار به شما امکان می دهد تخمین بزنید که آیا خریداران یا فروشندگان تأثیر قوی تری بر قیمت در دوره انتخاب شده داشته اند و تحولات آتی را پیشنهاد می کند. برای محاسبه استحکام نسبی، تمام کندلهای موجود در بازه زمانی انتخاب شده را که نزدیک شدن بالاتری نسبت به کندل قبلی نشان میدهند، انتخاب میکنیم و با استفاده از فرمول میانگین متحرک نمایی، مقدار میانگین رشد را تعیین میکنیم. عملیات مشابهی برای شمعدانی هایی که پایین تر از قبلی بسته شده اند انجام می شود. نسبت این دو مقدار مقدار قدرت نسبی (RS) را به دست می دهد.

همانطور که قبلا ذکر شد، نوسانگر RSI در یک راهروی مشخص بین مقادیر حداکثر (100) و حداقل (0) در نوسان است. روی سرعت تغییرات قیمت کار می کند و نتایج را در محدوده بالا نمایش می دهد. بیشترین تأثیر نوسانگر زمانی مشاهده می شود که در نزدیکی انتهای خود قرار گیرد.

محدوده 70 تا 100 یک منطقه اشباع خرید است، در حالی که 0 تا 30 یک منطقه فروش بیش از حد است. زمانی که اندیکاتور RSI به محدوده اول رسید، کاهش قیمت انتظار می رود. گزینه ماندن در کریدور از 0 تا 30 نشان دهنده رشد بیشتر قیمت است.

لازم به ذکر است که مرزهای 30 و 70 نباید استاندارد در نظر گرفته شوند. برخی از معامله گران باتجربه که از اندیکاتور RSI در استراتژی های معاملاتی خود استفاده می کنند، توصیه می کنند که این مقادیر را به 20 و 80 تغییر دهند، به خصوص زمانی که بازار تحت سلطه روند صعودی یا نزولی مشخص است. سپس به لطف این محدودیت ها، ورود به بازار به درستی انجام می شود.

نمودار RSI، فرمول محاسبه و سیگنال های معاملاتی

در این فصل در مورد ظرافت های بخش فنی اندیکاتور RSI صحبت خواهیم کرد. بیایید با نمودار شروع کنیم.

نمودار RSI

از نظر گرافیکی، سلف RSI به عنوان یک نوسان ساز با مقیاس مقادیر از 0 تا 100 نمایش داده می شود. به لطف روش میانگین گیری نمایی و فرمول محاسبه اندیکاتور، حرکات قیمت بر روی نمودار با مقیاس 0 تا 100 پیش بینی می شود. به وضوح ارزش واقعی هر تغییر قیمت را نشان می دهد.

جهت تغییرات اندیکاتور همیشه با جهت تغییرات قیمت دارایی منطبق است. این به معامله گران این فرصت را می دهد تا به خطوط روند، سطوح حمایت و مقاومت نه تنها در نمودار قیمت بلکه در نمودار RSI نیز نگاه کنند. چنین افزونگی به معاملهگران کمک میکند تا سیگنالهای نادرست پیروی از روند را غربال کنند و سیگنالهای دقیق را از دست ندهند.

برای مثال، فرض کنید نمودار RSI به وضوح خط حمایت را در 70 مشخص می کند. در این صورت، ما با یک روند صعودی ثابت روبرو هستیم زیرا حتی با کاهش قیمت، نسبت حرکت صعودی به حرکت نزولی کمتر از نسبت نمی شود. 70:30.

فرمول RSI

هنگام محاسبه RSI، حرکات متوسط قیمت به سمت بالا با میانگین حرکت قیمت رو به پایین در ارتباط است. هنگام میانگین گیری از حرکات مثبت و منفی قیمت، از هموارسازی نمایی استفاده می شود. هموارسازی نمایی روشی برای محاسبه میانگین وزنی دوره n است که در آن به آخرین مقدار وزنی برابر با 1/n و وزن باقیمانده (n-1)/n به مقدار میانگین متحرک قبلی داده می شود.

هنگام استفاده از هموارسازی نمایی، فقط جهت نهایی آخرین تغییر در نظر گرفته می شود. یعنی اگر امروز مظنه دارایی های کریپتو رشد می کرد، این رشد در محاسبه میانگین ارزش رشد در نظر گرفته می شد و در محاسبه میانگین ارزش کاهش، تغییر برابر با صفر در نظر گرفته می شود. با استفاده از محاسبه مجدد ساده، نسبت حرکات متوسط در مقدار نتیجه نشانگر در محدوده 0 تا 100 قرار می گیرد.

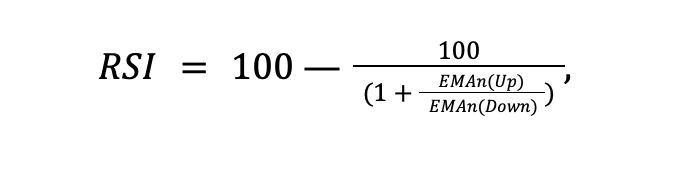

فرمول محاسبه شاخص RSI در زیر نشان داده شده است:

جایی که:

EMAn (بالا) – میانگین رشد قیمت برای دوره n، به صورت نمایی هموار شد،

EMAn (پایین) – میانگین کاهش قیمت برای دوره n، به صورت نمایی هموار شد.

علاوه بر این، مقیاس ارزش جهانی نوسانگر از 0 تا 100 امکان ارزیابی قدرت کلی روند و همچنین سطح فروش بیش از حد فعلی یا بیش از حد خرید ابزار را فراهم می کند. بنابراین، اگر RSI برابر با 50 باشد، میانگین ارزش رشد قیمت با میانگین کاهش قیمت برابر شده است. اگر نوسانات RSI از 30-70 تا 15-65 باشد، نشان دهنده یک روند نزولی است.

سیگنال های معاملاتی RSI

به لطف نشانگر RSI می توانید سیگنال خرید یا فروش را به روش های مختلفی دریافت کنید که می تواند به صورت زیر گروه بندی شود:

1) واگرایی

سیگنال اصلی برای معامله، به اصطلاح واگرایی بین قیمت دارایی و نمودار RSI است. واگرایی زمانی مشاهده می شود که قیمت ابزار به بالاترین یا پایین ترین حد جدید برسد در حالی که مقدار RSI به ترتیب نسبت به رکوردهای قبلی کمتر یا بیشتر باشد. به عنوان مثال، هنگامی که قیمت رکوردها را می شکند و ارزش نوسانگر کمتر از بالاترین قبلی است، این نمونه ای از واگرایی نزولی است. واگرایی نزولی نشاندهنده بازگشت احتمالی قیمت به سمت پایین به برگشت قیمت است.

زمانی که قیمت به پایین ترین حد جدید برسد و RSI از پایین ترین حد قبلی خود فراتر رود، واگرایی صعودی ممکن است رخ دهد. این می تواند سیگنالی باشد که قیمت ها از نزولی به بالا می روند. با این حال، مهم است که به یاد داشته باشید که شکست واگرایی فقط روند را تقویت می کند.

برای درک نحوه عملکرد واگرایی، تصور کنید که در حال بالا رفتن از یک تپه هستید. اگر از تپه بالا می روید و شیب ملایم تر می شود، می تواند به این معنی باشد که به زودی به قله خواهید رسید و سپس شروع به فرود خواهید کرد. اما در حالی که با هر پله به سربالایی ادامه می دهید (قیمت همچنان بالا می رود)، افزایش ارتفاع شما با هر پله کوچکتر خواهد بود (مقدار شاخص کاهش می یابد).

2) بیش از حد خرید و فروش

اعتقاد بر این است که اندیکاتور بالای 70 به این معنی است که ابزار بیش از حد خرید شده است و زیر 30 بیش از حد فروش در نظر گرفته می شود. به عبارت دیگر، کسانی که این دیدگاه را دارند معتقدند که اگر RSI بالای 70 باشد، ابزار بسیار گران است و باید به زودی فروش آن آغاز شود. همچنین، اگر RSI زیر 30 باشد، دارایی بسیار ارزان است و خرید باید به زودی آغاز شود.

با این حال، طبق فرمول RSI، مقدار خیلی زیاد یا خیلی کم اندیکاتور نشان می دهد که حرکت بالا یا پایین در یک دوره معین غالب بوده است. این فقط می تواند قدرت یک روند را نشان دهد، اما لزوما نشان دهنده این نیست که تغییر قیمت قریب الوقوع است. علاوه بر این، سطوح 30 و 70 کاملاً دلخواه هستند. تغییرات پایدار واقعی مقادیر اندیکاتور بهتر است از نظر آماری تعیین شود. در عمل معمولاً با محدوده 30-70 متفاوت است.

با این وجود، بازدهی از منطقه اشباع خرید یا فروش بیش از حد می تواند به عنوان یک سیگنال معاملاتی باشد. اگر مقدار نشانگر از محدوده نوسان بالایی فراتر رود اما به محدوده بازگردد، می تواند به عنوان یک سیگنال فروش عمل کند. به عنوان مثال، دامنه نوسانات RSI میانگین آماری بین 30 تا 50 بود. پس از آن، RSI به زیر 30 رسید – وارد منطقه فروش بیش از حد شد. زمانی که اندیکاتور دوباره به بالای 30 برسد، RSI از منطقه فروش بیش از حد فروش بازخواهد گشت که می تواند به عنوان سیگنال خرید عمل کند. نقطه مقابل سیگنال بازگشت از منطقه بیش از حد خرید است.

3) RSI 50 معبر

همانطور که از فرمول منطقی و محاسباتی به شرح زیر است، اگر شاخص از 50 سطح عبور کند، یک حرکت متوسط، بالا یا پایین، غالب می شود. چنین تلاقی ممکن است شروع یک روند را نشان دهد. اگر اندیکاتور از سطح 50 از پایین عبور کند و یک تجاوز ثابت از این سطح را نشان دهد، می توان در مورد روند صعودی صحبت کرد. برعکس، اگر اندیکاتور از سطح 50 به سمت پایین عبور کند و به طور پایدار در زیر این سطح باقی بماند، احتمال یک روند نزولی وجود دارد.

مزایا و معایب نشانگر RSI

اکنون که می دانید شاخص RSI چیست و چگونه کار می کند، مهم است که در نظر بگیرید که چه مزایا و معایبی دارد.

مزایا

این شاخص دارای مجموعه بزرگی از مزایای است. ما موارد اصلی را در نظر خواهیم گرفت.

– تطبیق پذیری

یکی از اولین مزایایی که قابل ذکر است این است که اندیکاتور RSI به معامله گر کمک می کند تا از آن برای تعیین نقاط قوت و ضعف در هر بازاری که در آن اندیکاتور در هر بازه زمانی قرار می گیرد استفاده کند. این بدان معنی است که می توان بلافاصله مشاهده کرد که آیا یک بازار خاص در هر زمان معین در نمودارهای فعلی قوی تر یا ضعیف تر می شود.

این مهم است زیرا قدرت بازار معمولاً نشانگر اصلی این است که روند بازار تا کجا می تواند پیش برود یا اینکه آیا یک معکوس بازار رخ می دهد یا خیر.

– دسترسی

پلتفرم های معاملاتی متنوعی وجود دارد. هر پلتفرم ویژگی های خاص خود را دارد. با این حال، به عنوان یک قاعده، آن را ارائه می دهد همان شاخص های موجود برای تجزیه و تحلیل. اندیکاتور RSI یکی از محبوبترین و پرکاربردترین اندیکاتورها نه تنها در معاملات کریپتو بلکه در تجارت با سایر ابزارها و داراییهای مالی است. به همین دلیل، مهم نیست که یک معاملهگر روی چه پلتفرمی معامله میکند، میتواند مطمئن باشد که میتواند این اندیکاتور را در میان بسیاری دیگر پیدا کند.

– راه اندازی آسان

برای مبتدیان درک فراوانی اطلاعات و ابزارهایی که هم برای تجزیه و تحلیل تکنیکی و بنیادی و هم برای خود فرآیند تجارت ضروری هستند آسان نیست. استفاده از اندیکاتور RSI آسان است و برای راه اندازی نیازی به دانش برجسته ای در تجارت ندارد. همانطور که قبلا ذکر شد، بدون استثنا، تمام پلتفرم های معاملاتی به شما امکان می دهند از آن برای تجزیه و تحلیل حرکت قیمت دارایی های مالی استفاده کنید. کافی است اندیکاتور را در لیست همه اندیکاتورهای موجود پیدا کرده و در نمودار اعمال کنید.

– انعطاف پذیری

این اندیکاتور به حق یکی از عناصر ضروری هر استراتژی معاملاتی در نظر گرفته می شود که استفاده از آن بدون استثنا به همه معامله گران توصیه می شود. به عنوان یک قاعده، اکثر معامله گران از چندین ابزار و شاخص برای تجزیه و تحلیل حرکت قیمت دارایی، روند آن و سایر پارامترها استفاده می کنند. نشانگر RSI را می توان همراه با سایر اندیکاتورها مورد استفاده قرار داد و امکان تجزیه و تحلیل عمیق تر حرکت قیمت را فراهم می کند و به طور جداگانه به شما امکان می دهد بر شاخص های خاصی از دارایی تمرکز کنید.

معایب

مانند هر ابزار (شاخص) دیگری که امکان تجزیه و تحلیل کامل حرکت قیمت دارایی مالی در جریان معاملات را فراهم می کند، اندیکاتور RSI دارای معایبی است.

– عدم دقت سیگنال ها

مهمترین نقطه ضعف این نشانگر تاخیر سیگنال ها است. بر اساس فرمول RSI، یک شاخص عقب مانده است. در ابتدا برای بازه زمانی روزانه توسعه داده شد، بنابراین معمولاً سیگنال های نادرست زیادی را در تایم فریم های پایین تر نشان می دهد. با جهش شدید قیمت و نوسانات بالا، خط نمودار می تواند برای مدت طولانی در منطقه بیش از حد خرید یا فروش بیش از حد باقی بماند. معلوم می شود که اطلاعات نادرست است و منجر به ضرر برای معامله گر می شود. کارشناسان توصیه می کنند از RSI در یک بازار آرام استفاده کنید.

شما باید مقادیر بازه های زمانی مختلف را برای نقطه ورود مطمئن تر به بازار در اندیکاتور RSI مقایسه کنید. در حالی که ممکن است یک سیگنال نزولی در نمودار تایم فریم ساعتی ایجاد شود، نمودار 4 ساعته ممکن است بیش از حد فروخته شود. بنابراین، زمانی که نشانگر روی فریم های دو زمانه سیگنالی در همان جهت می دهد، توصیه می شود نقطه ورود را انتخاب کنید.

راه اندازی RSI و توصیه هایی برای استفاده

مانند هر شاخص فنی، RSI را می توان برای یک ابزار خاص تنظیم کرد. طبق فرمول، تنها پارامتر برای تنظیم شاخص می تواند مدت زمان میانگین گیری باشد. اغلب، RSI با تعدیل برای 14 روز معاملاتی استفاده می شود. افزایش دوره میانگین گیری تعداد سیگنال های غلط را کاهش می دهد. با این حال، به دلیل تاخیر سیگنال، کارایی معاملات سودآور می تواند کاهش یابد.

علاوه بر این، سیگنال عبور از سطح 50 برای باز کردن موقعیت های معاملاتی، یعنی خرید اوراق بهادار، بهتر استفاده می شود. در این مورد، نشانگر را می توان در محدوده طولانی تری، به عنوان مثال، برای 21 روز تنظیم کرد. واگرایی و بازگشت اندیکاتور از منطقه اشباع فروش یا اشباع خرید برای بسته شدن جزئی موقعیت ها، یعنی فروش دارایی ها توصیه می شود. می توانید با کاهش میانگین دوره، مثلاً به هشت یا نه روز، نشانگر را با حساسیت بیشتری تنظیم کنید.

کتاب “مفاهیم جدید در سیستم های معاملاتی فنی” در ابتدا چندین گزینه برای استفاده از این ابزار بازار ارائه می دهد. و در زیر، اساسی ترین و گسترده ترین آنها را در نظر خواهیم گرفت.

- اولین راه، شناسایی بصری اشکال گرافیکی در مقیاس است – مثلث ها، پرچم ها، پرچم ها، مستطیل ها، و غیره. آنها نشان دهنده ادامه یا معکوس شدن یک روند هستند. بسیاری از معامله گران حرفه ای نسبت به این روش شک دارند، اما این روش پیروان خود را دارد.

- مورد بعدی تجزیه و تحلیل قله ها و فرورفتگی هایی است که به ترتیب در بالای 70 سطح و زیر 30 سطح تشکیل می شوند.

- استفاده از RSI برای تعیین سطوح حمایت و مقاومت. در نسخه کلاسیک، این خطوط بیش از حد خرید و فروش بیش از حد 70 و 30 هستند. اما شما همچنین می توانید خطوط روند را با اتصال قله ها و فرودها با استفاده از ابزار نمودار ترسیم کنید.

نتیجه

RSI یکی از شاخصهای پیشرو در تحلیل تکنیکال است و تقریباً همه کارشناسان رمزارز موافق هستند که هنوز به عنوان ارائهدهنده سیگنالهای تجاری ارزشمند و مرتبط است. هنگامی که به درستی مورد استفاده قرار گیرد و به درستی تفسیر شود، به ابزاری موثر برای هر معامله گر تبدیل می شود. این یک وسیله جهانی برای تعیین قدرت روند است که به شما امکان می دهد به طور پیوسته و با اطمینان تجارت کنید. موفقیت تجارت در RSI مستقیماً به ابزارهایی که با آن کار می کنند بستگی دارد. RSI همراه با اندیکاتورهای مناسب یک سیستم موثر را تشکیل می دهد که با تغییر پارامترهای ابزارها می توان آن را بهبود بخشید.

با کلیک بر روی «اشتراک»، شما با سیاست حفظ حریم خصوصی موافقت میکنید. اطلاعاتی که شما ارائه میدهید فاش نشده و با دیگران به اشتراک گذاشته نخواهد شد.

تیم ما راهحل را ارائه خواهد کرد، کیسهای نمایشی را نشان خواهد داد، و یک پیشنهاد تجاری ارائه خواهد داد.