راهنمای شما به معاملات الگوریتمی

بازارهای مالی سریع هستند و یک تصمیم چند ثانیه ای می تواند شما را در معاملات خود برنده یا ببازد. با گذشت زمان، معامله گران استراتژی ها و رویکردهای متعددی را برای سرمایه گذاری در بازار و تا حد امکان در هر جلسه معاملاتی امتحان کردند. ظهور فناوری با ارائه ابزارها و اطلاعات لازم به موقع و واضح برای اجرای همزمان چندین سفارش تجاری، زندگی معامله گران را آسان تر کرد.

ترید الگوریتمی از محاسبات ماشینی و فناوری اطلاعات برای ترید سریعتر و مکرر با برنامه ها و نرم افزارها از طرف معامله گر استفاده می کند. بنابراین، ما ترید الگوریتم و برخی از استراتژیهای معاملاتی الگوریتمی را با مثالهایی که امروز میتوانید اعمال کنید، مورد بحث قرار خواهیم داد.

نکات کلیدی

- معاملات الگوریتمی از ماشینهای پیچیده با برنامهریزی پیچیده برای معامله در بازارهای مالی به نمایندگی از تریدر استفاده میکند.

- چندین استراتژی میتواند با معاملات الگوریتمی ترکیب شود، که انجام معاملات الگوریتمی را سودآور میکند.

- الگوریتمها نیاز به دانش عمیق در زمینه زبانهای برنامهنویسی دارند تا بتوان کدهایی را نوشته و سیستمی را ایجاد کرد. یا تریدر میتواند از پلتفرمهای بدون کد (No-Code) استفاده کند که به تراجنس خود کمک میکنند تا سیستمهای معاملات الگوریتمی بر اساس ترجیحات او ایجاد شوند.

- معامله با الگوریتمها به دلیل حذف عامل انسانی تأخیر یا تصمیمگیری هیجانی، پایدارتر است. با این حال، این میتواند به ارزیابی انسانی و منحنی یادگیری ضربه بزند.

معاملات الگوریتمی در دهه 1970 تأسیس شد و امروزه تقریباً 70% از معاملات سهام در ایالات متحده با استفاده از معاملات الگوریتمی انجام میشود.

فهم معاملات الگوریتمی

الگوریتم دنباله ای از دستورات ریاضی و منطقی است که کامپیوتر از آن پیروی می کند و بر اساس اطلاعات و شرایط داده شده به الگوریتم تصمیم می گیرد.

فرآيندها با ترتيب الگوريتمي انجام مي شوند و در صورت رعايت شرايط خاص، نتيجه خاصي به دست مي دهند. این در مورد استراتژیهای معاملاتی الگوریتمی و منطق آنها صدق میکند، جایی که نرمافزار سفارشهای معاملاتی را به دنبال سفارشهای خاصی در مورد چه چیزی را معامله کنیم، چه زمانی معامله کنیم، و چه زمانی معامله را متوقف کنیم.

ترید الگوریتمی میتواند صدها سفارش را در یک ثانیه انجام دهد و سفارشها را سریعتر و دقیقتر از یک انسان انجام دهد. این برنامهها اطلاعات و شاخصهای مرتبط با ترید مانند روند، حجم، قیمت و زمان را در نظر میگیرند.

تریدران الگوریتمی میتوانند استراتژی معاملات الگوریتمی را با هر بازار مالی و بر روی ابزارهای مختلف، از جمله spot اجرا کنند. و استراتژی های معاملاتی الگوریتمی آتی در بازار سهام، بازار فارکس، کریپتو و غیره.

چگونه ترید Algo کار می کند

معمولاً، توسعهدهندگان باید خطوط کدی بنویسند تا یک سیستم معاملاتی الگوریتمی را برنامهریزی کنند و آنها را برای ترید مناسب کنند. به خصوص با ماهیت پیچیده بازارهای مالی، برنامهریزی پیچیده برای الگوریتمهای کارآمد استراتژیهای معاملاتی مورد نیاز است.

سپس، هنگامی که این الگوریتمهای معاملاتی را اجرا میکنید، پس از برآورده شدن معیارها، دستورات معاملاتی را اجرا میکنند، و تنها کاری که باید انجام دهید این است که سرمایهگذاریهای خود را تحت نظر داشته باشید و پیگیری کنید.

تریدری را در نظر بگیرید که میخواهد 10 سهم را در بخرد. بازار سهام. آنها می توانند شرایط زیر را وارد کنند:

- خرید ۱۰ سهام اگر میانگین متحرک ۲۰ روزه میانگین متحرک ۵۰ روزه را بیشتر کند.

- فروش ۱۰ سهم اگر میانگین متحرک ۲۰ روزه زیر میانگین متحرک ۵۰ روزه برود.

با توجه به این دو شرط، نرم افزار خودکار سفارشات درخواستی را بدون دخالت انسان و معمولا سریعتر از سفارشات دستی اجرا می کند.

استراتژی های معاملاتی الگوریتمی

این برنامهها امکان ترید خودکار در بازارهای مختلف را فراهم میکنند و میتوانند با روشهای معمولی ترکیب شوند تا بهترین نتایج را به دست آورند. بیایید بهترین استراتژیهای معاملاتی الگوریتمی را که میتوانید پیادهسازی کنید، پیدا کنیم.

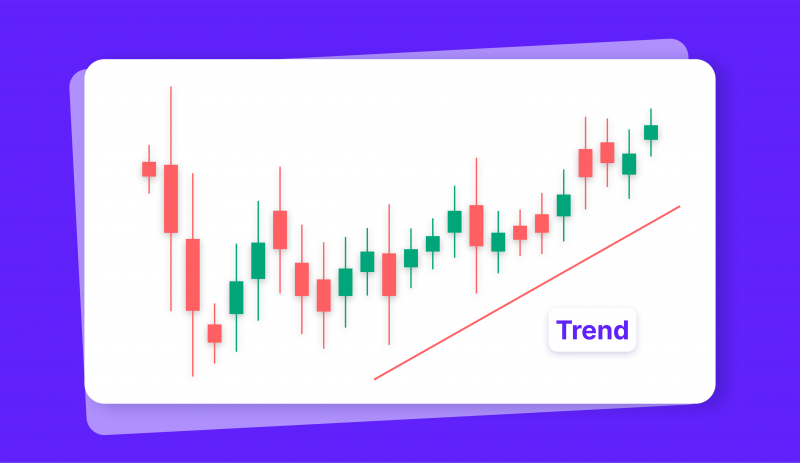

استراتژی های دنبال کردن روند

ترید الگوریتمی را می توان در طیف گسترده ای از استراتژی ها پیاده سازی کرد. با این حال، رویکرد پیروی از روند، رایجترین و سادهترین راه برای استفاده از الگوریتمها است.

این استراتژیها به هیچگونه پیشبینی قیمت یا تجزیه و تحلیل آیندهنگر نیاز ندارند، و فقط بر دادههای تاریخی برای شناسایی روند و تصمیمگیری بر اساس آن تکیه میکنند.

میانگینهای متحرک، لحظه سطح قیمت، شکست و سایر شاخصهای فنی معمولاً با استراتژیهای معاملاتی الگوریتمی فارکس استفاده میشوند، زیرا اجرای آنها ساده و آسان است.

این الگوریتم سفارشات خرید یا فروش را به محض ظاهر شدن روند قیمت مطلوب اجرا میکند و حرکت و جهت روند را زیر نظر دارد.

معاملات مومنتوم

معاملات مومنتوم یک روش بسیار رایج برای تریدران درون روز است که تمایل دارند سفارشها را در همان روز مطابق با روند قیمت انجام دهند.

همانطور که از نام آن پیداست، این روش مستلزم استفاده معامله گر از روند و دنبال کردن آن است. اگر قیمت سهام به طور پیوسته در حال افزایش است، فرصتی عالی برای ثبت سفارش خرید است.

از طرف دیگر، اگر قیمت شروع به کاهش بیش از یک سطح معین کند، آنگاه یک معامله گر دستور فروش می دهد. با توجه به سادگی این استراتژی معاملاتی برای فعالان بازار، نرم افزار خودکار آن را بسیار سریعتر و دقیق تر اجرا می کند.

نوسان معکوس

استراتژی نوسان معکوس معمولاً با وجوه قابل معامله در بورس یا بازارهای ETF، که در آن تریدران الگوریتمی در برابر ریسک پرتفوی ETF از طریق قرار گرفتن در معرض نوسانات بازار سرمایهگذاری میکنند.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

تریدرانی که از این استراتژی استفاده میکنند، زمانی سود کسب میکنند که بازار دارای نوسانات کم باشد، زیرا ETFهای نوسان معکوس به ثبات بازار متکی هستند و هر چه بازار با ثباتتر باشد، سود بیشتر میشود.

این روش را می توان با Cboe ادغام کرد برای مثال، شاخص نوسانات (VIX)، که نوسان قیمت شاخص S&P 500 را مشخص میکند. بنابراین، این شاخص به الگوریتم کمک می کند تا نوسانات را شناسایی کند، در مقابل آن شرط بندی کند و بر اساس آن سفارش دهد.

تعادل مجدد صندوق شاخص

هر صندوق دارای یک دوره تعادل مجدد است که در زمان خاصی اتفاق می افتد. در طول تعادل مجدد، ابزارها و داراییهای تجاری در صندوق با شاخص صندوق همسو میشوند.

مدت تعادل مجدد به عوامل بسیاری از جمله فعالیت و دارایی صندوق بستگی دارد. به طور معمول، ممکن است چندین ساعت تا چند روز طول بکشد، که نشان دهنده یک فرصت منحصر به فرد برای معامله گران برای سرمایه گذاری است.

معامله در طول دوره هم ترازی مجدد می تواند از 0.2٪ تا 0.8٪ بازده داشته باشد، که بر اساس تعداد دارایی قبل از تعادل مجدد متفاوت است.

معامله با نرم افزارهای الگوریتمی به معامله گران کمک می کند تا سفارشات خرید و فروش چندگانه را سریعتر از ثبت دستی آنها انجام دهند، که می تواند بازدهی اغراق آمیزی را با سرعت بالا و حداقل داشته باشد slippage.

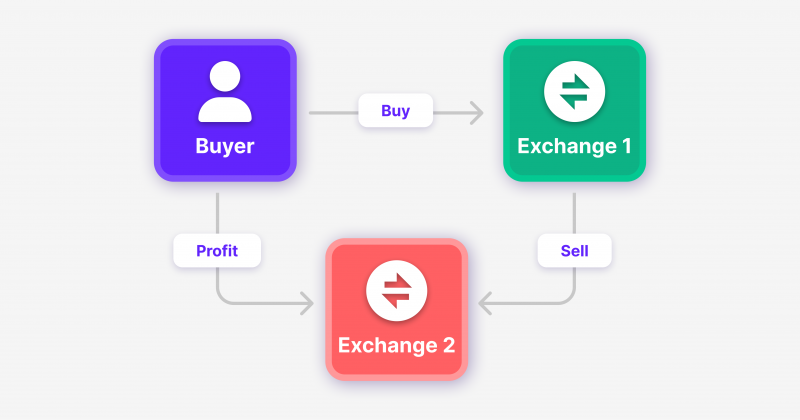

آربیتراژ

تریدران از تفاوت های کوچک بین بازار سود می برند. بنابراین، آنها به طور مستمر دارایی های مشابهی را از بازارهای مختلف خرید و فروش می کنند و تفاوت ها را بین بازارهای دیگر جمع می کنند.

به عنوان مثال، یک معامله گر می تواند سهام یک شرکت مخابراتی در NYSE را به قیمت 50 دلار بخرد و آن را در بورس LSE به قیمت 50.50 دلار بفروشد و از تفاوت قیمت و تبادل ارز بهره مند شود.

این فرآیند معاملاتی به حداکثر دقت و دانش بازار برای شناسایی فرصت نیاز دارد. بنابراین، جفت کردن آربیتراژ با یک استراتژی معاملاتی الگوریتمی می تواند بازده کافی ایجاد کند.

این ترید خودکار به کوتاه مدت متکی است -سفارشهای مدت دار، که نرمافزار معاملات خودکار میتواند آنها را با نرخ بالا و دقت مشخص انجام دهد.

ریسک روشن/ریسک خاموش

این ممکن است خود یک استراتژی معاملاتی Algoنباشد. با این حال، میتوان آن را با معاملات الگوریتمی ترکیب کرد تا با توجه به سطح ریسک فعلی در یک بازار خاص، تصمیمگیری کند.

با استفاده از این روش، یک معامله گر می تواند تحمل ریسک خود را با توجه به الگوهای بازار تغییر دهد. به عنوان مثال، اگر نشان می دهد که یک دوره خاص در یک بازار خاص دارای ریسک بالا است، سرمایه گذار باید ریسک سرمایه گذاری را کاهش دهد.

به طور مشابه، اگر شاخص نشان دهد که بازار کم ریسک است، زمان مناسبی برای سرمایه گذاری با ریسک بالا است.

با این حال، اعمال این شاخص به تنهایی میتواند ناکارآمد باشد زیرا بسیاری از عوامل زیربنای الگوهای بازار، مانند رویدادهای جهانی، سیاستهای بانک مرکزی، گزارشهای سالانه و دادههای بیشتر، میتوانند به الگوریتم برای تعیین سطح ریسک بازار وارد شوند.

بلک سوان

دورههایی که بازار به دلیل رویدادهای غیرقابل کنترل غیرقابل پیشبینی است، قو سیاه نامیده میشوند و معمولاً زمانی اتفاق میافتند که یک بحران جهانی رخ میدهد و پیشبینی حرکت بازار دشوار میشود.

در طول بلک سوان، بازار به شدت نوسان میکند و برخی از ابزارهای مالی مانند ترید گزینهها و آتی بسیار مورد تقاضا می شود. بحران مالی 2008 و همهگیری کووید-19 نمونههایی از رویدادهای قو سیاه هستند.

تریدران از نوسانات بالا در این زمانها سود میبرند و از فرصتهای معاملاتی بیشتری بهره میبرند، مخصوصاً وقتی با معاملات الگوریتمی ترکیب میشوند تا سفارشها را سریع و به موقع انجام دهند.

بازگشت میانگین

این استراتژی معاملاتی به این واقعیت اشاره دارد که پس از بالا و پایین رفتن قیمت داراییها، در نهایت به میانگین ارزش خود باز میگردند و این بازده نشاندهنده یک فرصت تجاری خوب است.

بنابراین، اگر انتظار می رود که یک بازگشت بالقوه روند قیمت بازار را بالا ببرد، زمان خوبی برای اجرای سفارش خرید است. به طور مشابه، اگر میانگین معکوس باعث روند نزولی شود، سرمایهگذاران میتوانند سفارشهای فروش ارائه دهند.

با این حال، چالش شناسایی این رویدادها و تجزیه و تحلیل زمانی است که معکوس متوسط اتفاق می افتد. به همین دلیل است که استفاده از معاملات الگوریتمی میتواند به تجزیه و تحلیل مجموعه عظیمی از دادهها، تعیین فرصتهای معاملاتی و اجرای بر اساس آن کمک کند.

زمان بندی بازار

پیدا کردن زمان مناسب برای ثبت سفارش یک چالش برای همه معامله گران است و معمولاً یک ضربه یا از دست دادن است. تریدران معمولاً از دادههای تاریخی یا تجزیه و تحلیل تکنیکی برای تعیین پایینترین یا بالای قیمتی که ممکن است به آن دست یابد، استفاده میکنند.

بعد از تعیین امتیازهای همیشگی، یک معامله گر سفارشی را به امید اینکه روند معکوس شود، سفارش می دهد که نشان دهنده زمان ورود عالی است. با این حال، همیشه به این راحتی نیست و بسیاری از آنها وارد بازار می شوند در حالی که روند قیمت همچنان در حال حرکت است و در نتیجه معامله زیانده می شود.

بنابراین، استفاده از ماشینهای معاملاتی خودکار میتواند به تصمیمگیری سریعتر و دقیقتر بر اساس دادهها و مقادیر تاریخی کمک کند. علیرغم اینکه 100٪ دقیق نیست، معمولاً از اجرای دستی سفارش دقیق تر است.

چگونه ترید الگوریتمی را شروع کنیم؟

به طور سنتی، ایجاد الگوریتم ها نیازمند نوشتن خطوط کد و دانش زبان های برنامه نویسی مانند Python است که می تواند برای توسعه الگوریتم های پیچیده برای ترید استفاده شود.

با این حال، فناوریهای جدیدی در حال ظهور هستند و یک پلتفرم بدون کد برای ایجاد الگوریتمی برای ترید ارائه میکنند که نیازی به وارد کردن یک خط کد از تریدر ندارد.

بنابراین، یک کاربر باید شرایطی را که باید در سازنده بدون کد رعایت شود و مسیر مناسب عمل را وارد کند.

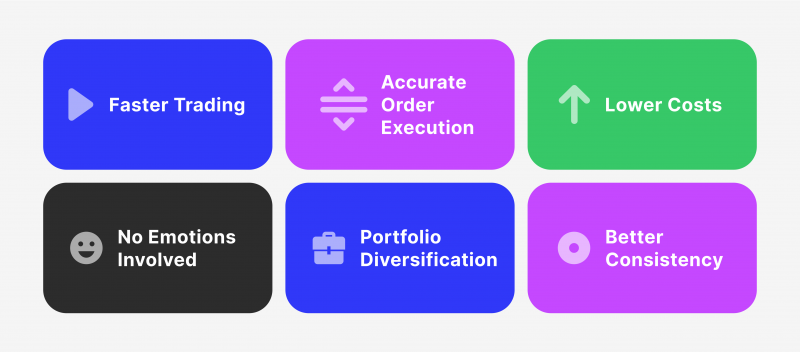

مزایای ترید الگوریتمی

ترید با یک الگوریتم بهترین راه برای استفاده از فناوری در ترید است. مزایای بیشتر ترید الگوریتمی شامل موارد زیر است.

ترید سریعتر

ترید الگوریتمی از ماشینهای بسیار سریعی استفاده میکند که میتوانند دادههای زیادی را پردازش کرده و سفارشها را بسیار سریعتر از تریدران انسانی انجام دهند. بنابراین، می توانید معاملات با فرکانس بالا را در مدت زمان کوتاهی با حداقل تاخیر انجام دهید.

اجرای دقیق سفارش

بسته به نوسانات بازار، ثبت سفارش به صورت دستی میتواند با لغزش همراه باشد. > چند میلی ثانیه بین مشاهده ارزش قیمت، ثبت سفارش و در واقع پردازش سفارش، لغزش نامیده می شود. با این حال، ماشینها میتوانند به سرعت با کمترین زمان لغزش سفارش دهند.

هزینه های کمتر

می توانید هزینه های تراکنش را با ترکیب چند سفارش با هم به حداقل برسانید. یک الگوریتم میتواند صدها یا هزاران سفارش را همزمان اجرا کند که منجر به کاهش هزینههای تراکنش میشود.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

هیچ احساسی در کار نیست

احساسات انسانی میتوانند تداخل داشته باشند و تریدر را به سمت سفارش زودتر یا بدون اطلاعات واقعی سوق دهند. با این حال، فقدان تماس انسانی در معاملات الگوریتمی، تصمیم گیری آگاهانه را ارتقا می دهد.

تنوع نمونه کارها

از آنجایی که الگوریتمها به انجام چندین سفارش به طور همزمان کمک میکنند، مشارکت در بازارهای متعدد با ابزارهای معاملاتی مختلف را تشویق میکند تا سبد سهام تریدر را متنوع کند.

انسجام بهتر

الگوریتم ها هر بار از قوانین پیروی می کنند مگر اینکه کاربر آنها را تغییر دهد. این باعث میشود سفارشدهی سازگارتر از اجرای دستی باشد.

معایب ترید الگوریتمی

اگرچه ترید الگوریتمی راه ایدهآلی برای افراط در بازارهای مالی به نظر میرسد، اما میتوانید انتظار چند ایراد را داشته باشید.

استفاده بیش از حد و وابستگی

بیشتر معامله گران ثروتمند با تجربه و یادگیری با انجام کار به اوج رسیدند. با این حال، اتکای بیش از حد به فناوری و ماشینها میتواند بر قضاوت و یادگیری انسان تأثیر بگذارد.

مداخله انسانی هنوز مورد نیاز است

علیرغم اینکه کاملاً خودکار است، در صورت از کار افتادن سیستم یا صرفاً برای نظارت بر روندها و تجزیه و تحلیل، ممکن است تداخل دستی همچنان مورد نیاز باشد. بنابراین، به این معنی نیست که اصلاً نیازی به لمس انسان نیست.

نیاز به تست های مجدد زیادی دارد

چه از ابتدا الگوریتمی بسازید یا از یک پلتفرم بدون کد استفاده کنید، الگوریتمها به آزمایش کافی برای اطمینان از اثربخشی آنها نیاز دارند.

بنابراین، این امر به توسعه دهندگان نیاز دارد که آزمایش ها را اجرا کرده و بهبود بخشند. همچنین، ممکن است بهینه سازی سیستم مطابق با تنظیمات برگزیده شما زمان بر باشد.

تأخیر برنامه

بسته به اینکه الگوریتم چقدر پیچیده برنامه ریزی شده است، تأخیر و تأخیر همچنان ممکن است رخ دهد. این تأخیرها، حتی برای چند ثانیه یا میلی ثانیه، می تواند به طور قابل توجهی بر معاملات شما تأثیر بگذارد.

نتیجه گیری

ترید الگوریتمی یا معاملات الگوریتمی به استفاده از ماشینها و نرمافزارها برای اجرای سفارشهای معاملاتی از طرف انسانها اشاره دارد. اینها نرمافزارهای برنامهریزیشدهای هستند که بر مجموعهای از قوانین و شرایط تکیه میکنند و در صورت رعایت معیارها، اقدامی را آغاز میکنند.

استفاده از استراتژیهای معاملاتی الگوریتمی مزیتهای زیادی دارد، مانند ثبت سریعتر و دقیقتر سفارشها. علاوه بر این، تنوع بخشیدن به نمونه کارها با استفاده از توانایی الگوریتم برای ثبت تعداد زیادی سفارش به طور همزمان.

اشکال کمی در اتکای بیش از حد به این فناوری وجود دارد، اما استفاده مناسب با دانش پیشینه کافی به تریدر کمک میکند تا از این راهحل پیچیده استفاده کند.

سوالات متداول

بهترین استراتژی برای معاملات الگوریتمی چیست؟

استراتژی دنبال کردن روند الگوریتمی یکی از رایجترین استراتژیهای استفاده شده است. این استراتژی از ماشین برای شناسایی روندها بر اساس دادههای تاریخی استفاده میکند و پس از تعیین زمان ورود مناسب، دستورات بازار را اجرا میکند.

آیا معاملات الگوریتمی آسان است؟

معاملات الگوریتمی به برنامهنویسی پیچیده نیاز دارد. با این حال، پیادهسازی استراتژیهای معاملات الگوریتمی به نسبت آسان است. تنها کافی است که برنامه را با شرایط و دنبالهای از اقدامات تغذیه کنید. به عنوان مثال، اگر شرط X برآورده شود، سپس اقدام Y را انجام دهید.

آیا معاملات الگوریتمی آسان است؟

یادگیری در مورد بازارهای مالی، نحوه عملکرد آنها و عواملی که بر قیمتها تأثیر میگذارند ضرور است. با وجود برنامه اتوماتیک، همچنان باید دانش کاملی داشته باشید. سپس، اگر دانش کافی در زمینه برنامهنویسی دارید، الگوریتم را ایجاد کنید یا از پلتفرمهای بدون کد استفاده کنید تا الگوریتم مورد نظر خود را ایجاد کنید. پس از آن، شرایط را تعیین کرده و مشخص کنید که الگوریتم چه معاملاتی را برای شما انجام دهد، و نظارت کنید که معاملات شما چگونه اجرا میشوند.

چقدر معاملات الگوریتمی موفق است؟

اجرای سریع و دقیق دستورات معاملاتی الگوریتمی باعث موفقیت قابل توجهی میشود. این به دلیل قابلیت قرار دادن بسیاری از دستورات به طور همزمان و با حداقل تأخیر است. با این حال، برخی مشکلات فنی، تأخیرها یا قطعیها میتوانند به طرز قابل توجهی بر توفیق معاملات شما تأثیر بگذارند.