معامله حاشیه توضیح داده شده است؟ – چگونه کار می کند

مقالات

به لطف توسعه همه جانبه تجارت الکترونیک، بهره مندی از مزایای بسیاری که سبک های مختلف معاملاتی با ویژگی ها و ویژگی های منحصر به فرد خود دارند، ممکن شده است. یکی از این سبک ها که به لطف امکان معامله با استفاده از وجوه قرض گرفته شده کارگزار یا مبادله در شرایط از پیش تعیین شده محبوبیت باورنکردنی پیدا کرده است، تجارت حاشیه ای است.

این مقاله به شما میگوید تجارت حاشیه چیست و چگونه سازماندهی شده است علاوه بر این، با نقاط قوت و ضعف اصلی این سبک معاملاتی آشنا خواهید شد. در پایان، چندین مفهوم حیاتی مرتبط با معاملات مارجین را به تفصیل توضیح خواهیم داد: مارجین فراخوان و انحلال موقعیت، و همچنین مارجین متقاطع و ایزوله به عنوان حالت های اصلی استفاده از مارجین.

اقدامات کلیدی

- تجارت حاشیه ابزاری برای ضرب سرمایه با استفاده از وجوه قرض گرفته شده از بورس است.

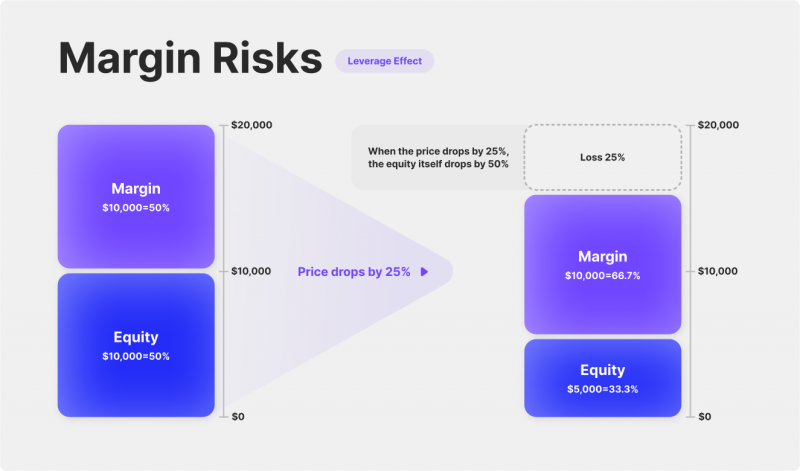

- اگرچه معاملات مارجین اهرم بالایی برای چند برابر کردن حاشیه اولیه ارائه میدهد، اما ریسکهای مرتبط با ضرر سرمایهگذاری را نیز به طور متناسب افزایش میدهد.

- دو حالت برای معاملات حاشیه وجود دارد: حاشیه متقاطع، که در آن ریسک در تمام داراییهای یک سبد پراکنده میشود، و منزوی، که در آن ریسک در یک دارایی متمرکز میشود.

معامله مارجین چیست و چگونه کار می کند؟

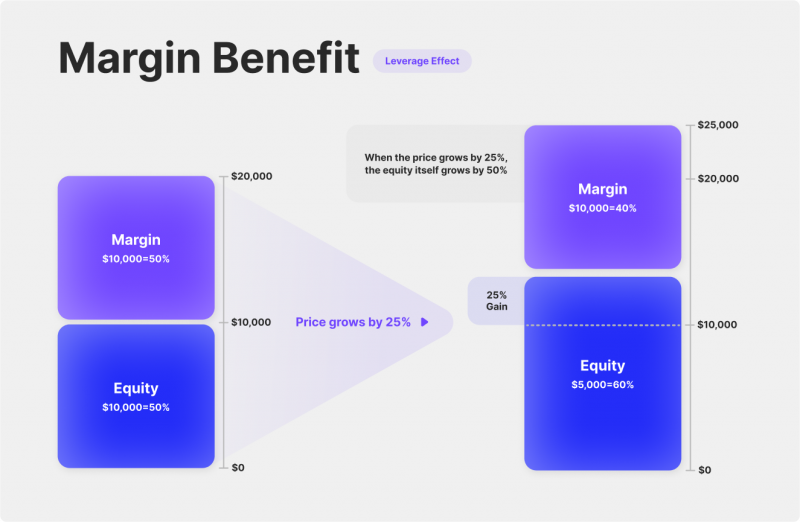

معامله مارجین نوعی سفته بازی در بازار سهام یا ارز دیجیتال است که معامله گر را درگیر استفاده از وجوه قرض گرفته شده (وام حاشیه) ارائه شده توسط صرافی یا کاربران آن (در موارد نادر) در فعالیت خود می کند. مانند هر وضعیت وام اعتباری دیگر، کاربر باید وثیقه ارائه دهد – در این مورد، مبلغی را واریز کند که بازپرداخت تعهدات بدهی را مطابق قوانین تعیین شده توسط صرافی تضمین کند. وجوه اختصاص داده شده برای باز کردن چنین معامله ای حاشیه است (از این رو نام این نوع سفته بازی است). وجوه شخصی (حاشیه اولیه) که برای باز کردن چنین معامله ای تخصیص داده می شود، مارجین است (از این رو نام این نوع سفته بازی است). به لطف این امکان، تحت شرایط خاص حاشیه، کاربر می تواند سودی چند برابر بیشتر از سودی داشته باشد که صرفاً با سرمایه خود در حدس و گمان وجود دارد.

موقعیتهایی که کاربر میتواند در صرافی ارائهدهنده این سرویس باز کند، به طور مشروط به دو نوع تقسیم میشوند: طولانی – زمانی که کاربر انتظار رشد دارایی را دارد و کوتاه – زمانی که روی کاهش قیمت شرط میبندد. هنگام باز کردن یک موقعیت خرید (خرید)، کارگزار اعتبار خاصی را به معامله گر اعطا می کند (مطابق با اندازه اهرم). در این حالت، بخشی از وجوه توسط خود معامله گر سرمایه گذاری می شود (کارگزار حجم لازم را برای باز کردن موقعیت تکمیل می کند). همین امر در مورد عملیاتی مانند موقعیت کوتاه (فروش) صدق می کند.

اگر قیمت دارایی در جهت پیشبینیشده توسط معاملهگر حرکت کند، درآمدی که او میتواند از معامله تثبیت کند، متناسب با اهرم انتخابی افزایش مییابد. هنگامی که چنین موقعیتی بسته می شود، بدنه تعهد به همراه کارمزدهای کمیسیون به بستانکار (صرافی) بازگردانده می شود و مانده سود دریافتی به حساب کاربر واریز می شود. همچنین برخی از صرافیها علاوه بر کارمزد معاملات افتتاح/بستن، ممکن است دارای نرخهای به اصطلاح فاندینگ باشند که بسته به تعداد موقعیتهای باز هر نوع، توسط دارندگان معاملات بلند و کوتاه به یکدیگر پرداخت میشود.

طبق آمار، بیش از 80 درصد مبتدیان با استفاده از معاملات حاشیه سرمایه سرمایه گذاری شده را به دلیل ناتوانی در انتخاب سطح مناسب اهرم از دست می دهند.

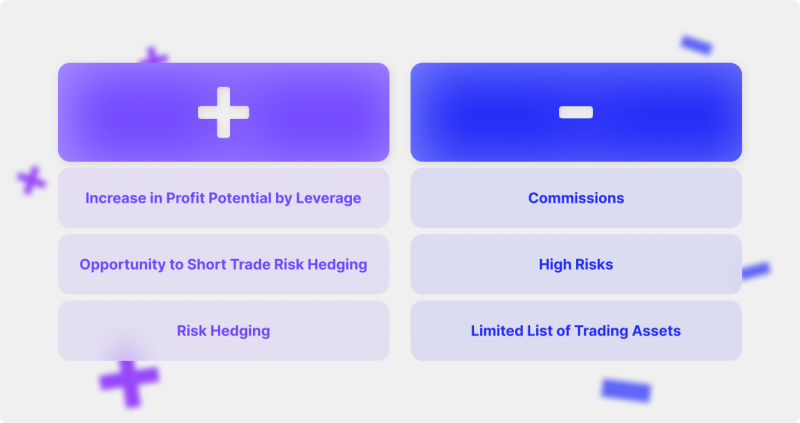

نقاط قوت و ضعف اصلی معاملات حاشیه

معامله مارجین که یکی از محبوب ترین سبک های معاملاتی امروزی است، مراحل توسعه بسیاری را پشت سر گذاشته بود تا اینکه بتواند به یک ابزار معاملاتی پیشرفته و پیچیده ریاضی تبدیل شود. شرایط فنی، که فرصتی برای افزایش سود با استفاده از وجوه قرض گرفته شده از یک طلبکار (کارگزار یا بورس اوراق بهادار) می دهد. این ابزار با ویژگی منحصر به فرد خود دارای مزایا و معایبی است، بنابراین به انتخاب بسیاری از مبتدیان و معامله گران حرفه ای در بازارهای مالی مختلف تبدیل می شود.

نقاط قوت معاملات حاشیه

برای شروع، اجازه دهید مهم ترین مزایای استفاده از معاملات حاشیه در عمل معاملاتی را در نظر بگیریم.

افزایش پتانسیل سود توسط اهرم

معامله با یک حساب مارجین به شما امکان می دهد از اهرم استفاده کنید، که ضریب فنی درآمد (یا ضرر) است که به طور مستقیم با افزایش حاشیه اولیه، ضرب در سطح آن، متناسب است. به عبارت دیگر، هر چه اهرم بالاتر باشد، سود بالقوه ای که با پیش بینی صحیح در معاملات بلند یا کوتاه یا زیان با پیش بینی نادرست در هر دو مورد به دست می آید، بیشتر است. در مقابل کارگزار یا مبادله، سطح اهرم بر اساس شرایط فردی که معاملهگر تحت آن معامله میکند، تعیین میشود. چنین شرایطی معمولاً به معنای سطح حاشیه اولیه، نوسانات ابزار معامله شده و ضریب ریسک است.

فرصتی برای تجارت کوتاه

معامله با حسابهای حاشیه به معاملهگران و سرمایهگذاران این فرصت را میدهد تا از کاهش قیمتهای ابزارهای مالی سود ببرند. از آنجایی که بازار یک الگوی چرخه ای از حرکت را نشان می دهد که شامل دوره های متوالی افزایش و کاهش قیمت هر دارایی در هر بازاری است، سبک معاملاتی حاشیه اجازه می دهد تا بدون توجه به دلایل پشت آن، سود قابل قبولی از سقوط بازارها دریافت کنید. در واقع، معامله به طور خلاصه دقیقاً برعکس معاملات طولانی است، که به تنوع استراتژی معاملاتی و توسعه مهارت های پیش بینی حرکات بازار برای سود بیشتر در نوسان دارایی های تجاری خاص کمک می کند.

حفاظت از ریسک

هجینگ مکانیزم گسترده ای از بازارهای مالی کلاسیک است که هدف آن به حداقل رساندن زیان های احتمالی در تجارت دارایی های مالی در هر بازاری است. به بیان ساده، پوشش ریسک سرمایه گذاری در دارایی است که با دارایی سرمایه گذاری پایه همبستگی قیمتی معکوس دارد (هنگامی که دارایی پایه افزایش می یابد و بالعکس کاهش می یابد).

دو کاربرد معمولی از مصون سازی وجود دارد: ایجاد موقعیت خنثی از ریسک و محافظت در برابر یک سناریوی فاجعه آمیز، یعنی سناریویی که در آن میزان زیان برای سرمایه گذار غیرقابل قبول باشد. در حالت اول، برای انجام یک معامله اولیه بدون ریسک و اطمینان از ثبات سطوح حاشیه، سرمایه گذار آماده است تا از سود احتمالی چشم پوشی کند. در حالت دوم، سرمایه گذار استراتژی انطباق با محدودیت ریسک را اجرا می کند.

نقاط ضعف معاملات حاشیه

اکنون اجازه دهید به معایب اصلی که در سبک معاملات اهرمی ذاتی است نگاه کنیم.

کمیسیون

در صورت استفاده از پول قرض گرفته شده، سرمایه گذار موظف است مبلغ وام گرفته شده را طبق شرایط تعیین شده توسط بورس به بورس بازگرداند. یکی از شرایط استفاده از پول قرض گرفته شده از کارگزار، پرداخت مبلغ معینی توسط سرمایه گذار در یک دوره مشخص است که به آن کارمزد می گویند. کمیسیون برای هر دارایی معاملاتی به صورت جداگانه محاسبه می شود و در انقضای یک زمان خاص قابل پرداخت است. یک مثال ایده آل، در این مورد، می تواند یک وام استاندارد بانکی باشد، که در آن وام گیرنده باید برای استفاده از اعتبار، بهره بپردازد.

ریسک بالا

مشخصات معاملات مارجین حاکی از خطرات بالایی است که با احتمال زیاد از دست دادن مارجین اولیه همراه است. از آنجایی که صرافی برای حاشیه نگهداری از الگوریتم یکسان سازی مانده وجوه سرمایه گذاری اولیه و وجوهی که به معامله گر وام داده شده است استفاده می کند، با افزایش نسبت ریسک معامله، وام حاشیه به طور خودکار در نتیجه فراخوان مارجین بازپرداخت می شود. که در یک انحراف بحرانی قیمت بازار از قیمت ورودی معامله ظاهر می شود که در نهایت خطر از بین رفتن کامل سرمایه اولیه و در برخی موارد ظهور بدهی به بورس یا شرکت کارگزاری.

فهرست محدود دارایی های تجاری

علیرغم فرصت افزایش سرمایهگذاری اولیه، معامله با حاشیه از نظر فنی ابزار پیچیدهای است که نیازمند مدیریت دقیق و دانش مالی خوب است. بسیاری از صرافیها برای جلوگیری از زیانهای قابل توجه، عمدتاً از سوی معاملهگران بیتجربه، داراییهای موجود برای معامله با اهرم را بدون در نظر گرفتن طبقه آنها محدود میکنند. این رویه هم در بازارهای سهام و هم در بازار ارزهای دیجیتال به خوبی جواب داده است، اما همچنان از سوی بسیاری از معاملهگران حرفهای بازار، بهویژه در معاملات کریپتو، که در آن اهرم بسیار بالاتر از سایرین است، مقاومت میکند.

حاشیه فراخوانی و انحلال موقعیت چیست؟

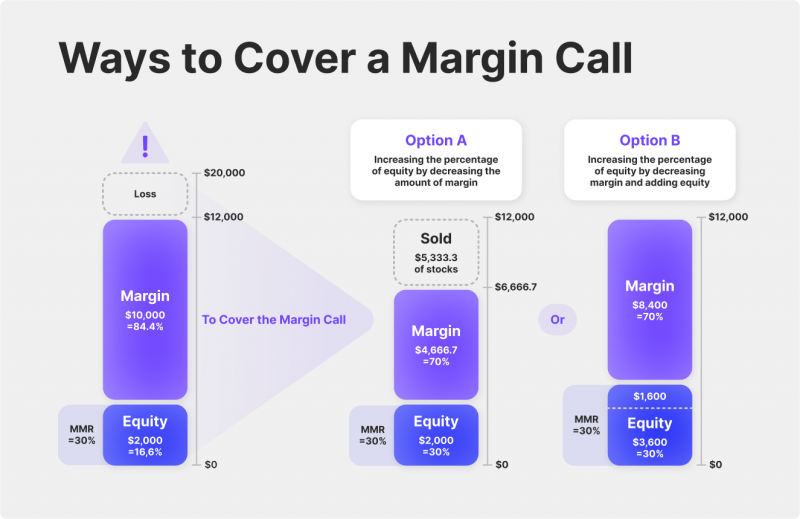

تماس مارجین و انحلال موقعیت شرایط هستند در بازارهای مالی، به ویژه در بازارهای سهام و فارکس، که در آن معامله گران نمی توانند موقعیت باز را به دلیل وجوه ناکافی (حاشیه اولیه) در حساب تجاری حفظ کنند، استفاده می شود.

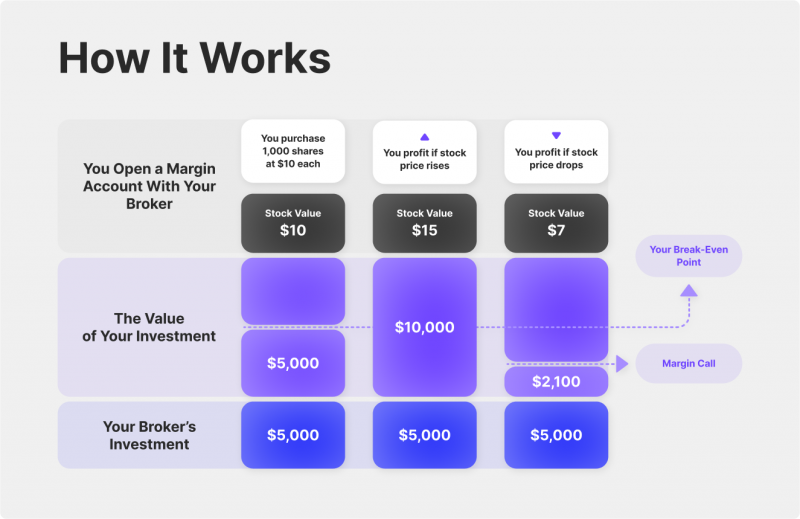

وقتی یک سرمایهگذار برای خرید و فروش اوراق بهادار با استفاده از ترکیبی از وجوه خود و پولی که از کارگزارش قرض گرفته است، پرداخت میکند، به این امر خرید در حاشیه گفته میشود. حقوق صاحبان سهام یک سرمایه گذار در یک سرمایه گذاری برابر است با ارزش بازار اوراق بهادار منهای مقدار پولی که از کارگزار آنها وام گرفته است. زمانی که حقوق صاحبان سهام سرمایه گذار به عنوان درصدی از کل ارزش بازار اوراق بهادار کمتر از یک درصد مورد نیاز (حاشیه نگهداری) باشد، فراخوان مارجین آغاز می شود. فرض کنید سرمایه گذار قادر به پرداخت مبلغ مورد نیاز برای رساندن ارزش پرتفوی خود به مانده حاشیه نگهداری حساب نیست. در این صورت، ممکن است کارگزار مجبور شود اوراق بهادار موجود در حساب را نقد کند.

استفاده از معاملات حاشیه برای معاملات کوتاه مدت مناسب خواهد بود. به خصوص در مورد اسکالپینگ یا معاملات متعدد در مدت زمان کوتاه، استفاده از موقعیت های مارجین رایج است. در موارد دیگر، هزینه ها و خطرات حفظ یک موقعیت به طور چشمگیری افزایش می یابد. هر چه اهرم بالاتر باشد، هزینه خطا نیز بالاتر است. در حالی که 1 به 3 باعث زیان شدید نمی شود، اهرم 1 به 10 منجر به زیان 30 درصدی در حقوق صاحبان سهام می شود. با این حال، با روند مثبت در موقعیت، افزایش یا کاهش 3 درصدی قیمت دارایی با اهرم 1 تا 10، 30 درصد سود به همراه خواهد داشت. به همین دلیل است که بسیاری از مناقصه گران شروع به استفاده از موقعیت های حاشیه در هنگام اجرای استراتژی های خود می کنند.

از سوی دیگر، انحلال موقعیت فرآیندی است که به موجب آن یک کارگزار یا صرافی بهطور خودکار موقعیت معاملهگر را به دلیل کمبود وجوه در حساب معاملاتی خود در نتیجه فراتر رفتن از سطح مجاز انحراف قیمت بازار دارایی از قیمت میبندد. قیمت افتتاح معامله در هر دو موقعیت خرید و فروش. این وضعیت زمانی اتفاق میافتد که معاملهگر پس از دریافت مارجین کال، حساب خود را پر نمیکند یا اگر معاملهگر نتواند موقعیت باز را با کاهش شدید قیمت دارایی که با آن معامله میکند حفظ کند.

به طور کلی، مارجین کال و انحلال موقعیت مکانیزم هایی هستند که از کارگزار و معامله گر در برابر ضرر محافظت می کنند. وقتی یک معامله گر یک مارجین کال دریافت می کند، به این معنی است که باید به سرعت واکنش نشان دهد و وجوه سپرده گذاری کند تا از انحلال موقعیت جلوگیری کند. اگر معامله گر این الزام را رعایت نکند، موقعیت او به طور خودکار بسته می شود و ضرر خواهد کرد. بنابراین، نظارت بر سطح حاشیه در حساب معاملاتی خود و پر کردن آن به موقع برای جلوگیری از فراخوانی مارجین و انحلال موقعیت ضروری است.

حاشیه متقاطع و حاشیه ایزوله چیست؟

حاشیه متقاطع حاشیه ای است که با استفاده از کل وجوه موجود در موجودی موجود به یک موقعیت باز تخصیص داده می شود و خطر انحلال موقعیت از دست دادن را کاهش می دهد. هر گونه PNL (سود و زیان) از سایر موقعیتها میتواند به اضافه کردن حاشیه به یک موقعیت بازنده کمک کند. در حالت مارجین متقاطع، همه موقعیت ها با مارجین کل و مانده حساب تضمین می شوند. یعنی ضرر روی یک موقعیت ممکن است بیشتر از حاشیه آن موقعیت باشد. زمانی که موقعیتهای بیسود به نقطه انحلال میرسند، همه موقعیتها به طور همزمان به اجبار منحل میشوند و معاملهگر تمام وجوه سرمایهگذاریشده را از دست میدهد.

در حالت حاشیه متقاطع، یک حاشیه برای موقعیت در مقدار حاشیه اولیه با توجه به حداقل الزامات تنظیم شده رزرو می شود. به عنوان مثال، در قرارداد ETHUSD، تنها 1٪ به عنوان حاشیه اولیه برای ورود به موقعیت رزرو شده است. با این حال، اگر حرکت منفی در چنین موقعیتی رخ دهد، کل موجودی معامله گر (سکه مربوطه) به طور خودکار برای پوشش زیان کشیده می شود. به عبارت دیگر، حداکثر ضرر مارجین متقاطع به عنوان مجموع مارجین اولیه و مانده مانده حساب موجود محاسبه می شود. از آنجایی که یک موقعیت متقاطع باز می تواند کل موجودی موجود را به 0 کاهش دهد، سطح از پیش تعیین شده اهرم معنی ندارد. اهرم متقابل موثر با ارزش موقعیت و موجودی موجود کاربر تعیین می شود.

حاشیه ایزوله ابزاری است که مارجین را جدا می کند و برخی از معاملات را از حاشیه معاملات دیگر جدا می کند. ساده ترین مثال برای اجرای این ویژگی، معامله بر روی دو یا چند حساب تجاری مستقل از یکدیگر در یک حساب کاربری است. بنابراین، حاشیه بین حساب ها جدا می شود. یعنی زیان یک حساب منجر به تغییر در موجودی حساب دیگر نمی شود. بنابراین، این روش مارجین دارای ریسک انحلال بالاتری است، اما ضرر به مقدار ثابتی از وثیقه محدود می شود، نه کل حساب.

شایان ذکر است که حاشیه ایزوله می تواند برای موقعیت های سوداگرانه استفاده شود. با استفاده از این استراتژی مارجین می توان ضررهای مجموعه حاشیه اولیه را محدود کرد. این به معاملهگران روزانه و سرمایهگذاران کوتاهمدت کمک میکند تا در صورت انجام نشدن معامله آنطور که انتظار میرود، میزان مواجهه خود را کاهش دهند.

نتیجه گیری

سبک معامله با استفاده از وام حاشیه به ابزاری محبوب برای چند برابر کردن سرمایه در بازارهای مالی مختلف تبدیل شده است. این استراتژی معاملاتی با ارائه اهرم بالا و طیف گسترده ای از دارایی های تجاری در دسترس برای سفته بازی، نویدبخش توسعه است و می تواند ایده کسب درآمد در آینده را به طور جدی تغییر دهد.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید