Différents types de ratios de liquidité : que nous apprennent-ils ?

La liquidité est une condition préalable au bon fonctionnement d’une entreprise, car elle lui permet de s’acquitter sans problème de ses responsabilités financières à court terme. Les ratios de liquidité permettent d’évaluer la capacité d’une entreprise à régler rapidement ses charges flottantes.

Ces indicateurs donnent une idée de l’efficacité avec laquelle une entreprise peut liquider ses actifs pour régler ses dettes. Un ratio de liquidité élevé traduit une capacité plus vitale à gérer les dettes et à éviter les retards de paiement. Une entreprise peut sécuriser sa solidité financière et sa position sur le marché en maintenant une position de liquidité saine.

Cet article expliquera les ratios de liquidité et les types de ratios qui existent, et pour finir, un exemple de calcul de l’un d’entre eux sera donné pour démontrer les conditions de leur utilisation pratique.

Points essentiels

- Le ratio de liquidité est une mesure utilisée dans le cadre d’un examen financier des performances d’une entreprise afin de déterminer son potentiel économique compte tenu de ses obligations d’endettement.

- Il existe de nombreuses mesures de la liquidité, notamment les tests de résistance, les ratios de liquidité et de trésorerie.

Que Signifient les Ratios de Liquidité ?

Un ratio de liquidité est une mesure statistique utilisée pour évaluer la capacité d’une entreprise à transformer ses actifs en liquidités pour honorer ses engagements à court terme. Ce ratio est essentiel pour déterminer la viabilité financière à court terme d’une entreprise et son aptitude à faire face à des problèmes financiers immédiats sans provoquer de perturbations ou de difficultés financières.

Les indicateurs de liquidité jouent également un rôle important dans l’analyse économique, car ils fournissent aux investisseurs et aux créanciers des informations essentielles sur la capacité d’une entreprise à assumer efficacement ses responsabilités fiscales.

Lorsqu’il s’agit d’analyser les ratios de liquidité, ils sont plus utiles lorsqu’ils sont utilisés de manière comparative. Cette comparaison peut être de nature interne ou externe.

L’analyse interne des indicateurs de liquidité implique l’examen de données provenant de plusieurs périodes comptables préparées selon les mêmes principes comptables.

En comparant les périodes passées avec les performances financières actuelles, les analystes peuvent détecter les changements au sein de l’organisation. En règle générale, un ratio de liquidité élevé signifie que l’entreprise dispose de meilleures liquidités et qu’elle est mieux à même de couvrir ses dettes.

D’autre part, l’analyse externe consiste à comparer les ratios de liquidité d’une entreprise avec ceux d’autres entreprises du même segment ou de la même niche. Ce type d’analyse permet d’évaluer la position concurrentielle de l’entreprise et de fixer des objectifs de référence.

Inversement, l’analyse des ratios de liquidité peut s’avérer moins efficace lors de l’évaluation d’entreprises de différents secteurs, car chaque secteur peut avoir des besoins de financement distincts. De même, la comparaison du montant du compte bancaire d’une entreprise par rapport à d’autres entreprises situées dans des lieux différents peut ne pas fournir suffisamment d’informations utiles.

Contrairement aux ratios de liquidité, les ratios de solvabilité tiennent compte de la capacité d’une entreprise à honorer ses dettes à long terme et ses obligations financières globales. La solvabilité concerne la volonté de l’entreprise d’honorer ses dettes et de poursuivre ses activités, tandis que la liquidité examine principalement ses comptes financiers courants ou à court terme.

Ratios de Liquidité et Examen Financier

Tous les types de ratios de liquidité sont des outils importants dans le processus d’évaluation des performances micro et macroéconomiques de toute entreprise, et leur importance est due aux dispositions suivantes :

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

1. Évaluation de la Solvabilité à Court Terme

Les indicateurs de liquidité donnent une vision transparente de la capacité d’une entreprise à s’acquitter de ses responsabilités financières immédiates. Les prêteurs, les vendeurs et les actionnaires s’appuient sur ces indicateurs pour déterminer si une entreprise dispose de ressources liquides suffisantes pour régler ses dettes en temps voulu. Une position de liquidité solide garantit qu’une entreprise peut gérer ses engagements financiers courants au lieu de rencontrer des turbulences fiscales.

2. Évaluation de la Situation Financière

Les indicateurs de liquidité sont des outils d’évaluation financière impératifs qui permettent d’évaluer les performances financières globales d’une entreprise. Ces ratios sont utilisés pour évaluer la capacité d’une entreprise à gérer ses flux de trésorerie, à utiliser avec précision ses actifs et à atténuer les risques financiers.

Les organisations qui maintiennent une position de liquidité solide sont généralement considérées comme financièrement stables et moins vulnérables aux incertitudes financières. En conclusion, les ratios de liquidité fournissent des indications précieuses sur la situation financière d’une entreprise et peuvent aider les investisseurs et les analystes à prendre des décisions éclairées.

3. Aperçu des Performances Opérationnelles

Les ratios de liquidité permettent d’évaluer l’efficacité des opérations d’une entreprise. Des stocks pléthoriques ou des factures à rotation lente peuvent être indiqués par des ratios de liquidité faibles, tandis que des ratios élevés peuvent suggérer une sous-utilisation des actifs. La compréhension des ratios de liquidité permet aux entreprises d’identifier les domaines dans lesquels elles peuvent améliorer leurs opérations et la gestion de leurs flux de capitaux.

4. Système d’Alerte Préalable

Surveiller les ratios de liquidité est essentiel pour les entreprises, car cela leur permet de prévoir les difficultés financières potentielles. Une baisse soudaine de ces ratios peut signaler des problèmes de trésorerie ou même une crise de liquidité imminente, ce qui oblige la direction à prendre des mesures appropriées pour atténuer rapidement la situation et éviter qu’elle ne s’aggrave.

En surveillant les ratios de liquidité, les entreprises peuvent s’assurer qu’elles disposent de réserves de trésorerie suffisantes pour faire face à leurs obligations fiscales et maintenir la stabilité de leur économie à long terme.

5. Prise de Solutions d’Investissement

Lorsqu’il s’agit de prendre des dispositions en matière d’investissement, les ratios de liquidité jouent un rôle particulièrement important. Ces indicateurs aident les investisseurs à déterminer la capacité d’une entreprise à générer des liquidités et à gérer efficacement ses obligations financières.

En outre, les créanciers utilisent les ratios de liquidité pour évaluer le risque de crédit lorsqu’ils accordent des prêts ou des conditions de crédit à une entreprise. Par conséquent, ces ratios sont essentiels pour se faire une idée de la stabilité et de la santé financières d’une entreprise et aider les parties prenantes à prendre des décisions réfléchies.

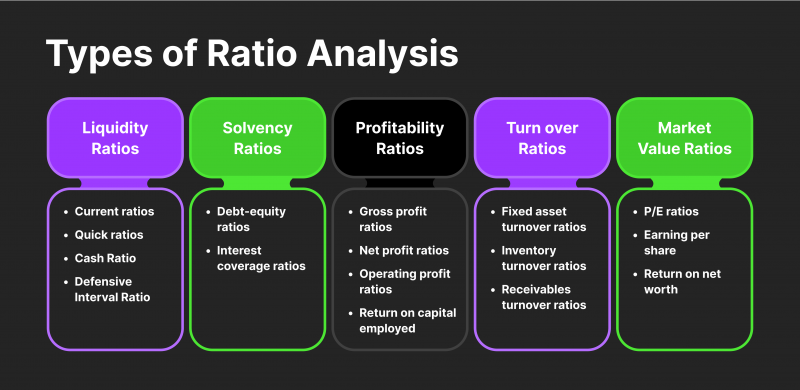

Différents Types de Ratios de Liquidité

La pratique actuelle consiste à évaluer la capacité d’une entreprise à transformer ses actifs (liquidité de l’actif) en liquidités pour honorer ses engagements à court terme à l’aide d’un certain nombre de ratios, chacun d’entre eux faisant appel à différents indicateurs et variables pour déterminer le degré de liquidité des fonds. Voici les principaux exemples de ratios de liquidité :

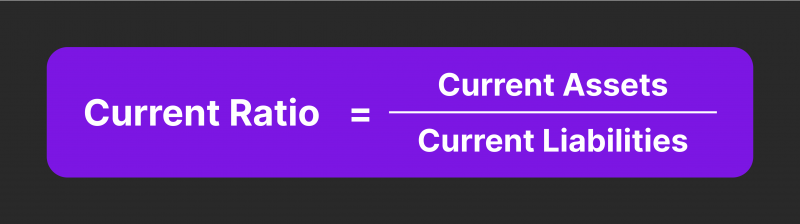

Ratio de Liquidité Générale

Le ratio de liquidité générale est une mesure financière qui compare les actifs d’une entreprise à ses charges courantes. Les actifs à court terme (ou flottants) comprennent les liquidités, les titres négociables, les dettes et les stocks, tandis que les passifs à court terme comprennent toutes les obligations à court terme qui doivent être réglées dans un délai d’un an ou moins.

La multiplication du ratio de liquidité générale par 100 peut être exprimée en pourcentage. Ce pourcentage reflète la capacité de l’entreprise à payer ses dettes à court terme en utilisant ses actifs à court terme. Un ratio de liquidité générale plus élevé indique que l’entreprise dispose de plus de ressources et d’une position de liquidité plus forte.

Si le ratio de liquidité générale est supérieur à 100 %, cela signifie que l’entreprise possède plus d’actifs à court terme qu’elle n’a de dettes courantes non garanties. Cette situation est généralement considérée comme un scénario favorable pour une entreprise financièrement saine.

À l’inverse, si le ratio de liquidité générale tombe en dessous de 100 %, l’entreprise peut avoir du mal à rembourser ses emprunts en cours avec ses actifs existants. Toutefois, cette situation ne doit susciter une inquiétude immédiate que si elle devient récurrente.

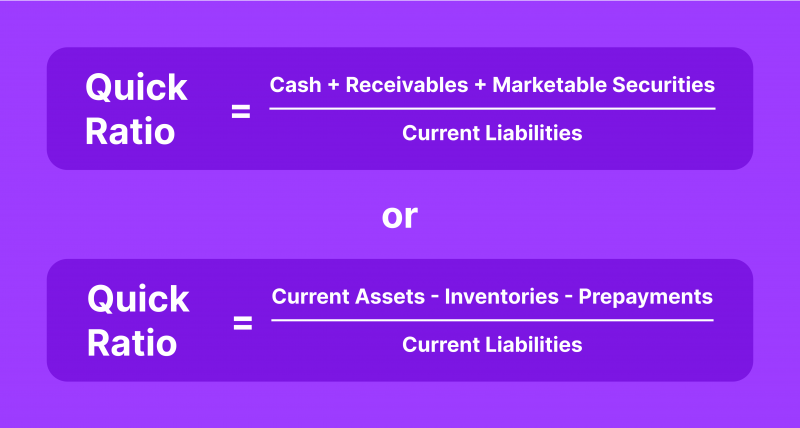

Ratio de Test de Résistance (Ratio de Liquidité Rapide)

Le ratio de liquidité rapide est une référence financière qui évalue la capacité d’une entreprise à s’acquitter de ses obligations à court terme en utilisant des actifs liquides, à l’exclusion des stocks. Il partage les mêmes variables que le ratio de liquidité générale, mais sans tenir compte des stocks dans le calcul. La formule du ratio rapide est la suivante :

Les obligations qui se vendent facilement sont prises en compte dans le calcul du ratio de liquidité générale, car elles sont considérées comme des instruments enregistrables. Ces instruments sont très liquides et peuvent être facilement transformés en liquidités dans un court laps de temps. En incorporant les titres émissibles dans le ratio de liquidité rapide, on obtient une évaluation plus précise de la capacité d’une entreprise à exécuter sa première obligation.

Le ratio de liquidité rapide est un indicateur essentiel de la viabilité financière d’une entreprise. Il mesure dans quelle mesure une entreprise peut compter sur ses liquidités, à l’exclusion des stocks, pour honorer ses engagements financiers à court terme.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Un ratio de liquidité rapide plus élevé indique qu’une entreprise a une capacité plus vitale à rembourser ses dettes et autres engagements sans dépendre de la vente de ses stocks. Ce ratio est utile pour évaluer la position de liquidité d’une entreprise et sa capacité à faire face à des défis financiers inattendus.

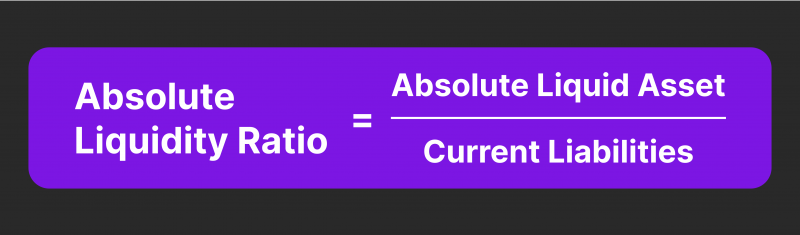

Ratio de Liquidité Absolue (Cash Ratio)

Le ratio absolu, ou la mesure des liquidités, exclut les factures et les stocks lors du calcul de la position de liquidité. La formule du ratio de liquidité se présente comme suit :

En se concentrant uniquement sur les fonds les plus liquides, ce ratio fournit une analyse plus détaillée de la volonté de l’entreprise de respecter ses engagements actuels.

Ces liquidités sont immédiatement disponibles pour l’entreprise, ce qui permet de payer rapidement des montants plus élevés inattendus en cas de besoin. Cet aspect constitue un avantage précieux dans la gestion des engagements fiscaux à court terme.

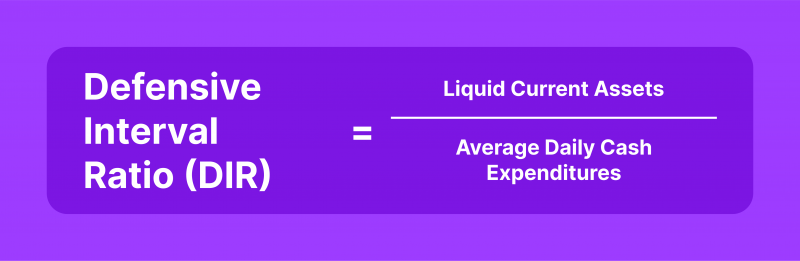

Ratio d’Intervalle Défensif

Le ratio d’intervalle défensif (RID), également connu sous le nom de période d’intervalle défensif (PID) ou d’intervalle de défense de base (IDB), est une mesure financière qui quantifie le nombre de jours pendant lesquels une entreprise peut poursuivre ses activités sans faire appel à des capitaux non courants ou à des ressources financières de tiers. Cette mesure prend en compte les actifs à long terme qui ne peuvent pas être entièrement réalisés au cours de l’exercice fiscal actuel.

Verdict

Les ratios de liquidité sont un outil indispensable pour l’évaluation financière des différents indicateurs économiques d’une entreprise. Ils permettent de déterminer avec précision l’état de l’économie de l’organisation et d’identifier les problèmes affectant les processus d’entreprise et l’efficacité globale de son fonctionnement.

Articles recommandés

Actualités récentes