Le trading sur marge expliqué ? — Comment ça fonctionne

Grâce au développement complet du trading électronique, il est devenu possible de profiter des nombreux avantages offerts par différents styles de trading, avec leurs caractéristiques et leurs fonctionnalités uniques. L’un de ces styles, qui a connu une popularité incroyable grâce à la possibilité de trader en utilisant des fonds empruntés auprès du courtier ou de la bourse dans des conditions prédéterminées, est le trading sur marge.

Cet article vous expliquera ce qu’est le trading sur marge et comment il est organisé. De plus, vous découvrirez les principaux avantages et inconvénients de ce style de trading. Enfin, nous expliquerons en détail plusieurs concepts essentiels liés de près au trading sur marge : l’appel de marge et la liquidation de position, ainsi que la marge croisée et la marge isolée en tant que modes principaux d’utilisation de la marge.

Points Clés

- Le trading sur marge est un instrument de multiplication du capital utilisant des fonds empruntés auprès de la bourse.

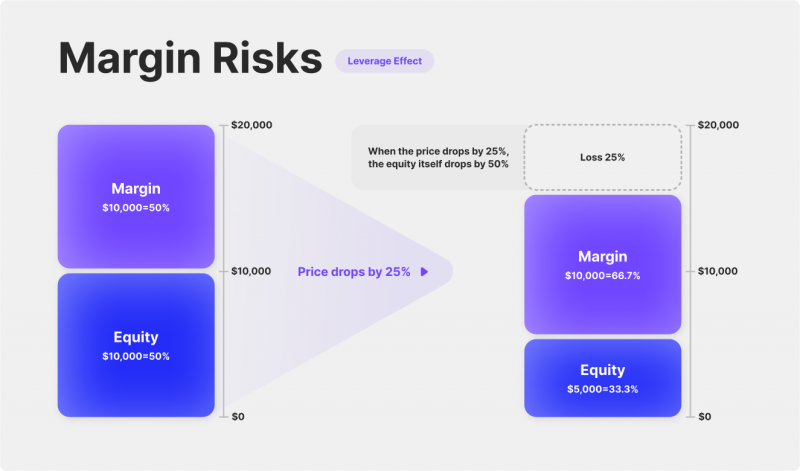

- Bien que le trading sur marge offre un effet de levier élevé pour multiplier la marge initiale, il augmente également proportionnellement les risques associés aux pertes d’investissement.

- Il existe deux modes de trading sur marge : la marge croisée, où le risque est réparti sur l’ensemble des actifs d’un portefeuille, et l’isolation, où le risque est concentré sur un seul actif.

Qu’est-ce que le trading sur marge et comment cela fonctionne-t-il ?

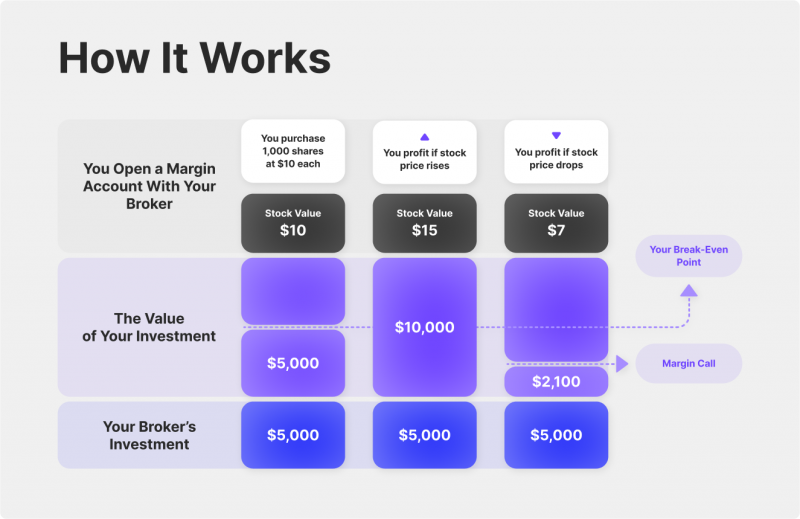

Le trading sur marge est un type de spéculation sur le marché des actions ou des cryptomonnaies, dans lequel le trader utilise des fonds empruntés (prêt sur marge) fournis par la bourse ou ses utilisateurs (dans de rares cas) dans son activité. Comme dans toute autre situation de prêt, l’utilisateur doit fournir une garantie – dans ce cas, déposer une somme garantissant le remboursement des obligations de dette selon les règles établies par la bourse. Les fonds propres alloués pour ouvrir une telle transaction sont la marge (d’où le nom de ce type de spéculation). Grâce à cette possibilité, sous certaines exigences de marge, l’utilisateur peut réaliser un profit plusieurs fois plus élevé que s’il spéculait uniquement avec ses propres fonds.

Les positions que l’utilisateur peut ouvrir sur la bourse offrant ce service sont conditionnellement divisées en deux types : long – lorsque l’utilisateur s’attend à une augmentation de la valeur de l’actif, et court – lorsqu’un pari est fait sur la baisse des prix. Lors de l’ouverture d’une position longue (achat), le courtier accorde au trader un certain crédit (en fonction de la taille de l’effet de levier). Dans ce cas, une partie des fonds est investie par le trader lui-même (le courtier complète le volume nécessaire pour ouvrir la position). Il en va de même pour les opérations de position courte (vente).

Si le prix de l’actif évolue dans la direction prévue par le trader, le revenu qu’il peut réaliser sur la transaction augmente proportionnellement à l’effet de levier sélectionné. Lorsque cette position est clôturée, le montant de la garantie est restitué au créancier (la bourse) avec les frais de commission, et le solde du profit réalisé est crédité sur le compte de l’utilisateur. De plus, en plus des commissions pour l’ouverture/la fermeture des transactions, certaines bourses peuvent appliquer des taux de financement, qui sont payés mutuellement par les détenteurs de positions longues et courtes, en fonction du nombre de positions ouvertes de chaque type.

Selon les statistiques, plus de 80% des débutants qui utilisent le trading sur marge perdent leur capital investi en raison de l’incapacité à choisir le bon niveau d’effet de levier.

Principaux points forts et faiblesses du trading sur marge

Le trading sur marge, en tant que l’un des styles de trading les plus populaires aujourd’hui, a connu de nombreuses étapes de développement avant de devenir un instrument de trading avancé et mathématiquement complexe sur le plan technique, offrant la possibilité d’augmenter les profits en utilisant des fonds empruntés à un créancier (un courtier ou une bourse). Avec sa spécificité unique, cet instrument présente des avantages et des inconvénients, devenant ainsi le choix de nombreux débutants et traders professionnels sur différents marchés financiers.

Points forts du trading sur marge

Pour commencer, examinons les avantages les plus importants de l’utilisation du trading sur marge dans la pratique commerciale.

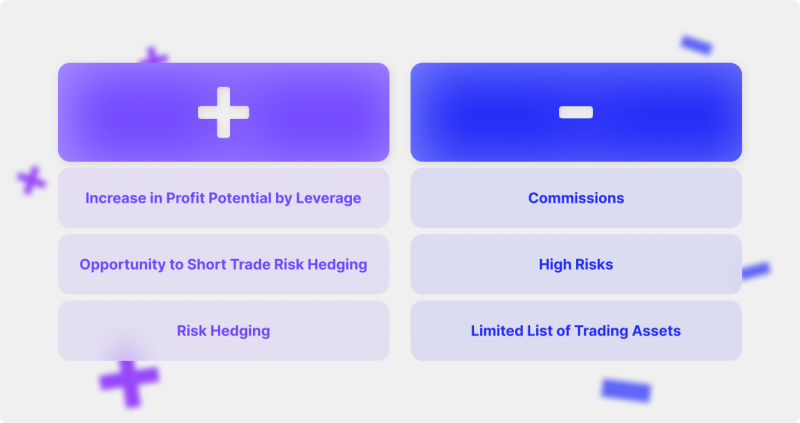

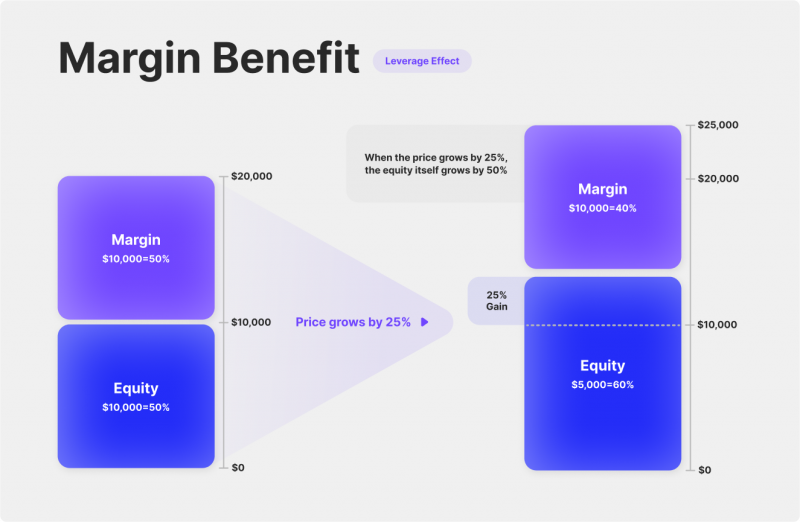

Augmentation du potentiel de profit grâce à l’effet de levier

Le trading sur un compte sur marge vous permet d’utiliser l’effet de levier, qui est un multiplicateur technique de revenus (ou de pertes) directement proportionnel à l’augmentation de la marge initiale, multipliée par son niveau. En d’autres termes, plus l’effet de levier est élevé, plus le potentiel de profit est élevé, obtenu avec une prévision correcte lors d’un trading à la hausse ou à la baisse, ou la perte avec une prévision incorrecte dans les deux cas. Contrairement au courtier ou à la bourse, le niveau d’effet de levier est déterminé sur la base des conditions individuelles selon lesquelles un trader effectue ses transactions. Ces conditions signifient généralement le niveau de la marge initiale, la volatilité de l’instrument tradé et le coefficient de risque.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Possibilité de réaliser des opérations de vente à découvert

Le trading sur des comptes sur marge offre aux traders et aux investisseurs la possibilité de réaliser des bénéfices à partir de la baisse des cours des instruments financiers. Étant donné que le marché présente un schéma cyclique de mouvement, composé de périodes successives de hausse et de baisse du prix de n’importe quel actif sur n’importe quel marché, le style de trading sur marge permet d’obtenir des bénéfices solides lors de la baisse des marchés, indépendamment des raisons qui la sous-tendent. En réalité, le trading à découvert est le contraire exact du trading à la hausse, ce qui aide à diversifier la stratégie de trading et à développer les compétences de prédiction des mouvements du marché pour obtenir des bénéfices supplémentaires sur la volatilité de certains actifs de trading.

Couverture des risques

La couverture est un mécanisme répandu sur les marchés financiers classiques visant à minimiser les pertes potentielles lors du trading d’actifs financiers sur n’importe quel marché. En termes simples, une couverture consiste à investir dans un actif qui a une corrélation de prix inverse avec l’actif d’investissement sous-jacent (il baisse lorsque l’actif sous-jacent augmente et vice versa).

Il y a deux utilisations les plus typiques de la couverture : former une position sans risque et se protéger contre un scénario catastrophique, c’est-à-dire un scénario dans lequel le montant des pertes serait inacceptable pour l’investisseur. Dans le premier cas, pour effectuer une transaction principale sans risque et garantir la stabilité des niveaux de marge, l’investisseur est prêt à renoncer à un profit éventuel ; dans le deuxième cas, l’investisseur met en œuvre la stratégie de respect de la limite de risque.

Principaux points forts et faiblesses du trading sur marge

Passons maintenant aux principaux inconvénients inhérents au style de trading à effet de levier.

Commissions

Lorsque de l’argent emprunté est utilisé, l’investisseur est tenu de rembourser la somme empruntée à la bourse selon les conditions fixées par celle-ci. L’une des conditions d’utilisation d’argent emprunté auprès du courtier est un certain montant payé par l’investisseur pendant une période spécifique, appelé commission. La commission est calculée individuellement pour chaque actif de trading et est payable à l’expiration d’une période donnée. Un exemple idéal dans ce cas pourrait être un prêt bancaire standard, où l’emprunteur doit payer des intérêts pour utiliser le crédit.

Risques élevés

La spécificité du trading sur marge implique des risques élevés liés à une forte probabilité de perte de la marge initiale. Étant donné que pour la marge de maintenance, la bourse utilise l’algorithme d’égalisation du solde des fonds initialement investis et des fonds qui ont été prêtés au trader, avec l’augmentation du rapport de risque de la transaction, le prêt sur marge sera automatiquement remboursé en cas d’appel de marge, qui apparaît en cas d’écart critique du prix du marché par rapport au prix d’entrée de la transaction, ce qui comporte finalement le risque de perte totale du capital initial, et dans certains cas, l’apparition d’une dette envers la bourse ou la maison de courtage.

Liste limitée d’actifs de trading

Malgré la possibilité d’augmenter l’investissement initial, le trading sur marge est un outil techniquement complexe qui nécessite une manipulation prudente et de bonnes connaissances financières. Pour éviter des pertes importantes, en particulier de la part de traders inexpérimentés, de nombreux échanges limitent les actifs disponibles pour le trading avec effet de levier, indépendamment de leur classe. Cette pratique a bien fonctionné à la fois sur les marchés boursiers et crypto, mais elle rencontre encore une certaine résistance de la part de nombreux traders professionnels, notamment dans le trading de cryptomonnaies, où l’effet de levier est bien plus élevé que dans d’autres cas.

Qu’est-ce qu’un appel de marge et une liquidation de position ?

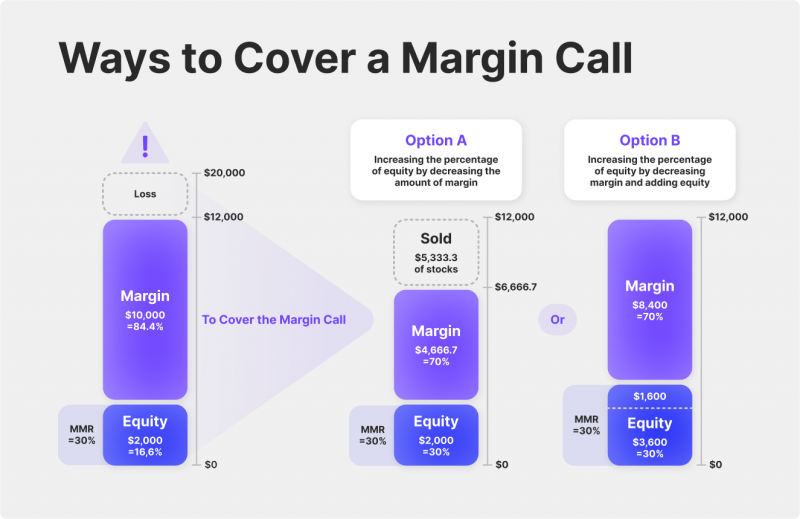

L’appel de marge et la liquidation de position sont des termes utilisés sur les marchés financiers, notamment dans les marchés boursiers et Forex, lorsque les traders ne peuvent pas maintenir une position ouverte en raison de fonds insuffisants (marge initiale) sur leur compte de trading.

Lorsqu’un investisseur paie pour acheter et vendre des titres en utilisant une combinaison de ses propres fonds et d’argent emprunté à son courtier, on parle d’achat à crédit. L’avoir d’un investisseur dans un investissement est égal à la valeur marchande des titres moins le montant d’argent emprunté à son courtier. Un appel de marge est déclenché lorsque l’avoir d’un investisseur en pourcentage de la valeur marchande totale des titres tombe en dessous d’une certaine exigence en pourcentage (marge de maintenance). Si l’investisseur ne peut pas se permettre de payer le montant nécessaire pour ramener la valeur de son portefeuille à l’équilibre de marge de maintenance du compte, le courtier peut être contraint de liquider les titres du compte.

L’utilisation du trading sur marge est appropriée pour les transactions de courte durée. En particulier, avec le scalping ou de multiples trades sur une courte période de temps, l’utilisation de positions sur marge est courante. Dans d’autres cas, les coûts et les risques liés au maintien d’une position augmentent considérablement. Plus l’effet de levier est élevé, plus le coût de l’erreur est élevé. Alors que 1 pour 3 ne causera pas de pertes graves, un effet de levier de 1 pour 10 entraînera une perte de 30% sur le capital. Cependant, avec une tendance positive de la position, une augmentation ou une diminution de 3% du prix d’un actif avec un effet de levier de 1 pour 10 générera un bénéfice de 30%. C’est pourquoi de nombreux traders commencent à utiliser des positions sur marge lorsqu’ils mettent en œuvre leurs stratégies.

D’autre part, la liquidation de position est un processus par lequel un courtier ou une bourse clôture automatiquement la position d’un trader en raison d’un manque de fonds sur son compte de trading résultant d’un dépassement du niveau autorisé d’écart du prix du marché de l’actif par rapport au prix d’ouverture d’une transaction, que ce soit en position longue ou en position courte. Cette situation se produit lorsque le trader ne recharge pas son compte après avoir reçu un appel de marge, ou s’il ne parvient pas à maintenir une position ouverte lors d’une forte baisse du prix de l’actif sur lequel il trade.

En général, l’appel de marge et la liquidation de position sont des mécanismes qui protègent le courtier et le trader contre les pertes. Lorsqu’un trader reçoit un appel de marge, cela signifie qu’il doit réagir rapidement et déposer des fonds pour éviter la liquidation d’une position. Si le trader ne se conforme pas à cette exigence, sa position sera automatiquement clôturée et il perdra de l’argent. Il est donc impératif de surveiller le niveau de marge sur votre compte de trading et de le recharger à temps pour éviter les appels de marge et la liquidation de position.

Qu’est-ce que la marge croisée et la marge isolée ?

La marge croisée est une marge allouée à une position ouverte en utilisant les fonds totaux du solde disponible, ce qui réduit le risque de liquidation d’une position perdante. Tout bénéfice ou perte réalisé(e) sur d’autres positions peut contribuer à ajouter de la marge à une position perdante. En mode de marge croisée, toutes les positions sont garanties par la marge totale et le solde du compte. Cela signifie que la perte sur une seule position peut être supérieure à la marge sur cette position. Lorsque des positions non rentables atteignent le niveau de liquidation, toutes les positions sont liquidées simultanément de force, et le trader perd tous les fonds investis.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

En mode de marge croisée, une marge est réservée pour la position en fonction de la marge initiale selon les exigences minimales fixées. Par exemple, sur le contrat ETHUSD, seulement 1% est réservé comme marge initiale pour entrer dans la position. Cependant, en cas de mouvement négatif dans une telle position, l’ensemble du solde du trader (de la cryptomonnaie concernée) sera automatiquement utilisé pour couvrir les pertes. En d’autres termes, la perte maximale en marge croisée est calculée comme la somme de la marge initiale et du solde du compte disponible. Étant donné qu’une position ouverte en marge croisée peut réduire l’ensemble du solde disponible à 0, le niveau d’effet de levier prédéfini n’a aucun sens. L’effet de levier efficace en marge croisée est déterminé par la valeur de la position et le solde disponible de l’utilisateur.

La marge isolée est un outil qui isole la marge sécurisant certaines transactions de la marge des autres transactions. Le moyen le plus simple de mettre en œuvre cette fonctionnalité est de trad er sur deux ou plusieurs comptes de trading indépendants les uns des autres au sein d’un seul compte utilisateur. Ainsi, la marge entre les comptes sera isolée ; c’est-à-dire qu’une perte sur un compte n’entraînera pas de modification du solde d’un autre compte. Cette méthode de marge présente donc un risque de liquidation plus élevé, mais la perte est limitée à un montant fixe de garantie, et non à l’ensemble du compte.

Il convient de noter que la marge isolée peut être utilisée pour des positions spéculatives. Elle permet de limiter les pertes sur la marge initiale définie en utilisant cette stratégie de marge. Cela aide les day traders et les investisseurs à court terme à réduire leur exposition si une transaction ne se déroule pas comme prévu.

Conclusion

Le style de trading utilisant des prêts sur marge est devenu un outil populaire pour multiplier le capital dans divers marchés financiers. Offrant un effet de levier élevé et une grande variété d’actifs de trading disponibles pour la spéculation, cette stratégie de trading présente de grandes perspectives de développement, capable de changer sérieusement la façon de gagner de l’argent à l’avenir.

Articles recommandés

Actualités récentes