Qu’est-ce que la liquidité des bourses de crypto-monnaies et où pouvez-vous la trouver ?

Le marché mondial des crypto-monnaies est évalué à 1,99 trillion de dollars, reflétant une baisse de 0,5 % au cours de la dernière journée. Le volume total du marché des crypto-monnaies a également chuté de 6,72%, s’élevant à 63,45 milliards de dollars. Sur cette somme, 4,95 % – soit 3,14 milliards de dollars – ont été échangés dans le secteur des DeFi au cours des dernières 24 heures.

Ces chiffres mettent en évidence les fluctuations rapides de la capitalisation boursière et du volume des transactions au cours d’une seule journée. Nous présentons ces chiffres pour souligner le rôle essentiel de la liquidité, qui permet des échanges efficaces et garantit des transactions rapides à des prix stables.

Cet article explique l’importance et la nécessité de la liquidité pour les bourses de crypto-monnaies et présente plusieurs sources pour la trouver.

Points clés

- La rapidité avec laquelle les actifs peuvent être achetés ou vendus sans impact sur leur prix est connue sous le nom de liquidité des bourses de crypto-monnaies.

- La liquidité des actifs est propre à chaque crypto-monnaie, tandis que la liquidité du marché est la facilité générale des échanges sur une plateforme. La liquidité des bourses centralisées est généralement plus élevée que celle des bourses décentralisées.

- Les bourses de crypto-monnaies utilisent des teneurs de marché, des arbitragistes, des agrégateurs de liquidité et des liquidités internes pour maintenir des niveaux de liquidité élevés et réduire la volatilité des prix.

Qu’est-ce que la liquidité des bourses de crypto-monnaies ?

La facilité et l’efficacité de l’achat ou de la vente d’actifs numériques sans affecter substantiellement leur prix sont connues sous le nom de liquidité dans les échanges de crypto-monnaies. En d’autres termes, il s’agit de la vitesse à laquelle un échange peut connecter les acheteurs et les vendeurs et finaliser les transactions.

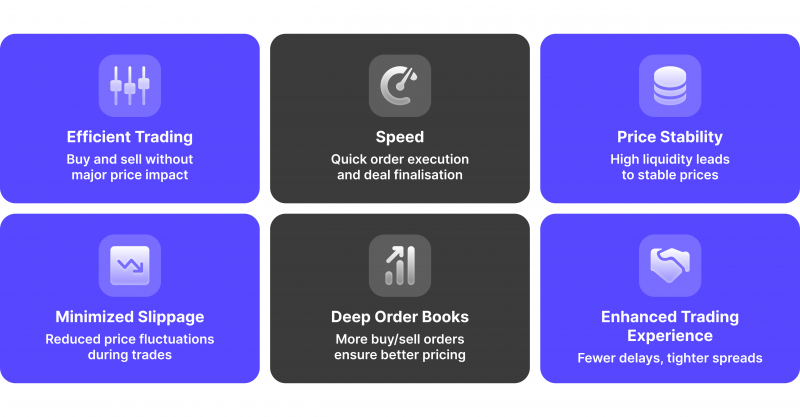

Les participants au marché sont plus actifs lorsque la liquidité est élevée, ce qui entraîne des prix plus stables et moins de cas de slippage – le prix fluctue entre le moment où un ordre est passé et celui où il est exécuté.

La liquidité est un élément clé d’une bourse de crypto-monnaies qui influe sur l’expérience de négociation. Les transactions peuvent être réalisées rapidement et à des prix proches de la valeur de marché lorsque les ordres d’achat et de vente sont nombreux ou que les carnets d’ordres sont bien remplis.

En revanche, les bourses dont la liquidité est insuffisante peuvent connaître une augmentation des dérapages, des écarts plus importants entre les prix d’achat et de vente et des retards dans l’exécution des ordres.

Facteurs influençant la liquidité

Pour mieux comprendre le concept, analysons les facteurs qui influencent la liquidité. Elle peut être influencée par plusieurs facteurs, tels que :

Le volume des transactions

En raison de l’activité accrue des acheteurs et des vendeurs sur le marché, des volumes de transactions plus élevés se traduisent généralement par une meilleure liquidité.

Profondeur du carnet d’ordres

L’amélioration de la liquidité résulte de la profondeur des carnets d’ordres, qui comportent de nombreux ordres d’achat et de vente à différents niveaux de prix.

Frais de transaction

Les bourses qui réduisent les frais de transaction peuvent potentiellement attirer plus d’opérateurs, augmentant ainsi le volume des transactions et la liquidité.

Participation des teneurs de marché

Parce qu’ils placent systématiquement des ordres d’achat et de vente, les teneurs de marché sont essentiels à l’approvisionnement en liquidités, car ils garantissent qu’il y a toujours une contrepartie pour les transactions.

Quantité de paires de bourses

Un plus grand nombre de traders sont attirés par les bourses disposant d’une large sélection de paires d’échange, ce qui peut améliorer la liquidité.

Fournisseurs de liquidités cryptographiques

Ces organisations ou entreprises fournissent des pools d’actifs importants aux bourses pour assurer la liquidité. Ils facilitent le maintien de niveaux de liquidité élevés, permettant aux traders d’exécuter des ordres importants avec peu de fluctuations de prix.

Types de liquidité sur les marchés des crypto-monnaies

Toute personne intéressée devrait avoir une compréhension approfondie des différentes formes de liquidité. Chaque type de liquidité contribue différemment au fonctionnement du marché et a un impact sur tous les aspects, de la stabilité des prix à l’efficacité des transactions. Décortiquons-les.

Liquidité du marché vs liquidité des actifs

La liquidité du marché est la facilité générale avec laquelle les actifs peuvent être achetés ou vendus sur un marché particulier sans que leur prix ne change de manière significative. Elle englobe tout ce qui a trait à la négociation, comme le nombre de transactions, le nombre d’utilisateurs et l’efficacité de l’appariement des ordres sur une plateforme.

De nombreux acheteurs et vendeurs participent activement, ce qui se traduit par des écarts plus faibles entre les prix demandés et les prix offerts, ce qui indique une forte liquidité du marché. Les marchés à faible liquidité, en revanche, se caractérisent par des écarts plus importants et davantage de difficultés à placer des transactions sans affecter les prix.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

En revanche, la liquidité des actifs est propre à chaque crypto-actif. Elle mesure la rapidité et la simplicité avec lesquelles une crypto-monnaie spécifique peut être échangée sans faire baisser le prix sur le marché. Le volume de transactions d’un actif, le nombre d’ordres dans le carnet d’ordres et sa popularité sur les marchés boursiers sont autant d’éléments qui influent sur sa liquidité.

Il est possible de négocier rapidement et avec peu de dérapage des prix avec des actifs très liquides comme l’Ethereum et le Bitcoin. Néanmoins, les jetons moins populaires peuvent avoir une faible liquidité, ce qui rend l’acquisition ou la vente aux taux souhaités plus difficile.

Liquidité centralisée ou décentralisée

Les bourses centralisées (CEX), où la bourse sert d’intermédiaire en tenant le carnet d’ordres et en conservant les liquidités des clients, sont les endroits habituels pour trouver de la liquidité centralisée.

Ces plateformes offrent généralement une liquidité supérieure en raison de leurs bases d’utilisateurs substantielles, de leur large sélection de paires de transactions et de leur présence bien établie sur le marché.

Les bourses d’échange utilisent souvent des techniques de tenue de marché et des algorithmes sophistiqués pour préserver la liquidité et garantir une exécution rapide des transactions.

La liquidité décentralisée, en revanche, fonctionne sur des bourses décentralisées (DEX), où les utilisateurs effectuent des transactions directement à l’aide de contrats intelligents. Comme ces plateformes n’ont pas besoin d’une autorité centrale pour superviser les transactions, les pools de liquidité contribués par les utilisateurs servent de source de liquidité.

Les teneurs de marché automatisés, ou AMMs, sont une source courante de maintien de la liquidité et de soutien aux transactions pour les DEX. Bien que la liquidité décentralisée donne aux consommateurs plus de contrôle et de transparence, elle peut aussi être plus volatile et fragmentée.

Liquidité interne vs. externe

Le terme « liquidité interne » décrit la liquidité qu’une bourse de crypto-monnaies gère avec ses actifs, comme les pools de liquidité et les carnets d’ordres internes. Les bourses utilisent souvent leurs propres algorithmes et techniques de tenue de marché pour s’assurer qu’une liquidité suffisante est disponible pour les échanges. Les bourses peuvent améliorer les conditions de négociation, notamment en resserrant les écarts et en réduisant le glissement des prix, en conservant une liquidité interne suffisante.

L’obtention de liquidités à partir de sources extérieures à la bourse, telles que des partenariats avec des fournisseurs de liquidités externes ou l’intégration du marché, est connue sous le nom de liquidité externe. En recourant à cette stratégie, les bourses peuvent accéder à un pool de liquidités plus important, ce qui améliore la stabilité et la profondeur du marché.

La liquidité externe devient encore plus importante lorsque la volatilité excessive du marché ou la liquidité interne ne peuvent pas répondre aux besoins des transactions. Les bourses peuvent fournir aux utilisateurs une plateforme de négociation plus fiable et plus efficace en fusionnant les sources de liquidité internes et externes.

Pourquoi une liquidité élevée est importante pour les traders de crypto-monnaies

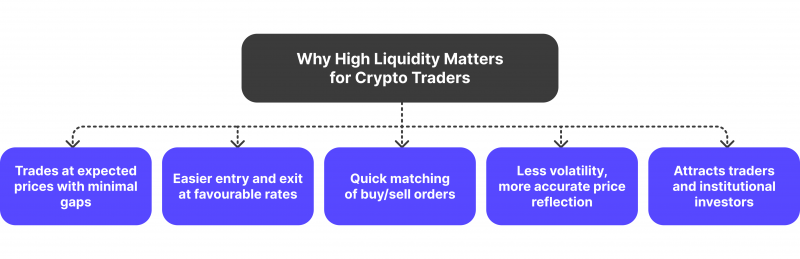

Sur les marchés cryptographiques, le slippage est l’écart entre le prix prévu et le prix réel auquel une transaction est exécutée. Pour minimiser cet écart, il faut une liquidité élevée. De nombreux ordres d’achat et de vente garantissent que les transactions peuvent être effectuées au prix du marché prévu ou à un prix proche de celui-ci sur un marché très liquide, ce qui réduit le glissement des prix.

En outre, le resserrement des écarts – la différence entre le prix demandé et le prix offert – résultant d’une liquidité accrue permet aux opérateurs d’entrer et de sortir plus facilement de leurs positions à des taux avantageux. La rentabilité des traders s’en trouve immédiatement affectée, ce qui est particulièrement important pour ceux qui sont très occupés et travaillent avec de petites marges.

Exécution plus rapide des transactions

La vitesse d’exécution des transactions est également influencée de manière significative par la liquidité. Comme de nombreux ordres sont disponibles à différents prix sur les marchés liquides, les transactions sont appariées et exécutées rapidement. Cette caractéristique est essentielle sur les marchés instables des crypto-monnaies, où les fluctuations de prix peuvent être rapides. Les transactions exécutées rapidement permettent aux particuliers de profiter des opportunités du marché et d’éviter les pertes éventuelles. Pour maintenir des opérations de négociation efficaces, une liquidité élevée garantit que les traders peuvent exécuter des ordres importants sans souffrir de retards appréciables ou de changements dans le prix du marché.

Stabilité du marché

Une liquidité élevée joue un rôle crucial dans le maintien de la stabilité générale des marchés. Les ordres d’achat ou de vente importants sont moins susceptibles d’entraîner de brusques fluctuations de prix sur un marché très liquide, car la profondeur du marché est suffisante pour permettre ces transactions. L’arrêt de la volatilité excessive et de la manipulation des prix contribue à la préservation de la stabilité du marché.

Les investisseurs institutionnels et les négociants actifs recherchent des environnements où les prix du marché reflètent fidèlement la dynamique de l’offre et de la demande, et ils sont plus susceptibles de participer à un marché stable.

Une liquidité élevée renforce également la confiance des investisseurs, ce qui favorise un environnement stable et sain pour les transactions, où le sentiment sur le marché est moins vulnérable aux changements brusques.

Un ratio de liquidité compare les actifs liquides d’une entreprise à son passif à court terme afin de déterminer dans quelle mesure elle est en mesure de satisfaire ses obligations à court terme. Le ratio rapide (Actifs courants moins stocks / Passifs courants) ou le ratio courant (Actifs courants / Passifs courants) sont deux formules utilisées pour le calculer.

Sources de liquidité des bourses de crypto-monnaies

Toute personne négociant des crypto-monnaies doit connaître les sources de liquidité. ; Ici, nous allons explorer les principaux contributeurs à la liquidité sur les bourses de crypto-monnaies et comment ils influencent l’environnement de négociation.

Profondeur du carnet de commandes

Pour que les bourses de crypto-monnaies restent liquides, il est essentiel que le carnet d’ordres soit bien rempli. Il indique le nombre d’ordres d’achat et de vente disponibles à différents niveaux de prix. Les ordres importants peuvent être traités en échange d’un carnet d’ordres profond sans avoir d’effet notable sur les prix.

En effet, le volume peut être absorbé sans que le prix du marché ne soit modifié de manière significative, car il y a suffisamment d’ordres à différents niveaux de prix. La profondeur du carnet d’ordres est cruciale pour les traders qui recherchent des conditions de négociation adéquates, car elle constitue un indicateur significatif de la capacité d’une bourse à gérer d’importants volumes de transactions.

Faiseurs de marché

Les teneurs de marché sont essentiels au maintien d’une liquidité constante. Ils y parviennent en passant simultanément des ordres d’achat et de vente à différents points de prix, établissant ainsi un marché pour les opérateurs. Les opérateurs ou les entreprises qui profitent de la différence entre le prix demandé et le prix offert sont des teneurs de marché.

Leur présence sur une bourse facilite la capacité des traders à exécuter leurs ordres rapidement et aux prix prévus en réduisant la volatilité des prix et en maintenant des écarts étroits. Bien que les teneurs de marché soient essentiels pour fournir de la liquidité, ils pourraient facturer leurs services et, pour que les bourses les gardent à bord, ils pourraient avoir certaines exigences en matière de volume.

Par exemple, la bourse de crypto-monnaies souhaite garantir un marché profond et liquide pour l’une de ses pièces. Pour ce faire, elle s’associe à un teneur de marché. Voyons comment cette entreprise fonctionne :

Ils placent des ordres d’achat et de vente à différents prix tout en surveillant étroitement le marché. Elle modifie ses cotations en fonction des variations de prix du marché afin de maintenir l’écart constant. Elle peut, par exemple, placer un ordre d’achat de la pièce à 29 990 dollars et un ordre de vente à 30 010 dollars.

L’algorithme de l’entreprise fait automatiquement correspondre un ordre placé à l’intérieur de cette fourchette et exécute la transaction, réalisant un bénéfice de 20 dollars pour chaque pièce. En utilisant des stratégies de couverture, ils diversifient leurs opérations sur plusieurs marchés, contrôlent le risque et limitent l’exposition aux inévitables fluctuations de prix.

Opportunités d’arbitrage

Les traders d’arbitrage augmentent la liquidité du marché en exploitant les disparités de prix entre les bourses de crypto-monnaies. Pour égaliser les prix entre les plateformes, ils achètent des actifs à un prix inférieur sur une bourse et les vendent à un prix supérieur sur une autre.

Cette action garantit que les liquidités sont réparties plus équitablement entre les bourses et contribue à préserver l’efficacité du marché. Les opérateurs d’arbitrage contribuent à la stabilisation du marché en profitant de ces différences de prix et en réduisant la possibilité d’écarts de prix substantiels entre les différentes plateformes de négociation. Leurs activités sont essentielles pour préserver un marché durable et bien équilibré.

Supposons que la bourse A connaisse une augmentation soudaine de la demande pour la pièce X, poussant son prix à un bref pic de 30 000 dollars. En raison de la baisse de la demande, le prix à la Bourse B reste à 29 500 $.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Un investisseur en arbitrage peut tirer profit de cette différence de prix en :

- Achat de X sur la bourse B : il paie 29 500 $, ce qui est un prix réduit.

- En vendant X sur l’échange A : il vend immédiatement son X nouvellement acquis, au prix de 30 000 $.

- Gagner de l’argent sur la différence : l’arbitragiste gagne 500 $ pour chaque X (30 000 $ – 29 500 $).

L’opérateur d’arbitrage contribue à l’égalisation des prix entre les deux bourses et assure un marché plus efficace en tirant parti de cet écart de prix.

Agrégateurs de liquidité

Les agrégateurs de liquidité améliorent considérablement la liquidité des bourses de crypto-monnaies en se connectant à un vaste réseau de fournisseurs externes. En agrégeant la liquidité provenant de diverses sources, telles que les teneurs de marché, OTC desks, et d’autres bourses, ces plateformes permettent aux bourses de fournir des carnets d’ordres plus larges.

Les agrégateurs de liquidité aident à garantir des prix compétitifs et à réduire l’impact sur le marché en orientant efficacement les ordres de transaction vers les meilleures sources disponibles. Leur capacité à répartir la liquidité entre plusieurs sources et à atténuer les risques en fait un élément essentiel pour les bourses qui s’efforcent d’améliorer la qualité des transactions grâce à des écarts plus précis et à une plus grande profondeur de marché.

Supposons qu’une bourse souhaite augmenter la liquidité de l’ETH. Elle collabore avec un agrégateur de liquidité, qui offre des liens vers d’autres fournisseurs de liquidité, tels que OTC Desk, le teneur de marché A et le teneur de marché B.

L’agrégateur rassemble des informations sur le carnet d’ordres et des cotations en temps réel provenant de nombreuses sources de liquidité. Par exemple, le teneur de marché A peut proposer d’acheter l’ETH à 1 990 $ et de le vendre à 2 000 $, tandis que le teneur de marché B peut proposer 1 985 $ et 1 995 $. L’agrégateur trouve les meilleurs prix disponibles et la liquidité globale à chaque niveau de prix en combinant les différentes cotations dans une image complète du marché de l’ETH.

L’agrégateur évalue un ordre d’achat ou de vente d’Ethereum passé par un trader et l’envoie au meilleur fournisseur de liquidités en fonction du volume, du prix et d’autres considérations. Par exemple, si le trader souhaite acheter de l’Ethereum pour 1 995 $, l’ordre peut être acheminé vers le teneur de marché B par l’agrégateur car il a le meilleur prix.

L’agrégateur utilise des techniques de gestion des risques, notamment en limitant la taille des ordres, en couvrant le risque de marché et en surveillant le risque de contrepartie afin de protéger la bourse et les fournisseurs de liquidités.

Conclusion

Comme nous l’avons vu, le concept de liquidité est essentiel à l’efficacité des opérations. Pour maintenir un environnement de négociation stable, une bourse doit pouvoir traiter les ordres sans fluctuations massives des prix, ce qui est garanti par l’approvisionnement en liquidités auprès de nombreux fournisseurs.

Les bonnes bourses offrent aux traders une plateforme plus attrayante et réduisent le risque de dérapage et de volatilité. L’adoption d’une solution de liquidité résiliente renforce la confiance des utilisateurs et améliore l’expérience de négociation.

FAQ

Qu'est-ce que la liquidité dans une bourse de crypto-monnaies ?

Il s’agit de la facilité avec laquelle il est possible d’acheter ou de vendre des actifs sans avoir d’impact sur le prix. Une liquidité élevée permet de réduire les écarts de prix, d’accélérer les transactions et de diminuer la volatilité du marché.

Comment augmenter la liquidité des cryptomonnaies ?

Plus il y a de personnes qui achètent, vendent et échangent, plus la liquidité augmente.

Où puis-je vérifier la liquidité ?

Le volume des échanges sur les bourses, que vous pouvez consulter sur des sites web tels que CoinMarketCap ou CoinGecko, peut être utilisé pour la déterminer. Un volume plus important se traduit généralement par une plus grande liquidité.

Articles recommandés

Actualités récentes