मनी मैनेजर क्या है?

निवेश एक जोखिम भरी और समय लेने वाली प्रक्रिया है जो या तो वित्तीय स्थिरता को बढ़ा सकती है, या अगर ठीक से मैनेज न की जाए तो काफी कर्ज़े का कारण बन सकती है. बड़े नुकसान से बचने के लिए एक विस्तृत वित्तीय योजना ज़रूरी है.

हालांकि, एक प्रभावी और फायदेमंद निवेश रणनीति विकसित करने के लिए कुछ मदद की ज़रूरत हो सकती है. मनी मैनेजर आपको निवेश सलाह, दिन-प्रतिदिन के ट्रेडिंग, परफॉर्मेंस पर निगरानी और दीर्घकालिक योजना जैसी सेवाएं देते हैं, यह सुनिश्चित करते हुए कि आपका पोर्टफोलियो अच्छी तरह से प्रबंधित रहे और कर्ज़े में डूबा हुआ न हो.

मनी मैनेजर क्या है और उसे कैसे चुनते हैं? आगे पढ़ें क्योंकि सही विशेषज्ञ का चयन आपकी वित्तीय स्थिति पर महत्वपूर्ण प्रभाव डाल सकता है.

अहम बातें

- एक मनी मैनेजर लोगों या उद्यमों के लिए वित्तीय संपत्तियों को संभालने के लिए ज़िम्मेदार होता है.

- पोर्टफोलियो मैनेजर ग्राहक के वित्तीय लक्ष्यों और जोखिम सहनशीलता को नज़र में रखते हुए विभिन्न रणनीतियां अपनाते हैं.

- मनी मैनेजर प्रतिशत या कमीशन-आधारित शुल्क पर अपनी सेवायां देते हैं.

- फाइनेंशियल मैनेजर (यानी, वित्तीय प्रबंधक) बनने के लिए, आपको इस क्षेत्र में शिक्षा प्राप्त होनी चाहिए, साथ ही प्रासंगिक सर्टिफिकेशन और वित्तीय बाज़ारों का गहरा ज्ञान होना चाहिए.

मनी मैनेजर क्या है?

मनी मैनेजर, या पोर्टफोलियो या निवेश मैनेजर, वह व्यक्ति या इकाई है जो लोगों या संस्थागत निवेशकों के फाइनेंशियल एसेटों के मैनेजमेंट के लिए ज़िम्मेदार है.

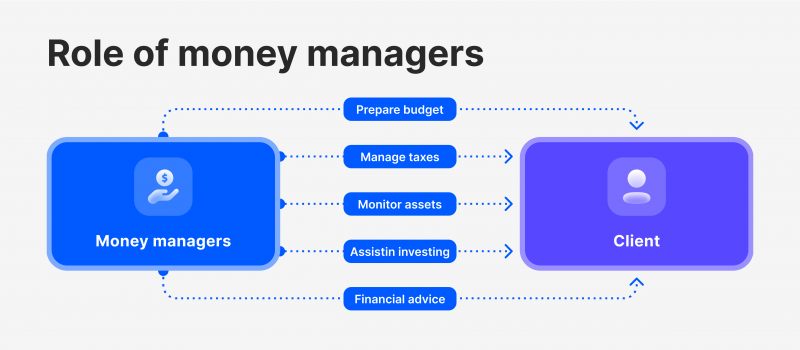

वे सिक्योरिटीज़ को खरीदने और बेचने, लेनदेन का निपटाने, परफॉरमेंस को मापने, खर्चों पर नज़र रखने, बजट बनाने, टैक्स सम्भालने और नियामकों को रिपोर्ट करने के ज़रिए फाइनेंशियल लक्ष्यों को हासिल करने में ग्राहकों की मदद करते हैं.

उनके ग्राहकों के अलग-अलग लक्ष्य हो सकते हैं, जैसे कि प्रमुख सुरक्षा सुनिश्चित करना, रिटर्न ज़्यादा से ज़्यादा बढ़ाना, या किसी उन्नत निवेश की तलाश करना.

एक कॉर्पोरेशन में मनी मैनेजर व्यक्तिगत सलाह देते है, ग्राहकों के पोर्टफोलियो का मैनेज करते हैं, और अपने ग्राहक के सर्वोत्तम हितों को ध्यान में रखते हुए निवेश चुनने के लिए ज़िम्मेदार हैं. इन मैनेजरों के पास कैपिटल बाज़ार के उन क्षेत्रों तक पहुंच हो सकती है जो ग्राहकों के पास न हो.

मनी मैनेजर, लोगों और संगठनों, दोनों के लिए पोर्टफोलियो संभालते हैं और पारंपरिक फाइनेंशियल संस्थानों, हेज फंड, पेंशन फंड, निजी इक्विटी फंड या म्यूचुअल फंड में पाए जा सकते हैं.

फंड के प्रकार या मैनेजमेंट स्टाइल के आधार पर मनी मैनेजर अपने लक्ष्यों को हासिल करने के लिए विभिन्न पोर्टफोलियो मैनेजमेंट योजनाओं का इस्तेमाल करते हैं. उदाहरण के लिए, कनाडा पेंशन प्लान इन्वेस्टमेंट बोर्ड जैसा मेगा-फंड, इक्विटी, निश्चित आय, रियल एस्टेट, इंफ्रास्ट्रक्चर और निजी इक्विटी जैसे ऐसेट वर्गों में भिन्नता लता है.

जो लोग रिटर्न बढ़ाने पर ध्यान केंद्रित करते हैं वे जोखिम भरी संपत्तियों में निवेश कर सकते हैं. रीटेल मनी मैनेजर ग्राहकों के लक्ष्यों और जोखिम की प्रतिकूल परिस्थितियों को समझने के लिए उनके साथ मिलकर एक निवेश पोर्टफोलियो बनाते हैं. जैसे ही इकोनॉमिक डेटा जारी होता है, मनी मैनेजर अपने लक्ष्यों और ग्राहक के सर्वोत्तम हितों के अनुरूप अपने पोर्टफोलियो को समायोजित करते हैं, क्योंकि उनके पास एक प्रत्ययी ज़िम्मेदारी होती है.

मनी मैनेजर CFA या फाइनेंस, अकॉउंटिंग, इकोनॉमिक्स या बिज़नेस में डिग्री वाले पेशेवर होते हैं जो फाइनेंशियल परफॉरमेंस का विश्लेषण करते हैं और बेहतरीन निर्णय ले सकते हैं. वे ग्राहक के फायदे को ज़्यादा से ज़्यादा करने के लिए अपने रिसर्च स्किल, विशेषज्ञता और अनुभव का इस्तेमाल करते हैं.

प्रसिद्ध मनी मैनेजरों में वॉरेन बफेट, बेंजामिन ग्राहम, पीटर लिंच और सर जॉन टेम्पलटन शामिल हैं, जबकि शीर्ष निवेश मैनेजमेंट फर्मों में गोल्डमैन सैक्स, ब्लैकरॉक, यूएसबी, मॉर्गन स्टेनली, वैनगार्ड ग्रुप और जे.पी. मॉर्गन एंड कंपनी शामिल हैं.

मनी मैनेजरों के प्रकार

मनी मैनेजरों के पास तरह-तरह की विशेषज्ञता और खासियतें होती हैं, जिनमें कुछ निम्नलिखित शामिल हैं:

वित्तीय सलाहकार

वित्तीय सलाहकार विभिन्न वित्तीय मामलों पर अपना विशेषज्ञ मार्गदर्शन देते हैं, जिससे ग्राहकों को अपने फाइनेंस का मैनेज करने, सूचित निर्णय लेने और अपने वित्तीय लक्ष्यों को पाने में मदद मिलती है.

म्यूचुअल फंड मैनेजर

म्यूचुअल फंड मैनेजर म्यूचुअल फंड को मैनेज करते हैं, ये निवेश के साधन हैं जो शेयरों बॉन्ड, या अन्य एसेटों के पोर्टफोलियो में निवेश करने के लिए कई निवेशकों से पैसा इकट्ठा करते हैं. वे सिक्युरिटियों का चयन करते हैं, पोर्टफोलियो को मैनेज करते हैं, और यह सुनिश्चित करते हैं कि फंड अपने निवेश उद्देश्यों को पूरा करे.

एसेट मैनेजर

एसेट मैनेजर, पेंशन फंड, एंडोमेंट और फाउंडेशनों जैसे संस्थानों की ओर से काम करते हुए, इक्विटी, निश्चित आय और वैकल्पिक निवेश जैसे विभिन्न एसेट वर्गों का इस्तेमाल करके, रिटर्न को अनुकूलित करने और जोखिम मैनेज करने के लिए निवेश मैनेज करते हैं.

वैकल्पिक एसेट मैनेजर

वैकल्पिक एसेट मैनेजर वह पेशेवर होते हैं जो रियल एस्टेट, निजी इक्विटी और हेज फंड जैसे विभिन्न एसेट वर्गों में निवेश मैनेज करते हैं.

इंस्टीट्यूशनल एसेट मैनेजर

इंस्टीट्यूशनल एसेट मैनेजर, पेंशन फंड, एंडोमेंट और फाउंडेशनों जैसे संस्थानों की ओर से काम करते हुए, रिटर्न को अनुकूलित करने और दीर्घकालिक निवेश लक्ष्यों के लिए जोखिम मैनेज करने के लिए अपनी वित्तीय बाज़ार विशेषज्ञता का इस्तेमाल करके निवेश पोर्टफोलियो मैनेज करते हैं.

निजी वेल्थ मैनेजर

निजी वेल्थ मैनेजर उच्च निवल मूल्य वाले लोगों के फाइनेंस को मैनेज करते हैं, निवेश मैनेजमेंट, फाइनेंशियल योजना, टैक्स योजना, प्रॉपर्टी योजना और जोखिम मैनेजमेंट जैसी सेवाएं देते हैं.

पोर्टफोलियो मैनेजर

पोर्टफोलियो मैनेजर ग्राहकों के निवेश उद्देश्यों को हासिल करने के लिए निवेश पोर्टफोलियो मैनेज करते हैं, निर्णय लेते हैं और ट्रेड पूरे करते हैं. वे ग्राहकों के लक्ष्यों और जोखिम सहनशीलता को समझने के लिए उनके साथ सहयोग करते हैं, ताकि वे उनके अनुरूप निवेश रणनीतियां विकसित कर सकें.

निवेश फंड मैनेजर

निवेश फंड मैनेजर म्यूचुअल फंड, ETF और हेज फंड को मैनेज करते हैं, निवेशकों की ओर से निवेश निर्णय लेते हैं और फंड के ऐसेटों को मैनेज करते हैं.

हेज फंड मैनेजर

हेज फंड मैनेजर निवेश साधनों को मैनेज करते हैं जो उच्च रिटर्न उत्पन्न करने के लिए लीवरेज और शॉर्ट-सेलिंग जैसी विभिन्न रणनीतियों का इस्तेमाल करते हैं, और आमतौर पर ये परफॉरमेंस-आधारित शुल्क लेते हैं.

मनी मैनेजर क्या काम करते हैं?

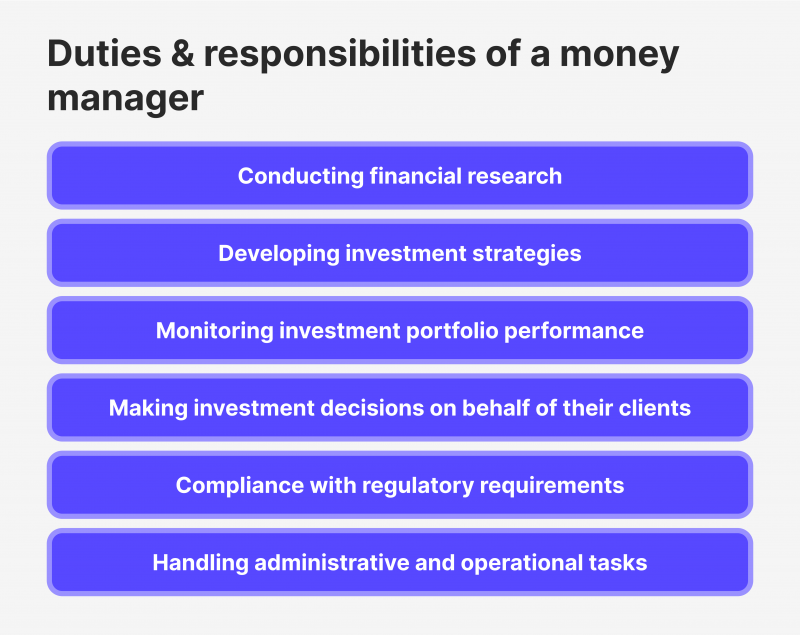

मनी मैनेजर ग्राहक के वित्तीय लक्ष्यों और जोखिम सहनशीलता के अनुरूप निवेश रणनीतियों को विकसित करने, बाज़ार की स्थितियों में बदलाव के साथ समय पर इन रणनीतियों को लागू करने और उन्हें समायोजित करने के लिए ज़िम्मेदार होते हैं.

वे निवेश के अवसरों की पहचान करने और बाज़ार के रुझान, आर्थिक स्थितियों और निवेश परफॉरमेंस को प्रभावित करने वाले अन्य कारकों का आकलन करने के लिए रिसर्च भी करते हैं.

मनी मैनेजर अवसरों का आकलन करने और जोखिम मैनेज करने के लिए विभिन्न तकनीकों और उपकरणों का उपयोग करके अपने ग्राहकों की ओर से निवेश निर्णय लेते हैं. वे नियमित रूप से निवेश परफॉरमेंस पर निगरानी रखते हैं और रिटर्न को अनुकूलित करने या जोखिम को कम करने के लिए ग्राहकों के पोर्टफोलियो को समायोजित भी कर सकते हैं.

वे ग्राहकों के वित्तीय लक्ष्यों को समझने, नियमित परफॉरमेंस अपडेट देने और वित्तीय योजना और अन्य वित्तीय मामलों पर सलाह देने के लिए उनके साथ मिलकर काम करते हैं.

पोर्टफोलियो मैनेजरों को सिक्योरिटीज़ और एक्सचेंज कमीशन (SEC) और फाइनेंशियल इंडस्ट्री रेगुलेटरी अथॉरिटी (FINRA) द्वारा निर्धारित नियमों और उद्योग मानकों का पालन करना होता है. वे ग्राहकों के निवेश मैनेजमेंट से संबंधित परिचालन और प्रशासनिक कार्यों को भी मैनेज कर सकते हैं, जैसे कि रिकॉर्ड बनाए रखना, लेनदेन प्रॉसेस करना और रिपोर्ट तैयार करना.

वित्तीय सहायता मैनेजर ग्राहकों को बजट, टैक्स योजना, एसेट निगरानी, पोर्टफोलियो मैनेजमेंट और मुद्रा व्यापार सहित विभिन्न सेवाएं प्रदान करते हैं. वे आय लागत पर निगरानी रखते हैं, पैसे बचाते हैं, लेनदेन का मूल्यांकन करते हैं और टैक्स भरते हैं.

वे ग्राहकों के लिए निजीकृत सेवाएं भी देते हैं, उनकी होल्डिंग्स की निगरानी करते हैं, और निवेशकों को उनके पोर्टफोलियो को बनाए रखने और उसमें भिन्नता लाने में मदद करते हैं. इसके अतिरिक्त, वे विदेशी मुद्रा से जुड़े उतार-चढ़ाव और जोखिमों का आकलन करने में भी मदद करते हैं.

मनी मैनेजरों को भुगतान कैसे मिलता है?

मनी मैनेजर ग्राहकों को एक शुल्क के लिए मनी मैनेजमेंट सेवाएं प्रदान करते हैं, आमतौर पर अकाउंट मूल्य के एक प्रतिशत के रूप में, या तो एक अनुकूलित पोर्टफोलियो बनाकर या फिर एक निर्धारित फंड बनाए हुए. पहला रीटेल बैंकिंग में काफी आम है, जबकि दूसरा वाला म्यूचुअल फंड या हेज फंड जैसे बड़े पैमाने पर मनी मैनेजमेंट में ज़्यादा दिखाई देता है.

मनी मैनेजरों के लिए मुआवज़ा अलग-अलग हो सकता है, कुछ एकमुश्त या आवधिक शुल्क लेते हैं जबकि दूसरे कमीशन-आधारित शुल्क लेते हैं, जैसे कि मुनाफे का 20%.

आमतौर पर, मनी मैनेजर एक निश्चित शुल्क और एक परिवर्तनीय शुल्क लेते हैं, जैसे की 2 और 20 शुल्क, जिसमें 20% कमीशन के साथ 2% निश्चित शुल्क को जोड़ा जाता है. ऐसा ढांचा निवेशक रिटर्न को अधिकतम करने और नैतिक जोखिमों को कम करने के लिए प्रोत्साहन बढ़ा सकता है.

वित्तीय सलाहकार बनाम मनी मैनेजर

वित्तीय सलाहकार और मनी मैनेजर एक जैसी भूमिकाएं निभाते हैं, लेकिन फिर भी, उनमें कुछ अंतर हैं.

वित्तीय सलाहकार, जिन्हें वेल्थ मैनेजर या निवेश सलाहकार के रूप में भी जाना जाता है, ग्राहकों की वित्तीय जरूरतों को समझते हैं और उन्हें अपने लक्ष्य हासिल करने में मदद करने के लिए विस्तृत निवेश योजनाएं बनाते हैं.

एक वित्तीय सलाहकार को ग्राहक के वित्तीय जीवन को समझना चाहिए, जिसमें निवेश, कर्ज़ा और नकदी प्रवाह की जरूरतों के साथ-साथ उनके लक्ष्य भी शामिल हैं. उन्हें एक विस्तृत निवेश योजना बनानी चाहिए, मनी मैनेजमेंट रणनीतियों की सिफारिश देनी चाहिए और नियमित रूप से योजना का रिव्यू करके उसे एडजस्ट करना चाहिए ताकि यह सुनिश्चित हो सके कि वे ग्राहक की व्यक्तिगत योजना के लिए सबसे उपयुक्त है.

दूसरी तरफ, मनी मैनेजर पोर्टफोलियो की सफलता सुनिश्चित करने के लिए पोर्टफोलियो में रणनीतियों को मैनेज करने पर ध्यान केंद्रित करते हैं. मनी मैनेजरों को लगातार अपेक्षाओं को पूरा करना चाहिए, जैसे कि निवेश उद्देश्यों के अनुरूप निवेश पोर्टफोलियो को मैनेज करना, उचित रूप से जोखिम संभलना, टर्नओवर से बचना और अपनी प्रतिष्ठा बनाए रखने के लिए पारदर्शी तरीकों का इस्तेमाल करना.

मनी मैनेजर को क्यों नियुक्त करें?

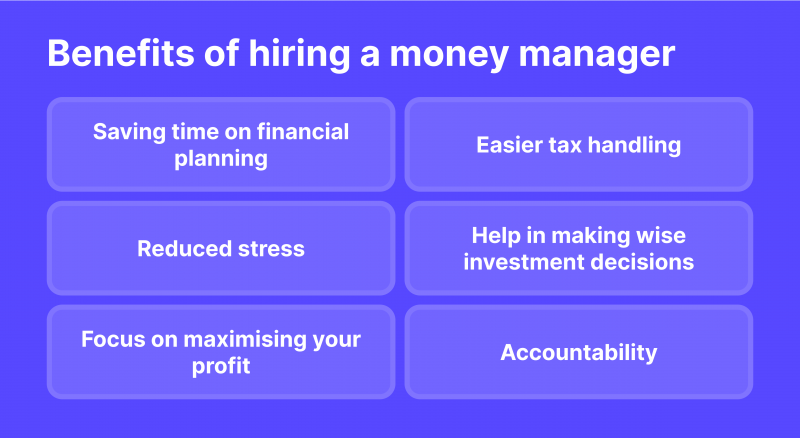

कैपिटल बाज़ार और फाइनेंस में गैर-पेशेवर लोगों के लिए मनी मैनेजर फायदेमंद होते हैं, क्योंकि वे प्रभावी ढंग से पैसों को मैनेज कर सकते हैं और ग्राहकों को सुरक्षा की भावना देते हैं.

कैपिटल बाज़ार में निवेश से जुड़े संभावित जोखिमों के बावजूद, मनी मैनेजरों की प्रत्ययी ज़िम्मेदारी यह सुनिश्चित करती है कि पैसा अच्छे हाथों में है, जिससे ग्राहकों को सुरक्षा की भावना मिलती है.

अपने आप संपत्ति को मैनेज करना बहुत समय लेने वाला काम हो सकता है, खासकर उन लोगों के लिए जिनके पास कई निवेश अकाउंट या बड़े पोर्टफोलियो हैं. मनी मैनेजरों को अपने प्रशिक्षण और विश्लेषणात्मक डेटा, रिसर्च रिपोर्ट, वित्तीय विवरण और मॉडलिंग सॉफ्टवेयर जैसी मूल्यवान जानकारी तक पहुंच के कारण निवेश विकल्पों में फायदे मिलते हैं.

ये पेशेवर जानकारीपूर्ण निर्णय ले सकते हैं जो एक आम निवेशक के लिए उपलब्ध नहीं हैं. मनी मैनेजर निवेशकों को यह समझने में मदद कर सकते हैं कि वित्तीय लक्ष्यों को हासिल करने के लिए अपने पैसे का प्रभावी ढंग से इस्तेमाल कैसे किया जाए, जो खास तौर से उन निवेशकों के लिए फायदेमंद हैं जिन्होंने अभी-अभी फाइनेंस में अपना सफर शुरू किया है.

व्यक्तिगत मनी मैनेजर को नियुक्त करना कई कारणों से अच्छा हो सकता है, जैसे कि निम्नलिखित:

1. योजना बनाने में समय बचाएं

ग्राहक अपने कॉर्पोरेट मनी मैनेजर को अपने व्यक्तिगत लक्ष्य बताकर समय और कोशिशें बचा सकते हैं, जिससे वह आय-आधारित खर्चों पर भरोसा किए बिना अपने भविष्य के फाइनेंस की योजना बना सकते हैं.

2. आसान टैक्स मैनेजमेंट

मनी मैनेजर लोगों को टैक्स भरने में मदद करते हैं, जो कंपनियों के लिए ज़रूरी है क्योंकि वे काफी टैक्स चुकाते हैं.

3. दलालों के मुकाबले फायदा

निवेश दलाल रिटर्न के आधार पर कमीशन लेते हैं, जिससे वह अपने हित में निर्णय लेते हैं. दूसरी ओर, निवेश मैनेजर ग्राहक लाभ को अधिकतम करने और अन्य सेवाएं देने के लिए शुल्क लेते हैं, जो कि रिटर्न पर आधारित नहीं है.

4. निवेश निर्णयों में सहायता

बाज़ार-संचालित रीसर्च के माध्यम से, निवेश मैनेजर ग्राहकों को सबसे अच्छे निवेश विकल्प देते हैं, जैसे कि सरकारी सिक्योरिटियां, स्टॉक, और क्रिप्टोकरेंसी, जिससे वह सट्टे की गतिविधियों से बचते हैं.

एक भरोसेमंद मनी मैनेजर को कैसे चुनें

सबसे अच्छे मनी मैनेजर का चयन करने के लिए, बहुत रीसर्च करें जिसमें कई तरह के मैनेजरों का पता लगाएं, सुझाए गए विकल्पों का अध्ययन करें, और हर कदम और अपनी फाइनेंशियल ज़रूरतों को ठीक से समझने के लिए एक इंटर्व्यू भी करें.

1. मैनेजर के प्रकार पर निर्णय लें

सही मनी मैनेजर चुनने के लिए, अपनी वित्तीय योजना और निवेश पोर्टफोलियो का आकलन करें. एक सर्टिफाइड मनी मैनेजर बुनियादी बजट, प्रॉपर्टी योजना और ज़्यादा मजबूत निवेश योजना के लिए मदद कर सकता है.

2. सुझाए गए विकल्पों के बारे में पढ़ें

मनी मैनेजरों का मूल्यांकन करने के लिए, पहले अपनी ज़रूरतें और प्राथमिकताएं निर्धारित करें. बैकग्राउंड की जांच के बाद, उनकी रेगुलेटरी क्वालिफिकेशन, अनुभव और पिछली ग्राहक शिकायतों को रिव्यु करें.

हाल ही के सालों में उनके पोर्टफोलियो परफॉरमेंस को विश्लेषण करें और यह भी देखें कि क्या वे आम तौर पर आप जैसे फाइनेंशियल बैकग्राउंड वाले ग्राहकों को मैनेज करते हैं या नहीं. यह समझना ज़रूरी है कि वे अपना पैसा कैसे बनाते हैं, क्योंकि सभी मनी मैनेजरों को अपने ग्राहकों के पोर्टफोलियो का एक प्रतिशत नहीं मिलता है.

3. इंटरव्यू

मनी मैनेजर चुनने के लिए, उनकी बातचीत करने की योग्यता, निवेश फिलॉसफी, जोखिम सहनशीलता और आचरण को समझने के लिए कुछ संभावित विकल्पों के साथ बात करना ज़रूरी है.

उनके वैयक्तिकरण और सेवा के स्तर का आकलन करना ज़रूरी है, क्योंकि उनके ग्राहक-मैनेजर संबंध अलग-अलग हो सकते हैं. मनी मैनेजरों के पास पोर्टफोलियो पर स्वायत्तता के विभिन्न स्तर होते हैं, इसलिए यह सुनिश्चित करना ज़रूरी है कि वे आपकी ज़रूरतों और प्राथमिकताओं को आगे रखें.

मनी मैनेजर कैसे बनें

निवेश सलाहकार बनने के लिए, आपको शिक्षा, ट्रेनिंग और कार्य अनुभव सहित कई क्राइटेरिया को पूरा करना होगा.

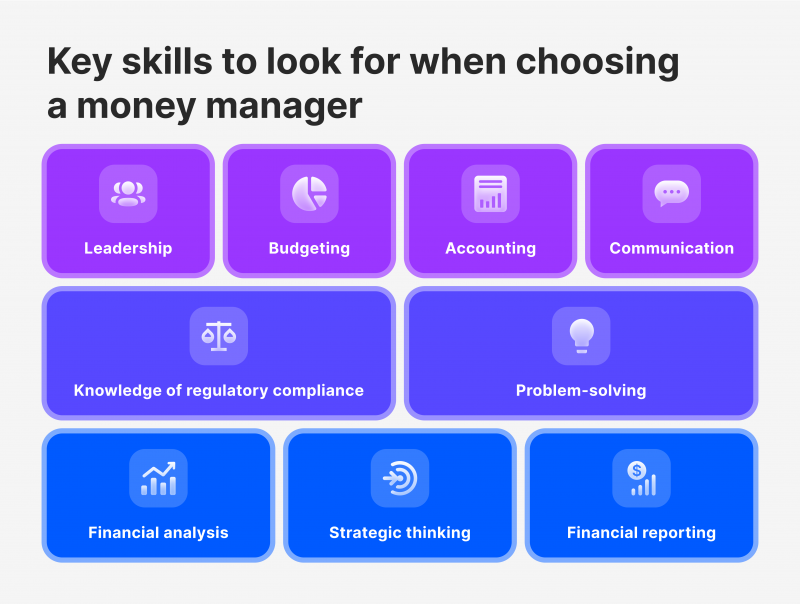

पोर्टफोलियो मैनेजरों को अकाउंटेंटों और अधिकारियों के साथ वित्तीय रिपोर्टों का विश्लेषण और चर्चा करने के लिए अकाउंटिंग कौशल की ज़रुरत होती है. उन्हें डेटा और फाइनेंशियल टेक्नोलॉजियों में तकनीकी कौशल की भी आवश्यकता है, जैसे कि QuickBooks, SAP या Hyperion.

क्वांटिटेटिव कौशल उन्हें जोखिमों और अवसरों की पहचान करने के लिए कंपनी और बाज़ार के फाइनेंशियल डेटा की समीक्षा करने देते हैं. वित्तीय रिपोर्टिंग टैक्स नियमों और कानूनों का अनुपालन सुनिश्चित करते हैं, और वे अधिकारियों के लिए फाइनेंशियल रिपोर्ट बनाते हैं, उनकी समीक्षा करते हैं और उन्हें पेश करते हैं.

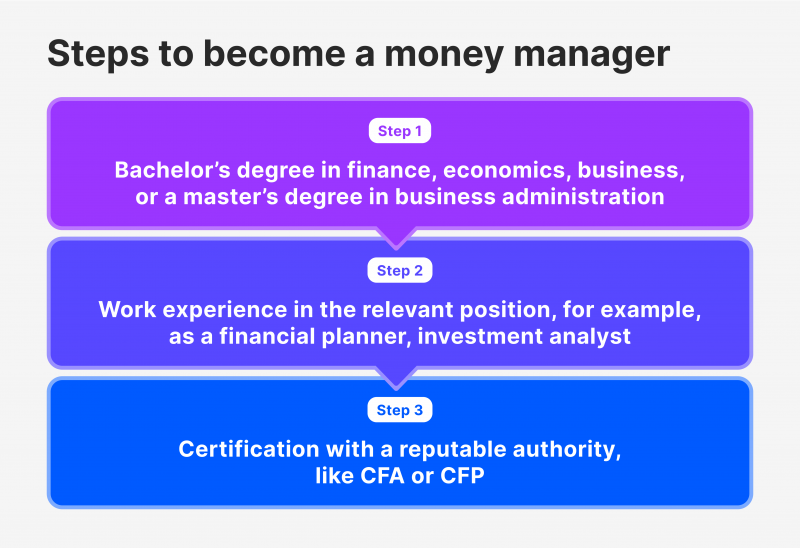

उपर्युक्त ज़रूरतों और ज़िम्मेदारियों के लिए इस क्षेत्र में गहरा ज्ञान और संबंधित शिक्षा की ज़रूरत है. मनी मैनेजर आमतौर पर फाइनेंस, इकोनॉमिक्स, बिज़नेस या संबंधित क्षेत्र में स्नातक की डिग्री रखते हैं, कुछ नियोक्ता बिज़नेस एडमिनिस्ट्रेशन में मास्टर डिग्री वाले उम्मीदवारों को प्राथमिकता देते हैं.

अच्छे फाइनेंशियल मैनेजरों के पास आमतौर पर निवेश विश्लेषक, फाइनेंशियल योजनाकार, या पोर्टफोलियो मैनेजमेंट जैसी फाइनेंस भूमिकाओं में सालों का अनुभव होता है और उनके पास अकाउंटिंग या जोखिम मैनेजमेंट में भी संबंधित अनुभव हो सकता है.

भरोसेमंद मनी मैनेजर बनने के लिए सर्टिफिकेशन एक और अहम पहलू है. सर्टिफाइड मनी मैनेजर अक्सर फाइनेंशियल विश्लेषण, निवेश मैनेजमेंट और फाइनेंशियल योजना में अपनी विशेषज्ञता दिखाने के लिए CFA या CFP जैसे पेशेवर सर्टिफिकेशन रखते हैं.

पेशेवर ज्ञान और विशाल अनुभव के अलावा, निवेश मैनेजरों के पास अच्छे सॉफ्ट स्किल होने चाहिए. वे स्पष्ट बातचीत, व्यवस्थापन, नेतृत्व और अपनी भूमिकाओं में विस्तार पर ध्यान देने के लिए ज़िम्मेदार हैं. उन्हें फाइनेंशियल डेटा स्पष्ट रूप से प्रस्तुत करना होगा, बड़ी मात्रा में जानकारी का विश्लेषण करना होगा, परामर्श टीमों का नेतृत्व करना होगा और रिपोर्टिंग, बजट और पूर्वानुमान गलतिओं को सही करके कानूनी अनुपालन सुनिश्चित करना होगा. वे कार्यकारी नेतृत्व की भूमिकाओं में भी आगे बढ़ सकते हैं.

मनी मैनेजरों को सतत शिक्षा और सम्मेलनों और पाठ्यक्रमों जैसे व्यावसायिक विकास अवसरों के माध्यम से बाज़ार के रुझान, आर्थिक स्थितियों और उद्योग नियमों के बारे में सूचित रहना चाहिए.

अंतिम निष्कर्ष

अनेक शीर्षकों और विकल्पों के कारण मनी मैनेजर चुनना चुनौतीपूर्ण हो सकता है. मनी मैनेजर निवेश पोर्टफोलियो मैनेजमेंट में माहिर होते हैं और उनका ग्राहकों के प्रति प्रत्ययी कर्तव्य होता है.

मनी मैनेजर क्या है यह समझना ज़रूरी है, खासकर शुरुआती लोगों के लिए, क्योंकि एक भरोसेमंद मैनेजर चुनना मुश्किल हो सकता है.

पोर्टफोलियो मैनेजर बनने के लिए, एक व्यक्ति को शिक्षा और सर्टिफिकेशन के मामले में कई क्राइटेरिया पूरा करना चाहिए, अच्छे सॉफ्ट स्किल विकसित करने चाहिए और बाज़ार की स्थितियों और रुझानों पर हमेशा अप-टू-डेट रहना चाहिए.

अक्सर पूछे जाने वाले सवाल

क्या हर किसी के पास एक मनी मैनेजर होना चाहिए?

यह निर्भर करता है. अगर किसी के पास फाइनेंशियल बैकग्राउंड है, जैसे फाइनेंस शिक्षक या छात्र, तो मनी मैनेजर स्वतंत्र रूप से मैनेजमेंट कर सकते हैं, लेकिन यह उन लोगों के लिए फायदेमंद हो सकता है जिनके पास सीमित समय है या पेशेवर सलाह लेना चाहते हैं.

निवेश मैनेजर के रूप में मेरे क्या दायित्व हैं?

एक फाइनेंशियल मैनेजर के रूप में, आप फाइनेंशियल डेटा का विश्लेषण करेंगे, डेटा को सारणीबद्ध करेंगे, निष्कर्षों की रिपोर्ट देंगे, बाज़ार के रुझान का मूल्यांकन करेंगे, कर्मचारियों की देखरेख करेंगे और संगठनात्मक बजट विकसित करेंगे.

मुझे मनी मैनेजर क्यों नियुक्त करना चाहिए?

एक मनी मैनेजर आपके पोर्टफोलियो को प्रभावी ढंग से मैनेज करने में मदद कर सकता है, इसके साथ आने वाले तनाव या भावनात्मक उतार-चढ़ाव के बिना इसके मूल्य को अधिकतम कर सकता है.

मनी मैनेजरों की औसत कमाई क्या है?

मनी मैनेजर अकाउंटिंग, फाइनेंशियल मैनेजमेंट, टैक्स और निवेश में पेशेवर सेवाएं प्रदान करते हैं, औसतन साल में US$95,445 कमाते हैं, और कुछ अनुभवी मैनेजर लगभग US$2,00,000 तक कमा सकते हैं.

अनुशंसित लेख

“सदस्यता लें” पर क्लिक करके, आप गोपनीयता नीति से सहमत होते हैं। आपकी द्वारा दी गई जानकारी का खुलासा या दूसरों के साथ साझा नहीं किया जाएगा।

हमारी टीम समाधान प्रस्तुत करेगी, डेमो केस दिखाएगी और एक व्यावसायिक प्रस्ताव प्रदान करेगी।