एल्गोरिथम ट्रेडिंग के लिए आपकी मार्गदर्शिका

आर्टिकल्स

वित्तीय बाज़ार तेज़ हैं, और एक पल में लिया गया निर्णय आपको अपने व्यापार में जीत या हार दिला सकता है। समय के साथ, व्यापारियों ने बाज़ार से लाभ उठाने और प्रत्येक व्यापारिक सत्र में जितना संभव हो उतना कमाने के लिए कई रणनीतियों और तरीकों की कोशिश की। टेक्नोलॉजी के उदय ने एक साथ कई ट्रेड ऑर्डर संचालित करने के लिए समय पर और स्पष्ट रूप से आवश्यक उपकरण और जानकारी प्रदान करके व्यापारियों के जीवन को आसान बना दिया है।

एल्गोरिदमिक ट्रेडिंग व्यापारी की ओर से प्रोग्राम और सॉफ्टवेयर के साथ तेजी से और अधिक बार व्यापार करने के लिए मशीन कंप्यूटिंग और सूचना टेक्नोलॉजी का उपयोग करती है। इसलिए, हम उदाहरणों के साथ एल्गो ट्रेडिंग और कुछ एल्गोरिथम ट्रेडिंग रणनीतियों पर चर्चा करेंगे जिन्हें आप आज लागू कर सकते हैं।

मुख्य निष्कर्ष

- एल्गोरिदमिक ट्रेडिंग व्यापारी की ओर से वित्तीय बाजारों में व्यापार करने के लिए जटिल प्रोग्रामिंग के साथ परिष्कृत मशीनों का उपयोग करती है।

- कुछ रणनीतियों को एल्गोरिथम ट्रेडिंग के साथ जोड़ा जा सकता है, जिससे एल्गोरिथम ट्रेडिंग लाभदायक हो सकती है।

- एल्गोरिदम को कोड लाइन लिखने और सिस्टम बनाने के लिए प्रोग्रामिंग भाषा के गहन ज्ञान की आवश्यकता होती है। या, एक व्यापारी नो-कोड प्लेटफ़ॉर्म का उपयोग कर सकता है जो व्यापारी की प्राथमिकताओं के आधार पर एल्गोरिथम ट्रेडिंग सिस्टम बनाने में मदद करता है।

- एल्गोरिदम के साथ व्यापार करना अधिक सुसंगत है क्योंकि यह देरी या भावनात्मक निर्णय लेने के मानवीय कारक को हटा देता है। हालाँकि, यह मानवीय निर्णय और सीखने की अवस्था में बाधा उत्पन्न कर सकता है।

एल्गोरिथम ट्रेडिंग की स्थापना 1970 के दशक में हुई थी, और आज, संयुक्त राज्य अमेरिका में लगभग 70% इक्विटी ट्रेडिंग एल्गोरिथम ट्रेडिंग का उपयोग करके की जाती है।

एल्गोरिदमिक ट्रेडिंग को समझना

एल्गोरिदम गणितीय और तार्किक ऑर्डरों का एक क्रम है जिसका कंप्यूटर अनुसरण करता है और एल्गोरिथम में दी गई जानकारी और परिस्थितियों के आधार पर निर्णय लेता है।

प्रक्रियाएँ एल्गोरिथम क्रम के साथ की जाती हैं और यदि कुछ शर्तें पूरी होती हैं तो एक विशेष परिणाम देती हैं। यह एल्गोरिथम ट्रेडिंग रणनीतियों और उनके तर्क पर लागू होता है, जहां सॉफ़्टवेयर विशिष्ट के बाद ट्रेडिंग ऑर्डर देता है क्या व्यापार करना है, कब व्यापार करना है और कब व्यापार बंद करना है।

एल्गोरिदमिक ट्रेडिंग एक सेकंड में सैकड़ों ऑर्डर संचालित कर सकती है और एक इंसान की तुलना में तेजी से और अधिक सटीकता से ऑर्डर दे सकती है। ये प्रोग्राम ट्रेडिंग से संबंधित जानकारी और रुझान, मात्रा, कीमत और समय जैसे संकेतकों पर विचार करते हैं।

एल्गोरिदमिक व्यापारी हर वित्तीय बाजार और स्पॉट और शेयर बाजार, फोरेक्स बाजार, क्रिप्टो, फ्यूचर आदि में एल्गोरिथम ट्रेडिंग रणनीतियाँ विभिन्न उपकरणों पर एल्गो ट्रेडिंग रणनीति लागू कर सकते हैं।

एल्गो ट्रेडिंग कैसे काम करती है

आम तौर पर, एल्गोरिदमिक ट्रेडिंग सिस्टम को प्रोग्राम करने और उन्हें ट्रेडिंग के लिए उपयुक्त बनाने के लिए डेवलपर्स को कोड की पंक्तियाँ लिखनी चाहिए। विशेष रूप से वित्तीय बाजारों की जटिल प्रकृति के साथ, कुशल एल्गोरिथम ट्रेडिंग रणनीतियों के लिए परिष्कृत प्रोग्रामिंग की आवश्यकता होती है।

फिर, एक बार जब आप इन ट्रेडिंग एल्गोरिदम को चलाएंगे, तो मानदंड पूरा होने के बाद वे ट्रेडिंग ऑर्डर निष्पादित करेंगे, और आपको बस निगरानी करनी होगी और अपने निवेश पर नज़र रखनी होगी।

एक ऐसे व्यापारी पर विचार करें जो स्टॉक मार्केट 10 शेयर खरीदना चाहता है। वे निम्नलिखित शर्तें सम्मिलित कर सकते हैं:

- यदि 20-दिवसीय चलती औसत 50-दिवसीय चलती औसत रेखा से अधिक हो तो 10 स्टॉक खरीदें।

- यदि 20-दिवसीय चलती औसत 50-दिवसीय चलती औसत रेखा के नीचे चली जाती है तो 10 स्टॉक बेचें।

इन दो शर्तों को देखते हुए, स्वचालित सॉफ़्टवेयर अनुरोधित ऑर्डरों को मानवीय हस्तक्षेप के बिना निष्पादित करेगा और आमतौर पर मैन्युअल रूप से दिए गए ऑर्डरों की तुलना में तेज़ होगा।

एल्गोरिदमिक ट्रेडिंग रणनीतियाँ

ये प्रोग्राम विभिन्न बाजारों में स्वचालित व्यापार की अनुमति देते हैं और सर्वोत्तम परिणाम प्राप्त करने के लिए इन्हें विशिष्ट तरीकों के साथ जोड़ा जा सकता है। आइए सर्वोत्तम एल्गोरिथम ट्रेडिंग रणनीतियाँ ढूंढें जिन्हें आप लागू कर सकते हैं।

ट्रेंड फ़ॉलोइंग रणनीतियाँ

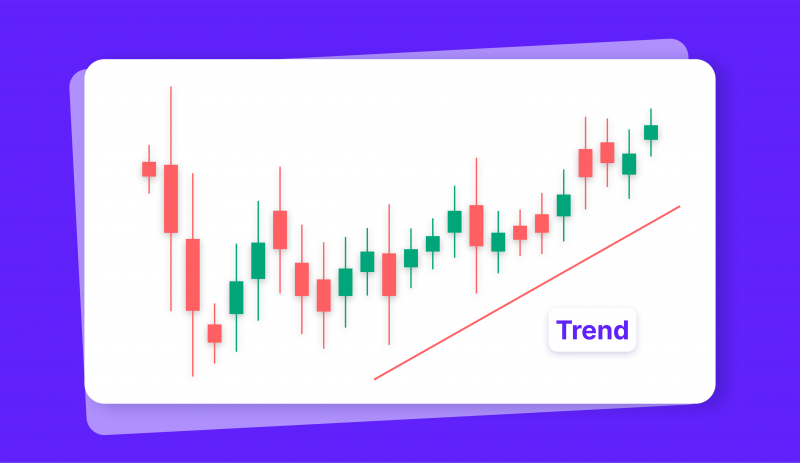

एल्गोरिदमिक ट्रेडिंग को रणनीतियों की एक विस्तृत श्रृंखला पर लागू किया जा सकता है। हालाँकि, ट्रेंड-फ़ॉलोइंग दृष्टिकोण एल्गोरिदम का उपयोग करने का सबसे आम और सीधा तरीका है।

इन रणनीतियों के लिए किसी मूल्य पूर्वानुमान या भविष्यवादी विश्लेषण की आवश्यकता नहीं होती है, और वे किसी प्रवृत्ति की पहचान करने और उसके आधार पर निर्णय लेने के लिए केवल ऐतिहासिक डेटा पर भरोसा करते हैं।

मूविंग एवरेज, मूल्य स्तर क्षण, ब्रेकआउट और अन्य तकनीकी संकेतक आमतौर पर फोरेक्स एल्गोरिथम ट्रेडिंग रणनीतियों के साथ उपयोग किए जाते हैं क्योंकि वे सरल और लागू करने में आसान होते हैं।

अनुकूल मूल्य प्रवृत्ति दिखाई देने पर एल्गोरिदम खरीद या बिक्री के ऑर्डर निष्पादित करेगा और प्रवृत्ति की गति और दिशा की निगरानी करेगा।

मोमेंटम ट्रेडिंग

इंट्राडे ट्रेडर्स के लिए मोमेंटम ट्रेडिंग एक बहुत ही सामान्य अभ्यास है, जो मूल्य प्रवृत्ति के अनुसार उसी दिन ऑर्डर देते और बंद करते हैं।

जैसा कि नाम से पता चलता है, इस पद्धति में व्यापारी को प्रवृत्ति का लाभ उठाना और उसका अनुसरण करना शामिल है। यदि स्टॉक की कीमत लगातार बढ़ रही है, तो यह खरीद ऑर्डर देने का एक शानदार मौका है।

दूसरी ओर, यदि कीमत एक निश्चित स्तर से अधिक गिरने लगती है, तो एक व्यापारी विक्रय ऑर्डर देता है। बाजार सहभागियों के लिए इस ट्रेडिंग रणनीति की सरलता को देखते हुए, स्वचालित सॉफ्टवेयर इसे बहुत तेजी से और अधिक सटीक रूप से लागू करेगा।

प्रतिलोम अस्थिरता

व्युत्क्रम अस्थिरता रणनीति का उपयोग आमतौर पर एक्सचेंज-ट्रेडेड फंड के साथ किया जाता है, या ETF बाजार, जहां एल्गोरिथम व्यापारी बाजार की अस्थिरता के संपर्क के माध्यम से ETF के पोर्टफोलियो जोखिम के खिलाफ निवेश करते हैं।

जो व्यापारी इस रणनीति का उपयोग करते हैं वे बाजार में कम अस्थिरता होने पर मुनाफा कमाते हैं क्योंकि व्युत्क्रम अस्थिरता ETF बाजार की स्थिरता पर निर्भर करते हैं, और बाजार जितना अधिक स्थिर होगा, लाभ उतना ही अधिक होगा।

इस पद्धति को Cboe अस्थिरता सूचकांक (VIX) के साथ मर्ज किया जा सकता है, जो उदाहरण के लिए, S&P 500 इंडिसिस की कीमत में अस्थिरता की पहचान करता है। इसलिए, यह इंडिसिस एल्गोरिदम को अस्थिरता की पहचान करने, उसके खिलाफ दांव लगाने और उसके अनुसार ऑर्डर देने में मदद करता है।

इंडेक्स फंड रीबैलेंसिंग

प्रत्येक फंड की एक पुनर्संतुलन अवधि होती है जो एक विशिष्ट समय पर होती है। पुनर्संतुलन के दौरान, फंड में उपकरण और व्यापारिक संपत्तियां फंड इंडेक्स के साथ संरेखित होती हैं।

पुनर्संतुलन की अवधि फंड की गतिविधि और परिसंपत्तियों सहित कई कारकों पर निर्भर करती है। आमतौर पर, इसमें कई घंटों से लेकर कई दिनों तक का समय लग सकता है, जो व्यापारियों के लिए लाभ कमाने का एक अनूठा अवसर है।

पुनर्संरेखण अवधि के दौरान व्यापार करने से 0.2% से 0.8% तक का रिटर्न मिल सकता है, जो इस बात पर निर्भर करता है कि पुनर्संतुलन से पहले कितनी संपत्तियां हैं।

एल्गोरिदमिक सॉफ़्टवेयर के साथ व्यापार करने से व्यापारियों को मैन्युअल रूप से ऑर्डर देने की तुलना में तेजी से कई खरीद और बिक्री ऑर्डर बनाने में मदद मिलती है, जो उच्च गति और न्यूनतम स्लिपेज पर अतिरंजित रिटर्न उत्पन्न कर सकता है।

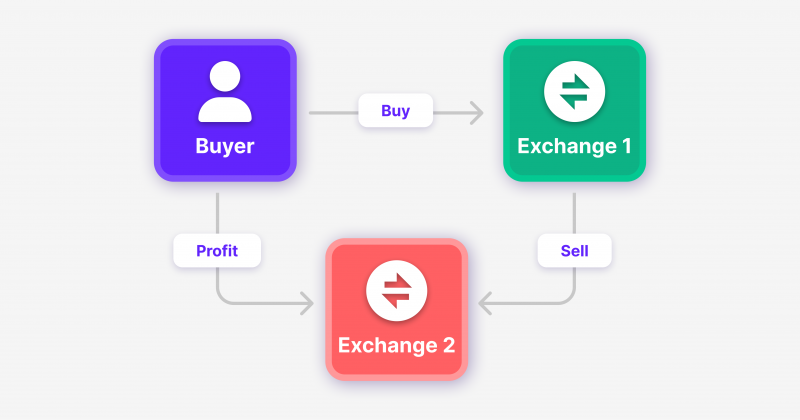

आर्बिट्रेज

बाज़ार के बीच छोटे-छोटे अंतरों से मध्यस्थों को फ़ायदा होता है। इस प्रकार, वे लगातार अलग-अलग बाजारों से समान संपत्तियां खरीदते और बेचते हैं और अन्य बाजारों के बीच अंतर जमा करते हैं।

उदाहरण के लिए, एक व्यापारी NYSE में एक दूरसंचार कंपनी का स्टॉक $50 में खरीद सकता है और कीमत और मुद्रा विनिमय अंतर से लाभ उठाते हुए इसे LSE एक्सचेंज में $50.50 में बेच सकता है।

इस ट्रेडिंग प्रक्रिया के लिए अवसर की पहचान करने के लिए अधिकतम सटीकता और बाज़ार के ज्ञान की आवश्यकता होती है। इसलिए, एल्गोरिथम ट्रेडिंग रणनीति के साथ मध्यस्थता को जोड़ने से पर्याप्त रिटर्न उत्पन्न हो सकता है।

यह स्वचालित ट्रेडिंग पर निर्भर करता है अल्पकालिक ऑर्डर पर, जिसे स्वचालित ट्रेडिंग सॉफ़्टवेयर उच्च दर और सटीक सटीकता से संभाल सकता है।

जोखिम चालू/जोखिम बंद

यह स्वयं एक एल्गो ट्रेडिंग रणनीति नहीं हो सकती है। हालाँकि, किसी विशिष्ट बाज़ार में मौजूदा जोखिम स्तर को देखते हुए निर्णय लेने के लिए इसे एल्गोरिथम ट्रेडिंग के साथ जोड़ा जा सकता है।

इस पद्धति का उपयोग करके, एक व्यापारी बाज़ार पैटर्न के अनुसार अपनी जोखिम सहनशीलता को बदल सकता है। उदाहरण के लिए, यदि यह इंगित करता है कि किसी विशेष बाजार में एक विशिष्ट अवधि उच्च जोखिम वाली है, तो निवेशक को निवेश जोखिम कम करना चाहिए।

इसी तरह, यदि संकेतक दिखाता है कि बाजार कम जोखिम वाला है, तो यह उच्च जोखिम वाला निवेश करने का उचित समय है।

हालाँकि, अकेले इस सूचक को लागू करना अप्रभावी हो सकता है क्योंकि बाज़ार पैटर्न में अंतर्निहित कई कारक, जैसे वैश्विक घटनाएँ, केंद्रीय बैंक नीतियां, वार्षिक रिपोर्ट और अधिक डेटा, बाज़ार जोखिम स्तर निर्धारित करने के लिए एल्गोरिदम में फीड किए जा सकते हैं।

ब्लैक स्वान

वह अवधि जब बाजार अनियंत्रित घटनाओं के कारण अप्रत्याशित होता है, उसे ब्लैक स्वान कहा जाता है, और वे आमतौर पर तब होते हैं जब कोई वैश्विक संकट होता है, और बाजार की चाल की भविष्यवाणी करना कठिन हो जाता है।

ब्लैक स्वान के दौरान, बाजार अत्यधिक अस्थिर हो जाता है, और कुछ वित्तीय उपकरण जैसे ऑप्शन ट्रेडिंग और फ्यूचर की अत्यधिक मांग हो जाती है। 2008 का वित्तीय संकट और कोविड-19 महामारी ब्लैक स्वान घटनाओं के उदाहरण हैं।

व्यापारियों को इस समय के दौरान उच्च अस्थिरता से लाभ होता है और वे अधिक व्यापारिक अवसरों का लाभ उठाते हैं, खासकर जब एल्गोरिथम ट्रेडिंग के साथ मिलकर, जल्दी और समय पर ऑर्डर देते हैं।

मीन रिवर्सन

यह ट्रेडिंग रणनीति इस तथ्य को संदर्भित करती है कि परिसंपत्ति की कीमतें ऊपर और नीचे जाने के बाद, अंततः वे अपने औसत मूल्य पर वापस आ जाएंगी, और यह रिटर्न एक अच्छे ट्रेडिंग अवसर का प्रतिनिधित्व करता है।

इसलिए, यदि संभावित उलटफेर से बाजार मूल्य प्रवृत्ति बढ़ने की उम्मीद है, तो यह खरीद ऑर्डर निष्पादित करने का एक अच्छा समय है। इसी तरह, यदि माध्य उलटा गिरावट की प्रवृत्ति को ट्रिगर करता है, तो निवेशक विक्रय ऑर्डर दे सकते हैं।

हालाँकि, चुनौती इन घटनाओं की पहचान करना और विश्लेषण करना है कि माध्य उलटा कब होगा। इसीलिए एल्गोरिथम ट्रेडिंग का उपयोग करने से डेटा के विशाल सेट का विश्लेषण करने, ट्रेडिंग के अवसरों को निर्धारित करने और तदनुसार निष्पादित करने में मदद मिल सकती है।

बाज़ार का समय

ऑर्डर देने के लिए सही समय ढूंढना सभी व्यापारियों के लिए एक चुनौती है, और यह आमतौर पर सफल या असफल होता है। व्यापारी आमतौर पर यह निर्धारित करने के लिए ऐतिहासिक डेटा या तकनीकी विश्लेषण का उपयोग करते हैं कि कीमत किस सर्वकालिक निम्न या उच्च तक पहुंच सकती है।

सभी समय बिंदुओं को निर्धारित करने के बाद, एक व्यापारी एक ऑर्डर देता है, उम्मीद करता है कि प्रवृत्ति उलट जाएगी, जो सही प्रवेश समय का प्रतिनिधित्व करेगी। हालाँकि, यह हमेशा इतना आसान नहीं होता है और कई लोग बाजार में प्रवेश करते हैं जबकि मूल्य प्रवृत्ति अभी भी बढ़ रही है, जिसके परिणामस्वरूप व्यापार में हानि होती है।

इसलिए, स्वचालित ट्रेडिंग मशीनों का उपयोग ऐतिहासिक डेटा और मूल्यों के आधार पर तेज़ और अधिक सटीक निर्णय लेने में मदद कर सकता है। 100% सटीक न होने के बावजूद, यह आमतौर पर मैन्युअल ऑर्डर निष्पादन से अधिक सटीक होता है।

एल्गोरिदमिक ट्रेडिंग कैसे शुरू करें?

परंपरागत रूप से, एल्गोरिदम बनाने के लिए कोड लाइनें लिखने और पायथन जैसी प्रोग्रामिंग भाषाओं के ज्ञान की आवश्यकता होती है, जिसका उपयोग व्यापार के लिए परिष्कृत एल्गोरिदम विकसित करने के लिए किया जा सकता है।

हालाँकि, नई टेक्नोलॉजी उभर रही हैं, जो ट्रेडिंग के लिए एक एल्गोरिदम बनाने के लिए एक नो-कोड प्लेटफ़ॉर्म की पेशकश कर रही हैं, जिसमें व्यापारी को एक भी कोड लाइन दर्ज करने की आवश्यकता नहीं होती है।

इस प्रकार, उपयोगकर्ता को उन शर्तों को दर्ज करना होगा जिन्हें नो-कोड बिल्डर में पूरा करने की आवश्यकता है और कार्रवाई का उचित तरीका है।

एल्गोरिदमिक ट्रेडिंग के लाभ

एल्गोरिदम के साथ व्यापार करना व्यापार में टेक्नोलॉजी को अपनाने का सबसे अच्छा तरीका है। एल्गोरिथम ट्रेडिंग के अधिक लाभों में निम्नलिखित शामिल हैं।

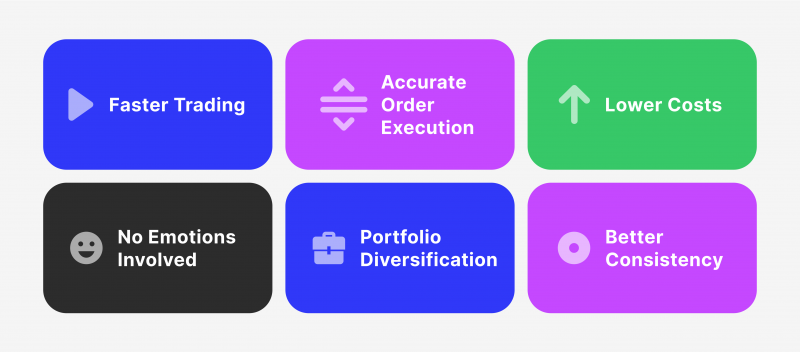

तेज़ ट्रेडिंग

एल्गोरिदमिक ट्रेडिंग अल्ट्रा-फास्ट मशीनों का उपयोग करती है जो बहुत सारे डेटा को संसाधित कर सकती हैं और मानव व्यापारियों की तुलना में बहुत तेजी से ऑर्डर निष्पादित कर सकती हैं। इसलिए, आप न्यूनतम विलंब के साथ कम समय में उच्च-आवृत्ति व्यापार कर सकते हैं।

सटीक ऑर्डर निष्पादन

बाज़ार की अस्थिरता के आधार पर, मैन्युअल रूप से ऑर्डर देने पर स्लिपेज आ सकता है। मूल्य देखने, ऑर्डर देने और वास्तव में ऑर्डर संसाधित करने के बीच के कुछ मिलीसेकंड को स्लिपेज कहा जाता है। हालाँकि, मशीनें न्यूनतम स्लिपेज समय के साथ तुरंत ऑर्डर दे सकती हैं।

कम लागत

आप कई ऑर्डरों को एक साथ जोड़कर लेनदेन लागत को कम कर सकते हैं। एक एल्गोरिदम एक ही समय में सैकड़ों या हजारों ऑर्डर निष्पादित कर सकता है, जिससे लेनदेन शुल्क कम हो जाता है।

कोई भावनाएँ शामिल नहीं

मानवीय भावनाएं हस्तक्षेप कर सकती हैं और व्यापारी को पहले या तथ्यात्मक जानकारी के बिना ऑर्डर देने के लिए प्रेरित कर सकती हैं। हालाँकि, एल्गोरिथम ट्रेडिंग में मानवीय स्पर्श की कमी सूचित निर्णय लेने को बढ़ावा देती है।

पोर्टफोलियो विविधीकरण

चूंकि एल्गोरिदम एक ही समय में कई ऑर्डर देने में मदद करता है, यह व्यापारी के पोर्टफोलियो में विविधता लाने के लिए विभिन्न व्यापारिक उपकरणों के साथ कई बाजारों में शामिल होने को प्रोत्साहित करता है।

बेहतर संगति

एल्गोरिदम हर बार नियमों का पालन करता है जब तक कि उपयोगकर्ता उन्हें नहीं बदलता। यह मैन्युअल निष्पादन की तुलना में ऑर्डर प्लेसमेंट को अधिक सुसंगत बनाता है।

एल्गोरिदमिक ट्रेडिंग के नुकसान

हालाँकि एल्गोरिथम ट्रेडिंग वित्तीय बाज़ारों में शामिल होने का आदर्श तरीका प्रतीत होता है, आप कुछ कमियों की उम्मीद कर सकते हैं।

अत्यधिक उपयोग और निर्भरता

अधिकांश धनी व्यापारी अनुभव और काम करके सीखकर शीर्ष पर पहुंचे। हालाँकि, टेक्नोलॉजी और मशीनों पर अतिरंजित निर्भरता मानव निर्णय और सीखने को प्रभावित कर सकती है।

मानवीय हस्तक्षेप की अभी भी आवश्यकता है

पूरी तरह से स्वचालित होने के बावजूद, यदि सिस्टम बंद हो जाता है या केवल रुझानों और विश्लेषण की निगरानी के लिए मैन्युअल हस्तक्षेप की आवश्यकता हो सकती है। इसलिए, इसका मतलब यह नहीं है कि मानवीय स्पर्श की बिल्कुल भी आवश्यकता नहीं है।

बहुत सारे बैकटेस्टिंग की आवश्यकता है

चाहे आप स्क्रैच से एल्गोरिदम बना रहे हों या नो-कोड प्लेटफ़ॉर्म का उपयोग कर रहे हों, एल्गोरिदम को उनकी प्रभावशीलता सुनिश्चित करने के लिए पर्याप्त परीक्षण की आवश्यकता होती है।

इसलिए, इसके लिए डेवलपर्स को परीक्षण चलाने और बढ़ाने की आवश्यकता है। साथ ही, सिस्टम को आपकी प्राथमिकताओं के अनुसार अनुकूलित करने में समय लग सकता है।

प्रोग्राम लेटेंसी

एल्गोरिदम को कितना परिष्कृत तरीके से प्रोग्राम किया गया है, इसके आधार पर विलंबता और देरी अभी भी हो सकती है। ये देरी, यहां तक कि कुछ सेकंड या मिलीसेकंड के लिए भी, आपके व्यापार पर महत्वपूर्ण प्रभाव डाल सकती है।

निष्कर्ष

एल्गोरिदमिक ट्रेडिंग, या एल्गो ट्रेडिंग, का तात्पर्य मनुष्यों की ओर से ट्रेडिंग ऑर्डर निष्पादित करने के लिए मशीनों और सॉफ़्टवेयर का उपयोग करना है। ये प्रोग्राम किए गए सॉफ़्टवेयर हैं जो नियमों और शर्तों के एक सेट पर निर्भर करते हैं और मानदंड पूरा होने पर कार्रवाई शुरू करते हैं।

एल्गोरिथ्मिक ट्रेडिंग रणनीतियों का उपयोग करने के कई फायदे हैं, जैसे ऑर्डर को तेजी से और अधिक सटीक रूप से देना। इसके अलावा, एक ही समय में बहुत सारे ऑर्डर देने की एल्गोरिदम की क्षमता का उपयोग करके पोर्टफोलियो में विविधता लाना।

इस तकनीक पर अत्यधिक भरोसा करने में कुछ कमियां मौजूद हैं, लेकिन पर्याप्त पृष्ठभूमि ज्ञान के साथ उचित उपयोग से व्यापारी को इस परिष्कृत समाधान का लाभ उठाने में मदद मिलती है।

FAQ सामान्य प्रश्न

एल्गोरिथम ट्रेडिंग के लिए सबसे अच्छी रणनीति क्या है?

एल्गोरिथम ट्रेंड-फ़ॉलोइंग रणनीति सबसे अधिक उपयोग की जाने वाली रणनीतियों में से एक है। यह ऐतिहासिक डेटा के आधार पर रुझानों की पहचान करने और सही प्रवेश समय निर्धारित करने के बाद बाजार ऑर्डर देने के लिए मशीन का उपयोग करता है।

क्या एल्गोरिथम ट्रेडिंग आसान है?

एल्गोरिथम ट्रेडिंग के लिए जटिल प्रोग्रामिंग की आवश्यकता होती है। हालाँकि, एल्गोरिथम ट्रेडिंग रणनीतियों को लागू करना आसान है। आपको बस कार्यक्रम को शर्तों और कार्रवाई की प्रक्रिया के साथ फीड करना है। उदाहरण के लिए, यदि X मिलता है, तो Y निष्पादित करें।

मैं एल्गोरिथम ट्रेडिंग कैसे शुरू करूं?

वित्तीय बाज़ारों के बारे में जानें, वे कैसे संचालित होते हैं और कीमतों को प्रभावित करने वाले कारक क्या हैं। स्वचालित कार्यक्रम पर निर्भर होने के बावजूद आपको अभी भी व्यापक ज्ञान की आवश्यकता है। फिर, यदि आपके पास पर्याप्त प्रोग्रामिंग ज्ञान है तो या तो एल्गोरिदम बनाएं या अपने इच्छित एल्गोरिदम को बनाने के लिए एक नो-कोड प्लेटफ़ॉर्म प्राप्त करें। इसके बाद, शर्तें निर्धारित करें और आप क्या चाहते हैं कि एल्गोरिदम आपके लिए व्यापार करे, और निगरानी करें कि आपके व्यापार कैसे निष्पादित हो रहे हैं।

एल्गोरिथम ट्रेडिंग कितनी सफल है?

एल्गोरिथम ट्रेडिंग का त्वरित और सटीक ऑर्डर निष्पादन इसे काफी सफल बनाता है। यह एक ही समय में और न्यूनतम देरी के साथ कई ऑर्डर देने की क्षमता के कारण है। हालाँकि, कुछ गड़बड़ियाँ, विलंबता या रुकावटें आपके व्यापार की सफलता को महत्वपूर्ण रूप से प्रभावित कर सकती हैं।