AML स्क्रीनिंग क्यों महत्वपूर्ण है?

आर्टिकल्स

मनी लॉन्ड्रिंग, एक बड़ा वित्तीय अपराध, पिछले कुछ दशकों में प्रचलित हो गया है। ड्रग्स और अपराध पर संयुक्त राष्ट्र कार्यालय का अनुमान है कि एक वर्ष में वैश्विक स्तर पर मनी लॉन्ड्रिंग की मात्रा लगभग $800 बिलियन – $2 ट्रिलियन है, जो वैश्विक सकल घरेलू उत्पाद का 2 से 5% है। इस चिंताजनक स्थिति ने एंटी-मनी लॉन्ड्रिंग (AML) नीतियों के विकास को जन्म दिया है, जिसमें AML स्क्रीनिंग इन वित्तीय अपराधों से निपटने में महत्वपूर्ण भूमिका निभा रही है।

मुख्य निष्कर्ष

- मनी लॉन्ड्रिंग जटिल लेनदेन के माध्यम से अवैध रूप से प्राप्त धन को छुपाता है, जिससे अवैध संपत्ति वैध दिखाई देती है।

- AML प्रक्रियाएं, जैसे AML स्क्रीनिंग और लेनदेन निगरानी, मनी लॉन्ड्रिंग और अन्य वित्तीय अपराधों से निपटती हैं, नियामक अनुपालन और वित्तीय अखंडता सुनिश्चित करती हैं।

- प्रभावी AML नियम आपके संगठन के जोखिम प्रोफ़ाइल और ग्राहक लेनदेन के आधार पर संदिग्ध गतिविधियों को चिह्नित करते हैं। वित्तीय अपराध पैटर्न के साथ तालमेल बनाए रखने के लिए नियमित अपडेट महत्वपूर्ण हैं।

मनी लॉन्ड्रिंग को समझना

मनी लॉन्ड्रिंग अवैध तरीकों से प्राप्त धन के स्रोत को बैंकिंग हस्तांतरण या वाणिज्यिक लेनदेन के एक जटिल अनुक्रम से गुजारकर छुपाने की अवैध प्रक्रिया है। अंतिम उद्देश्य अवैध संपत्ति को साफ पैसे में परिवर्तित करना है, इसे अस्पष्ट और अप्रत्यक्ष तरीके से लॉन्डरर को वापस करना है।

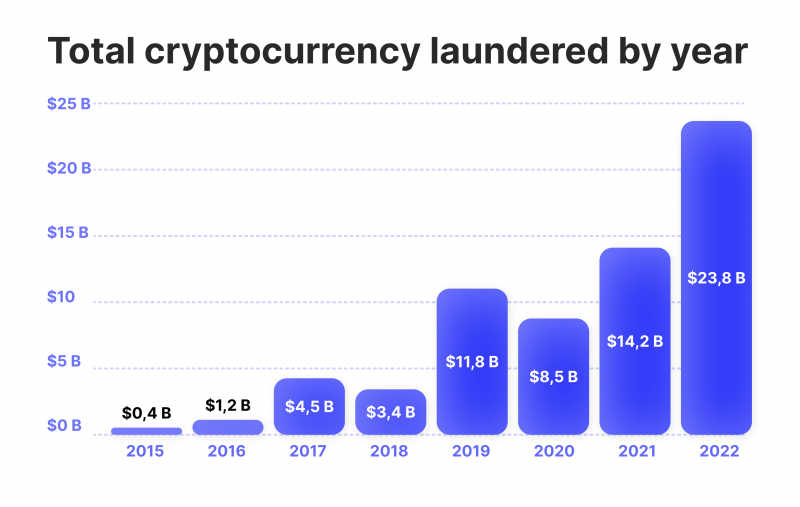

ML क्रिप्टोकरेंसी में एक व्यापक अभ्यास बन गया है। क्रिप्टो लेनदेन की गुमनाम प्रकृति अवैध कार्यकर्ताओं के लिए एक महत्वपूर्ण लक्ष्य बन गई है। इसने रोकथाम के तरीकों को जन्म दिया है, जैसे AML स्क्रीनिंग सॉफ्टवेयर और क्रिप्टो लेनदेन निगरानी नियम, जो लेनदेन की वैधता सुनिश्चित करने के लिए नियोजित किए जाते हैं। उदाहरण के लिए, क्रिप्टोकरेंसी का कोई भी बड़ा और असामान्य हस्तांतरण सिस्टम में अलर्ट ट्रिगर कर सकता है, जिससे आगे की जांच शुरू हो सकती है।

AML स्क्रीनिंग क्या है?

AML स्क्रीनिंग AML दिशानिर्देशों के तहत किसी कंपनी के मौजूदा या संभावित ग्राहकों के जोखिम मूल्यांकन के लिए उपयोग की जाने वाली एक विधि है। इस प्रक्रिया में पेमेंट लेनदेन की निगरानी शामिल है, यह सुनिश्चित करना कि ग्राहक प्रतिबंध सूची, PEPs, प्रतिबंधित या वांछित सूची और प्रतिकूल मीडिया डेटा में मौजूद नहीं हैं। ग्रेलिस्ट और ब्लैकलिस्ट, PEP सूचियां, और ग्राहक पर अन्य प्रोफ़ाइल-आधारित जांच करना। यह विश्लेषण KYC/AML/CFT को पूरा करने के लिए किया जाता है और आवश्यकताओं और वित्तीय निगरानीकर्ताओं द्वारा निर्धारित रिपोर्टिंग दायित्वों को पूरा करना।

AML स्क्रीनिंग अधिकारियों द्वारा तैयार किए गए AML नियमों का एक प्रमुख घटक है।

AML स्क्रीनिंग का उद्देश्य

AML स्क्रीनिंग का प्राथमिक उद्देश्य मनी लॉन्ड्रिंग, आतंकवाद के वित्तपोषण और धोखाधड़ी जैसी अवैध गतिविधियों की पहचान करना और उन्हें विफल करना है। AML स्क्रीनिंग आमतौर पर ग्राहक की ऑनबोर्डिंग के दौरान लागू की जाती है, जिससे गैरकानूनी गतिविधियों को होने से रोका जा सकता है।

इसके अलावा, AML स्क्रीनिंग केवल एक आदर्श अभ्यास नहीं है बल्कि एक अनिवार्य आवश्यकता है। यह एक नियामक अनुपालन उपाय है, जो यह सुनिश्चित करता है कि व्यक्ति और संगठन AML कानूनों और नियमों का पालन करें .

AML स्क्रीनिंग के विशिष्ट लक्ष्यों में निम्नलिखित शामिल हैं:

- व्यक्तियों, संगठनों, ग्राहकों और संभावित ग्राहकों सहित शामिल सभी पक्षों को सुरक्षा और आश्वासन प्रदान करना।

- उन संस्थाओं की प्रतिष्ठा की रक्षा करना जो अपने AML स्क्रीनिंग कार्यों को लगन से निष्पादित करते हैं।

- AML जांच में उपयोग की गई जानकारी को चालू रखने से कंपनियों को बदलती कानूनी आवश्यकताओं के अनुरूप बने रहने में मदद मिलती है क्योंकि संस्थाओं को प्रासंगिक प्रतिबंध सूची में जोड़ा जाता है।

एक मजबूत AML अनुपालन कार्यक्रम को AML स्क्रीनिंग प्रक्रियाओं के इन बारीक विवरणों और व्यापक कार्यों को संबोधित करना चाहिए, अंततः वित्तीय स्थिरता, सुरक्षा, विश्वास और संगठनात्मक अनुपालन और बुद्धिमत्ता सुनिश्चित करनी चाहिए।

AML लेन-देन निगरानी नियम: AML स्क्रीनिंग प्रक्रिया कैसे काम करती है?

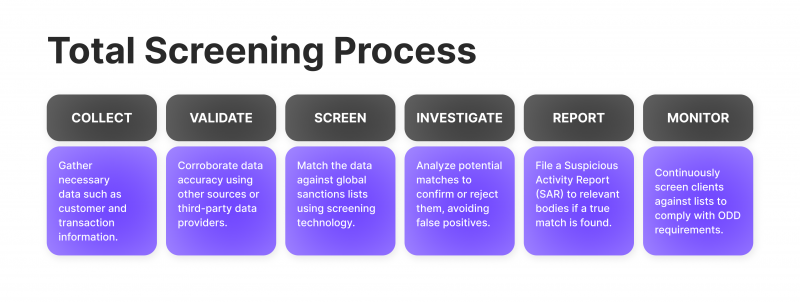

AML स्क्रीनिंग प्रक्रिया पहचान और लेनदेन सहित ग्राहक डेटा एकत्र और जांच करती है। इस डेटा का उपयोग यह निर्धारित करने के लिए किया जाता है कि ग्राहक वैध हैं या संभावित रूप से संदिग्ध हैं। यह पहचान प्रक्रिया मुख्य रूप से वित्तीय अधिकारियों या सरकारी एजेंसियों द्वारा उल्लिखित प्रतिबंध सूचियों के साथ मान्य ग्राहक डेटा को क्रॉस-रेफरेंस करके हासिल की जाती है।

यदि कोई कंपनी AML कानून द्वारा विनियमित उद्योग में काम करती है, तो वेबसाइट पर आने वाले नए उपयोगकर्ताओं को AML स्क्रीनिंग प्रक्रिया से गुजरना चाहिए। उनके द्वारा प्रस्तुत पंजीकरण डेटा को वॉचलिस्ट डेटाबेस के विरुद्ध क्रॉस-रेफ़र किया जाना चाहिए। यदि निगरानी सूची संभावित ग्राहक को एक ज्ञात मनी लॉन्ड्रर के रूप में पहचानती है, तो यह AML स्क्रीनिंग प्रक्रिया में असफल होने वाले ग्राहक का एक उदाहरण होगा। संक्षेप में, यह प्रक्रिया व्यापक ग्राहक जानकारी प्राप्त करके और उपलब्ध सबसे आधिकारिक डेटाबेस के साथ इसे क्रॉस-रेफ़र करके बेहतर ढंग से काम करती है।

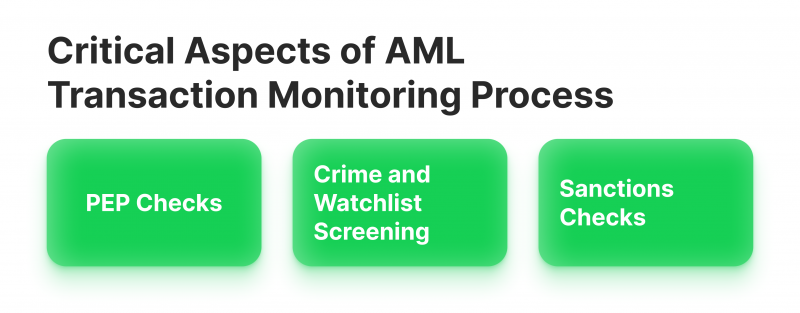

AML लेनदेन निगरानी प्रक्रिया के महत्वपूर्ण पहलू

एंटी-मनी लॉन्ड्रिंग स्क्रीनिंग प्रक्रिया के दौरान कई महत्वपूर्ण पहलुओं को शामिल किया जाना चाहिए। आइए तीन प्रमुख उदाहरणों की जाँच करें।

PEP जाँच

सरकारी या अन्य सार्वजनिक क्षेत्रों में प्रमुख पदों पर बैठे व्यक्तियों की पहचान करने के लिए राजनीतिक रूप से उजागर व्यक्ति (PEP) जांच की जाती है। इन व्यक्तियों, जिनमें उनके करीबी रिश्तेदार और सहयोगी भी शामिल हैं, की पहचान उनके राजनीतिक संबंधों, धन और स्थिति के कारण मनी लॉन्ड्रिंग गतिविधि में शामिल होने की अधिक संभावना के रूप में की जाती है। संदिग्ध राजनीतिक हस्तियों को बेनकाब करने और संगठनों को राजनीतिक रूप से उजागर व्यक्तियों से निपटने से जुड़े व्यापक जोखिमों को समझने में मदद करने के लिए PEP जांच की जाती है।

अपराध और वॉचलिस्ट स्क्रीनिंग

इस प्रक्रिया में ज्ञात या संदिग्ध अपराधियों के रूप में पंजीकृत लोगों के नाम प्रदान करने वाले एक या अधिक डेटाबेस के विरुद्ध किसी व्यक्ति के विवरण की जांच करना शामिल है। अपराध स्क्रीनिंग में मनी लॉन्ड्रिंग जैसे वित्तीय अपराधों के ज्ञात या संदिग्ध लोगों की जाँच करना शामिल है, जबकि वॉचलिस्ट स्क्रीनिंग में आतंकवाद के वित्तपोषण जैसी उच्च जोखिम वाली गतिविधियों से जुड़े लोगों की जाँच करना शामिल है।

प्रतिबंध जांच

इन जांचों में सरकारी प्रतिबंधों को कवर करने वाले विशेष डेटाबेस पर किसी व्यक्ति के विवरण को क्रॉस-रेफ़र करना शामिल होता है। सरकारी प्रतिबंध दंड या प्रतिबंधात्मक उपाय हैं जो एक या अधिक सरकारों ने किसी के नाम के विरुद्ध लगाए हैं।

AML स्क्रीनिंग किसे आयोजित करनी चाहिए?

स्थानीय क्षेत्राधिकार के आधार पर, AML स्क्रीनिंग आम तौर पर वित्तीय लेनदेन या अन्य उच्च-मूल्य वाले कार्यक्षेत्रों से निपटने वाली संस्थाओं द्वारा की जानी चाहिए जो आमतौर पर मनी लॉन्ड्रर्स द्वारा ली जाती हैं। विशेष रूप से बड़ी रकम के लिए जिम्मेदार संगठन, जैसे वित्तीय संस्थान, स्टॉक व्यापारी, कैसीनो, फोरेक्स व्यवसाय, निवेश कंपनियों, बीमा कंपनियों, रियल एस्टेट एजेंसियों और उच्च मूल्य वाले खुदरा विक्रेताओं को विशेष रूप से AML स्क्रीनिंग का संचालन करना चाहिए।

आपके संगठन की प्रकृति चाहे जो भी हो, मनी लॉन्ड्रिंग के विरुद्ध आपकी सुरक्षा आदर्श नहीं है; यह एक मूलभूत आवश्यकता और कानूनी आवश्यकता भी है। यदि आप इस बात को लेकर अनिश्चित हैं कि क्या आपका संगठन मनी लॉन्ड्रिंग करने वालों के लिए संभावित लक्ष्य हो सकता है, तो यह ध्यान देने योग्य है कि मनी लॉन्ड्रिंग के तरीके विकसित होते हैं, और इसके परिणामस्वरूप बढ़ती संख्या में संदिग्ध वैध व्यवसायों को लक्षित किया जा सकता है।

मजबूत AML लेनदेन निगरानी नियम कैसे सेट करें

प्रभावी AML लेनदेन निगरानी नियमों को स्थापित करने के लिए आपके संगठन की जोखिम प्रोफ़ाइल और आपके ग्राहकों के लेनदेन की प्रकृति की व्यापक समझ की आवश्यकता होती है। पहला कदम आपके ग्राहकों के लिए “सामान्य” लेनदेन व्यवहार आधार रेखा स्थापित करना है। यह लेनदेन के आकार, आवृत्ति और भौगोलिक स्थिति पर आधारित हो सकता है।

उदाहरण के लिए, यदि आप एक बैंक हैं और आपके अधिकांश ग्राहक ऐसे व्यक्ति हैं जो लगभग $1,000 से $3,000 का घरेलू लेनदेन करते हैं, तो $10,000 का लेनदेन या $5,000 का अंतर्राष्ट्रीय लेनदेन संदिग्ध के रूप में चिह्नित किया जा सकता है।

एक बार जब आप आधार रेखा स्थापित कर लेते हैं, तो आप इस मानदंड से भटकने वाले लेनदेन को चिह्नित करने के लिए नियम स्थापित कर सकते हैं। उदाहरण के लिए, आप एक ही दिन में $10,000 से अधिक के किसी भी लेनदेन या एक ही खाते से $10,000 से अधिक के एकाधिक लेनदेन को चिह्नित करने के लिए एक नियम निर्धारित कर सकते हैं।

एक अन्य नियम यह हो सकता है कि धन के किसी भी तीव्र संचलन को चिह्नित किया जाए, जैसे कि बड़ी जमा राशि के बाद तत्काल निकासी। यह लेयरिंग का संकेत हो सकता है, जो एक विशिष्ट मनी लॉन्ड्रिंग तकनीक है।

मनी लॉन्ड्रिंग या आतंकवाद के वित्तपोषण के लिए जाने जाने वाले उच्च जोखिम वाले स्थानों से जुड़े लेनदेन के लिए नियम स्थापित करना भी आवश्यक है। उदाहरण के लिए, FATF’s की उच्च जोखिम और गैर-सहकारी क्षेत्राधिकार सूची में शामिल देशों से जुड़े किसी भी लेनदेन को चिह्नित करने के लिए एक नियम निर्धारित किया जा सकता है।

याद रखें, वित्तीय अपराध के बदलते पैटर्न और आपके ग्राहक व्यवहार में बदलाव को ध्यान में रखते हुए इन नियमों की नियमित रूप से समीक्षा और अद्यतन किया जाना चाहिए। एक मजबूत AML लेनदेन निगरानी प्रणाली आपको इन नियमों को समायोजित करने और एक व्यापक नियामक अनुपालन ऑडिट ट्रेल प्रदान करने की अनुमति देगी।

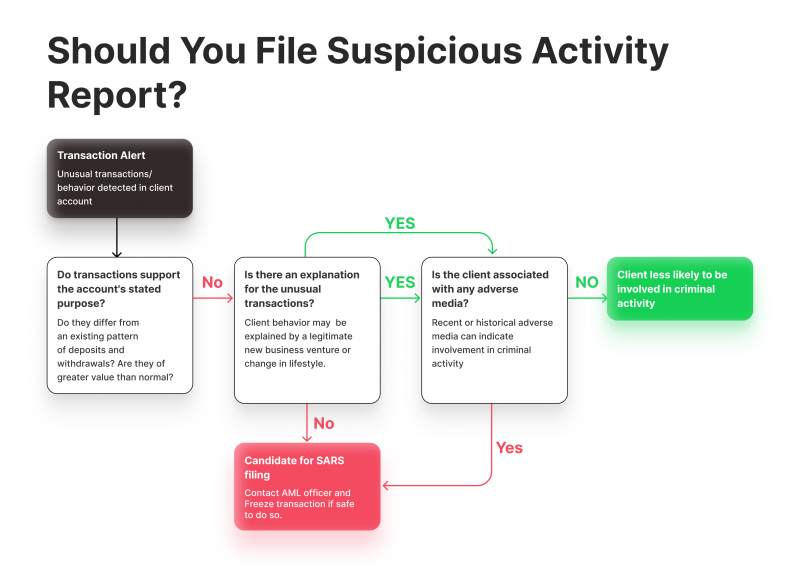

AML स्क्रीनिंग संदिग्ध गतिविधि रिपोर्ट कब दर्ज करें

AML स्क्रीनिंग संदिग्ध गतिविधि रिपोर्ट (SAR) तब दर्ज की जानी चाहिए जब कोई लेनदेन या लेनदेन की श्रृंखला ग्राहक के ज्ञात वैध व्यवसाय या व्यक्तिगत गतिविधियों के साथ संदिग्ध या असंगत दिखाई देती है। यह एक ऐसा लेन-देन हो सकता है जो सामान्य से काफी बड़ा हो, लेन-देन की आवृत्ति में अचानक वृद्धि हो, या ऐसे लेन-देन जिनका कोई स्पष्ट आर्थिक या वैध उद्देश्य न हो।

ग्राहक के व्यवहार पर विचार करना भी महत्वपूर्ण है, जैसे जानकारी प्रदान करने में अनिच्छा या रिपोर्टिंग सीमा से बचने का प्रयास। याद रखें, SAR दर्ज करने का निर्णय संदेह के उचित आधार पर आधारित होना चाहिए, और जब संभावित ML या अन्य वित्तीय अपराधों की बात आती है तो सावधानी बरतना हमेशा बेहतर होता है।

अंतिम टिप्पणियाँ

AML स्क्रीनिंग और लेनदेन निगरानी मनी लॉन्ड्रिंग और अन्य वित्तीय अपराधों के खिलाफ लड़ाई में महत्वपूर्ण उपकरण हैं। वे न केवल जोखिमों की पहचान करने और उन्हें कम करने में मदद करते हैं बल्कि वित्तीय प्रणाली की अखंडता को बनाए रखने में भी सहायता करते हैं। जैसे-जैसे टेक्नोलॉजी विकसित होती जा रही है, वैसे-वैसे मनी लॉन्ड्रिंग के तरीके भी विकसित होंगे, जिससे AML नीतियों में गति बनाए रखना अनिवार्य हो जाएगा। AML स्क्रीनिंग और लेनदेन निगरानी का भविष्य एक सुरक्षित वित्तीय परिदृश्य सुनिश्चित करने के लिए उन्नत टेक्नोलॉजी और मजबूत नियामक ढांचे का लाभ उठाने में निहित है।