Ordine Stop vs Ordine Limite: Differenze Principali da Considerare

Il settore del trading ha fatto molta strada rispetto alle interazioni manuali e alle trader room fisiche. Oggi, il panorama globale degli investimenti è a portata di mano di ogni trader al dettaglio, rendendo l’intero settore molto più accessibile e conveniente.

Gli ordini e i meccanismi di trading automatizzati sono una parte importante della recente rivoluzione del trading digitale, che consente agli investitori di selezionare i prezzi desiderati e di navigare sul mercato a loro piacimento. In questo articolo parleremo di tre meccanismi di trading indispensabili: gli ordini stop, gli ordini limite e la combinazione dei due: gli ordini stop-limite.

Punti Chiave

- Gli ordini limite consentono ai trader di impostare prezzi specifici per le transazioni desiderate e di eseguire automaticamente la transazione quando il prezzo viene raggiunto.

- I prezzi di stop sono soglie per l’acquisto o la vendita di asset quando superano un determinato valore.

- Gli ordini limite sono concepiti come strumenti di trading precisi, mentre gli ordini stop sono più orientati al mercato.

- L’uso combinato di questi strumenti può essere utile in numerose situazioni di trading.

Che Cos’è un Ordine Limite?

Gli ordini limite sono comodi meccanismi di trading che permettono ai trader di fissare una quotazione desiderata per l’acquisto o la vendita di asset.

Questo meccanismo salvaguarda dalla possibilità di fissare prezzi superiori al valore di mercato. Ad esempio, se un trader decide di piazzare un ordine limite a 105 $ per uno specifico asset di trading, ma il prezzo sul mercato attuale è di soli 102 $, l’ordine semplicemente non lo consentirà.

Sebbene questa sembri un’eventualità rara, è utile sui mercati ad alta volatilità che registrano variazioni di prezzo caotiche nell’arco di una singola sessione di trading. Quindi, il prezzo limite specificato dovrebbe essere sempre uguale o inferiore al prezzo sul mercato corrente.

Inoltre, gli ordini limite sono annunci trasparenti di un prezzo desiderato che sono visibili sul mercato. Se un trader inserisce un ordine limite di vendita, si applicano le stesse leggi: è impossibile impostare un ordine di vendita al di sotto del prezzo corrente offerto sul mercato.

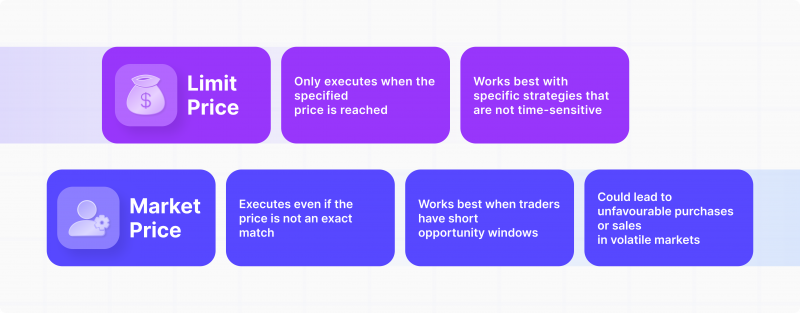

Prezzo Limite vs Prezzo a Mercato

Esistono due varianti distinte di un ordine limite. La prima è il prezzo limite, che è un vincolo rigido sul prezzo specificato. Ciò significa che l’operazione verrà eseguita solo quando il trader inserisce un ordine di tipo limite se il prezzo esatto viene raggiunto sul mercato aperto. D’altra parte, un ordine a mercato permette ai trader di avere un limite meno vincolante sul prezzo.

La quotazione preferita viene comunque selezionata, ma non è necessario che il prezzo corrisponda esattamente. Al contrario, può semplicemente corrispondere se la domanda di mercato per l’asset scelto è in aumento.

Esplora approfondimenti di settore

Impara dagli esperti che stanno plasmando il futuro dei servizi finanziari — scopri le strategie e le tendenze più recenti.

Il sistema di abbinamento degli ordini rileva questo picco di domanda e procede all’acquisto. Naturalmente, questo approccio è rischioso sui mercati volatili, perché il picco di domanda potrebbe essere un caso fortuito e portare a perdite per gli investitori.

Spiegazione di Ordine Stop

Gli ordini stop rappresentano un’ottima alternativa agli ordini limite in determinate circostanze. Come gli ordini limite, anche gli ordini stop possono essere impostati con un prezzo personalizzato.

Nonostante ciò, a differenza degli ordini limite, non vengono eseguiti una volta raggiunto il prezzo specifico. Al contrario, gli ordini stop vengono attivati una volta raggiunto o superato il prezzo desiderato.

Quindi, gli ordini stop sono progettati per acquistare asset al di sopra di una certa soglia, consentendo agli investitori di automatizzare le loro strategie di investimento in tipi di asset in crescita.

Lo stesso vale per la vendita degli asset, in quanto l’operazione si attiva sul mercato solo quando il prezzo scende al di sotto di una certa soglia. Entrambi i casi sono ottimi per la gestione del rischio e per cogliere le opportunità di investimento.

I gap di prezzo sono variabili essenziali da considerare quando si utilizza l’ordine di stop perché potrebbero favorire o sfavorire le strategie in modo significativo. Un gap di prezzo negativo significa che il prezzo dell’asset scende inaspettatamente e un ordine stop di vendita potrebbe comportare un notevole intervallo tra il prezzo di vendita desiderato e quello effettivo.

Come Funzionano gli Ordini Stop

Sebbene i due ordini sopra descritti siano un’ottima alternativa l’uno all’altro, esiste un modo per combinare entrambi i meccanismi. Chiamato giustamente ordine stop-limite, questo meccanismo permette ai trader di fissare un limite minimo e massimo al prezzo di acquisto o di vendita desiderato. In questo modo, i trader possono creare intervalli accettabili di acquisto o vendita di asset.

Ad esempio, se un trader desidera acquistare un asset specifico in un intervallo compreso tra 100 $ e 105 $, può semplicemente impostare un prezzo stop a 105 $ e un prezzo limite a 100 $. In questo modo, l’operazione si attiverà quando il prezzo dell’azione scenderà al di sotto di 105 $, ma verrà annullata se il prezzo scende oltre la soglia di valutazione di 100 $. L’ordine trailing stop-limite garantirà che l’asset in questione non venga acquistato al di sopra o al di sotto dell’intervallo specificato.

Conseguentemente, i trader avranno una finestra di valutazione favorevole e una maggiore possibilità di acquisire un asset. Dopotutto, un intervallo di prezzi ha molte più probabilità di essere abbinato rispetto a un prezzo esatto. Gli ordini stop-limite sono ottimi meccanismi che combinano il meglio di entrambi i mondi. Nonostante ciò, è necessario un certo livello di padronanza per diventare abili con questo strumento e utilizzarlo per ottenere la massima redditività.

Gli ordini stop e limite sono molto popolari negli scenari di trading con leva finanziaria, in quanto consentono agli investitori di ottenere un maggiore controllo su più posizioni contemporaneamente.

Quali sono le Circostanze Migliori per Ogni Ordine?

Come discusso in precedenza, sia gli ordini stop che quelli limite sono progettati per controllare gli esiti delle transazioni sul mercato aperto. La differenza più significativa tra i due sistemi è che gli ordini limite sono precisi, mentre gli ordini stop necessitano di un prezzo sul mercato prevalente per essere eseguiti. Pertanto, l’utilizzo efficace di ciascun tipo di ordine dipende dalle circostanze specifiche sul mercato.

Pertanto, gli ordini limite sono progettati per raggiungere obiettivi specifici sul mercato. Il loro utilizzo è ottimale quando il trader ha una strategia personalizzata che si basa su quotazioni precise. Pertanto, gli ordini limite sono particolarmente efficaci sui mercati a basso margine e sui mercati ad alta liquidità.

Il Duplice Scopo degli Ordini Stop

Al contrario, gli ordini stop sono più efficaci come strategia di mitigazione del rischio. Supponiamo che un investitore abbia acquistato un asset che si prevede si svaluterà in futuro. Al fine di controllare questo esito indesiderato, l’investitore può impostare un ordine stop al prezzo di trading X. Se l’asset scende al di sotto della valutazione X, la vendita inizierà automaticamente e le perdite saranno ridotte al minimo.

D’altra parte, gli ordini stop possono anche funzionare come strumento di attivazione. È risaputo che ci si aspetta che un asset mostri un picco di prezzo se raggiunge un determinato prezzo sul mercato.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Pertanto, un ordine stop può rilevare automaticamente questa situazione e acquistare l’asset a un prezzo inferiore o a una valutazione migliore. Questa strategia è vantaggiosa per i trader che gestiscono numerosi tipi di asset all’interno dei loro portafogli.

Per quanto riguarda i mercati, gli ordini stop e limite sono utili su forex, criptovalute, mercati azionari e anche materie prime, in quanto ogni settore può subire forti impennate o cali di prezzo in determinati periodi. Quindi, è utile avere un meccanismo, come un prezzo di attivazione con stop limite, per seguire al meglio le mutevoli condizioni sul mercato.

Considerazioni Finali

Gli ordini stop e gli ordini limite sono un dibattito affascinante nel panorama del trading. È difficile affermare che un metodo sia migliore dell’altro perché entrambi hanno i loro specifici casi d’uso. Gli investitori diligenti spesso combinano o scambiano gli ordini stop e limite a seconda delle variazioni sul mercato.

Pertanto, è fondamentale sapere quando applicare questi meccanismi per massimizzare i profitti e aumentare le metriche di crescita del portafoglio. Gli ordini limite e stop possono coprire entrambi gli aspetti: promuovere la crescita e minimizzare i rischi. Nonostante ciò, come ogni altro meccanismo di trading, sono più efficaci nelle mani di professionisti esperti.