Che Cos’è un Money Manager?

Investire è un processo rischioso e lungo che, se non gestito correttamente, può aumentare la stabilità finanziaria o portare a un forte indebitamento. Al fine di evitare perdite considerevoli, è indispensabile un piano finanziario dettagliato.

Nonostante ciò, lo sviluppo di una strategia di investimento efficace e vantaggiosa potrebbe richiedere un po’ di assistenza. I money manager, tra l’altro, offrono consulenza sugli investimenti, trading giornaliero, monitoraggio delle prestazioni e servizi di pianificazione a lungo termine, assicurando che il tuo portafoglio sia ben gestito e che non si trovi in gravi difficoltà.

Che cos’è un money manager e come si sceglie? Continua a leggere perché la scelta dell’esperto giusto può avere un impatto significativo sulla tua situazione finanziaria.

Punti Chiave

- Un money manager è responsabile della gestione di asset finanziari per privati o aziende.

- I manager di portafoglio utilizzano diverse strategie per soddisfare gli obiettivi finanziari e la tolleranza al rischio dei clienti.

- I money manager offrono i loro servizi in cambio di una percentuale o di una commissione.

- Al fine di diventare un manager finanziario, devi acquisire un certo grado di istruzione, oltre a possedere una profonda conoscenza sui mercati finanziari e le relative certificazioni.

Che Cos’è un Money Manager?

Un money manager, detto anche manager di portafoglio o manager di investimenti, è una persona o un’entità responsabile della gestione di asset finanziari per privati o investitori istituzionali.

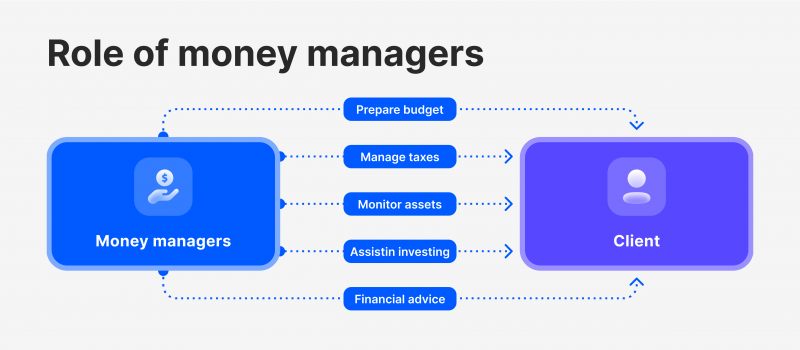

Assistono i clienti nel raggiungimento degli obiettivi finanziari acquistando e vendendo titoli, regolando le transazioni, misurando le prestazioni, monitorando le spese, creando budget, gestendo le tasse e presentando relazioni alle autorità di regolamentazione.

I loro clienti possono avere obiettivi diversi, come garantire la sicurezza del capitale, massimizzare i rendimenti o cercare investimenti di valore o di crescita.

Il money manager di un’azienda fornisce una consulenza personalizzata, gestisce i portafogli dei clienti e ha la responsabilità di scegliere gli investimenti tenendo conto dei migliori interessi del cliente. Questi manager possono avere accesso ad aree sul mercato dei capitali che i clienti non hanno.

I money manager gestiscono portafogli sia per privati che per organizzazioni e possono trovarsi in istituzioni finanziarie tradizionali, fondi di copertura, fondi pensione, fondi di private equity o fondi comuni di investimento.

I money manager utilizzano diversi schemi di gestione del portafoglio per raggiungere i loro obiettivi, a seconda del tipo di fondo o dello stile di gestione. Ad esempio, i mega-fondi, come il Canada Pension Plan Investment Board, diversificano le classi di asset come azioni, reddito fisso, immobili, infrastrutture e private equity.

Chi punta ad aumentare i rendimenti può investire in asset più rischiosi. I money manager al dettaglio collaborano con i clienti per comprendere i loro obiettivi e le loro avversità al rischio, creando un portafoglio di investimenti. Man mano che vengono diffusi i dati economici, i money manager modificano i loro portafogli per soddisfare i loro obiettivi e gli interessi dei clienti, in quanto hanno una responsabilità fiduciaria.

I money manager sono professionisti con un CFA o una laurea in finanza, account, economia o business che analizzano le prestazioni finanziarie e prendono decisioni migliori. Utilizzano le loro capacità di ricerca, le loro competenze e la loro esperienza per massimizzare i benefici per i clienti.

Tra i money manager più famosi ci sono Warren Buffett, Benjamin Graham, Peter Lynch e Sir John Templeton, mentre tra le principali società di gestione degli investimenti ci sono Goldman Sachs, BlackRock, USB, Morgan Stanley, Vanguard Group e J.P. Morgan & Co.

Tipi di Money Manager

I money manager hanno competenze e specializzazioni diverse, ma alcune tipologie comuni sono le seguenti:

Consulenti Finanziari

I consulenti finanziari offrono una guida esperta su diverse questioni finanziarie, aiutando i clienti a gestire le loro finanze, a prendere decisioni informate e a raggiungere i loro obiettivi finanziari.

Manager di Fondi Comuni di Investimento

I manager dei fondi comuni gestiscono i fondi comuni di investimento, che sono veicoli di investimento che raccolgono il denaro di più investitori per investire in un portafoglio di azioni, obbligazioni o altri asset. Selezionano i titoli, gestiscono il portafoglio e si assicurano che il fondo raggiunga i suoi obiettivi di investimento.

Manager di Asset

I manager di asset, che agiscono per conto di istituzioni come fondi pensione, dotazioni e fondazioni, gestiscono gli investimenti per ottimizzare i rendimenti e gestire i rischi, utilizzando varie classi di asset come azioni, reddito fisso e investimenti alternativi.

Manager di Asset Alternativi

I manager di asset alternativi sono professionisti che gestiscono investimenti in diverse classi di asset come settore immobiliare, private equity e fondi di copertura.

Manager di Asset Istituzionali

I manager di asset istituzionali, che agiscono per conto di istituzioni come fondi pensione, dotazioni e fondazioni, gestiscono portafogli di investimento utilizzando la loro esperienza sui mercati finanziari per ottimizzare i rendimenti e gestire il rischio per obiettivi di investimento a lungo termine.

Manager di Patrimoni Privati

I manager di patrimoni privati gestiscono le finanze di persone con un alto patrimonio, offrendo servizi come la gestione degli investimenti, la pianificazione finanziaria, la pianificazione fiscale, la pianificazione immobiliare e la gestione del rischio.

Manager di Portafoglio

I manager di portafoglio gestiscono portafogli di investimento, prendono decisioni ed eseguono operazioni per raggiungere gli obiettivi di investimento dei clienti. Collaborano con i clienti per comprendere i loro obiettivi e la loro tolleranza al rischio, sviluppando strategie di investimento su misura.

Manager di Fondi di Investimento

I manager dei fondi d’investimento gestiscono fondi comuni d’investimento, ETF e fondi di copertura, prendere decisioni di investimento per conto degli investitori e gestire gli asset del fondo.

Manager di Fondi di Copertura

I manager di fondi di copertura gestiscono veicoli d’investimento che utilizzano varie strategie come la leva finanziaria e la vendita allo scoperto per generare rendimenti elevati, in genere applicando commissioni basate sui risultati.

Che Cosa Fa un Money Manager?

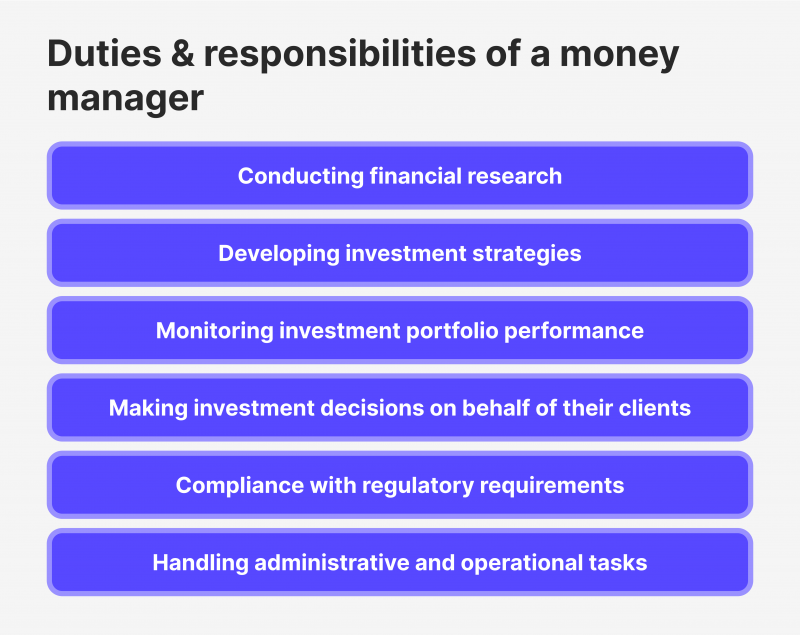

I money manager sono responsabili dello sviluppo di strategie di investimento in linea con gli obiettivi finanziari e la tolleranza al rischio del cliente, implementando e regolando queste strategie nel tempo in base ai cambiamenti delle condizioni di mercato.

Inoltre, conducono ricerche per identificare le opportunità di investimento e valutare le tendenze sul mercato, le condizioni economiche e altri fattori che possono influire sulla prestazioni degli investimenti.

I money manager prendono decisioni di investimento per conto dei loro clienti, utilizzando varie tecniche e strumenti per valutare le opportunità e gestire i rischi. Monitorano regolarmente le prestazioni degli investimenti e possono modificare i portafogli dei clienti per ottimizzare i rendimenti o ridurre i rischi.

Lavorano a stretto contatto con i clienti per comprendere i loro obiettivi finanziari, fornire aggiornamenti regolari sulle prestazioni e fornire consulenza sulla pianificazione finanziaria e su altre questioni finanziarie.

I manager di portafoglio devono rispettare i regolamenti e gli standard del settore stabiliti dalla Securities and Exchange Commission (SEC) e dalla Financial Industry Regulatory Authority (FINRA). Possono anche gestire attività operative e amministrative legate alla gestione degli investimenti dei clienti, come la tenuta dei registri, l’elaborazione delle transazioni e la preparazione dei rapporti.

I manager dell’assistenza finanziaria offrono ai clienti diversi servizi, tra cui budgeting, pianificazione fiscale, monitoraggio degli asset, gestione del portafoglio e trading di valuta. Controllano le spese sul reddito, risparmiano denaro, valutano le transazioni e dichiarano le tasse.

Inoltre, forniscono servizi personalizzati ai clienti, supervisionano le loro partecipazioni e aiutano gli investitori a mantenere e diversificare i loro portafogli. Inoltre, aiutano a valutare le fluttuazioni e i rischi associati alle valute estere.

Come Vengono Pagati i Money Manager?

I money manager offrono servizi di gestione del denaro ai clienti dietro pagamento di una commissione, solitamente in percentuale sul valore dell’account, creando un portafoglio personalizzato o mantenendo un fondo fisso. Il primo caso è più comune nell’attività bancaria al dettaglio, mentre il secondo è più comune nella gestione di denaro su larga scala come i fondi comuni o i fondi di copertura.

La remunerazione dei money manager può variare: alcuni applicano una tariffa unica o periodica, mentre altri applicano una commissione, come 20% dei profitti.

In genere, i money manager applicano una commissione fissa e una variabile, come nel caso della struttura di commissioni 2 e 20, che combina una commissione fissa del 2% con una commissione del 20%. Questa struttura può aumentare gli incentivi a massimizzare i rendimenti degli investitori e a ridurre i rischi morali.

Consulente Finanziario vs. Money Manager

I consulenti finanziari e i money manager sono ruoli complementari, tuttavia presentano alcune distinzioni.

I consulenti finanziari, noti anche come manager patrimoniali o consulenti di investimento, comprendono le esigenze finanziarie dei clienti e creano piani di investimento dettagliati per aiutarli a raggiungere i loro obiettivi.

Un consulente finanziario deve comprendere la vita finanziaria del cliente, compresi gli investimenti, l’indebitamento e le esigenze di flusso di cassa, nonché i suoi obiettivi. Dovrebbe creare un piano d’investimento dettagliato, consigliare strategie di gestione del denaro e rivedere e modificare regolarmente il piano per assicurarsi che sia il più adatto al piano individuale del cliente.

I money manager, invece, si concentrano sulla gestione delle strategie di un portafoglio, assicurandone il successo. I money manager devono soddisfare costantemente le aspettative, come la gestione di portafogli di investimento allineati con gli obiettivi di investimento, la gestione del rischio in modo appropriato, l’evitare il turnover e l’operare in modo trasparente per mantenere la propria reputazione.

Perché Assumere un Money Manager?

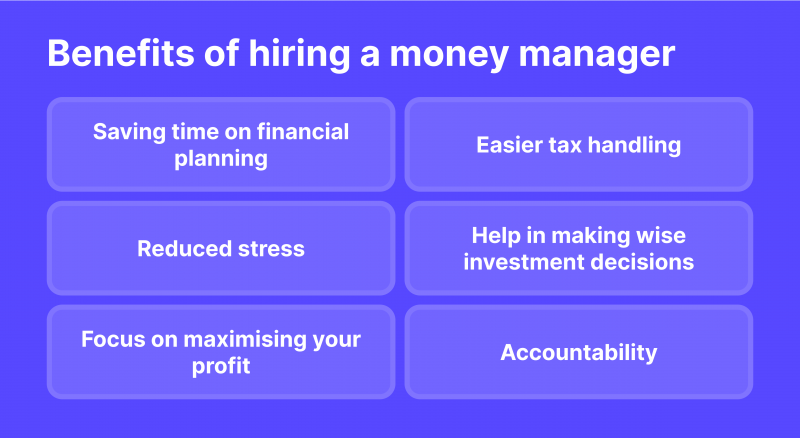

I money manager sono utili per i non-professionisti sui mercati dei capitali e della finanza, in quanto possono gestire il denaro in modo efficace e fornire un senso di sicurezza ai clienti.

Nonostante i potenziali rischi associati agli investimenti sui mercati dei capitali, la responsabilità fiduciaria dei money manager garantisce che il denaro sia in buone mani, offrendo un senso di sicurezza ai clienti.

Gestire gli asset da soli può richiedere molto tempo, soprattutto per chi ha più account di investimento o un portafoglio di grandi dimensioni. I money manager hanno dei vantaggi nelle scelte di investimento grazie alla loro formazione e all’accesso a informazioni preziose come dati analitici, rapporti di ricerca, bilanci e software di modellazione.

Questi professionisti possono prendere decisioni informate che non sono disponibili per un investitore medio. I money manager possono aiutare gli investitori a capire come utilizzare efficacemente il proprio denaro per raggiungere gli obiettivi finanziari, fatto che è particolarmente vantaggioso per gli investitori che hanno appena iniziato il loro percorso nella finanza.

Assumere un money manager personale può essere vantaggioso per diversi motivi, come ad esempio i seguenti:

1. Risparmiare Tempo nella Pianificazione

I clienti possono risparmiare tempo e fatica comunicando gli obiettivi personali al loro money manager aziendale, consentendo loro di pianificare le proprie finanze future senza fare affidamento sulle spese basate sul reddito.

2. Gestione Fiscale Più Semplice

I money manager assistono i privati nella compilazione delle dichiarazioni dei redditi, un aspetto fondamentale per le aziende che pagano ingenti imposte.

3. Vantaggi Rispetto ai Broker

I broker di investimento applicano commissioni basate sui rendimenti, prendendo decisioni nel loro migliore interesse. I gestori degli investimenti, invece, applicano commissioni indipendenti dai rendimenti per massimizzare i guadagni dei clienti e fornire altri servizi.

4. Ricevere Aiuto nelle Decisioni di Investimento

Grazie alla ricerca di mercato, i gestori degli investimenti offrono ai clienti le migliori opzioni di investimento, come i titoli di Stato, le azioni e le criptovalute, evitando attività speculative.

Come Scegliere un Money Manager Affidabile

Al fine di scegliere il migliore money manager giornaliero, fai una ricerca approfondita che consiste nel capire il tipo di manager, nello studiare le opzioni proposte e in un colloquio che comprenda a fondo ogni fase e le tue esigenze finanziarie.

1. Decidere il Tipo di Manager

Al fine di scegliere il money manager giusto, valuta il tuo piano finanziario e il tuo portafoglio di investimenti. Un money manager giornaliero certificato può assisterti nella definizione del budget di base, nella pianificazione patrimoniale e negli investimenti per una pianificazione più solida.

2. Studiare le Opzioni Suggerite

Al fine di valutare i money manager, determina innanzitutto le tue esigenze e preferenze. Dopo un controllo del background, esamina le qualifiche regolamentari, l’esperienza e i precedenti reclami dei clienti.

Analizza la prestazione del loro portafoglio negli ultimi anni e se in genere gestiscono clienti con un background finanziario simile. È fondamentale capire come guadagnano, perché non tutti i money manager ricevono una percentuale sul portafoglio dei clienti.

3. Procedere con i Colloqui

Al fine di scegliere un money manager, è fondamentale parlare con alcune potenziali opzioni per capire il loro stile di comunicazione, la loro filosofia di investimento, la loro tolleranza al rischio e il loro atteggiamento.

È fondamentale valutare il loro livello di personalizzazione e di servizio, perché potrebbero avere rapporti diversi tra cliente e manager. I money manager hanno diversi livelli di autonomia sui portafogli, quindi è fondamentale assicurarsi che diano priorità alle tue esigenze e preferenze.

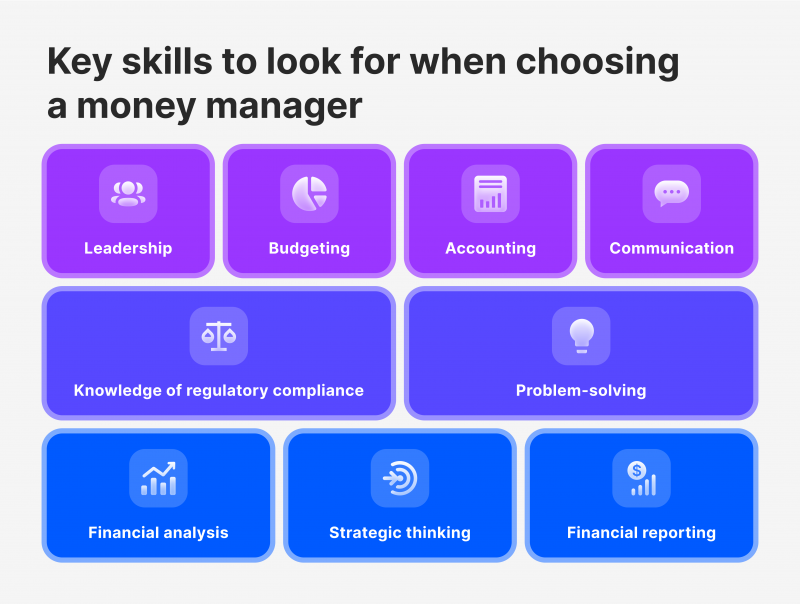

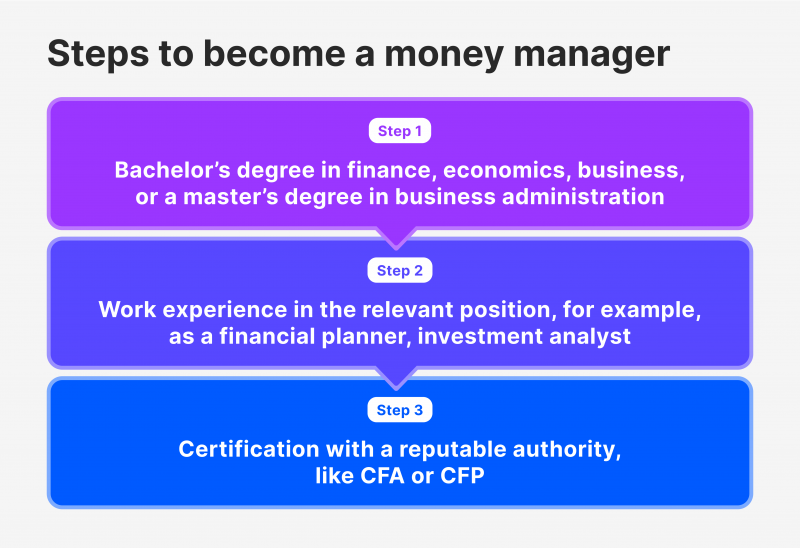

Come Diventare Money Manager

Al fine di diventare consulente per gli investimenti, devi soddisfare diversi criteri, tra cui l’istruzione, la formazione e l’esperienza lavorativa.

I manager di portafoglio hanno bisogno di competenze contabili per analizzare e discutere i rapporti finanziari con commercialisti e dirigenti. Inoltre, hanno bisogno di competenze tecniche in materia di dati e tecnologie finanziarie come QuickBooks, SAP o Hyperion.

Le competenze quantitative consentono di esaminare i dati finanziari dell’azienda e del mercato per identificare rischi e opportunità. Il reporting finanziario garantisce la conformità alle leggi e ai regolamenti fiscali, in modo da creare, rivedere e presentare i rapporti finanziari ai dirigenti.

I requisiti e le responsabilità di cui sopra richiedono una profonda conoscenza e una corrispondente formazione nel settore. I money manager sono in genere in possesso di una laurea in finanza, economia, business o in un campo correlato; alcuni datori di lavoro preferiscono candidati con un MBA.

Un buon manager finanziario ha in genere anni di esperienza in ruoli finanziari come analista degli investimenti, pianificatore finanziario o manager di portafoglio e può anche avere un’esperienza correlata in materia di contabilità o gestione del rischio.

La certificazione è un altro aspetto fondamentale per diventare un money manager affidabile. I money manager giornalieri certificati sono spesso in possesso di certificazioni professionali come CFA o CFP, che dimostrano la loro esperienza nell’analisi finanziaria, nella gestione degli investimenti e nella pianificazione finanziaria.

Oltre alle conoscenze professionali e alla vasta esperienza, i gestori degli investimenti devono possedere buone competenze attitudinali. Nel loro ruolo sono responsabili della comunicazione chiara, dell’organizzazione, della leadership e dell’attenzione ai dettagli. Devono presentare i dati finanziari in modo chiaro, analizzare grandi quantità di informazioni, guidare team di consulenza e garantire la conformità legale correggendo gli errori di reporting, budget e previsione. Possono anche passare a ruoli di leadership esecutiva.

I money manager dovrebbero tenersi informati riguardo alle tendenze sul mercato, alle condizioni economiche e alle normative del settore correnti attraverso la formazione continua e le opportunità di sviluppo professionale, come conferenze e corsi.

Considerazioni Finali

La scelta di un money manager può essere difficile a causa dei numerosi titoli e opzioni disponibili. Un money manager è specializzato nella gestione di portafogli di investimento e ha un dovere fiduciario nei confronti dei clienti.

Capire cosa sia un money manager è fondamentale, soprattutto per i principianti, perché scegliere un manager affidabile può essere difficile.

Al fine di diventare un manager di portafoglio, è necessario soddisfare molti criteri in termini di istruzione e certificazione, sviluppare buone competenze attitudinali e rimanere sempre aggiornati sulle condizioni e le tendenze sul mercato.

Domande Frequenti

Tutti dovrebbero avere un money manager?

Dipende. Il money manager può essere gestito in modo indipendente se qualcuno ha un background finanziario, come un insegnante o uno studente di finanza, ma può essere vantaggioso per chi ha poco tempo o cerca una consulenza professionale.

Quali obblighi ho come manager degli investimenti?

In qualità di manager finanziario, analizzerai dati finanziari, tabulerai dati, riporterai risultati, valuterai le tendenze sul mercato, supervisionerai il personale e svilupperai budget organizzativi.

Perché dovrei assumere un money manager?

Un asset manager può aiutarti a gestire il tuo portafoglio in modo efficace, massimizzando il suo valore senza lo stress e le montagne russe emotive che ne derivano.

Qual è il guadagno medio dei money manager?

I money manager offrono servizi professionali di contabilità, gestione finanziaria, tassazione e investimenti. Guadagnano in media 95.445 $, con alcuni manager esperti che arrivano a guadagnare quasi 200.000 $.

Articoli consigliati

Facendo clic su "Iscriviti", accetti la Privacy Policy. Le informazioni che fornisci non saranno divulgate o condivise con altri.

Il nostro team presenterà la soluzione, mostrerà casi demo e fornirà un'offerta commerciale.