Che cos’è il Bond?

Il mercato del trading elettronico sta vivendo un rapido sviluppo e trasformazione grazie all’emergere del mercato delle criptovalute, che ha permesso di sfruttare tutti i vantaggi dei registri di distribuzione per moltiplicare il capitale. Tuttavia, nonostante ciò, i classici strumenti di trading inclusi nel mercato azionario sono ancora molto richiesti, soprattutto per quanto riguarda l’equilibrio tra redditività e rischio. Uno di questi strumenti è l’obbligazione.

Questo articolo ti spiegherà cosa sono le obbligazioni e come funzionano. Scoprirai anche come le obbligazioni si differenziano dalle azioni e il processo di acquisto e vendita.

Punti Chiave

- Le obbligazioni sono titoli che danno diritto al possessore di ricevere un reddito predeterminato in un momento specifico.

- La differenza principale tra le obbligazioni e le azioni è che le prime danno un reddito stabile sotto forma di interessi (cedole), mentre le seconde danno un reddito instabile dalla vendita con i dividendi.

- Le obbligazioni possono essere acquistate sul mercato azionario come parte di un collocamento primario o secondario.

Cosa è il Bond in parole semplici?

Un Obbligazione è un titolo di emissione che certifica il diritto del suo possessore a ricevere il suo valore nominale o un’altra proprietà equivalente dall’emittente dell’Obbligazione entro il periodo di tempo stipulato. L’Obbligazione può anche certificare il diritto del suo possessore a ricevere gli interessi sul valore nominale dell’Obbligazione o altri diritti patrimoniali ivi previsti. Il rendimento dell’Obbligazione è costituito da interessi e (o) sconto.

Un’obbligazione è un certificato di prestito che ha una data di scadenza finale. I proventi delle obbligazioni vengono pagati (interessi) o rimborsati (sconti) preferibilmente prima dei proventi delle azioni sotto forma di dividendi. I proventi delle obbligazioni hanno inoltre la precedenza su altri obblighi (ad esempio, quando una società per azioni viene liquidata, il denaro dopo i prestiti viene rimborsato prima agli obbligazionisti e solo successivamente agli azionisti). Ma le obbligazioni non danno il diritto di partecipare alla gestione della società per azioni.

Un’ampia gamma di caratteristiche di classificazione determina ogni tipo di obbligazione. Tra queste vi sono la forma di proprietà dell’emittente, la scadenza, il tipo di proprietà, le forme di circolazione, la sicurezza con le attività, il metodo per ottenere il reddito e la regolamentazione della scadenza. Allo stesso tempo, si ritiene che la caratteristica principale delle obbligazioni si basi sul rendimento, che può essere uno sconto o un interesse.

Le Obbligazioni a sconto sono collocate dall’emittente a un prezzo inferiore al loro valore nominale e vengono rimborsate al valore nominale. In questo caso, il reddito dell’investitore sull’Obbligazione sarà lo sconto – la differenza tra il prezzo di acquisto dell’Obbligazione e il valore nominale dell’Obbligazione – pagato dall’emittente alla scadenza dell’Obbligazione.

Le Obbligazioni fruttifere sono collocate dall’emittente, di norma, al valore nominale e vengono rimborsate al valore nominale. Il reddito di tali Obbligazioni sarà costituito dagli interessi, che possono essere sia costanti che variabili, pagati sia periodicamente (mensilmente, trimestralmente, annualmente, ecc.) che al momento del rimborso dell’Obbligazione. L’importo del reddito o la procedura per determinarlo, compreso l’importo del reddito per ogni periodo di interesse, nel caso in cui venga stabilito un reddito pagato periodicamente, è determinato dall’emittente e riportato nella decisione di emissione delle Obbligazioni e nel prospetto di emissione.

Le obbligazioni hanno la classificazione più ampia tra gli strumenti di trading, che comprende più di dieci caratteristiche diverse.

Come funzionano le obbligazioni?

Oggi le Obbligazioni rimangono uno strumento popolare per le attività di investimento soprattutto grazie all’elevato tasso di interessi attivi, invariato durante la circolazione dell’emissione obbligazionaria. D’altra parte, le obbligazioni sono uno strumento finanziario strutturale, il cui indicatore importante è il tasso di mercato corrente, il cui valore influisce direttamente sul grado di interesse degli investitori ad acquistarle.

Esplora approfondimenti di settore

Impara dagli esperti che stanno plasmando il futuro dei servizi finanziari — scopri le strategie e le tendenze più recenti.

La determinazione del tasso di mercato attuale di un titolo può basarsi sull’applicazione di metodi dinamici, in particolare il metodo del VAN – valore attuale netto (capitalizzazione del reddito), secondo il quale il valore di qualsiasi attività finanziaria viene presentato come il valore attuale dei pagamenti futuri derivanti dal suo utilizzo. L’utilizzo del metodo della capitalizzazione del reddito atteso come modello di pricing nel mercato dei titoli può essere giustificato per gli strumenti finanziari con rendimenti nominali garantiti, ovvero per le obbligazioni. La formula riportata di seguito è il modello di base per la determinazione del prezzo delle obbligazioni:

Pb= [K/(1+r)t]+H(1+r)T,

dove H – il valore nominale dell’Obbligazione,

K – pagamenti di coupon,

r – tasso di interesse annuale,

t – termine a scadenza,

T – periodo di circolazione dell’obbligazione.

Il significato economico di questa formula è che il valore attuale dell’Obbligazione è pari alla somma di tutti i pagamenti degli interessi durante il periodo di circolazione e del valore nominale, portati al momento attuale, cioè scontati al tasso di rendimento corrente per questo tipo di Obbligazioni. Si presume che il tasso di rendimento attuale sia il rendimento minimo richiesto dagli investitori su investimenti alternativi privi di rischio e il premio di rischio. Quindi, il valore attuale di un’obbligazione prescrive il valore al quale l’investitore desidera acquistarla. Il fattore di sconto è il tasso di rendimento di mercato, cioè la media dei rendimenti attesi da alcuni investitori (questo determina il rapporto tra domanda e offerta per una determinata obbligazione), quindi il valore attuale dell’obbligazione può essere visto come il prezzo di mercato.

Un’Obbligazione può generare un reddito grazie alla variazione del valore dell’Obbligazione dal momento dell’acquisto al momento della vendita. La differenza tra il prezzo di acquisto dell’Obbligazione e il prezzo al quale l’investitore vende l’Obbligazione rappresenta un aumento del capitale investito dall’investitore in una particolare Obbligazione. Questo tipo di reddito è generato principalmente dalle Obbligazioni acquistate a un prezzo inferiore alla pari, cioè con uno sconto. Quando si vendono obbligazioni a sconto, un punto essenziale per l’emittente è determinare il prezzo di vendita dell’obbligazione. In altre parole, a quale prezzo l’Obbligazione dovrebbe essere venduta oggi se sono noti l’importo da ricevere in futuro (valore nominale) e il tasso di rendimento sottostante (tasso di rifinanziamento). Il calcolo di questo prezzo si chiama attualizzazione e il prezzo stesso è il valore attuale dell’importo futuro di denaro.

Differenza tra obbligazioni e azioni

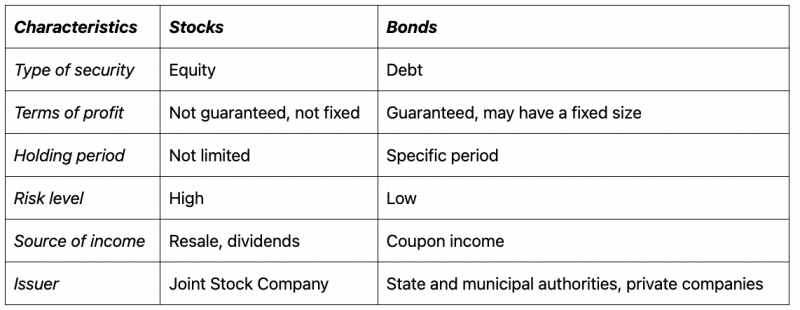

Le azioni e le obbligazioni costituiscono la spina dorsale del mercato azionario e rappresentano alcuni degli strumenti di investimento più popolari tra gli investitori privati e istituzionali. Le azioni sono emesse da una società per azioni al momento della sua costituzione e sono un certificato di conferimento di una particolare quota del capitale sociale della società. Un’obbligazione è un’obbligazione di debito in base alla quale l’emittente deve rimborsare l’importo specifico dell’obbligazione al suo possessore entro un determinato periodo. Questi tipi di attività di trading presentano numerose e significative differenze, che ne determinano le proprietà uniche nell’ambito delle attività di investimento.

Tipo di sicurezza

Le azioni sono uno strumento finanziario che consente all’investitore di possedere un’azione della società, che gli dà il diritto di ricevere una certa percentuale dei profitti sotto forma di dividendi, il cui ammontare è solitamente stabilito dal consiglio di amministrazione della società. Di conseguenza, le azioni sono un tipo di titoli azionari. D’altro canto, le obbligazioni sono un’attività finanziaria di debito che prevede il pagamento da parte dell’emittente di un importo che è diventato un pegno per l’investitore per ricevere gli interessi sull’utilizzo del suo denaro. Questo aspetto è la differenza più importante tra le suddette attività finanziarie.

Termini di Profitto

Investendo in azioni, indipendentemente dalla loro tipologia, l’investitore non ha garanzie di redditività e non può contare su profitti perché la natura di questo strumento di trading ha una natura ciclica il cui valore finanziario, così come il suo valore di mercato, si basa su diversi fattori che costituiscono le condizioni per il suo acquisto o la sua vendita. In questo caso, solo il possesso di azioni dà all’investitore il diritto di aspettarsi profitti sotto forma di dividendi, se previsti. Nel caso delle obbligazioni, il reddito derivante dal loro acquisto è noto in anticipo sotto forma di pagamento di cedole e viene calcolato in base a condizioni individuali, tra cui l’importo investito, la durata dell’investimento, ecc. Tuttavia, esiste un’eccezione in base alla quale l’investitore non riceverà il reddito derivante dall’acquisto delle Obbligazioni in caso di fallimento/liquidazione della società emittente.

Periodo di detenzione

Le azioni possono essere considerate come uno strumento finanziario gratuito senza scadenza (vendita). Una volta acquistate, possono essere conservate a tempo indeterminato sul conto deposito del broker, i cui servizi sono utilizzati dall’investitore, e possono essere vendute in qualsiasi momento a suo piacimento e seguendo la sua strategia di trading. Il possesso delle Obbligazioni implica un periodo specifico entro il quale devono essere rimborsate. Esistono Obbligazioni a breve termine (rimborso fino a 1 anno), Obbligazioni a medio termine (rimborso fino a 5 anni) e Obbligazioni a lungo termine (rimborso a partire da 5 anni).

È bene notare che le Obbligazioni non devono essere tenute in portafoglio fino alla scadenza. Se vendi un’obbligazione tra un pagamento di cedole e l’altro, il venditore riceverà dal successivo proprietario il reddito cedolare accumulato – parte della cedola – in proporzione a ogni giorno di possesso.

Livello di rischio

La natura di qualsiasi mercato finanziario implica un equilibrio tra i rendimenti e i rischi dell’investimento. Questa disposizione è alla base della legge, che afferma che il rischio aumenta proporzionalmente al rendimento e viceversa. In questo senso, le azioni devono essere considerate come uno strumento finanziario con un rapporto medio tra rischio e profitto e, in generale, grazie alla disponibilità dell’opzione di trading a margine, la cui essenza consiste nell’utilizzare fondi presi in prestito da una borsa (o da un broker) per moltiplicare i profitti. Le obbligazioni, a loro volta, sono uno strumento di trading a basso rischio che non prevede l’uso della leva finanziaria per il trading e, di conseguenza, non comporta rischi di liquidazione della posizione in caso di strategia di trading errata.

Fonte di reddito

Per quanto riguarda i rendimenti, le azioni possono essere una priorità per molti investitori perché offrono opportunità più flessibili di rivalutazione del capitale. Come già detto, possedere un’azione permette all’investitore di ottenere un profitto che, da un lato, si esprime come la differenza tra il prezzo di acquisto o di vendita (o il prezzo di vendita e il prezzo di acquisto se si parla di short trading) e, dall’altro, l’ammontare dei dividendi, la cui tempistica e il cui importo sono determinati individualmente da ogni società per azioni. Le obbligazioni forniscono un reddito solo sotto forma di cedole, che sono gli interessi maturati sul valore nominale delle obbligazioni entro un determinato periodo.

Erogatore

Se l’emissione di azioni viene effettuata solo nell’ambito della relativa società per azioni, le Obbligazioni possono essere emesse anche da entità con altre forme organizzative e legali, inclusi enti statali e municipali, società private, ecc. Allo stesso tempo, i termini dell’emissione delle Obbligazioni saranno diversi a seconda della forma di gestione e di una serie di altri fattori.

Come acquistare e vendere obbligazioni?

Parlando dell’attuazione delle transazioni finanziarie con le Obbligazioni (acquisto e vendita), va notato che è in qualche modo simile al mercato azionario, soprattutto in termini di acquisto. Questo processo può essere effettuato in diverse condizioni, ovvero durante il collocamento primario o secondario delle Obbligazioni. Consideriamo ciascuna di esse in modo più dettagliato.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Posizionamento primario

Un’offerta primaria è un processo in cui l’emittente stesso vende le Obbligazioni subito dopo la loro emissione. L’intermediario o l’emittente raccoglie le offerte degli investitori e poi distribuisce loro l’intera emissione di titoli. Il prezzo delle Obbligazioni è pari al valore nominale e il rendimento è il rendimento della cedola.

Gli investitori, acquistando le Obbligazioni all’offerta iniziale, finanziano gli emittenti. In termini legali, con il collocamento delle Obbligazioni si stipula un contratto di prestito. Il documento che garantisce i diritti derivanti dalle Obbligazioni (decisione sull’emissione, ecc.) specifica il diritto del possessore di ricevere dall’emittente, entro il termine stabilito, il valore nominale o un altro bene equivalente.

Il processo di acquisto delle Obbligazioni all’offerta iniziale è abbastanza semplice e, per cominciare, prevede l’invio di un ordine di acquisto tramite un terminale o un’applicazione specificando il volume di acquisto. In questo caso bisogna tenere conto del fatto che le Obbligazioni devono essere collocate tramite sottoscrizione pubblica e, prima dell’acquisto, è necessario sapere per quanto tempo sarà aperto l’Order Book (di solito da poche ore a qualche giorno, in rari casi fino a un mese).

Se il broker utilizzato dall’investitore partecipa all’offerta di obbligazioni, probabilmente non ci saranno problemi nel presentare la domanda. In caso contrario, l’investitore deve dare istruzioni al broker affinché faccia un’offerta all’organizzatore dell’offerta per suo conto. Tuttavia, non tutti i broker offrono questa possibilità. Il rifiuto di fare un’offerta per un altro partecipante al mercato (probabilmente un concorrente) è una storia abbastanza tipica.

Posizionamento secondario

Il collocamento secondario è il processo di vendita in borsa delle Obbligazioni precedentemente emesse. In un’offerta secondaria, le Obbligazioni non vengono acquistate dall’emittente, ma da altri investitori. Pertanto, il prezzo dell’obbligazione può differire dal valore nominale, così come il rendimento. Questo metodo di acquisto delle Obbligazioni può avere le sue sottigliezze in termini di acquisizione, poiché si basa sull’acquisto di titoli da altri investitori.

Per quanto riguarda il processo di vendita, in entrambi i metodi di acquisto sarà lo stesso e comprenderà la fase di immissione di un ordine di vendita al broker con un importo di vendita predeterminato. Anche questa operazione viene effettuata all’interno del terminale o dell’applicazione di trading.

Conclusione

Le obbligazioni, nonostante l’emergere di nuovi mercati finanziari, insieme alle azioni rimangono una classe classica e collaudata di asset di trading, il cui lavoro garantisce un rendimento stabile e bassi rischi, il che rappresenta il rapporto ideale di potenziale di trading per molte categorie di investitori, soprattutto per i principianti che stanno iniziando il loro percorso nel campo degli investimenti in strumenti del mercato azionario.

Articoli consigliati

Notizie recenti