Dark Pool取引のご説明 – この不明瞭な市場はどのように機能するのでしょうか?

金融市場は、複数の基礎的な取引所、企業、マーケットメーカーが相互に関連し、依存し合う複雑なシステムを形成しています。取引要素を捉えようとする新米トレーダーは、取引商品、流動性レベル、市場価格に注目しがちです

ただし、他の要素もシステムの安定性に重要な役割を果たしています。もしも何十億もの資産を持つ投資家が、企業ABCの株式を10万株売りたいと発表した場合、このニュースは公開市場を一変させることでしょう。

ここでDark Poolの出番です。ダークプール取引と、このような私的流動性プールに利点があるのかどうか、少し考えてみましょう。

キーポイント

- Dark poolは、大手の金融機関および億万長者の投資家が大量の取引注文を執行する私設の取引所市場です。

- 1979 年に SEC によって導入された Dark pool は、厳しく規制されています。

- Dark pool取引は、ブローカー・ディーラー、プライベート・ブローカー、または電子マーケット・メーカー・モデルを通じて行われています。

- 企業が Dark pooling を行うのは、大規模な取引注文が公的市場に影響を与えるのを避け、競合他社から自社の戦略を隠すためです。

Dark Poolsを理解する

Dark poolとは、選ばれた金融機関、取引所、重要な投資家の間で株式やその他の証券が取引される私設取引所のことです。こうしたプールには流通市場や一般のトレーダーはアクセスできないため、ダークプールの透明性をめぐって批判が起こります。

大企業と投資家は、公開市場と証券価格に影響を与えることなく、Dark poolの株式市場でブロック取引を行っています。そうでない場合、企業が公開市場で大量に取引すれば、企業の株価に深刻な影響を与え、大幅な値上がりや値下がりを引き起こす可能性があります。

同時に、流動性のDark poolは、透明性の欠如からこの名前がつきました。これは、利害の対立や、市場を劇的に有利に操作できる主要な市場関係者の意図に関する懸念を生じさせます。

しかし、Dark pool取引所は完全に合法であり、市場を管理し、参加者が誠実に行動することを保証する米国証券取引委員会(SEC)によって規制されています

Dark poolの歴史

CFA協会(Chartered Financial Analyst)によると、投資倫理、行動規範、教育に責任を持つグローバルな組織である彼らによれば、ダークプールは1980年代に作られました。これはハイフリクエンシートレーディング(HFT)技術の登場と同時に生まれました。

HFT駆動のプログラムは、アルゴリズムベースのモデルを使用して、ほぼ瞬時に複数の取引を実行します。日常の取引でHFTを使用することは、機関投資家や企業がミリ秒単位で大量の証券を取引できるようになるなど、トレーダーにとって一般的な慣習となりました。トレーダーたちは他の市場参加者よりも先に市場注文を出し、これらの機会を最大限に利用して利益を最大化するために競り合いました。

HFTを利用した一括約定の後、後続のトレーダーは遅延や価格上昇に直面する可能性が高くなります。その後、トレーダーは後続の約定が行われた後にポジションを決済し、大きな利益を得る可能性があります。

このような動きは、公開市場に大きな変動をもたらし、原証券価格を大きく揺さぶりました。さらに、HFT技術の利用が進むにつれて、こうした活動によって流動性の水準が変化しないため、注文を適時に執行することが難しくなりました。

そのため、市場の過度の変動や操作の可能性を避けるため、投資銀行や大手金融会社は私設取引所を設立しました。このような閉鎖的な市場では、市場価格に対する影響を緩和するための透明性が低いため、ダークプールと呼ばれるようになりました。

2020年2月までには、米国で50以上のダークプールがSECに報告されています。

Dark poolはどのように機能するのでしょうか

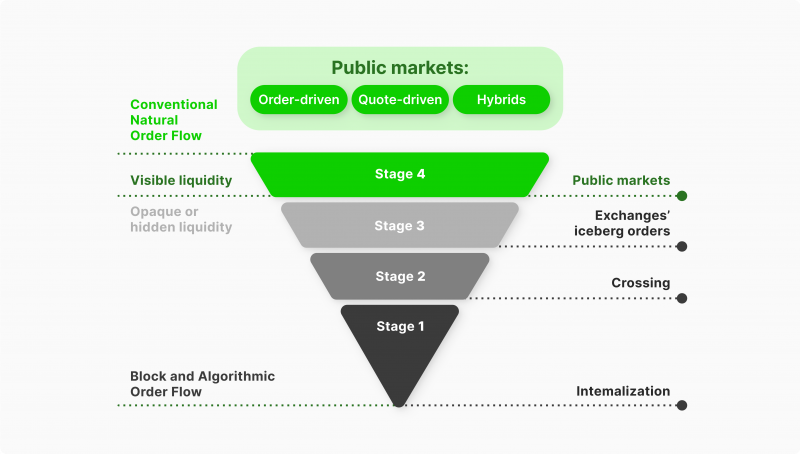

Dark poolのデータには、選ばれたヘッジファンドや金融機関のグループのみがアクセスでき、競合他社から取引活動を隠し、公開市場価格への影響を緩和するために代替取引システムを使用しています。

ブロック取引はダークプールで行われ、膨大な数の証券が二者間で公の目を避けて秘密裏に交渉および合意されます。大手金融機関とSEC(証券取引委員会)がダークプール取引を監督しています。

ダークプールの株式市場取引では、ブロック取引は少なくとも$200,000または10,000株以上の評価を持つものと定義されていますが、実際にはこれらの数字よりもはるかに多いものがほとんどです。

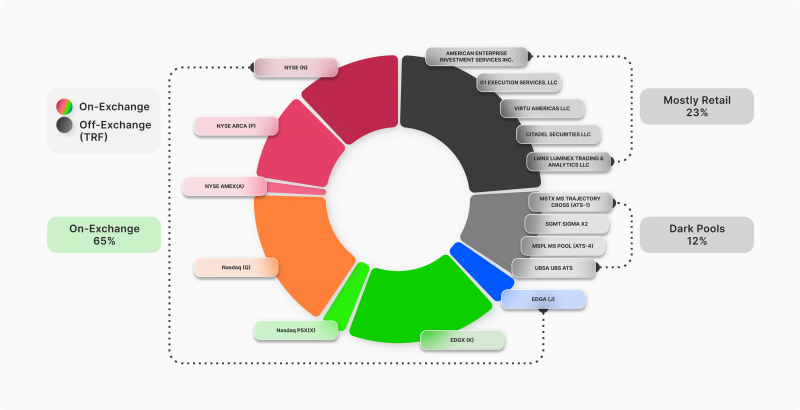

非取引所(ダークプール)取引は年々拡大し、アメリカの総株取引の約40%を占め、2010年の16%から成長しています。

大口取引先や金融機関は、市場に大きな変化をもたらすことなく大量の証券を確保するために、公開市場よりも Dark pool を好むようになっています。また、これらのプールでは、複数の取引所プラットフォームや仲介業者を介さないため、取引手数料が低くなります。 ;

Dark pool取引

Dark poolでの株式取引は個人投資家には利用できず、非常に大量の株式や証券を取引することを望む重要な金融機関やヘッジファンドのみが、Dark Liquidity poolを扱っています。

主要な市場プレーヤーがプライベート・マーケットを好むのは、ブローカーを通じてのみ取引が行われるのに対し、プライベート・マーケットは仲介業者が少ないため、手数料が安いからです。さらに、企業はセカンダリーマーケットよりもプライベートプールで取引するほうが、買い手や売り手を見つけやすいのです。

これらの企業は通常は、数百万ドルを超える価値のある数十万の有価証券を取引しており、これらのイベントの噂は、問題の有価証券の価格を劇的に下げたり上げたりするのに十分です

これらのプールの不透明になった性質は、トレーダーが、取引がオープンな市場で行われる場合よりも、適切な価格でより良い取引を確保するのに役立ちます。

Dark poolの買い手と売り手は、ブローカーを通じて取引価格と取引量に合意します。価格改善は、入札価格と売り出し価格の中間点で両者が合意した場合にも起こりえます。

しかし、こうした詳細の秘密は、公開市場がこのニュースを受け取らないようにするために極めて重要であります。また、他のDark poolトレーダーが前座を引き受け、予定されているブロックトレードを利用するためにHFTテクノロジーを使って注文を執行することができないように、情報を非公開にしなければなりません。

Dark Poolsの種類

Dark poolや他のタイプの非公開取引所は、SECの規制を受ける民間のブローカーを通じて機能します。そのため、大規模な機関投資家にとっては、透明性の欠如や不公正な機会が生じる可能性があるにもかかわらず、米国証券取引委員会はこれらの取引所を管理しています

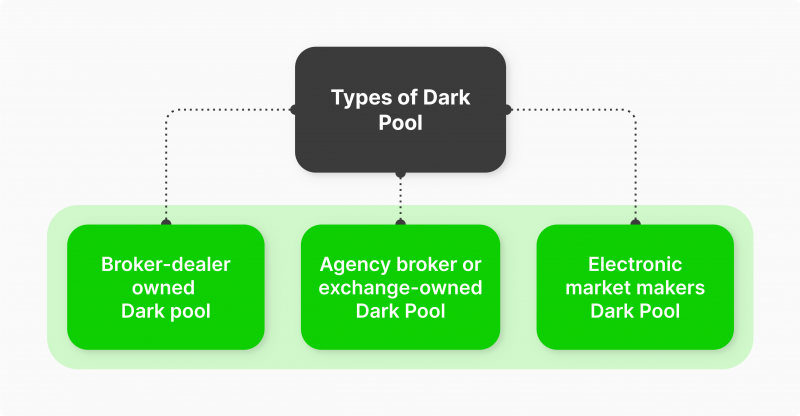

Dark poolには3つのタイプがあり、ブロックトレードの執行に使用される技術やブローカーのタイプを決定します

ブローカー・ディーラー所有の Dark Pool

ダークプールの最初のタイプは、ブローカーディーラーが提供するもので、彼らはクライアントのために取引を実行し、手数料を得るだけでなく、自分たちの富を増やすために金融市場に参加しています。

ブローカーディーラーは取引量と価格発見に基づいて価格を提供します。価格発見のプロセスは、供給と需要のレベル、リスク許容度、および総合的な経済的状況に応じて適切なセキュリティ価格を設定することを含みます。

Credit Suisse CrossFinderは、電子取引システムでアルゴリズムを使用する有名なダークプールです。しかし、最近UBSによって買収され閉鎖されました。ブローカーディーラーのダークプールの他の例には、ゴールドマンサックスのSigmaXとモルガンスタンレーのMS Poolがあります。

エージェンシーブローカーまたは取引所所有のダークプール

エージェンシーブローカーのダークプールは、主体ではなく代理として機能するもう一つの一般的なプライベート取引システムであり、価格発見に関与しません。これらの取引所所有のダークプールは、価格発見には関与せず、国家最良入札および最良申し込みモデルを使用して価格の中間点に達します。 ;

NBBOは、さまざまな取引所および取引システムから最高の入札価格と最低の申し込み価格を統合する見積もり方法です。このモデルは、合意されたセキュリティを取引する際に可能な限り最も狭いスプレッドを確保します。

これらのタイプのダークプールの一部は、NYSEのEuronextやシカゴ商品取引所が所有するBATSなど、有名な株式取引所によって所有されています。

電子マーケットメーカーダークプール

民間の金融企業はこれらのダークプールを独自に作成し、マーケットメーカーモデルを使用して自己の利益のために取引します。マーケットメーカーは、一貫してさまざまな資産を売買してリクイディティを増やし、より多くのトレーダーを引き寄せます。

そのため、Dark poolのトレーダーは、数万から数十万の資産やドルを取引する場合、このような種類のDark poolで高い流動性を享受しています

この方法での価格設定にはNBBOのクォーティングモデルは含まれないため、独立した電子ダークプールには価格発見が含まれます。

Dark poolsの用途

Dark poolは、流動性と可用性の制約のために流通市場では成立しない大量の取引注文を出したい大企業のための出口として存在します

たとえば、ある金融会社が100万株を公開取引所で売りたいとします。プロセスは次のようになります。会社は数日間フロアブローカーに注文を開始し、価格の見積もりと取引の評価を行い、最良の買値と売値を見つけます

そうすると、売り手企業は、市場の状況に応じて、これらの株式を10万株ずつ、あるいはそれ以下の単位で数回に分けて売却する必要があります

他の市場参加者は、最終的にこの大規模な動きに気づき、株価への投機を開始し、より多くの株を空売りし、ドミノ効果を生み出し、株価を下落させます

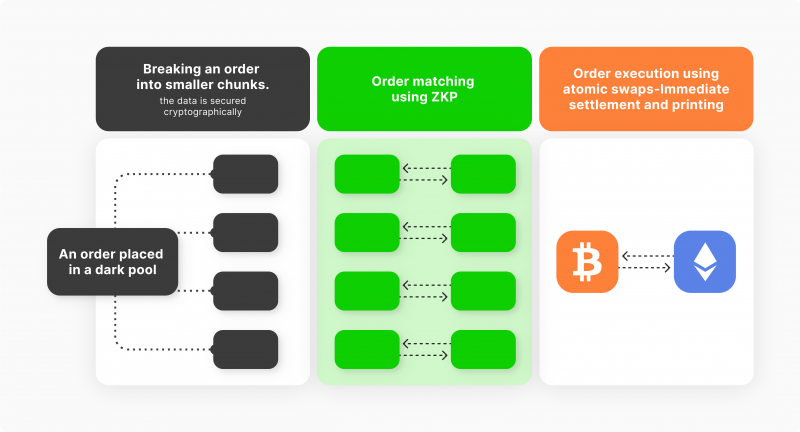

そのため、Dark poolは、HFTやアルゴリズムソフトを使って、大口投資家や企業が取引注文をより迅速に発注できるよう支援しています。これらの自動取引システムは、ブロック取引量を細かく分割し、可能な限り最良の値段で複数の民間取引所に発注します

他の大きな金融会社は、さまざまなDark poolでこれらの市場注文を受け入れ、数秒以内に売り手との執行を実現します。このプロセスは、情報漏洩やフロントランニングを避けるため、迅速かつ秘密裏に行われます。

Dark Pool取引所規制

Dark Poolの曖昧さと大手機関が公開市場参加者に対して提供する明らかな利点にもかかわらず、これらはSEC(証券取引委員会)によって厳格に規制されています。SECはダークプールの設立に関する法律を1979年4月に制定しました。この規則により、上場株式は取引所外でOTCプラットフォームを使用して取引されることができます。

Dark Poolの取引は当初、一部の企業に限定され、総取引量に寄与していませんでした。約20年間にわたり、「アップステア取引」は総取引の5%未満を占めていました。

ハイフリクエンシートレーディング(HFT)システムの登場は取引速度を促進し、企業が市場注文を実行し合って公開市場の機会を利用しようと競争しました。しかし、これにより他者に先んじられる不公正な状況が生まれ、企業が取引で損失を出す結果となりました。

2007年、SECはナショナル・マーケット・システム規則を制定し、企業が公開市場をバイパスして直接プライベート取引所で取引し、価格優位性を得ることを許可しました。この規則とHFT技術の台頭により、プライベート取引所トレーダーの数が増加し、より多くの非公開取引所が設立されました。

2022年、SECはDark poolの運営者に対し、Dark poolで明らかな価格優位性が提供されない限り、市場注文を非公開ではなく、公開の流通市場で執行することを義務付ける規則を提案しました

しかし、このDark poolへの潜在的な変更は、Dark poolのダイナミクスとシーンを変え、大企業の動きを公衆にさらすことになるという懸念を提起した企業に警告を発しました

Dark Poolingに対する批判

SECはDark pool取引や私設証券取引所を精査していますが、これらの市場の透明性の欠如や曖昧さは、平均的な個人トレーダーからの懸念や批判を招いています

公開証券取引所運営者は、取引所外取引は、公開市場でも大きなシェアを持つ可能性のある機関投資家トレーダーに不公平な価格優位性をもたらすと指摘しています。これは、彼らに、他のトレーダーよりも利益を倍増させるさらなるメリットを与えます。

DARK POOLに対する他の批判は、報告や価格開示がないため、誤解を招く情報や利益相反につながる可能性があることを示しています。SECはDark poolを倍増させ、トレーダーが誠実に行動するためのトレードアット・ルールを要求しました

しかし、私設の取引所運営者は、Dark poolの流動性は公開市場よりも高く、特に高頻度トレーダーにとってはそうだと主張しています

Dark poolのメリット

個人所有のプールやミューチュアルファンドは、大企業にいくつかの特典を提供し、最小限の透明性での取引やその他の利点から利益を得ています。

セカンダリ市場への影響を最小限に

大規模な取引は通常、公開市場に影響を与え、価格投機を促進します。ただし、私設市場で証券を大量に取引しても、流通市場には影響しません。

取引コストが低い

Dark poolでの取引は、さまざまな取引所の価格を統合し、狭いスプレッド幅を提供する代替取引システムを利用するため、ブローカーの手数料が低くなります。さらに、これらのプールでは仲介業者が少ないため、取引手数料が低くなります。

より良い約定価格

Dark Poolには、機関投資家が要求したブロック注文にマッチする可能性が高い、重要な市場プレーヤーが関与しています。また、この市場の高い流動性と中点クォートモデルは、トレーダーに最高の取引条件を提供します

匿名性

大企業は、競合他社にその情報を公開することなく、大量の証券取引を行うことができ、計画や戦略を維持し、フロントランニングを避けることができます。

Dark Poolsのデメリット

私設の証券取引所や証券取引所では、以下のようなデメリットがあるため、複数の運営者やトレーダーから懸念や批判の声が上がっています。

不公正な価格競争

取引所外の取引は、公開市場価値とはかけ離れた価格で執行される可能性があり、大企業が個人トレーダーよりも不当に有利になります。また、ほとんどのダークプールは、注文フローを使用して金融証券価格を推定しますが、その価格は公開取引所よりもはるかに低いことがあります

マニピュレーション

利益相反とフロントランニングは、Dark poolにおける大企業やその他の投資家を懸念させる、主要な民間市場の圧力です

略奪的な活動

HFT システムがますます利用されるようになったことで、企業はさまざまな小さな成行注文を出して、大きな取引量を見極め、その機会を利用し、フロントランすることができるようになりました

まとめ

Dark poolは、大企業や金融機関がさまざまな資産クラスや金融商品を取引する、非公開の取引所や市場です。これらのプールは1980年代に設立され、50万株の売却や数百万ドル相当の取引注文などの大規模な注文を執行しながら、透明性の低い企業取引を可能にしました。

これらのプールは、NYSEのような一般的な取引所、ブローカーディーラーのオペレーター、または独立した電子マーケットメーカーが保有することができます。重要な市場参加者は、Dark pool取引を利用して、競合他社にその動きを明らかにすることなく注文を執行し、公開市場への波及効果を最小限に抑えています

よくある質問

Dark pool取引とは何でしょうか?

Dark poolとは、大企業や機関投資家が公開市場に開示することなく大量の証券を取引する非公開の取引所のことです。

Dark pool取引は違法ですか?

米国証券取引委員会が Dark pool 取引を規制しており、1979 年以来、管理・規制の対象となっています。

誰がDark poolを運営しているのですか?

民間のブローカー会社は、売買注文のマッチング、入札の統合、および最良の取引条件を提供するために価格を尋ねることによってDarkプール取引を容易にします。

Dark poolへの投資方法は?

Dark poolを利用できるのは、モルガン・スタンレーやバークレイズ銀行のような、数百万ドル相当の大きな資産を取引する大企業だけです。

おすすめの記事

03.09.23

最近のニュース