暗号通貨のステーキングの性質、利点とリスク

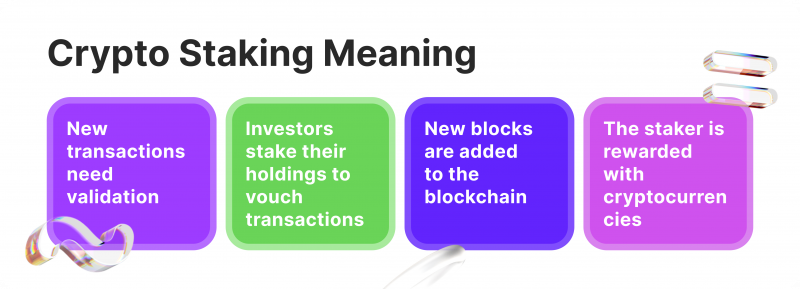

ブロックチェーン技術の狡猾さはよく知られており、利用可能なリソースを最適化する革新的な方法をしばしば導入しています。ステーキングの実践は、このような独創的な方法の1つであり、既存の暗号資産を使って新しいブロックチェーン取引を作成することを容易にします

2012年に最初に導入されたステーキング方法は、ブロックチェーンエコシステムに歓迎された追加であり、ユーザーは余分な暗号資産をそれぞれのネットワークに預けることで受動的な収入を得ることができます。この記事は、ステーキングプロセスの仕組みと、ユーザーがデジタル資産のステーキングを決定する前に考慮すべき要素を分析します。

主な要点

- 暗号ステーキングとは、ユーザーが金利リターンと引き換えにブロックチェーン上に暗号資産を保管することを可能にするプロセスです。

- 暗号ステーキングは、フィアット銀行預金に最も近い代替手段であり、暗号で最も信頼性の高い受動的収入を提供します。

- ステーキングのプロセスでは、プルーフ・オブ・ステークのアルゴリズムにより、新しいブロックチェーン取引を効果的かつ安価に検証することもできる。

- 暗号のステーキングは、その収益性に関連する市場リスクや流動性リスクなど、いくつかの重大なリスクを伴います。

暗号ステーキングとは何ですか?

DeFiのツールや機能は徐々に増加し、分散型金融の状況はそのシンプルなルーツから長い道のりを歩んできました。CryptoステーキングはDeFiセクターで最大の提供物の1つとなっており、ユーザーは取引を検証し、同時に受動的な収入を得ることができます

その核心において、ステーキング・アプローチは、銀行で預金口座を開設する単純なプロセスと同様に機能する。どちらの場合も、ユーザーは余分な資金を預金して、受動的な収入という形で報酬を受け取ることができる。しかし、不換紙幣による預金の場合、ユーザーは金銭的な報酬を受け取るだけであり、預金そのものは、各銀行の流動性に利益をもたらすことがほとんどです。

逆に、ステーキングプロセスはトークン保有者にとって、報酬を得る機会を提供し、ブロックチェーン取引を検証する信頼できる方法を提供するという、2つの重要な点でメリットがあります。結局のところ、各ブロックチェーンネットワークには信頼できる検証プロセスが必要であり、ステーキング手法はその需要を満たす準備が整っています。

ステーキングは主にproof-of-stake コンセンサスメカニズムで利用されており、暗号の世界で2番目に人気のある検証メカニズムとなっています。イーサリアムのような業界大手は、その強固な取引量を成功裏に効率的に検証するためにこのモデルを採用しています。したがって、ステーキング・モデルは関係者すべてにとって効果的に機能し、ユーザーに資産をステーキングする十分なインセンティブを与え、ネットワーク全体の検証効率を高めます。

暗号ステーキングはどのようにプルーフオブステークアルゴリズムを可能にするのか?

上述したように、ステーキング・モデルは、プルーフ・オブ・ステーク(PoS)コンセンサス・アルゴリズムを容易にすることを使命として考案されました。ステーキングプロセスがなければ、PoSアルゴリズムは機能しないでしょう。検証プロセスでステーキングトークンを直接必要とするからです。

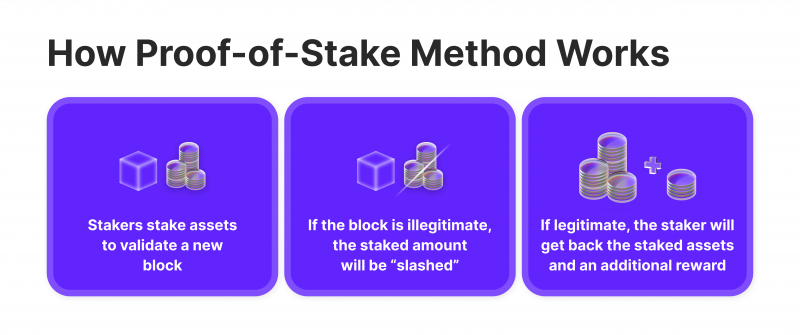

これがPoSアルゴリズムの仕組みです。あるブロックチェーンネットワークのメンバーは、暗号資産をデポジットとしてステークし、ネットワーク上の次のトランザクションを検証するチャンスを受け取ります。検証プロセスの完全性を保証するために、ブロックチェーンネットワークは疑わしい動機のある関係者にペナルティを与える機能を備えています

例えば、プラットフォームが詐欺、置換、違法行為の兆候を検出したとします。その場合、各ユーザーは賭け資産の数分の一、あるいは全額を失うことになります。このように、ステーキング参加者は、正直であり続け、常に適切な取引を検証する確かなインセンティブを得ることができます

このように、ステーキング・プロセスはプルーフ・オブ・ステーク・アルゴリズムの重要な要素であり、関係者にセキュリティ上の懸念なくトランザクションを検証する動機を与えるものです。しかし、単一の当事者がステーキング・プロセスを行う必要がある場合もあります。ユーザーが個々のアセットにステークすることは可能ですが、ほとんどのネットワークバリデーターはステークプールのアプローチを利用し、さまざまな参加者からステークされたアセットを蓄積し、トランザクションを検証する際に集約されたビッドを提示します。

こうすることで、バリデータはより高い確率で検証プロセスを実施し、ステーキングペイアウトを受け取ることができます。こうすることで、検証者はより高い確率で検証プロセスを実施し、ステーキングの支払いを受けることができます。この仕組みにより、各当事者は貢献に対して適切な報酬を受け取ることができます。バリデータは新しい取引を落札するチャンスを増やし、ステーキング当事者は重い関与なしにクリプトの受動的収入を得ることができます。

ステーキングのメリット

上記で分析したように、ステーキングにより、暗号ユーザーとブロックチェーンネットワークは優れた相乗効果を発揮し、ブロック検証プロセスを簡素化し、ユーザーはネットワーク貢献から一度に利益を得ることができます。

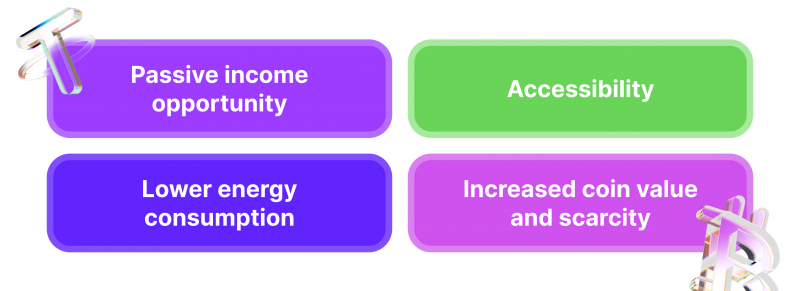

受動的な収入の機会

ステーキングプロセスも、暗号市場で受動的収入を得るための優れた選択肢です。説明したように、ステーキングは不換紙幣の預金口座によく似ており、ユーザーは金銭資産を交換するための金利収入を受け取ることができます。

ステーキングプロセスは、暗号資産を所有することで受動的収入を得る最も確実な方法です。ステーキングプロセスは、暗号資産を所有することから受動的な収入を得る最も確実な方法です。さらに、暗号通貨が世界の取引市場でより大きな割合を占めるようになり、多数の投資家が余剰暗号資産を所有できるようになりました。ステーキングがなければ、これらの資産は単に遊休資産となるか、価格変動により損失を被る可能性さえあります。

アクセシビリティ

暗号の世界は、その技術的な複雑性の高さで悪名高い。しかし、ここ数年、暗号市場に参入する利用しやすいソリューションの大波が押し寄せています。取引所やデジタルウォレットから、NFTマーケットプレイスやその他のブロックチェーンツールに至るまで、クリエイターはターゲットとなる市場にとって可能な限りシンプルなものにしようと努力しています。

ステーキングプロセスはこの動きの最前線にあり、それぞれのユーザーに最も利用しやすいインターフェースのいくつかを提供しています。バリデーターの役割は非常に複雑で、深いネットワーク知識が必要ですが、ステーキング自体は預金口座を開設するのと同じようなものです。このように、ステーキングプロセスには参入障壁がほとんどありません。表面レベルの要件があれば、ステーキング機能を持つ暗号通貨を所有している人なら誰でも、数分で暗号預金を開設することができます

エネルギー消費が少ない

ビットコインマイニングのようなエネルギー集約型のプルーフ・オブ・ワーク(PoW)システムに比べ、ステーキングははるかにエネルギー効率が高いです。PoSシステムは大規模な計算能力を必要としないため、環境に優しく、長期的に持続可能です。

コインの価値と希少性の向上

より多くのユーザーがコインを賭けるようになると、市場での流通量が減少します。この希少性は、コインの価値の上昇につながり、長期保有者やステイカーに利益をもたらします。さらに、ステーキングはプロジェクトの将来に対する強い信念を示し、投資家の信頼をさらに高めます。

ステーキングプラットフォームは、しばしば流動性と市場のボラティリティの問題を高い年利率で相殺しようとします。したがって、魅力的なリターンの数字を超えたところに目を向けることが常に重要です。

クリプト・ステーキングの潜在的なリスクと欠点

クリプト・ステーキング・プロセスはDeFiにおいて待ち望まれていた画期的なものですが、それには重大なリスクと欠点が伴います。受動的な収入と強化されたブロック検証という有利な可能性にもかかわらず、ステーキングプロセスはかなりの損失につながる可能性があります。したがって、最悪のシナリオを避けるために、ステーキングアプローチの活用に関心のあるユーザーは、以下の各側面を注意深く分析する必要があります:

市場に関連するリスク

他のすべての暗号関連投資と同様に、ステーキングは市場のボラティリティの文脈で慎重に検討する必要があります。市場を安定させるための多くの努力にもかかわらず、暗号業界は依然として予測不可能であり、劇的な価格変動の影響を受けやすい。その結果、投資家は慎重でなければならず、デジタル資産のステークを決定する際には最悪のシナリオを考慮しなければなりません。

市場リスクをさらに視覚化するために、次のようなシナリオを想像してみましょう – 投資家Xは、暗号Aを購入し、それを賭けて年間20%の利回りを得ることを検討している。投資家Xは大量の暗号Aを購入し、暗号ステーキングプラットフォームに置きます。次の資産に対するステーキング期間は3ヶ月です。ステーキングを始めて2ヶ月目に、クリプトAは突然40%の大幅な価格下落に見舞われます。その結果、投資家XはクリプトAポートフォリオのほぼ半分を失うことになりました。

以下の例は、市場のボラティリティがステーク収益にどのような影響を与えるかを簡略化しながらも効果的に表したものです。以下の例は、市場のボラティリティがステーク収益にどのような影響を与えるかを単純化したものですが、効果的に表しています。このように、市場リスクに注意し、暗号資産を慎重に選択することが重要です。

流動性への懸念

DeFi分野で常に存在するもう1つの要因は、流動性という概念です。これは、ユーザーがどれだけ迅速に資産を流動性のある現金に交換できるかを規定するものです。ビットコインとUSDTだけが適切な流動性レベルを維持できているため、十分な流動性は暗号市場の大半にとって問題であった。従って、暗号資産を賭けることを検討する場合、ユーザーは基礎となる暗号通貨の流動性を評価する必要があります

しかし、多くの投資家は高いステーキングリターンの罠にはまり、流動性リスクを考慮することを忘れてしまう可能性があります。高いステーキングリターンは、特定の暗号資産に関連する固有のリスクを相殺するために採用されることが多いことを覚えておく必要があります。多くの場合、ステーキングリターンが高いということは、その暗号資産の流動性が低いことを意味します。したがって、リターンは有利かもしれませんが、投資家はそれをすぐにステーブルコインやフィアットに交換することはできません

ロックアップ期間の長さ

特定の暗号ステーキングオプションは、ロックアップ期間プロトコルを採用しており、所定の時間、ステーキングされた資産を効果的に凍結します。ユーザーにとっては不便ですが、このプロセスはブロックチェーンネットワークのセキュリティと安定性を高めます。ブロックチェーンエコシステムにプラスの影響があるとはいえ、ロックアップ期間は、原資産である暗号資産が値下がりした場合、投資家に大きな損失をもたらす可能性があります。

例えば、ロックアップ期間が2カ月で、暗号Aが翌月に下落すると予想される場合、有利な利回りの可能性があっても、投資は無視しなければなりません。上述したように、暗号の状況はまだ非常に不安定であり、ロックアップ期間はポートフォリオ損失の可能性を高めます。

したがって、ロックアッププロセスをユーザーに強制しないクリプトステーキングプラットフォームを探すことを強くお勧めします。ロックアップのないプラットフォームでは、ユーザーはいつでもステークした資産を引き出すことができ、価格下落に関連する潜在的な損失を最小限に抑えることができます。そのようなプラットフォームのリターンは一般的に低いですが、それでも価値のある投資であり、ユーザーは価格変動リスクを軽減することができます。

一貫性のない賭け報酬

ロックアップ期間と同様に、賭け報酬の支払い間隔も非常に長くなることがあります。場合によっては、賭け金報酬は半年に一度、あるいは年に一度しか分配されないこともあります。このようなケースは、受動的な収入を得たい長期投資家にとっては問題ではないかもしれません。

しかし、発生した利益で再投資や他の取引を行いたい投資家やトレーダーにとっては、長い配当期間は大きな障害となり得ます。したがって、ペイアウト期間が頻繁なクリプトステーキングオプションを探し、トレーダーが自分の都合に合わせて獲得した受動的収入を利用できるようにすることをお勧めします。

収入とコスト

最後に、クリプトステーキングは無料のプロセスではないことに注意することが重要です。ユーザー自身がバリデーターになるにしても、第三者にバリデーションを委任するにしても、どちらのシナリオでも一定の費用が必要になります。最初のケースでは、ユーザーは適切な機器を購入し、検証プロセスで発生する多額の電気代を支払わなければならない。第二の例では、ステーキングプールは通常、提供されたサービスに対してパーセンテージシェアを請求します。

場合によっては、肥大化した第三者手数料や過剰な設備が必要となり、ステーキングの純益が著しく減少する可能性があります。したがって、ステーキングを検討する投資家は、潜在的なリターンと対応するコストを比較しなければなりません。もし純利益がまだ有利であれば、多額の費用がかかっても、投資はまだ価値があります。

クリプトをステーキングするには?

前述したように、ステーキングプロセスは、市場で最もアクセスしやすい暗号関連の活動の1つです。ブロック検証の複雑な内部構造にもかかわらず、ユーザーは簡素化されたステーキング構造を楽しむことができます。まず、ユーザーは好みのステーキングプラットフォームを選択する必要があります。ステーキングプラットフォームを選択する際には、ネットワークの安全性、評判、ステーキング利回りを考慮することが重要です。

極小のステーキングリターンでは、多額の受動的収入を得ることは不可能になるかもしれません。次に、ユーザーは選択する暗号通貨を決めなければなりません。上記で説明したように、暗号通貨の市場リスクと流動性リスクが考慮すべき主な要因です。その後、ユーザーは好みのステーキング額を選択し、ステーキングプラットフォームに注文を送信するだけです。

ユーザーは、デジタルウォレットを接続し、このチャネルを通じて資金を送金しなければならないことがあります。

ユーザーは、デジタルウォレットを接続し、このチャネルを通じて資金を送金しなければならないこともあります。これで、ユーザーは自分の暗号貯金口座を持つことができる。あとは定期的なリターンを待つだけです。しかし、ユーザーは定期的に暗号通貨の価格をモニターし、投資を続けるべきか、ステークしたトークンを引き出すべきかを再検討することを忘れてはならない

最終的な要点

ステーキングは、最初の導入からDeFiを席巻しました。この独創的なプロトコルは、ブロックチェーンネットワークのセキュリティと安定性を高めると同時に、ユーザーが余剰暗号資金から信頼性の高い受動的収入を得ることを可能にします

しかし、ステーキングプロセスは、市場リスクや流動性リスクといった通常の暗号の落とし穴から免れることはできません。しかし、ステーキングプロセスは、市場リスクや流動性リスクのような通常の暗号の落とし穴から免れることはできません。これらのリスクを考慮し、ステーキングオプションを賢く選択したユーザーは、長期的にかなりの受動的収入を得ることができます。

よくある質問

ステーキングの仕組みは?

利用者はステーキングプラットフォームに好みの暗号資産を預け入れます。その見返りとして、ユーザーは預けた資産に対して定期的にパーセンテージの利回りを受け取ります。

ステーキングの利点は何ですか?

ステーキングは、従来の銀行における不換紙幣預金に最も近いものです。したがって、ステーキングは、ユーザーが余分な暗号資金を持っている場合、受動的な収入を得る絶好の機会です。また、ステーキングは所定のブロックチェーンネットワークのセキュリティと検証能力を強化し、関係者全員にとって素晴らしいことです。

ステークに関する最大のリスクは何ですか?

ステーキングは暗号通貨の価値に関連しているため、ユーザーは暗号業界に蔓延する市場のボラティリティと流動性リスクを慎重に考慮する必要があります。

おすすめの記事

21.07.22

19.07.22

最近のニュース