トレーディングにおけるレバレッジとは何か?

記事

金融マーケットにおける電子取引は、浮き沈みの激しい予測不可能な冒険であり、時には1秒1秒が金塊のような価値を持つことがあります。金融資産の取引でお金を稼ぐ大きなチャンスにもかかわらず、一部のトレーダーや投資家、特に初心者は、資産を底値で購入し、できるだけ高い値段で売却するという単純な戦略をとっています。それにもかかわらず、ブローカーや証券取引所の借入資金を使用して、投資を倍増することができ、取引モードが存在する。このモードは、レバレッジ取引または最も一般的と呼ばれています – 証拠金取引。

トレーディングにおけるレバレッジとは何か?

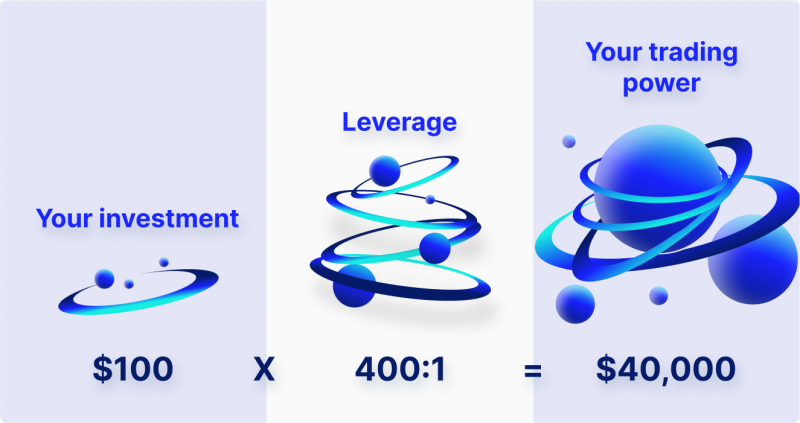

レバレッジは、トレーダーが資産の価格、購入量、および証拠金制度に応じて預金のサイズを変更できるように、数学的モデルに基づいて動作する高度でリスクの高い金融商品です。

レバレッジ・トレーディング(「Leveraged Trading」とも)とは、取引所やブローカーから借りた資金を使って、各取引プラットフォームが個別に設定する特定のレートで取引されている金融資産を購入(ロング)または売却(ショート)することです。

レバレッジ取引とは、銀行から信用を得ることに似ています。したがって、信用資金で車を購入することで、輸送手段が担保として機能する。借り手が銀行に対する金融債務を履行できなかった場合、担保に入れた資産を犠牲にして債務が返済されます。信用取引の場合、担保となるのはユーザーの残高にある資金や有価証券です。

レバレッジ取引では、通常、トレーダーがポジションの量を増やすために追加の資金を借りることができるようにするために、少額の自己資金を証拠金と呼ばれる担保として差し入れておく必要があることを意味する。つまり、金融市場で取引プラットフォームのレバレッジを活用するためには、まず一定の最低預託金額が必要であり、これも取引プラットフォームによって大きく異なるのです。

例えば、証券取引の場合、最も取引されている(流動性のある)証券にのみレバレッジをかけたポジションを建てることができます。また、上場ファンドのユニット、通貨、デリバティブ(先物契約)の取引も可能です。各証券会社は、”貸し出し “用の資産の登録簿を独自に作成します。

レバレッジ取引では、ロングとショートの取引を開始することができます。暗号通貨市場の場合、ほぼすべての暗号通貨取引所では、利用可能なすべての資産でレバレッジ取引を開始することができますが、唯一の違いは、利用可能なレバレッジの量が異なるということです。外国為替市場におけるレバレッジ取引は、その比率がアルゴリズムによって事前に決定され、規制の対象とはならないため、特別なものとなっています。

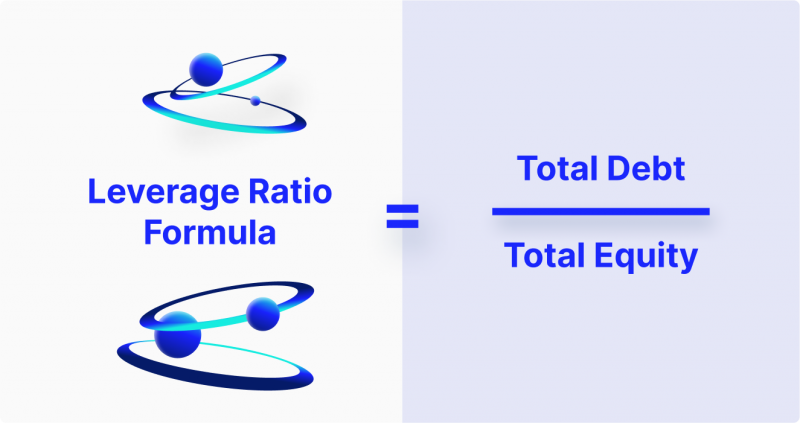

レバレッジ・レシオは、レバレッジ・レシオの計算式に従って、総有利子負債と総資本の比率として算出されます。

金融市場におけるレバレッジ比率

今日、レバレッジによる信用取引のモードを利用する機会を提供するさまざまな金融市場があります。中でも、株式、債券、指数、その他の金融商品が取引される株式市場、外国為替市場、暗号化市場は最も人気のある市場です。ただし、これらの市場の最大レバレッジ比率のレベルは、それぞれ大きく異なります。

株式マーケット

株式取引は、取引できる金融商品が多様であることで有名です。株式、債券、通貨、金属、ファンド、オプション、先物など、人気のある資産をリストアップしています。この信用取引での資産選択において、レバレッジ比率は、例えばFXのように固定値ではなく、最初の取引資金額と取引商品のリスク評価をロング・ショートともに考慮し、リスク率に応じて算出される比率です。したがって、レバレッジ比率は、個別の金融商品の流動性に基づいて算出される指標であり、購入の段階で把握することができます。

フォレックスマーケット

取引する商品によってFX業者によってレバレッジ比率は異なりますが、多くの場合、通貨取引における標準的なレバレッジサイズは1:25から1:1000までで、これは1ドルの資金に対して25ドルから1000ドルの借入金を得ることができることを意味します。これは、1ドルの資金に対して25から1000の資金を借りることができることを意味します。

このような大きなレバレッジが可能なのは、個人投資家にとってFXは原資産の受け渡しがない市場であるという事実があるからです。トレーダーは、ユーロが必要だからといってユーロをドルで買うのではなく、両替所や外国為替市場で行うことができます。この場合、トレーダーは原資産(この場合、相場が決まっている通貨)の増減に賭けます。そのためには、取引口座に、取引する通貨の全量を買い取るのに十分な資金がある必要はなく、担保があれば十分であり、残りはブローカーのクレジットラインによってカバーされるのです。

クリプトカレンシー市場

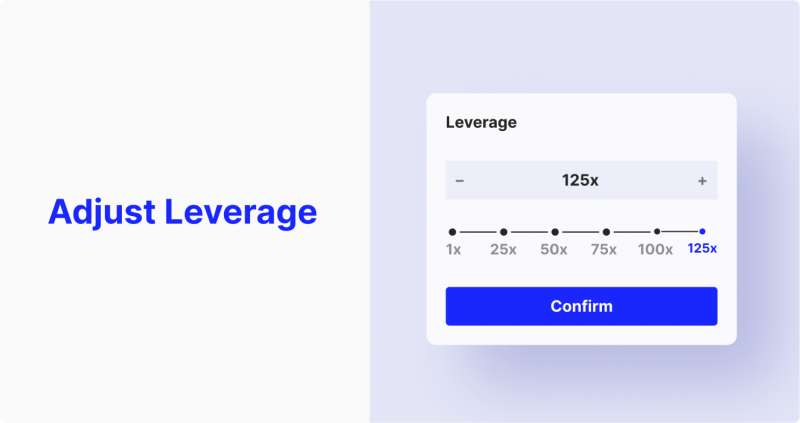

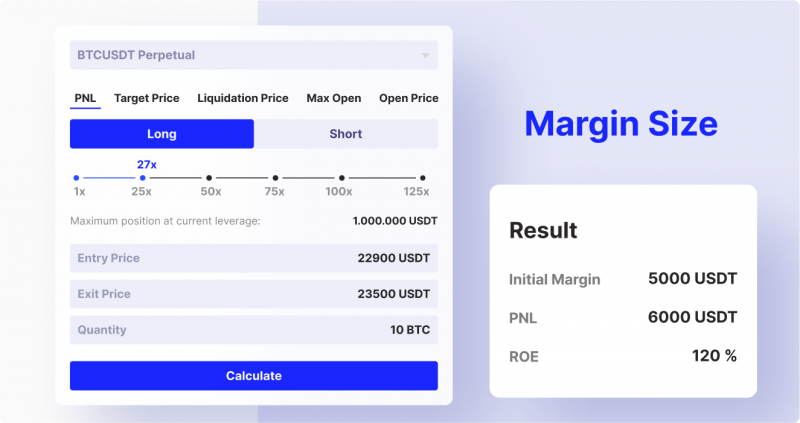

暗号化市場では、レバレッジの値は、例えば1:5(5倍)、1:10(10倍)、1:50(50倍)などの比率で示され、これは初期預金に対して初期資本が何倍増加するかを示しています。取引所の大半の商品では、25~75倍のレバレッジを使用できますが、ビットコインのような特に流動性の高い資産のレバレッジは125倍で、これは全取引資産の中で最高レベルです。

取引におけるレバレッジは非常にリスクの高いツールであるため、トレーダーはレバレッジを慎重に扱う必要があります。多くの要素を考慮する必要がありますが、トレーダーの取引口座に、ロングまたはショートのオープンポジションを維持するのに十分な証拠金がない場合、取引ポジションを清算することができます。マージンコールは、トレーダーの預託金が枯渇し、追加資金を補充しなければならないことを示す信号です。

クォートの成長

まず、取引の減少中に相場が上昇する可能性、あるいはその逆の可能性を考慮する必要があります。借りた資金を受け取ることで、トレーダーは未決済トランザクションの数を増やし、それに応じて潜在的な損失も増加させます。この点は、簡単に儲けようとする初心者には考慮されないことがよくあります。

マージンコール

ここで、レバレッジをかけた取引に関して非常によく知られている概念、マージンコールについて説明します。これは、ブローカーがトレーダーに対して、口座の証拠金がゼロに近いので口座に入金するように要求することです。これは、予想が外れた場合、資産価格が反対方向に動き、トレーダーの損失が増加したときに表示されます。したがって、遅かれ早かれ(トレーダーがまだストップオーダーでポジションを保証していないと仮定すると)、トレーダーの資金がほとんどなくなる瞬間がやってくるのである。このとき、ブローカーは資金を失わないために、トレーダーに対して自分の口座に入金するように要求する。また、市場の変動が激しいため、ほとんどのトレーダーがマージンコールを受けることは注目に値します。

レバレッジ運用の原理

レバレッジ取引については、レバレッジの大きさと取引プラットフォームのリスク上限が直接関係します。つまり、レバレッジのサイズが1:2であれば、ブローカーまたは取引所は損失が50%に達するまで待ちます。しかし、比率が1:3であれば、取引プラットフォームは相場が33%下がったときにすでに資産を売却します。

コスト

第三にレバレッジは有料サービスであり、金融市場や取引するブローカーによって、このサービスの価格は異なる場合があります。ただし、株式市場であれば、融資を受けた当日に行われた取引は例外です。この場合、翌日もポジションが残っていると、1日ごとに金利という形で手数料を支払わなければなりません。

どのような市場でどのような戦略をとるかにかかわらず、レバレッジの大きさは、得られる潜在的な利益だけでなく、発生し得る損失にも直接影響することを忘れてはいけません。証拠金取引やレバレッジを上げる前に、例えば暗号市場の場合は先物と比較してはるかにリスクの低いスポットモードでの取引方法を学ぶ必要がありますし、FX市場の場合はデモ口座での取引を試す必要があります。

レバレッジの大きさはどのように決定されるのでしょうか?

レバレッジとは、大きな利益を追求するためにリスクを取ることを恐れないトレーダーの間で人気のあるツールです。しかし、レバレッジの値を理解するためには、以下に挙げるいくつかの要素に基づいて計算されることを知っておく必要があります。

証拠金額サイズ

このようの指標は、クライアントによって提出されたレバレッジ取引ごとにブローカーによって計算されます。証拠金を計算する際には、投資家の口座に保有されている資産の価値を合算し、最も流動性の高い資産である金銭と最も売却しやすい有価証券のみが含まれ、各ブローカーがオンラインで公表しているものです。

証拠金額は、損益の増減に正比例して増加または減少します。ただし、ブローカーは、顧客が返済を確実に行えるよう、証拠金が必要最低額を下回らないようにしています。

次の計算式により、ブローカーは証拠金貸付の上限額を決定します。証拠金を商品割引額で割り、投資家の自己資金を差し引いた額。

トレーダーのリスクレベル

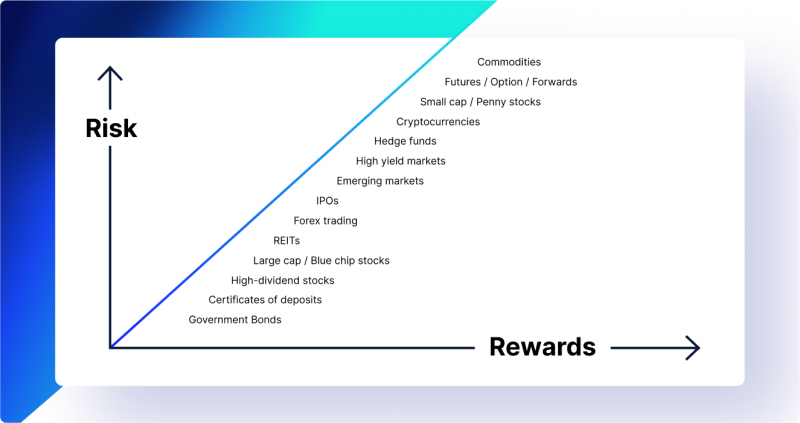

レバゲージ取引は、トレーダーのリスクスコアによって異なるリスクレベルを持っています。

原則として、トレーダーのリスクレベルは、ブローカーまたはトレーダーの取引所によって決定されます。ブローカーがトレーダーに提供できるレバレッジサイズは、市場のボラティリティをはじめとする多くの指標に基づいて決定されます。

リスクレベルとは、0から10の範囲の数値であり、10は極めて高いリスク、0は極めて低いリスクに相当します。これらの数値は恣意的なものではなく、綿密な計算にもとづいています。しかし、すべてのブローカーは、この指標の値の独自の尺度を持っていることを明確にしておく必要があります。例えば、多くの暗号通貨取引所では、この指標は0から999で計算され、数値が高いほどリスクは低くなります。

マーケットのボラティリティ

市場のボラティリティーは非常に典型的な現象で、主に暗号化市場で発生します。様々な種類のニュースを背景にした資産の高い変動は、トレーダーがストップロスをセットしてヘッジする方法を使用しない場合は特に、取引資金を失う高いリスクを生じます。このため、多くのブローカーは、市場のボラティリティが高い時期には高いレバレッジへのアクセスを制限しています。また、この措置は、取引経験のないトレーダーがレバレッジ取引にアクセスできるように制限する保護メカニズムとして機能することも多い。

このように、トレーダーによるレバレッジの評価は、リスクレベルと利用可能なトレーダーのスタートアップ資金量との最適な相関関係を得るために、多くのパラメータを考慮した複雑なプロセスです。

まとめ

プロのトレーダーはレバレッジを好んで使用し、利益の見込みを高めるのに最適な方法だからです。ほとんどの金融市場では、高いレバレッジのおかげで、少ない初期資金でより多くの自由を手に入れることができます。しかし、レバレッジの大きさにかかわらず、リスクはトレーダーが得ようとする潜在的な利益に比例することを常に念頭に置いておく必要があります。あらゆる資産、特に最も流動性の高い資産を取引する場合、確かな取引手法、資金管理、リスク管理を行うことで、素晴らしい成果を上げることができます。