Compreender os derivados negociados em bolsa

Artigos

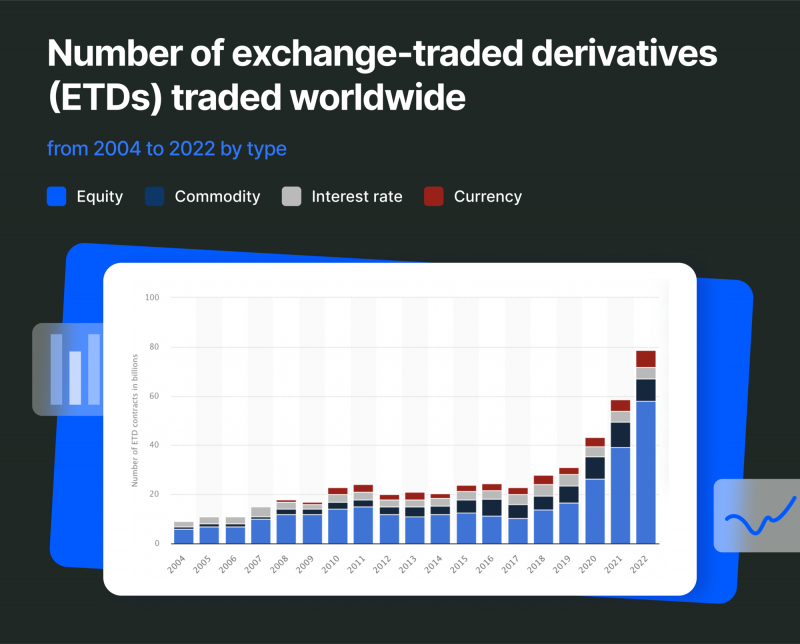

A negociação de derivados tornou-se muito popular, e não admira porquê: oferece opções de investimento flexíveis, rendimentos significativos e muitas oportunidades de negociação em mercados altamente líquidos. No entanto, como acontece com qualquer instrumento financeiro, um conhecimento profundo do mercado é crucial para uma negociação bem sucedida. Neste artigo, vamos discutir a negociação de derivados, aprender os tipos de derivados e discutir onde negociar ETDs.

Principais conclusões

- Os derivados são acordos cujo valor se baseia nas flutuações dos preços dos seus activos de base.

- Os derivados podem ser de dois tipos: ETDs e OTCs.

- Os ETD existem em muitos subtipos, tais como ETD de acções, ETD relacionados com índices, etc.

- Os ETD e os derivados OTC diferem em termos de acessibilidade do mercado, transparência, regulamentação, etc.

O que é um derivado negociado em bolsa?

Derivados são acordos financeiros que ganham ou perdem o seu valor com base em alterações nos preços dos seus activos de base (moeda, acções, obrigações, etc.).

Os derivados negociados em bolsa (ETD) e os derivados do mercado de balcão (OTC) são dois tipos de derivados.

Os ETD são acordos, tais como contratos de opções e de futuros, com termos contratuais predefinidos, incluindo a dimensão do contrato, a data de expiração e os métodos de liquidação.

Como o nome indica, os ETDs são transaccionados numa bolsa regulamentada e estão sujeitos a regulamentos de mercado e de autoridade.

Benefícios da negociação de ETDs

Os contratos de derivados negociados em bolsa são investimentos muito vantajosos. Eis alguns dos principais benefícios dos ETDs:

Padronização – Cada contrato ETD tem uma data de expiração específica, um processo de liquidação definido e um tamanho de lote. A bolsa de valores estabelece todas essas e outras regras e regulamentos, resultando em consistência que elimina quaisquer dificuldades para os participantes do mercado e a bolsa em relação à personalização do contrato.

Alta liquidez – O mercado de ETDs é altamente líquido, o que significa que os ETDs têm uma profundidade de mercado considerável. Este facto permite aos negociantes encontrarem rapidamente contrapartes para cumprirem as suas ordens a bons preços, sem perdas significativas.

Regulamentos – O mercado de ETD é controlado por reguladores de mercado responsáveis pela publicação diária de informações sobre as transacções no mercado. Por exemplo, o Securities and Exchange Board audita o mercado na Índia. Este regulamento dificulta o envolvimento dos grandes operadores em práticas comerciais ilegais ou desleais.

Riscos reduzidos – Os ETDs envolvem partes que negoceiam através de um intermediário, eliminando o risco de contraparte e reduzindo as hipóteses de incumprimento devido a obrigações contratuais com uma bolsa credível.

Tipos de ETDs

Os derivados negociados em bolsa são negociados em todo o mundo em diferentes bolsas de valores e existem em muitos tipos. Vejamos cada tipo mais de perto.

Estacionar ETDs

Estes derivados assumem várias formas, incluindo opções sobre acções e contratos a prazo. Os swaps não são normalmente negociados em bolsa, mas podem fazer parte de transacções de balcão. As opções e os contratos a prazo sobre acções permitem apostas altamente alavancadas sobre o movimento do preço de uma ação, prevendo o seu valor futuro. Os derivados de acções a nível mundial são considerados indicadores importantes para prever os movimentos das acções.

Indexar ETDs

Os derivados relacionados com o índice permitem aos investidores comprar ou vender toda a carteira de acções, em vez de comprar ou vender futuros e opções sobre uma ação específica. É possível comprar ou vender tanto forwards de índices como opções de índices, mas, ao contrário das opções sobre acções, os derivados de índices não podem ser liquidados em espécie, uma vez que a sua entrega física é impossível. Os derivados relacionados com índices comummente negociados incluem o S&P 500, Nikkei, Nasdaq e Nifty 50.

Documentos ETD em moeda estrangeira

Os contratos de derivados para divisas estão amplamente cotados nas bolsas para negociação, permitindo aos investidores negociar a longo ou curto prazo estes pares de divisas. O mercado de balcão oferece muitos contratos, enquanto o mercado de derivados negociados em bolsa se concentra em alguns pares de moedas populares. São fornecidos acordos normalizados para estes pares altamente transaccionados, garantindo a sua liquidez.

Commodities ETDs

As mercadorias são amplamente utilizadas para a negociação de derivados na maioria dos países, sendo a primeira bolsa de derivados a Chicago Board of Trade. Várias bolsas oferecem oportunidades de negociação em milhares de mercadorias, o que dificulta a negociação. Os mercados de mercadorias foram inicialmente utilizados para cobrir riscos, mas recentemente tornaram-se altamente especulativos. Os derivados negociados em bolsa, que envolvem as mercadorias como ativo subjacente, são negociados com base nas flutuações de preços.

Documentos ETD do sector imobiliário

Os derivados imobiliários foram um fator significativo no colapso económico de 2008. Estavam cotados nas principais bolsas dos EUA e eram amplamente transaccionados. Recentemente, a Eurex cotou um novo tipo de derivados – Futuros sobre Índices Imobiliários. Apesar da sua associação ao colapso económico, muitos investidores ainda os consideram um bom investimento, uma vez que oferecem um volume de negociação decente e diversificam os riscos da carteira.

ETDs vs OTCs

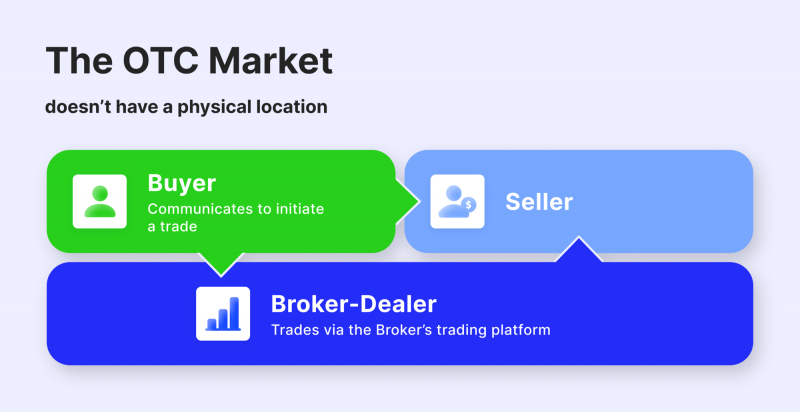

Essencialmente, existem duas variedades de derivados: Os derivados negociados em bolsa (ETD) e os derivados do mercado de balcão (OTC). A primeira está sujeita a termos e condições normalizados e, por conseguinte, é negociada nas bolsas de valores, e a segunda variedade é negociada diretamente entre contrapartes privadas sem qualquer intermediário formal.

Os COT são contratos que são objeto de um acordo privado entre duas partes. Oferecem uma maior flexibilidade em termos de personalização dos contratos, permitindo que as contrapartes adaptem os termos às suas necessidades específicas.

Vamos discutir algumas das principais diferenças entre ETDs e OTCs.

Acessibilidade

Os contratos ETD estão disponíveis tanto para investidores de retalho como para grandes organizações de investimento. Podem ser comprados e vendidos numa corretora regulamentada, pelo que muitos comerciantes e investidores podem obtê-los facilmente.

Os OTC estão principalmente disponíveis para os grandes actores do mercado, como as grandes empresas e as principais organizações financeiras. O mercado de balcão é geralmente mais complicado e exige muita experiência e dinheiro dos investidores, o que torna mais difícil o envolvimento de operadores regulares.

Padronização e personalização

A normalização é uma caraterística essencial dos ETD que ajuda a aumentar a sua liquidez e melhora a determinação do seu valor. As regras dos contratos já estão definidas e são transparentes, o que facilita a negociação por parte de todos. Por outro lado, os OTC permitem uma maior personalização. As partes negociadoras podem discutir condições específicas, criando contratos concebidos para gerir riscos individuais. No entanto, a ausência de uma forma normalizada de negociar com OTC pode dificultar a sua compra e venda, aumentar os riscos e, eventualmente, encarecer as transacções.

Risco de contraparte

O envolvimento de terceiros na negociação de ETD elimina os riscos de incumprimento para os investidores. A bolsa actua como um intermediário: a bolsa de valores vincula contratualmente compradores e vendedores, assegurando assim uma negociação sem problemas para ambas as partes. Além disso, todos os operadores, bolsas e corretores têm de seguir as mesmas regras e são controlados regularmente por auditores. Isto garante que o seu investimento é seguro e fiável.

Contrariamente, os derivados OTC dependem de obrigações entre duas partes, o que representa um risco de a outra parte não cumprir a sua parte do acordo. Os participantes no mercado financeiro devem avaliar cuidadosamente a credibilidade e a fiabilidade das suas contrapartes no mercado de balcão.

Liquidez e transparência

As informações sobre os preços e volumes dos ETD são públicas, o que significa um elevado nível de transparência que facilita a eficiência do mercado.

Não obstante, o mercado de derivados OTC é descentralizado e menos transparente do que o dos ETD. Este facto dificulta a obtenção de informações exaustivas sobre os preços e pode resultar numa menor liquidez.

Controlo regulamentar

Os ETDs são regulados por organismos administrativos para promover mercados justos, proteger os investidores e manter a integridade do mercado. Simultaneamente, os mercados de balcão são objeto de diferentes níveis de supervisão, o que pode dar origem a incoerências e riscos devido à falta de uma regulamentação coerente.

Conclusão

Os ETDs são negociados na maioria das bolsas, como a Bolsa de Valores de Bombaim, a CME ou a Intercontinental Exchange (ICE), e podem trazer-lhe bons retornos se implementar boas estratégias de negociação. Os ETD podem ser menos arriscados do que os OTC devido à normalização, à redução dos riscos de contraparte e à melhor acessibilidade do mercado. No entanto, para uma negociação bem sucedida, é necessário ter um conhecimento profundo das tendências dos mercados financeiros e definir os seus objectivos de investimento.

Procurando respostas ou conselhos?

Compartilhe suas dúvidas no formulário para obter assistência personalizada