O que é Alavancagem na Negociação?

A negociação eletrônica nos mercados financeiros é uma aventura imprevisível cheia de altos e baixos, onde às vezes cada segundo vale seu peso em ouro. Apesar das grandes oportunidades de ganhar dinheiro na negociação de ativos financeiros, alguns traders e investidores, principalmente os iniciantes, se apegam à estratégia simples de comprar um ativo no fundo do poço e depois vendê-lo pelo preço mais alto possível. No entanto, existe uma modalidade de negociação, que permite multiplicar os investimentos, utilizando recursos emprestados de exchanges ou bolsas de valores. Este modo é chamado de alavancagem de negociação ou mais comumente – negociação de margem.

O que é Alavancagem na Negociação?

A alavancagem é um instrumento financeiro sofisticado e arriscado que opera em modelos matemáticos, permitindo que os traders variem seu tamanho de depósito de acordo com o preço de um ativo, seu volume de compra, bem como o regime de margem.

A negociação de alavancagem (às vezes “negociação alavancada”) é o processo de compra (longa) ou venda (curta) de ativos financeiros usando fundos emprestados de uma bolsa ou exchange que está sendo negociada a uma taxa específica definida individualmente por cada plataforma de negociação.

A negociação de alavancagem é semelhante a receber crédito de um banco. Assim, ao comprar um carro com dinheiro de crédito, o bem funciona como garantia. Se o mutuário deixar de cumprir suas obrigações financeiras com o banco, a dívida será reembolsada às custas do ativo penhorado. Ao negociar na margem, a garantia é o dinheiro ou títulos no saldo dos usuários.

A negociação alavancada geralmente implica que, para que os traders possam emprestar capital adicional para aumentar o volume de uma posição, eles precisam colocar uma pequena quantia de seu próprio capital como garantia, o que é chamado de margem. Em outras palavras, para aproveitar a alavancagem de uma plataforma de negociação em qualquer mercado financeiro, eles primeiro precisam ter um determinado valor mínimo em seu depósito, que também varia muito dependendo da plataforma de negociação.

Falando em bolsa de valores, por exemplo, é permitido abrir posição alavancada apenas nos títulos mais negociados (líquidos). Também é permitido negociar cotas de fundos negociados em bolsa, moedas ou derivativos (contratos futuros). Cada corretora elabora seu próprio registro de ativos para “empréstimos”.

A negociação alavancada permite abrir negociações longas e curtas. No caso do mercado de criptomoedas, quase todas as exchanges de criptomoedas permitem a abertura de negociações alavancadas em todos os ativos disponíveis, com a única diferença de que a quantidade de alavancagem disponível varia. A negociação com alavancagem é especial no mercado de câmbio (forex) porque sua relação é predeterminada por algoritmos e não está sujeita a regulamentação.

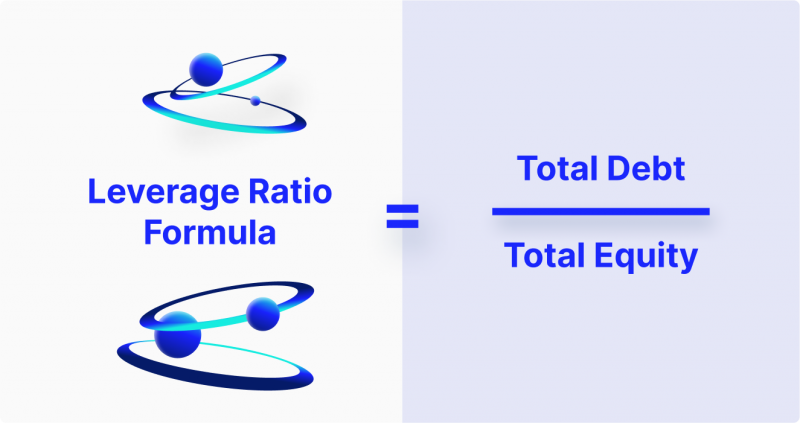

O índice de alavancagem é calculado de acordo com a fórmula do índice de alavancagem como a relação entre a dívida total e o patrimônio líquido total.

Índices de Alavancagem nos Mercados Financeiros

Hoje, existem muitos mercados financeiros diferentes que oferecem a oportunidade de usar o modo de negociação de margem com alavancagem. Entre os mercados mais populares estão o mercado de ações, títulos, índices e outros instrumentos financeiros, além dos mercados Forex e de criptomoedas. No entanto, o nível do índice de alavancagem máxima em cada um desses mercados é muito diferente.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Mercado de Ações

A negociação de ações é famosa por sua variedade de instrumentos financeiros disponíveis para negociação. A lista dos ativos mais populares inclui ações, títulos, moedas, metais, fundos, opções e futuros. Nesse caso, a escolha de um ativo para negociação de margem, o índice de alavancagem não é um valor fixo, como no mercado Forex, por exemplo, mas é um índice calculado de acordo com a taxa de risco, levando em consideração o valor inicial do capital de negociação e a avaliação de risco de um instrumento de negociação para negociações longas e curtas. Assim, o taxa de alavancagem é um indicador calculado com base na liquidez de cada instrumento financeiro individual e conhecido na fase da sua aquisição.

Mercado Forex

A taxa de alavancagem varia de acordo com cada corretora Forex, dependendo do instrumento negociado, mas na maioria dos casos, o tamanho da alavancagem padrão para negociação de moedas varia de 1:25 a 1:1000, o que significa que para cada $ 1 do seu dinheiro você pode obter de 25 a 1000. fundos emprestados. Isso ajuda a aumentar o capital inicial e a obter lucros incríveis se você usar uma boa estratégia.

A possibilidade de uma alavancagem tão alta se deve ao fato de que, para investidores privados, o Forex é o mercado sem entrega do ativo subjacente. Os traders não compram euros por dólares porque precisam de euros – isso pode ser feito em uma casa de câmbio ou no mercado de câmbio. Eles especulam no crescimento ou queda do ativo subjacente, que neste caso é a moeda contra a moeda cotada. E para isso não precisam ter dinheiro suficiente em sua conta de negociação para comprar o todo o volume de divisas com que operam – basta ter um colateral, e o restante é coberto pela linha de crédito da corretora.

Mercado de Criptomoedas

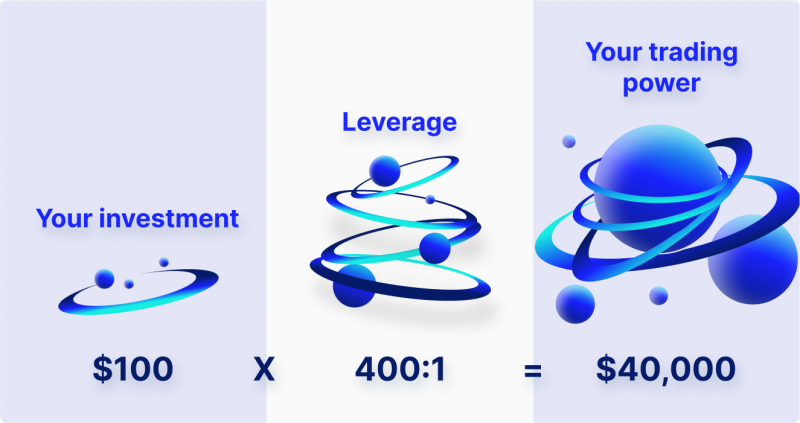

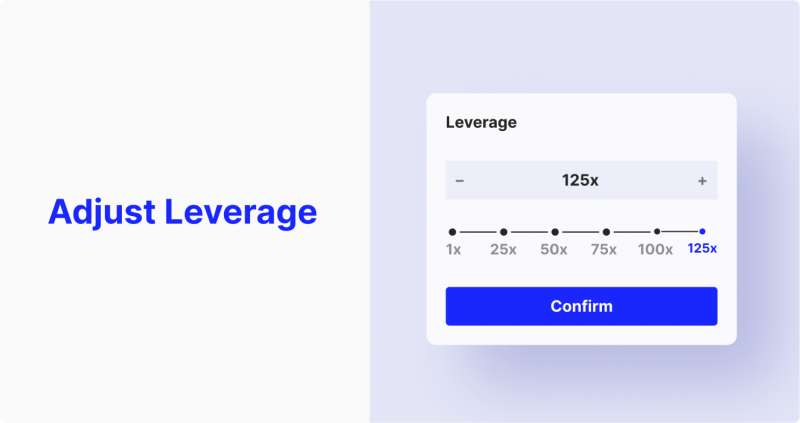

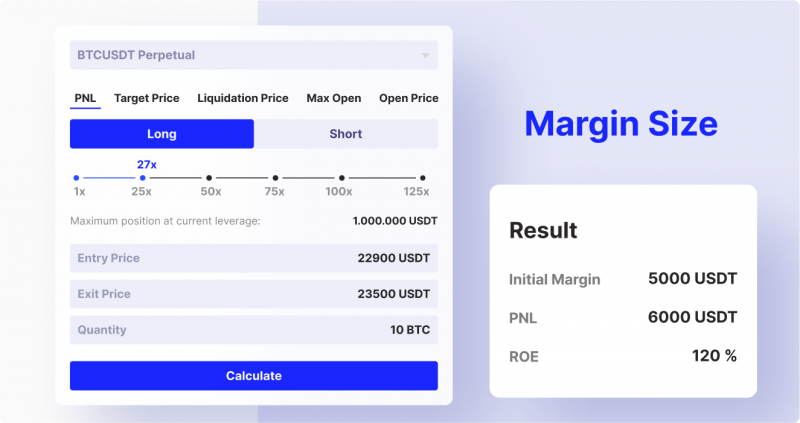

No mercado cripto o valor da alavancagem é denotado como uma proporção, por exemplo 1:5 (5x), 1:10 (10x) ou 1:50 (50x), que mostra quantas vezes o capital inicial aumenta em relação ao depósito inicial. Trabalhando com a maioria dos instrumentos, as exchanges permitem o uso de alavancagem na faixa de 25-75x, mas principalmente ativos líquidos como Bitcoin têm um tamanho de alavancagem de 125x, que é o nível mais alto entre todos os ativos negociados.

A alavancagem na negociação é uma ferramenta extremamente arriscada, portanto, os traders devem ter cuidado ao trabalhar com ela. É necessário levar em consideração muitos fatores, entre os quais a liquidação da posição de negociação no caso de a conta de negociação do trader não ser margem suficiente para manter sua posição aberta, seja longa ou curta, o que também é conhecido como “chamada de margem (margin call)”. Uma chamada de margem é um sinal de que o depósito do trader está esgotado e deve ser reabastecido com fundos adicionais.

Aumento de Cotações

Em primeiro lugar, é necessário levar em consideração a possibilidade de um aumento das cotações durante a negociação em declínio e vice-versa. Ao receber fundos emprestados, o trader aumenta o número de transações abertas, o que aumenta as perdas potenciais. Muitas vezes, esse aspecto não é levado em consideração por novatos que estão atrás de dinheiro fácil.

Chamada de Margem

Vamos nos voltar para um conceito muito conhecido quando se trata de negociar com alavancagem – a chamada de margem. Trata-se de uma solicitação do corretor ao trader para que deposite em sua conta porque a margem em sua conta é próxima de zero. Ela acontece quando, no caso de uma previsão incorreta, a perda do trader aumenta à medida que o preço do ativo se move na direção oposta. Portanto, mais cedo ou mais tarde (supondo que o trader ainda não tenha segurado a posição com uma ordem de parada), chegará o momento em que o o trader quase não tem mais dinheiro. Nesse momento, a corretora, para não perder seu dinheiro, solicita que o trader deposite em sua conta. Caso isso não aconteça, a transação será encerrada quando o saldo da conta de negociação chegar a 0. Também é importante notar que a maioria dos traders recebe uma chamada de margem devido à alta volatilidade do mercado.

Princípio de Operação de Alavancagem

Quando se trata de negociação alavancada, a quantidade de alavancagem e o limite de risco da plataforma de negociação estão diretamente relacionados. Portanto, se o tamanho da alavancagem for 1:2, a corretora ou exchange aguardará até que a perda atinja 50%. No entanto, se a proporção for 1:3, a plataforma de negociação venderá os ativos já quando as cotações caírem 33%.

Custo

Em terceiro lugar, a alavancagem é um serviço pago e, dependendo do mercado financeiro e também da corretora com a qual você negocia, o preço desse serviço pode variar. A exceção são as transações feitas no dia do empréstimo, caso for no mercado de ações. Nesse caso, se a posição permanecer aberta no dia seguinte, você deverá pagar uma comissão na forma de juros por cada dia em que a posição permanecer aberta.

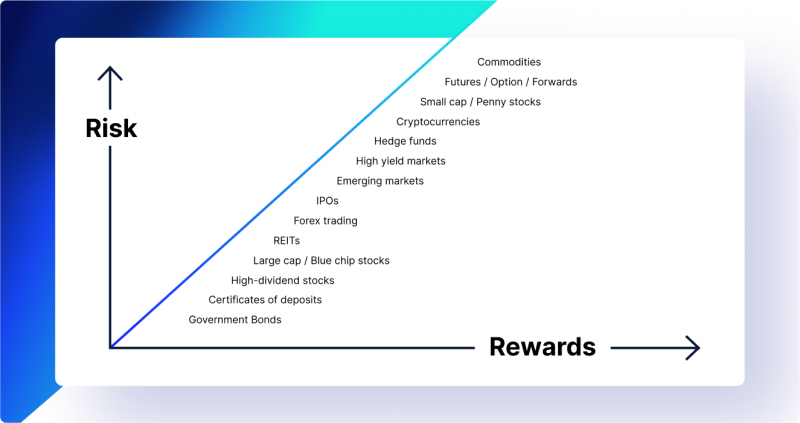

Independentemente do mercado em que você negocia e qual é sua estratégia, você deve se lembrar que o tamanho da alavancagem afeta diretamente não apenas o lucro potencial que você pode obter, mas também a perda potencial em que pode incorrer. Antes de lidar com negociação de margem e aumentar o tamanho da alavancagem, você precisa aprender a negociar no modo spot (à vista), que tem riscos muito menores em comparação com, por exemplo, futuros, caso estejamos falando do mercado de criptomoedas, ou tentar negociar em uma conta demo, se estivermos falando do Mercado Forex.

Como o Tamanho da Alavancagem é Determinado?

A alavancagem é uma ferramenta popular entre os traders que não têm medo de correr riscos na busca por grandes lucros. No entanto, para entender o quanto de alavancagem você pode ter, é necessário saber que o valor da alavancagem é calculado com base em vários fatores, que estao listados abaixo.

Tamanho da Margem

Indicadores como este são calculados pela corretora para cada negociação alavancada apresentada por um cliente. No cálculo da margem, soma-se o valor dos ativos mantidos na conta do investidor, incluindo apenas os ativos mais líquidos: dinheiro e títulos que são os mais fáceis de vender, que são publicados por cada corretora online.

A margem aumenta ou diminui na proporção direta do aumento ou diminuição dos lucros e perdas. As corretoras garantem, porém, que a margem não caia abaixo do valor mínimo necessário para garantir que o cliente conseguirá pagar o empréstimo.

De acordo com a seguinte fórmula, a corretora determina o valor máximo de um empréstimo com margem: Divida a margem pelo desconto do instrumento e subtraia o valor dos fundos próprios do investidor.

Nível de Risco do Investidor

A negociação alavancada tem um nível de risco diferente, dependendo da pontuação de risco do trader.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Como regra, o nível de risco de um trader é determinado pela corretora ou pela exchange na qual ele negocia. O tamanho da alavancagem que a corretora está pronta para dar ao trader é determinado com base em muitos indicadores, entre os quais a volatilidade do mercado.

O nível de risco é um valor numérico no intervalo de 0 a 10, onde o valor de 10 corresponde a um risco extremamente alto e 0 – a um risco extremamente baixo. Esses números não são arbitrários e são baseados em cálculos rigorosos. Deve-se esclarecer que cada corretora possui sua própria escala de valores para este indicador, por exemplo, em muitas exchanges de criptomoedas, este índice é calculado de 0 a 999, onde quanto maior o número, menor o risco.

Volatilidade do Mercado

A volatilidade do mercado é um fenômeno bastante típico, que ocorre principalmente no mercado cripto. Altas flutuações de ativos no contexto de vários tipos de notícias criam um alto risco de perda de capital, especialmente se o trader não usar métodos de cobertura (hedge) estabelecendo stop loss. Diante disso, muitos corretores limitam o acesso à alta alavancagem durante períodos de alta volatilidade do mercado. Além disso, essa medida geralmente serve como um mecanismo de proteção para limitar o acesso à negociação de alavancagem para traders que não têm experiência em negociação.

Desta forma, a avaliação da alavancagem que pode ser usada por um trader é um processo complexo que leva em consideração muitos parâmetros para a correlação ideal entre o nível de risco e a quantidade de capital inicial disponível do trader.

Conclusão

A alavancagem é uma excelente ferramenta para aumentar os lucros potenciais, que é muito popular entre os traders profissionais. Grande alavancagem na maioria dos mercados financeiros permite que você obtenha mais liberdade com capital inicial limitado. No entanto, por outro lado, independentemente do nível de alavancagem usado, você deve sempre se lembrar dos riscos que são iguais em proporção ao lucro potencial que o trader busca receber. Usando uma boa estratégia de negociação, o gerenciamento de dinheiro e risco ajudará você a obter excelentes resultados ao negociar qualquer ativo, especialmente os mais líquidos.

Artigos recomendados

Notícias Recentes