Приток Средств в ETF на Биткоин и Его Влияние на Криптовалютный Рынок

Криптовалютный рынок может пережить трансформацию с появлением ETF на ETH и BTC, что позволит инвесторам выбирать из регулируемых инвестиционных опций. Эти финансовые инструменты значительно повлияли на стоимость цифровых денег и предоставили безопасный и регулируемый путь для инвестирования на рынок.

В этой статье мы обсудим, как одобрение BTC ETF повлияло на рынок виртуальных монет и как приток средств в ETF на биткоин может изменить будущее криптовалютного ландшафта.

Ключевые Моменты

- ETF – это инвестиции, торгуемые на фондовой бирже, аналогичные обычным акциям. Они популярны среди мелких и крупных инвесторов благодаря своей эффективности и удобству использования.

- Спотовый BTC ETF был одобрен SEC в январе 2024 года, за которым последовало одобрение спотовых ETF на ETH в мае 2024 года.

- Спотовые ETF на BTC сталкиваются с различными вызовами, такими как волатильность BTC и регуляторные неопределенности.

- Одобрение спотовых ETF на BTC привело к увеличению ликвидности и привлечению большего числа инвесторов на рынок.

Объяснение ETF и Их Популярность Среди Трейдеров

Биржевые фонды (ETF) – это корзины инвестиций, которые можно покупать или продавать на фондовых биржах, аналогично обычным акциям. Они популярны как среди обычных, так и среди крупных инвесторов благодаря своей эффективности и удобству использования. ETF предлагают гибкость и легкий доступ для институциональных инвесторов, с более низкими коэффициентами расходов по сравнению с традиционными взаимными фондами и уникальным процессом создания и выкупа в натуре, который минимизирует налоги на прирост капитала.

Криптовалютные ETF представляют собой сочетание традиционных структур ETF и рынка цифровых валют. Они предоставляют прямой доступ к рыночной цене конкретной криптовалюты, аналогично покупке BTC, но без сложностей управления цифровым кошельком.

Криптовалютные ETF работают, отслеживая цену блокчейн-денег и торгуясь на фондовых биржах, что делает их привлекательными для инвесторов, привыкших к фондовому рынку, но желающих войти в блокчейн-пространство без прямых сложностей цифровых валютных транзакций. Такие ETF могут торговаться по более высокой или более низкой стоимости по сравнению с фактической рыночной ценой активов, которые они представляют, что приводит к вариациям в цене ETF по сравнению с их базовой стоимостью активов.

Криптовалютные ETF предлагают несколько преимуществ, включая более простой способ инвестирования, работу с проверенными компаниями и избегание риска потери ключа от кошелька BTC. Эти ETF можно покупать, держать и продавать с использованием обычного брокерского счета, исключая необходимость настройки криптовалютного кошелька или торговли на нерегулируемых биржах.

Они выпускаются регулируемыми компаниями и торгуются на основных биржах, что гарантирует проверку и контроль всех вовлеченных сторон для предотвращения рыночных злоупотреблений или незаконных действий. Кроме того, ETF физически обеспечены и находятся в хранении у регулируемых организаций, что снижает риск мошенничества и скандалов, связанных с нерегулируемыми биржами.

ETF на Биткоин

ETF на BTC обсуждаются в мире финансов с момента первого предложения в 2013 году. Идея заключалась в создании ETF, отслеживающего производительность биткоина, что позволило бы инвесторам покупать акции и косвенно инвестировать в BTC без управления криптовалютными кошельками и биржами.

Несмотря на контроль и отказ со стороны SEC, сторонники продолжали свои усилия, улучшая меры безопасности, механизмы отслеживания рынка и соблюдение нормативных стандартов и изменяющегося ландшафта криптовалютного рынка. Ключевыми вехами стали внедрение блокчейн-технологий в традиционные финансы, рост институционального интереса к криптовалютам и зрелость рынка BTC в терминах ликвидности и механизмов ценообразования.

В последние годы нарратив вокруг ETF на BTC значительно изменился благодаря растущему признанию криптовалют как легитимного класса активов, прогрессу в регуляторных рамках и запуску фьючерсов на BTC ETF, что представляет собой значительный шаг к признанию BTC на уровне основных финансовых инструментов.

Низкие комиссии не автоматически означают более высокую доходность, поэтому инвесторы должны учитывать доходность за вычетом комиссий при сравнении ETF с аналогичными фондами. Важен также размер фонда, поскольку крупные ETF торгуются в больших объемах и чаще, чем аналогичные меньшие фонды. В Европе крупнейший ETF на BTC – это самый старый, Coinshares BTC Tracker Euro ETC, тогда как новый BTCEetc BTC Exchange Traded Crypto ETC (BTCE) быстро увеличил активы.

Спотовый ETF на BTC

Спотовый ETF на биткоин предоставляет обычным инвесторам доступ к движению цен на BTC, предлагая регулируемый способ инвестирования в BTC через брокерские счета.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Отличительные Характеристики Спотового ETF на BTC

Спотовые ETF на биткоин и ETF на основе деривативов отличаются по своей структуре и влиянию на изменение цен на BTC. Спотовые ETF на биткоин напрямую держат BTC, что делает их более понятными и прозрачными для инвесторов. Они могут быть более прозрачными, поскольку каждая акция соответствует определенному количеству BTC.

С другой стороны, ETF на основе деривативов менее прозрачны, поскольку их стоимость определяется косвенно фьючерсными контрактами, которые могут быть подвержены влиянию рыночных факторов, не связанных с спотовой ценой биткоина.

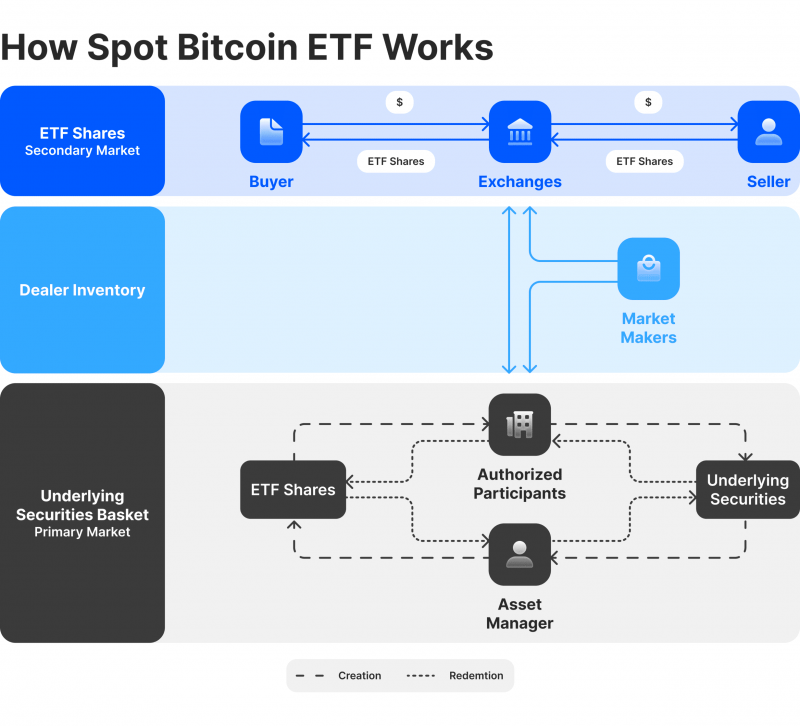

Спотовые ETF на BTC покупают определенное количество BTC, хранимых в защищенном цифровом кошельке кастодианом, часто в холодном хранении. Эти кастодианы выпускают акции, представляющие BTC, хранящиеся фондом, цена которых отражает текущую спотовую цену BTC и могут торговаться на обычных фондовых биржах. Это облегчает розничным инвесторам и трейдерам покупку и продажу актива, связанного с текущей стоимостью BTC, без необходимости владения самим монетой.

Чтобы поддерживать цену спотового ETF, авторизованные участники (AP) создают или погашают большие блоки акций, получая прибыль от арбитражных возможностей, возникающих, когда цена ETF выше или ниже стоимости базового актива.

Краткая История Одобрения ETF на BTC

Кэмерон и Тайлер Уинклвосс подали заявку в 2013 году на запуск Winklevoss Bitcoin Trust, ETF на BTC, отслеживающего цену цифровых активов, таких как BTC. SEC отклонила попытку Уинклвоссов в 2017 году, сославшись на опасения по поводу мошеннических практик. В ноябре 2021 года SEC отклонила заявки на спотовые ETF на BTC, аналогично своему решению по Winklevoss Bitcoin Trust.

Ark Invest и 21Shares запустили последнюю волну одобрений ETF на BTC в апреле 2023 года. BlackRock объявил о намерении запустить ETF на биткоин в июне, управляя активами на сумму более 9 триллионов долларов. Победа Grayscale в суде против SEC в августе увеличила вероятность одобрения спотовых ETF на BTC в США.

10 января 2024 года SEC одобрила 11 спотовых ETF на BTC, открыв дверь криптовалютам для многих новых инвесторов. Сегодня рынок ETF на BTC является конкурентным с 14 фондами, доступными по всему миру, причем у европейских инвесторов больше опций, чем у трансатлантических коллег. Самый дешевый ETF на BTC – канадский CI Galaxy Bitcoin ETF (BTCG), взимающий ежегодную комиссию в 40bps. Самые дорогие ETF взимают 250bps, что эквивалентно 25 долларам за каждые 1 000 долларов инвестиций.

Проблемы, с Которыми Сталкиваются ETF на BTC

ETF на биткоин набирают популярность благодаря своей способности диверсифицировать рынок и предоставлять инвесторам более стабильный инвестиционный вариант. Однако существует несколько потенциальных рисков и проблем, с которыми могут столкнуться ETF на BTC. Таким образом, криптовалютные ETF не являются основными инвестиционными активами, а скорее физическими активами, которые могут быть волатильными и затруднять оценку их справедливой стоимости.

Например, данные Farside Investors показывают, что спотовый ETF на BTC ARKB, запущенный Ark Invest и 21Shares, зафиксировал чистый отток в размере 87,5 миллиона долларов 3 апреля, что стало вторым подряд днем чистых оттоков. Это указывает на изменение настроений инвесторов в отношении ETF, что требует мониторинга для оценки возможного воздействия на рынок.

Спотовый ETF на биткоин поддерживается физическими BTC, позволяя инвесторам напрямую инвестировать в биткоин без покупки монет на криптовалютной бирже. Если стоимость цифровых монет увеличивается, стоимость инвестиций также должна расти. Однако ETF ограничены торговлей в традиционные рыночные часы для регулируемых бирж ценных бумаг, в отличие от криптовалютных рынков, которые торгуются 24/7.

Регуляторные неопределенности и требования к соблюдению также являются значительными вызовами для провайдеров ETF на биткоин, так как они должны обеспечивать защиту инвесторов, прозрачность рынка и предотвращение манипуляций на рынке.

Присущая волатильность биткоина и концентрация владения в запасах биткоина, удерживаемых небольшим числом субъектов, вызывают опасения по поводу возможных манипуляций на рынке. Арбитраж между ETF и базовым рынком BTC может привести к рыночным искажениям.

Децентрализованный характер биткоина может быть подвержен влиянию со стороны введения ETF на BTC, что может рассматриваться как шаг к централизации. Кроме того, вход большего числа институциональных инвесторов через ETF на биткоин может изменить динамику рынка, потенциально изменяя то, как используется и воспринимается BTC.

Влияние ETF на BTC на Рынок

ETF на биткоин значительно повлияли на динамику цен на криптовалюту, привлекая институциональных инвесторов, которые ранее были сдержаны из-за регуляторных и безопасностных проблем. Этот приток капитала способствует ликвидности и стабильности рынка, снижая волатильность в долгосрочной перспективе.

Одобрение ETF на биткоин служит регуляторным подтверждением BTC как легитимного инвестиционного актива, повышая уверенность инвесторов и стимулируя спрос на цифровую валюту. Институциональное участие, благодаря своим стратегическим и долгосрочным инвестициям, ожидается, что оно снизит волатильность.

Одобрение ETF на биткоин открыло двери для институционального капитала, сигнализируя о переходе к массовому признанию криптовалют. Рынок первоначально испытывал смешанные реакции, но аналитики прогнозируют значительный приток средств в ETF на биткоин в ближайшие годы.

Институциональные инвестиции приносят значительные чистые притоки, увеличивая общую рыночную капитализацию криптовалют, улучшая ликвидность и делая рынок более устойчивым к крупным сделкам или внезапным колебаниям цен.

По мере того, как рынок созревает, институциональные инвесторы придерживаются долгосрочного подхода, что приводит к более стабильному ценообразованию и снижению волатильности. Их требования к надежным, безопасным и соответствующим платформам способствовали улучшению рыночной инфраструктуры криптовалют. Их участие также ускорило продвижение к четким регуляторным рамкам, делая криптовалюты более интегральной частью глобальной финансовой системы.

Одобрены Также Спотовые ETF на Ethereum. Что Дальше?

ETF на Ethereum – это инвестиционные инструменты, отслеживающие цену ETH. Они предлагают регулируемый и доступный способ для традиционных инвесторов и тех, кто интересуется цифровыми активами, участвовать в рынке ETH.

SEC одобрила ETF на BTC в январе, что вызвало спекуляции о возможном одобрении ETF на Ethereum. 23 мая 2024 года SEC США одобрила изменение правила, позволяющее биржам листинг восьми спотовых ETF на ETH, включая VanEck, Franklin, Grayscale, Fidelity, Bitwise, ARK Invest & 21Shares, BlackRock, Invesco и Galaxy.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Этот шаг направлен на то, чтобы догнать европейскую криптовалютную экосистему, где криптовалюты доступны инвесторам через структурированные ноты, такие как биржевые ноты (ETN). SEC потребовалось более четырех месяцев на одобрение спотовых ETF на ETH, возможно, из-за разногласий по вопросам стейкинга.

SEC смягчила свою позицию по жесткому регулированию Ether, чтобы избежать дополнительных судебных разбирательств после проигрыша в суде против Grayscale по поводу блокировки преобразования траста Grayscale Bitcoin в ETF. Этот проигрыш смягчил позицию SEC и позволил одобрить первые ETF на BTC.

Компания Consensys, занимающаяся блокчейн-технологиями, также подала в суд на SEC за отказ признать Ether товаром. В настоящее время Grayscale держит почти 11 миллиардов долларов в активах в своем GrayScale Ethereum Trust (ETHE 0.84%), который пытается преобразовать в спотовый ETF.

Решение SEC разрешить листинг ETF на ETH расширяет инвестиционные возможности для американских инвесторов и может служить сигналом для других регуляторов при принятии решений по продуктам на основе цифровых денег.

Эти новые ETF на Ether могут привлечь внимание как мейнстримных, так и институциональных инвесторов, но они могут не набрать такую популярность, как спотовые ETF на BTC в начале этого года. Инвесторам следует учитывать комиссии, проверять соответствие цене спотового Ether и осознавать, что они не могут использовать свои активы для стейкинга.

Заключительные Выводы

Рынок криптовалютных ETF значительно вырос, превратившись в индустрию с объемом 9 миллиардов долларов за последние годы. Приток средств в спотовые ETF на биткоин напрямую влияет на цены биткоина, увеличивая его принятие, рыночную валидацию и торговую активность. Они привлекают мейнстримных инвесторов, подтверждают легитимность BTC, создают больше торговых возможностей и снижают премию для институциональных инвесторов при приобретении BTC через трасты и частные фонды.

ETF на BTC и ETH предлагают диверсификацию, регуляторный надзор и легкий доступ к рынку криптовалют. Однако инвесторы должны быть осведомлены о рисках волатильности и рыночных настроениях. Важен сбалансированный и информированный подход для эффективного использования потенциала этих ETF.

FAQ

Каковы риски инвестирования в ETF на BTC?

Основные риски включают волатильность биткоина, изменения в регулировании, расхождения в отслеживании цены ETF и манипуляции на рынке из-за присущих комиссий и других факторов.

Что такое ETF на BTC и как он работает?

ETF на BTC – это инвестиционный фонд, отслеживающий цену BTC на фондовых биржах, позволяя инвесторам косвенно инвестировать в BTC без необходимости покупки, хранения или обеспечения безопасности.

Какие альтернативы ETF на BTC существуют?

BTC можно покупать напрямую на биржах, через банкоматы, фьючерсных инвесторов или специализированные платформы, каждая из которых имеет свои риски и преимущества.

Как ETF на BTC может повлиять на криптовалютный рынок?

Спотовые ETF на BTC предлагают повышенную ликвидность, стабильные цены и облегченное ценообразование на рынке BTC, несмотря на более высокие расходы, связанные с обеспечением и торговлей криптовалютой.