Роль Распределения Ликвидности на Рынке Форекс

Распределение ликвидности имеет первостепенное значение для эффективной работы финансовых рынков. Ликвидность позволяет участникам рынка заниматься торговлей, не вызывая существенных колебаний стоимости валюты.

Ликвидность существенно влияет на различные элементы торговли валютой, такие как разница в курсах покупки и продажи и скорость завершения сделки. Брокеры должны иметь доступ к ликвидности для удовлетворения потребностей своих клиентов.

По мере развития технологий индустрия цифровых финансов также развивается, создавая возможности для инновационных поставщиков ликвидности. Поскольку трейдеры инвестируют в различные рынки, для успеха необходимы надежные услуги ликвидности с адекватным управлением рисками. Учитывая множество вариантов, включая торговые площадки и платежные сервисы, важно выбрать опытного партнера.

В этой статье мы обсудим, как работает валютная ликвидность и распределение ликвидности на валютном рынке, а также выясним, как выбрать надежного поставщика ликвидности.

Ключевые Тезисы

- Торговля на валютном рынке во многом зависит от ликвидности.

- Существуют различные виды ликвидности: например, рыночная или внутрибанковская ликвидность.

- Чтобы выбрать надежного поставщика, обратите внимание на цены, репутацию и предлагаемые торговые инструменты.

- Зона ликвидности — это ценовой диапазон с высокой плотностью активных и отложенных ордеров, влияющий на направление цены.

Что Такое Распределение Ликвидности?

Успех торговли на рынке Форекс во многом зависит от ликвидности. Под этим термином понимается легкость, с которой можно купить или продать валюту без значительных колебаний цен.

Ликвидность на валютном рынке имеет решающее значение для поддержания стабильности цен, эффективного исполнения и управления рисками. Высокая ликвидность позволяет осуществлять постепенное и предсказуемое движение цен, тогда как низкая ликвидность может привести к резким ее колебаниям. Высокая ликвидность также позволяет трейдерам быстро входить и выходить из позиций по желаемым ценам, снижая риск проскальзывания. Кроме того, она обеспечивает эффективное использование стоп-лосс ордеров на волатильных рынках, минимизируя возможные потери.

Высокая ликвидность на рынке позволяет покупать и продавать валюту без значительного изменения цены. Благодаря этому торговля становится удобной и доступной, предоставляя широкий выбор ликвидных активов для проведения сделок.

Рыночная ликвидность влияет на несколько факторов: спред между ценой покупки и продажи, скорость выполнения транзакций, а также скорость открытия и закрытия позиций.

Распределение ликвидности валютной пары на Форекс рынке означает ее способность покупать и продавать, не влияя на обменный курс. Это позволяет легко совершать транзакции и достигать значительных объемов торговли. Такое распределение определяет успех торговли и быстрое исполнение открытых позиций. Валютная пара считается ликвидной, если ее можно быстро купить или продать и она имеет высокую торговую активность.

Брокерам необходимо иметь доступ к крупному пулу ликвидности, чтобы удовлетворить потребности клиентов и предлагать ликвидность для нескольких монет на одной платформе. Такая ликвидность нескольких активов позволяет инвесторам оптимизировать доходы, используя изменения на рынке и предоставляет широкие возможности для торговли.

Поддержание ликвидности имеет решающее значение для бесперебойной торговли, поскольку оно влияет на спреды спроса и предложения и отдельные сделки. Брокерские компании получают ликвидность из различных источников.

Рынок Форекс является крупнейшим и наиболее ликвидным рынком в мире, с ежедневным объемом торгов более 7,5 триллионов долларов США. В основном здесь доминирует доллар США.

Как Найти Ликвидность на Форекс Рынке?

Для определения валютной ликвидности брокеры используют различные индикаторы и методы, такие как объем торгов, спреды спроса и предложения, глубина рынка и количество участников на рынке. Таким образом, более высокий объем сделок и более узкие спреды указывают на большую ликвидность, глубина рынка указывает на количество ордеров на покупку/продажу на разных уровнях цен, а количество активных участников указывает на повышенную ликвидность.

Трейдеры должны хорошо знать различные каналы, по которым валютные средства могут перемещаться на рынке. Это может облегчить или усложнить им покупку и продажу валюты в нужное время. Вот наиболее распространенные виды ликвидности на рынке Форекс.

- Межбанковская ликвидность – это высший уровень ликвидности на рынке Форекс, предоставляемый крупными финансовыми учреждениями другим учреждениям через прямые или электронные сети связи, характеризующийся глубокими стаканами ордеров и узкими спредами спроса и предложения.

- Розничная ликвидность – это ликвидность, предлагаемая розничными брокерами, выступающими в качестве посредников между трейдерами и межбанковским рынком. Такие брокеры предлагают различные уровни ликвидности для удовлетворения потребностей различных трейдеров.

- Ликвидность рынка определяется объемом торгов: более высокие значения указывают на более высокую ликвидность. Трейдерам следует знать об условиях ликвидности рынка, чтобы избежать более широких спредов и проскальзываний.

На валютном рынке брокеры сталкиваются с такими элементами, как спред спроса и предложения и проскальзывание — ключевыми компонентами, влияющими на ликвидность.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Спред спроса и предложения на Форексе — это разница между максимальной ценой, которую покупатель готов заплатить за актив, и минимальной ценой, за которую продавец готов его продать. Он отражает стоимость торговли и является важным показателем ликвидности. Узкие спреды указывают на высокую ликвидность, тогда как более широкие спреды говорят об обратном. Основные валютные пары, такие как EUR/USD и USD/JPY, имеют более узкие спреды из-за их высокой ликвидности.

На рынке Форекс проскальзывание происходит, когда сделка совершается по цене, отличающейся от ожидаемой. Это может быть как положительное, так и отрицательное проскальзывание. Чем выше ликвидность рынка, тем меньше вероятность проскальзывания.

Откуда Берется Ликвидность?

Брокеры должны иметь глубокий пул ликвидности, чтобы оправдать ожидания клиентов и удовлетворить их потребности. Остается вопрос о том, как брокеры получают ликвидность.

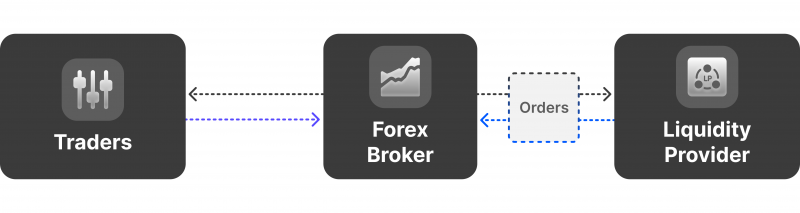

Поставщики ликвидности на рынке FX, включая рыночных брокеров и опытных маркет-мейкеров, играют важную роль в обеспечении ликвидности валютного рынка. Они собирают котировки от крупнейших банков и хедж-фондов и отражают их в книге заявок брокера, что позволяет осуществлять торговлю без перебоев.

Распределители валютной ликвидности выступают в качестве контрагентов в глобальных транзакциях, сопоставляя клиентов с покупателями или активами. Они облегчают транзакции, выступая в роли маркет-мейкеров и влияя на волатильность рынка. Поставщики ликвидности – это финансовые учреждения, которые владеют или имеют доступ к большому пулу валют и предоставляют их в кредит более мелким фирмам для проведения торговых операций.

Поставщики ликвидности на рынке Форекс необходимы для эффективного обмена валют. На рынке представлены различные типы поставщиков:

- Банки. Они имеют в своем распоряжении большие объемы активов и предлагают своим клиентам конкурентоспособные цены.

- Внебиржевые торговые системы (ECN). Системы, которые сопоставляют заказы на покупку и продажу от трейдеров, банков и хедж-фондов.

- Маркет-мейкеры. Участники, которые покупают и продают активы из своих запасов, чтобы обеспечить ликвидность на мировых рынках, даже в нестабильных ситуациях.

- Хедж-фонды. Фонды, которые скупают большие объемы финансовых активов, чтобы повысить свою ликвидность и предложить участникам рынка конкурентоспособные цены.

- Розничные брокеры. Эти брокеры предоставляют ликвидность в первую очередь розничным трейдерам, выступая посредниками между финансовыми учреждениями и розничными трейдерами.

Поставщиков ликвидности можно разделить на поставщиков уровня 1 и уровня 2, которые действуют как маркет-мейкеры, предлагая ликвидность клиентам, устанавливая цены и комиссии, а также выступая контрагентами по сделкам.

Уровень 1

Поставщики первого уровня, такие как крупные банки и финансовые организации (например, Deutsche Bank и Barclays Capital), предлагают услуги ликвидности крупным брокерам и большим компаниям. Обычно эти услуги недоступны для небольших брокерских фирм.

Уровень 2

Поставщики второго уровня, также известные как Prime of Prime ( PoP) или агрегаторы ликвидности выступают в качестве моста между более мелкими участниками рынка и поставщиками ликвидности первого уровня.

Фирмы PoP — это небанковские поставщики ликвидности, которые объединяют многочисленные заказы небольшого объема от мелких форекс-брокеров для отправки заказов большого объема поставщикам первого уровня. Поставщики второго уровня, такие как B2PRIME, FXCM и Swissquote, — это крупные, известные и надежные форекс-брокеры, которые могут объединять заказы от более мелких брокеров.

Определение Зон Ликвидности Форекс

Зона ликвидности на Форекс рынке – это ценовой диапазон большого объема с высокой концентрацией активных и отложенных ордеров на покупку и продажу. Эти зоны могут влиять на направление цены, причем предыдущие минимумы и максимумы обычно располагаются в этих зонах.

Зоны ликвидности можно определить на торговых уровнях, где предыдущая поддержка может трансформироваться в сопротивление и наоборот.

Эти зоны имеют решающее значение для институциональных трейдеров, позволяющих выполнять крупные заказы без существенного влияния на рыночные цены. Такие зоны являются ценовыми магнитами, поскольку представляют собой области интенсивного интереса к покупке или продаже. Они также могут выступать в качестве динамических зон поддержки (зоны с ордерами на покупку) и сопротивления (зоны с ордерами на продажу).

30-дневные максимумы и минимумы являются ключевыми уровнями в торговле. Они представляют собой недавние крайние значения оценок и создают психологические ориентиры для трейдеров и инвесторов.

Торговля в зонах ликвидности — это торговая стратегия, ориентированная на области с высокой ликвидностью или большими объемами исполняемых ордеров. Эти зоны представляют собой области с повышенными объемами торгов и волатильностью, что позволяет трейдерам лучше понимать настроения рынка и принимать более обоснованные решения.

Трейдеры могут определять зоны ликвидности с помощью технических индикаторов, таких как скользящие средние, полосы Боллинджера, психологические уровни, индикаторы объема, исторические данные о ценах и анализ ценового действия на предмет консолидации или прорыва. Однако торговля в зоне ликвидности не является надежной, и трейдерам следует использовать надлежащие методы устранения рисков, такие как стоп-лосс и управление позициями.

Например, исторические данные о ценах могут помочь определить области, где цена сильно реагировала в прошлом, например, когда цена разворачивалась или консолидировалась, а профили объема могут показывать объем торговой активности на различных ценовых уровнях с высокими ценами, где узлы объема, часто представляют собой зоны ликвидности.

Уровни поддержки и сопротивления также могут выступать в качестве зон ликвидности, поскольку трейдеры запоминают эти уровни и на их основе принимают решения о покупке.

Как Найти Надежного Поставщика Ликвидности

Поставщики ликвидности имеют решающее значение в трейдинге, особенно для начинающих брокеров, поскольку они расширяют биржевой стакан, мгновенно выполняют ордеры трейдеров и предоставляют выгодные условия. Недостаточная ликвидность может привести к большим потерям, поэтому предоставление глубокой ликвидности помогает трейдерам применять разнообразные стратегии и получать прибыль.

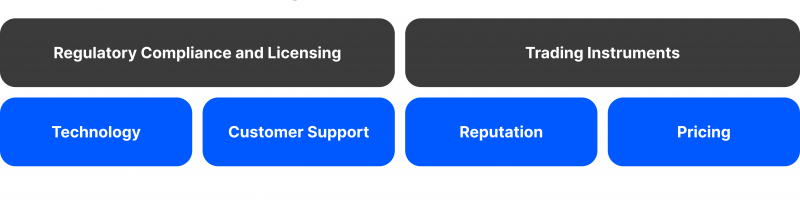

Поставщики ликвидности соединяют трейдеров с рынком капитала и активами. Ключевые факторы, которые следует учитывать при выборе партнера по ликвидности, включают следующее.

Технологии

Надежные поставщики предлагают первоклассные технологии и инфраструктуру, такие как торговые платформы, быстрое выполнение операций и надежное соединение. Выберите поставщика, который может обрабатывать большие объемы сделок без простоев или технических проблем.

Соответствие Нормативным Требованиям и Лицензирование

Убедитесь, что поставщик ликвидности отвечает нормативным требованиям — в разных юрисдикциях могут действовать разные правила на ведение такой деятельности. Проверьте, имеет ли поставщик лицензию, соответствует ли он действующим нормам вашего региона и дополнительным требованиям, таким как MiFID II или EMIR. Это обеспечивает безопасность их услуг для пользователей.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Торговые Инструменты

При выборе поставщика ликвидности важно обратить внимание на наличие доступа к широкому спектру торговых инструментов и классов активов. Например, это может быть спот-торговля криптовалютами или доступ к акциям и биржевым товарам. Такой подход позволит трейдерам и брокерам доступ ко всем необходимым инструментам для успешной торговли.

Репутация

Репутация имеет важное значение при выборе поставщика ликвидности, поскольку она указывает на его способность выполнять обещания и предоставлять отличный сервис. Ищите поставщиков с хорошей репутацией в отрасли и проверенным опытом предоставления высококлассных услуг.

Цена

Цены и комиссии являются еще одним важным фактором: некоторые поставщики взимают фиксированную комиссию за сделку или процент от ее стоимости. При выборе LP учитывайте цены и сборы, сравнивая их между поставщиками, чтобы выбрать лучшее предложение.

Разные поставщики могут устанавливать разные комиссии, включая фиксированные платежи или проценты от суммы сделки. Некоторые из них предлагают привлекательные спреды. Рассмотрите скидки для частных трейдеров, обратите внимание на варианты, при которых комиссия зависит от объема сделки — это может помочь сэкономить в долгосрочной перспективе. Не забудьте внимательно изучить условия, чтобы избежать неожиданных расходов.

Поддержка Пользователей

Поддержка клиентов — еще один важный фактор: поставщики предлагают круглосуточную поддержку и множество каналов связи. Популярные варианты для поставщиков включают банки, маркет-мейкеров и ECN. Банки предлагают доступ к финансовым рынкам и конкурентоспособные цены, в то время как маркет-мейкеры сами покупают и продают активы, обеспечивая более быстрое время исполнения и более узкие спреды, но потенциально создавая конфликт интересов.

ECN напрямую связывают покупателей и продавцов, обеспечивая быстрое выполнение сделок и конкурентоспособные цены, но ограниченный охват активов.

Выводы

Торговый сектор предлагает различные решения по ликвидности и поставщиков технологий. Это позволяет инвесторам и брокерам получать доступ к торговым инструментам через удобные интерфейсы. Поставщики ликвидности играют важную роль в сфере Форекс, обеспечивая хорошие цены, быстрые сделки и дополнительные услуги, придавая стабильность рынку и помогая трейдерам добиться успеха.

Зоны ликвидности дают трейдерам представление о ценовых областях валютного рынка, что позволяет им предвидеть возможное изменение цен и совершенствовать свои стратегии. Однако понимание контекста и объединение нескольких форм анализа имеют решающее значение для стабильного успеха.

FAQ

Кто такие поставщики ликвидности на Форекс?

Поставщики ликвидности на рынке Форекс выступают в качестве контрагентов в глобальных транзакциях, сопоставляя клиентов с покупателями или активами, поощряя транзакции и чрезвычайно влияя на волатильность рынка.

Как определить зоны ликвидности?

Трейдеры могут определить зоны ликвидности, анализируя ценовые графики и наблюдая за концентрацией ордеров на покупку/продажу, часто соответствующих уровням поддержки или сопротивления, с помощью инструментов технического анализа.

Кто такие поставщики ликвидности уровня 1?

Поставщики ликвидности первого уровня в основном ориентированы на работу с крупными объемами, что делает их малопривлекательными для небольших брокеров. К таким поставщикам можно отнести Deutsche Bank, UBS и Barclays Capital.

Как поставщики ликвидности получают прибыль на децентрализованном крипторынке?

Поставщики ликвидности в DeFi получают доход от комиссий с транзакций и дополнительных вознаграждений за предоставление криптовалютных пар пулам ликвидности.