Что Из Себя Представляет Криптовалютный Матчинговый Движок и Как Использовать Его в Рамках Вашего Бизнеса?

Технологический прогресс значительно снизил входные барьеры на финансовые рынки, и теперь практически каждый может торговать в различных отраслях, используя различные инструменты и ценные бумаги.

Это развитие сочетается с передовыми решениями, которые обеспечивают эффективность рынка в свете растущего числа трейдеров. Механизм согласования ордеров — одна из таких инноваций, используемых для исполнения рыночных ордеров, и многие трейдеры могут даже не знать о его существовании.

Сегодня мы поговорим о криптовалютном механизме сопоставления ордеров, поскольку это один из самых «горячих» рынков, и объясним, что вам нужно знать, прежде чем начать криптовалютный бизнес.

Ключевые выводы

- Криптовалютные системы сопоставления ордеров соединяют покупателей и продавцов для совершения сделок в течение миллисекунд.

- Системы сопоставления используют несколько алгоритмов для сканирования книги ордеров и поиска наиболее подходящих ордеров на покупку и продажу.

- Алгоритмы сопоставления исполняют ордера в порядке поступления, в то время как другие подходы отдают предпочтение наибольшему объему торгов или самой высокой цене.

- Системы сопоставления могут быть централизованными или децентрализованными, в зависимости от потребностей вашего бизнеса. Централизованная система сведения ордеров работает быстрее, в то время как децентрализованный подход более безопасен.

Устройство Криптовалютного Механизма Сведения Ордеров

Матчинговый движок криптовалютной биржи — это программное обеспечение, которое децентрализованные биржи и брокерские компании используют для выполнения рыночных ордеров. Это программное обеспечение является основой торговли, обслуживая различные рынки, такие как акции, сырьевые товары, ETF и криптовалюты.

Эта система работает, находя подходящий запрос на ордер и удовлетворяя его в соответствии с запросом трейдера на рыночный ордер. Например, если трейдер хочет войти в рыночную позицию, купив десять акций Microsoft, система подбора найдет покупателя, готового продать десять акций Microsoft по рыночной цене.

Обратите внимание, что цены покупателя и продавца не совпадают на 100%, поскольку продавец хочет продать по максимально высокой цене, а покупатель хочет купить по минимально возможной цене. Разница между этими двумя ценами называется спредом.

Распространение , или разница между «запрашиваемой ценой продавца» и «ценой предложения покупателя», обычно поступает брокеру в качестве комиссии за транзакцию за каждую завершенную позицию.

Тот же сценарий применим к механизму сопоставления ордеров в рамках криптовалютной биржи, где это решение ищет трейдера, готового принять аналог сделки и выполнить ее.

Как Работают Криптовалютные Механизмы Сопоставления Ордеров?

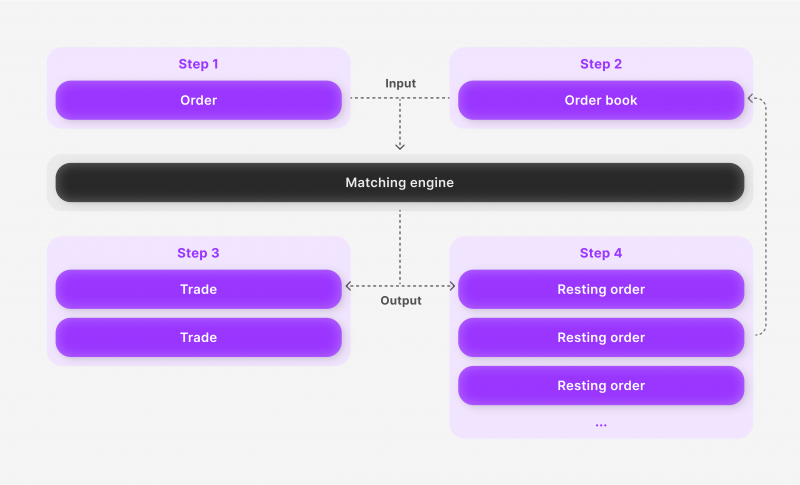

Системы сопоставления используют различные алгоритмы, которые сканируют книгу ордеров для поиска и расчета подходящих запрошенных сделок. Алгоритм механизма собирает данные из книг одеров, предоставленных различными брокерами и платформами, чтобы найти обе стороны сделки, покупателя и продавца одного и того же продукта, и сопоставляет их по наилучшей возможной цене.

Когда на рынке низкая ликвидность, алгоритм находит лишь несколько доступных ордеров и выполняет их по более высокой цене. Короче говоря, алгоритм не может предоставить множество вариантов и альтернатив, устраивающих продавца/покупателя.

Алгоритмы систем подбора следуют различным моделям исполнения, отдавая предпочтение первым торговым предложениям или предложениям с более значительными объемами.

Типы Алгоритмов Механизма Подбора

Алгоритмы сопоставления ордеров диктуют, как работает система и какие условия необходимы для выполнения заказов, и вот некоторые примеры.

- FIFO: First-in, first-out (рус. В порядке поступления) — это метод доставки, который основан на обслуживании заказов, отдавая предпочтение тем, которые поступили раньше и ожидали выполнения дольше всего. Этот подход также называется методом «время/цена», при котором приоритет отдается самому старому ордеру с соответствующей ценой.

- Pro-rata (рус. прорациональный): Этот подход схож с вышеупомянутым, но в нем приоритет отдается рыночным ордерам с большим объемом. Таким образом, если две сделки ожидают исполнения в одно и то же время и по одной и той же цене, первой исполняется та, которая имеет больший торговый объем.

- Time-weighted pro-rate (рус. Взвешенный по времени пропорциональный): Этот метод основан на том же алгоритме пропорционального распределения, но приоритет отдается ордерам, размещенным по более выгодной цене, чем текущая рыночная цена. Например, если 1 BTC = $30 000, то трейдер, желающий купить 1 BTC за $30 200, получит свою торговую заявку первой.

Крптовалютные алгоритмы сопоставления могут быть централизованными или децентрализованными. Централизованный алгоритм более быстрый и распространенный, он использует локальный сервер для анализа книг ордеров одной платформы, что приводит к более быстрому исполнению.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

С другой стороны, децентрализованные системы сопоставляют ордера из нескольких книг за пределами локальной консоли и используют одноранговую сеть. Этот метод безопаснее, поскольку ни один центральный сервер не может быть взломан, но он может быть медленнее.

Программное обеспечение механизма сопоставления биржевых заявок дебютировало в начале 1980-х годов, когда Чикагская фондовая биржа запустила первую систему сопоставления книг ордеров на акции, предназначенную для обеспечения выполнения ордеров с минимальным вмешательством человека.

Факторы, Влияющие на Работу Криптовалютного Механизма Сопоставления Ордеров

Алгоритмы механизма сопоставления крипто ордеров не унифицированы для всех брокеров и бирж, и каждая платформа использует механизм, который соответствует их требованиям, бюджету, пользовательской базе и объему торгов.

- Ликвидность. Рыночная ликвидность или доступность активов являются ключевым фактором в работе механизма сопоставления ордеров. Чем выше ликвидность, тем больше потенциальных сделок находится в статусе ожидания и тем быстрее их исполнение. Большие книги ордеров обычно связаны с крупными поставщики ликвидности, которые поставляют на рынок торгуемые ценные бумаги.

- Латентность: Скорость исполнения ордеров имеет решающее значение. Время исполнения сделки обычно измеряется в миллисекундах, а наличие большого количества отложенных ордеров на криптовалютном шлюзе приводит к увеличению задержки.

Компоненты Механизма Сопоставления Ордеров

Механизмы сопоставления работают по-разному, в зависимости от требований и ожиданий вашего бизнеса, и вы можете выбрать тот, который подходит именно вам. Существует три компонента криптовалютного движка, которые вы должны учитывать.

Скорость

Скорость механизма сопоставления — важнейший фактор для вашего бизнеса, который относится к скорости исполнения рыночных ордеров. Скорость работы механизма может не вызывать особого беспокойства, если у вас новая криптовалютная торговая платформа с небольшим количеством трейдеров.

Кроме того, скорость согласования критически важна для крупных криптобирж, предлагающих массивные цифровые активы и криптовалюты для множества пользователей и стремящихся обеспечить высокочастотную торговлю. В противном случае рыночные ордера будут задерживаться, а локальный сервер будет перегружен.

Централизованный механизм сопоставления обычно быстрее, так как он работает над исполнением ордеров на покупку и продажу на одном сервере, в то время как децентрализованный механизм сопоставления обычно медленнее, но безопаснее.

Безопасность

Безопасность и надежность механизма сопоставления — одна из важнейших ключевых характеристик торговой платформы. Однако существует важный компромисс между централизованным и децентрализованным механизмом.

Централизованные системы работают быстрее и обеспечивают более оперативное исполнение ордеров. Однако они менее безопасны, поскольку работают на одном сервере, и злоумышленники могут нацелиться на него и нарушить работу его инфраструктуры.

С другой стороны, децентрализованные системы более безопасны, поскольку обеспечивают прямые сетевые операции между продавцами и покупателями, но обычно работают медленнее.

Таким образом, вы должны найти баланс между этими двумя вариантами или использовать централизованный торговый механизм и убедиться, что он имеет надежную систему безопасности.

Сборы

Ценовая политика является ключевым компонентом, поскольку она определяет бизнес-модель торговых платформ. Брокерские компании и криптовалютные биржи обычно взимают фиксированную или комиссионную плату за каждое исполнение.

These prices are stemmed from multiple factors like the spread and resources required in the matching engine’s build.

Биржи, использующие централизованные алгоритмы сопоставления, обычно взимают более высокую плату, поскольку задействуют больше ресурсов для обеспечения безопасности своих серверов и выполняют и продают ордера с большей частотой. Децентрализованные биржи, использующие одноранговую сеть, обычно дешевле.

Зачем Использовать Механизм Сопоставления Ордеров?

Механизм сопоставления ордеров определяет, как вы осуществляете сделки на своей платформе и как работает ваш бизнес. Крупные биржи используют один или несколько алгоритмов, чтобы найти оптимальный вариант, соответствующий их ожиданиям и условиям рынка.

Если трейдер хочет купить ETH на 1000 долларов, биржам будет сложно вручную искать продавцов, предлагающих свои криптовалюты по той же стоимости, или же платформе придется продавать из своих запасов.

Поэтому большинство торговых платформ сейчас работают на основе сопоставления ордеров между покупателями и продавцами, и в приведенном выше примере механизм сопоставления будет искать другой торговый запрос на продажу ETH как можно ближе к запрашиваемой цене и исполнять его.

Процесс поиска, сопоставления и исполнения происходит за миллисекунды, и криптовалютные биржи используют лучшее программное обеспечение для сопоставления, чтобы обеспечить быструю торговлю и эту функцию для привлечения трейдеров на свои платформы.

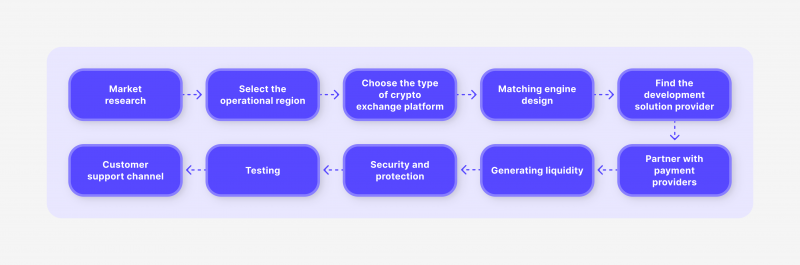

Выбор Механизма Сопоставления Криптовалют для Вашего Бизнеса

Если вы работаете с криптовалютной платформой, понимание типов механизмов сопоставления и разницы между ними имеет решающее значение.

Не каждый трейдер знает об этих концепциях, поскольку они работают в основе каждой сделки, и только операторы биржи участвуют в том, как работают эти механизмы и какой из них выбрать.

Как Найти Правильное Соответствие?

Чтобы понять, какие типы алгоритмов движка вы должны использовать, необходимо выяснить, какие из них влияют на опыт пользователей. Трейдеры стремятся быстро исполнять свои ордера, обеспечивать точное исполнение стоп-лимитных ордеров и иметь самые узкие уровни спредов.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Поэтому способность предоставлять данные в режиме реального времени и выбранный вами алгоритм сопоставления являются важными факторами при выборе подходящего механизма сопоставления.

Найдите алгоритм сопоставления в первую очередь для скорейшего сведения ордеров на покупку, чтобы минимизировать время ожидания каждой транзакции и улучшить впечатления пользователей.

Кроме того, криптовалютные биржи используют большие данные и полагаются на быстрое и точное предоставление информации. Поэтому найдите механизм сопоставления, который обеспечивает торговым площадкам быстрый обмен данными и использует быстрые серверы.

Критерии, Которые Следует Учитывать При Выборе Механизма Сопоставления

Помимо быстрых и эффективных характеристик движка, есть и другие функции, которые вы можете изучить, чтобы расширить функциональность и удобство использования вашей платформы.

- Интеграция API. Возможность интеграции с различными приложениями и поставщиками услуг с использованием нескольких API. чтобы обеспечить лучший сервис, такой как быстрый обмен данными, безопасное соединение и многое другое.

- Время безотказной работы. Гарантия того, что механизм сопоставления не будет простаивать или часто отключаться от своего сервера, что влияет на работу вашей криптовалютной биржи.

- Пользовательский интерфейс. Важно, чтобы процесс сопоставления был понятен как трейдерам, так и владельцам CRM. Это помогает разработчикам решать проблемы, когда они возникают, и быстро с ними взаимодействовать.

- Масштабируемость. Способность соответствующего механизма обеспечить большую базу пользователей по мере роста вашего бизнеса без необходимости изменения всего механизма.

Вы также можете найти решения White Label, которые помогут вам разработайте индивидуальную торговую платформу, которая будет соответствовать вашим предпочтениям и потребностям бизнеса. Эти поставщики решений применяют свой опыт в разработке аналогичного программного обеспечения, используя вышеупомянутые критерии и многое другое, чтобы сократить время, необходимое для поиска CRM решения для торговли криптовалютой или создайте его самостоятельно.

Преимущества и Недостатки Криптовалютных Механизмов Сопоставления Ордеров

После того как мы разобрались с тем, что такое криптовалютные движки и как они работают, давайте разберемся в их преимуществах и недостатках. Анализ плюсов и минусов поможет вам сделать собственную криптобиржу более эффективной и соответствующей вашей бизнес-модели.

Преимущества

- Более быстрый и экономичный способ заключения сделок, исключающий необходимость поиска посредников и маркет-мейкеров для заключения сделок. Механизмы сканируют и находят подходящие ордера за миллисекунды.

- Доступ к пулам с более высокой ликвидностью с помощью децентрализованных алгоритмов, которые соединяют трейдеров из разных книг ордеров. Таким образом, ордера сопоставляются на более широком рынке непосредственно между трейдерами.

- Более безопасная среда с использованием децентрализованных алгоритмов сопоставления, которые используют одноранговые сети, не полагаясь на центральный сервер и затрудняя хакерам отслеживание транзакций и их взлом.

- Алгоритмы сопоставления масштабируются, и вы можете выбрать тот, который соответствует потребностям и предпочтениям вашего бизнеса. Кроме того, вы можете открыть для себя возможности его интеграции и использования в широкой пользовательской базе.

Трудности

- Компромисс между безопасностью и производительностью. Системы подбора с более высокой производительностью обычно подвержены взломам и атакам, в то время как более безопасные сети могут быть медленнее, что приводит к увеличению времени ожидания.

- Поддержание работоспособности движка во время пиковой активности рынка, когда запрашивается огромное количество трейдеров, а платформа испытывает рост трафика. Если движок не сможет поддерживать свою скорость, торговля может затянуться из-за большего количества ожидающих транзакций.

- Криптовалюты не регулируются. Системы майнинга не подчиняются законам, и значимые игроки рынка могут использовать их для манипулирования рынком или применения несправедливых условий.

Заключение

Криптовалютный механизм сопоставления ордеров — это система, которая сопоставляет заявки на покупку и продавцов, соединяя трейдеров на рынке для совершения сделок за миллисекунды. Эти системы используют различные алгоритмы для выполнения ордеров, используя различные подходы, такие как «в порядке постуления» или отдавая приоритет заявкам на более высокие объемы или цены.

Выбор правильного алгоритма и движка имеет решающее значение, если вы владеете криптовалютной платформой и хотите обеспечить быстрое исполнение для своих пользователей. Поэтому найдите программное обеспечение, обеспечивающее безопасную и быструю торговлю за счет доступа к большим пулам ликвидности.

Часто задаваемые вопросы

Что такое криптовалютный механизм сопоставления?

Криптовалютный механизм сопоставления — это система, которая сканирует книги ордеров и соединяет покупателей криптовалют с продавцами. Например, если трейдер хочет продать 1 BTC, механизм сопоставления будет искать покупателя, готового заплатить близкую цену, чтобы купить предложенный 1 BTC.

Как работает механизм сопоставления на бирже?

Механизмы сопоставления сканируют множество книг ордеров и находят ордер с наиболее близким совпадением по одному и тому же активу с максимально возможной ценой.

В чем разница между механизмом сопоставления и книгой ордеров?

Книга ордеров — это журнал, в котором хранятся все запросы рыночных ордеров, когда трейдер хочет открыть/закрыть позицию. Механизм сопоставления сканирует книгу ордеров, чтобы соединить покупателей и продавцов.

Каков алгоритм сопоставления покупателей и продавцов?

Существуют различные подходы к алгоритмам сведения ордеров, например FIFO (First-in, First-out), когда обслуживается самая старая сделка в списке приоритетов. Другие способы включают пропорциональный и взвешенный объем, которые отдают приоритет наибольшей цене или объему, соответственно.